作者 | 美股研习社

数据支持 | 勾股大数据(www.gogudata.com)

01 财报详解

直觉外科 Intuitive Surgical 7月21日盘后公布了二季度的财报,标题各数字逊预期,总结如下:

全球手术台数按年增长14%。2001和2022年的2季度均受疫情影响手术台数增速。2019年-2022年三年内的CAGR为16%;

公司售出279台达芬奇手术系统,同比减少15%(328台);

达芬奇全球总服役安装基数达7135台,同增13%(6335台);

2季度收入15.2亿美元,同增4%,3年CAGR为11%,2季度扣非净利润4.15亿,每股1.14,对比去年同期4.75亿,每股1.30;

其中耗材收入增12%,至8.95亿美元,系统收入减15%至3.75亿美元;

扣非经营利润5.31亿,去年同期6.27亿美元。

这份成绩单与分析员一致预期相比,总体小幅不及预期,具体如下(括号内为偏差%):

总收入15.2亿,低于预期的15.65亿(-2.74%);

经营利润5.31亿,低于预期的5.59亿(-4.96%)

每股盈利1.14美元,低于预期的1.19美元(-4.09%);

总手术数增速14%,强于预期的11.8%(+18.5%);

达芬奇系统售出台数279台,低于预期的325.7台(-14.3%);

以上即二季报成绩单以及对比一致预期的差异。

公司第二季度的亮点在于总手术台数,而不及预期的部分基本都是来源于系统销售数以及销量的外汇汇兑损失带来的(2季度美元走强,几乎所有国际业务占比大的公司(几乎所有大型企业)都受到一定程度影响,因此股价早已反映。在我的季报总结中不太分析汇兑损益,因为与经营无关)

02 营收预测的偏离与判断

总体来说,作为直觉外科全球第二大市场的中国,众所周知在二季度某几个一线城市几乎全线停摆,因此手术台数自然受到巨大影响。即便如此,直觉外科的非美国地区(OUS)的总手术台数仍同比增22%,包括美国的全球数字则增14%。在专栏中我也提到过随着直觉外科的耗材收入占比逐渐增大,公司受宏观经济波动影响降低,盈利增长和质量将会长期提高。目前看来投资者并没有普遍认可这个趋势,导致本季度的耗材类重复性收入预测比实际向下偏离了18.5%。

这个偏离与系统销售台数是一个问题的一体两面。即:由于新增销售系统数不及预期,才短暂导致耗材收入占比比长期50-55%提高(这个季度是59%)。换句话说,投资者仍然将公司未来的成长性寄托过高地押注于系统销售,而非手术数增长带来的耗材收入提升。

那么这种判断是否正确?而系统销售是否真的疲软?我们看看本季度分地区销售台数(括号内为一致预期数):

美国:150台(198.4台)

国际:129台(125.8台),其中 欧洲:78台(62.7台)

我们可以看出销售达芬奇系统的预期差主要来自美国的接近50台机器。50台乘以ASP约1.5百万美元=7500万美元收入差异。贡献了季度收入15.2亿与预期15.7亿的大头差异。

按照以往数年的经营利润率32%计算,则影响了2400万的经营利润。也是5.31亿实际季度经营利润与一致预期5.59亿之间差异的大头。

我们知道这个公司预期差主要就是这50台达芬奇销售的差异之后,就要问这个差异是否真的是经营问题。一致预期的台数范围是187-210台,而公司实际交付150台。

在电话会议中管理层给出了定性的三个因素:1. 第三代达芬奇在役数量持续下降,导致升级购买(trade in)需求基数总体下降;2.半导体供应跟不上;3.美国医院出现了削减支本开支苗头。这三个因素均已长期存续(半导体和医院受制于财务压力转向经营租赁而非买断)或广为预期内(第三代基数下降)。

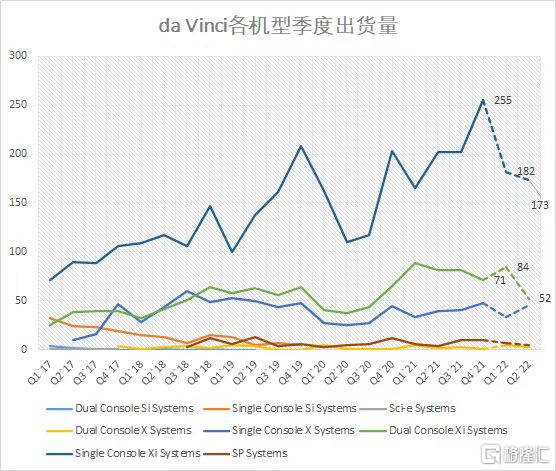

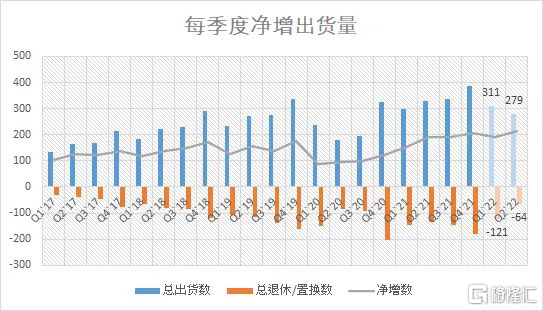

我们看下面三张专栏中用到的图表则可以清晰表示:

先看这两张图。上图显示出主流销售机型四代达芬奇Xi的单双人机型的最近两个季度销量下滑明显,区别在于Q1单座销量显著下滑,而Q2是双座销量接力下滑。

下图则显示最近两季度的总置换台数显著收缩至双位数。虽然管理层已经连续数个季度提示投资者由于三代机型的显存服役数量已经大幅下降,这个置换需求会显著下降。但投资者并没有充分在模型中考虑到这一点。看图中灰线,是净增出货台数,过去五个季度都在200台上下,并无显著增减。这种维持一年上下的平稳期在公司过去历史也经常出现。

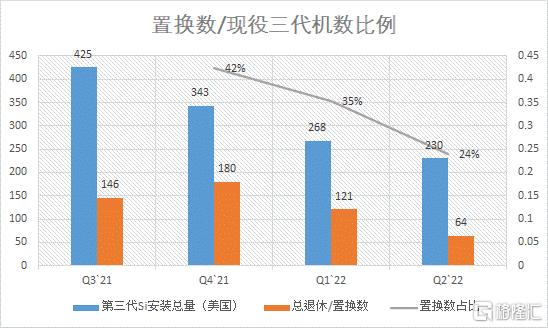

这张图则显示一项公司仅从去年Q3开始披露的数据(仅在业绩电话会公布,10Q季报都无):现存美国服役中的上一代达芬奇机器人Si数量(蓝色柱)。我们可以将当季度的总置换数除以上季度末的Si机器数得出一个置换比率(仅做分析用途)我们可以见到过去三个季度中这个比率是稳步降低的。

即:除了因为三代机基数下跌导致置换需求显著下行之外,置换比率也在下跌。其实这点不难理解:当一代机器已经几乎9成完成升级换代后,剩下那不到一成必然有各种各样不换机的因素。所以我认为接下来从230台的现存机数上进行替换的季度比率会继续下滑。假设是2成,那么三季度的替换需求则仅230*20%=46台。

假设三季度新增机器卖出个220台,则出货266台。我们再看看第三季度华尔街分析员一致预期中值的替换数是77.6台(范围25-180。拍180那个分析员不知道怎么想的)。这个数字我认为偏高,所以三季度的销售台数仍然有不及卖方预期的可能。

以上花了很多篇幅讲二季度导致收入利润利润率等不及预期的最大因素:机器销售。且经过分析得出目前卖方分析员对未来的机器销售仍然偏向过分乐观。若股价维持不变或继续承压,是一个考虑加仓的时机。三季报时,这个信息差会消化殆尽。

03 新产品发展情况

接下来跟踪一下比较有意思的公司的新产品发展情况:

达芬奇SP机器人

直觉外科第四代产品线中有一款新产品是SP。在专栏中我只介绍了肺部活检机器人Ion,而没有介绍SP。这篇就大概介绍一下:

达芬奇SP是第四代产品中最尖端的外科机器人产品。SP是single-port(单创口)的意思,即这台机器人只有一条机器臂(而不是传统产品线的4条机器臂),通过单一一条直径仅2.5厘米的套管,该套管内含三条工具和一条摄像头,来进行狭小且深入空间的手术。套管内的工具具备模拟人类手腕和手肘的全方位旋转能力,可以执行深入创口人体内24厘米的精密手术操作。

如果说达芬奇传统机器人做到了用精密机器取代人手的操作,那么达芬奇SP的出现则让外科手术进入了从未达到的应用场景。机器超越,而不仅取代了人手。

达芬奇SP的潜在应用场景

2018年直觉外科在美发布了SP产品,第三季度开始交付。SP的潜在代表应用有:前列腺切除术,肾盂成形术(Pyeloplasty,一种疏通输尿管结合处阻塞的手术),肾脏切除术等。这些手术都是泌尿科手术,是2014年时FDA已经批准的应用(直觉外科的机器人,在生产出来之后仍有许多工作要做,包括手术的应用范围要一项一项地向FDA申请审批,产能爬坡也需要一个漫长的过程(毕竟是150万美刀一台的精密仪器))。

2018年直觉外科向FDA发起了TransOral(TORS)类手术应用的审批申请并在2019年拿到了部分审批。TORS是头颈部的外科手术,一般涉及喉咙背后的开刀。以往在机器人辅助手术之前,是需要锯开颚骨才能进行,有了TORS则无需。

目前SP机型在美国只有泌尿科手术和TORS手术的应用审批,而在韩国则已取得广泛应用审批:泌尿科,妇科,头颈手术,一般手术都已经得到绿灯。因此韩国现部署的SP机器是全球利用率最高的SP机器。直觉外科正在与FDA进行配合工作完成更多的手术应用在美国的批准,同时也试图在日本复制SP在韩国的成功路径。

根据管理层本次电话会议的预测,SP系统将在未来美国市场占比达到20%。我在专栏中并没有拍SP系统的价值。如果长线可以拓展额外20%的市场,那么我给出的340目标价可以提升到400。当然目前SP的应用地区市场和应用手术类型仍然很窄,无从精准判断。但是SP产品长线给直觉外科带来的价值不亚于公司历史上的任何一次大的更新换代(10年左右一代)。

下季度见!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员