摘要

核心结论:

7月以来,主流赛道的龙头公司开始下跌或震荡,但同一时间,很多中小市值公司仍然活跃,中小市值的风格还能持续多久?

我们的核心判断是:地缘政治的扰动,可能是再次布局中小市值风格的机会。

我们的核心逻辑在于:

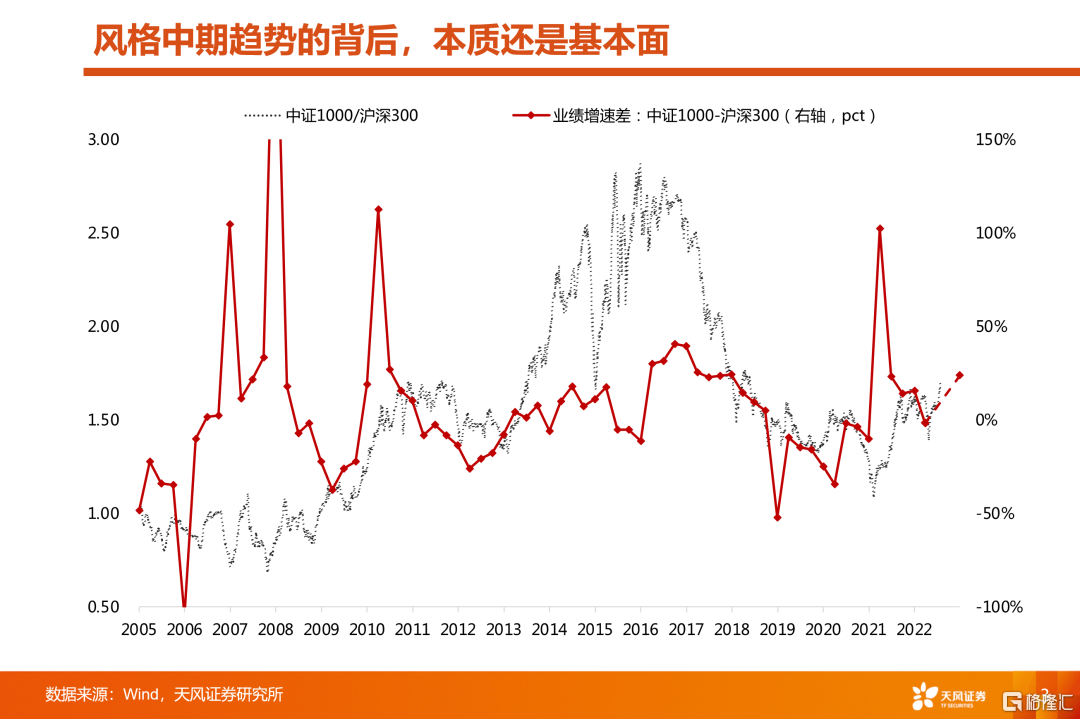

1、风格中期趋势的背后,本质还是基本面那类板块更加占优。

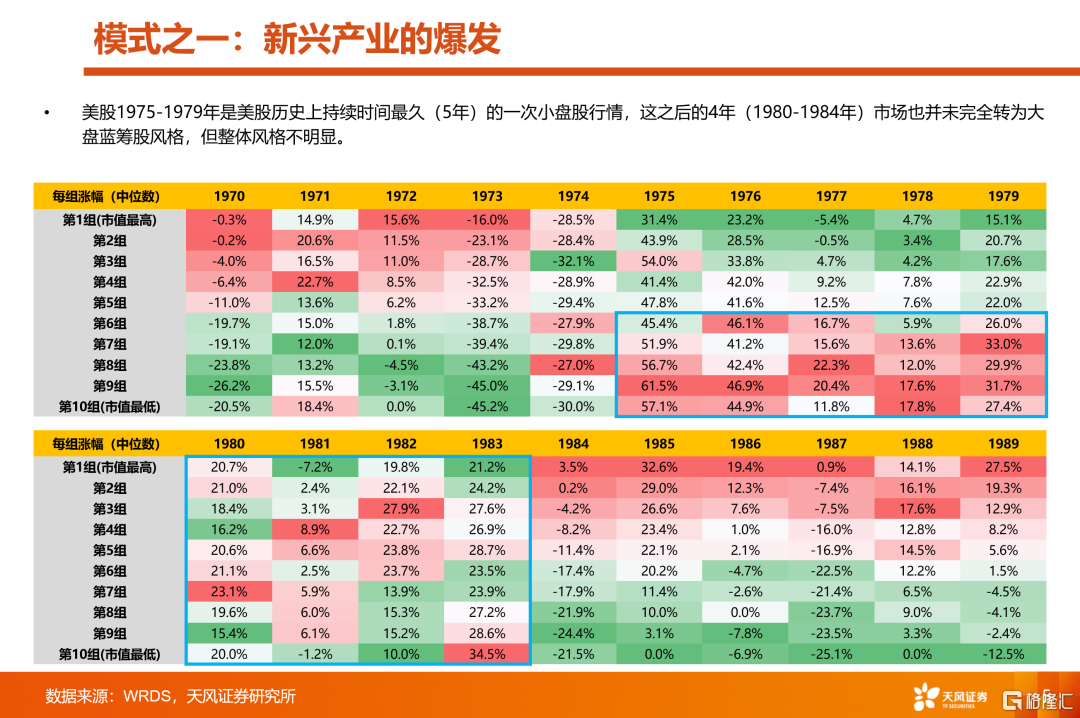

2、复盘过去50年美股小市值占优的情况,一共出现过5次,分为两种模式:

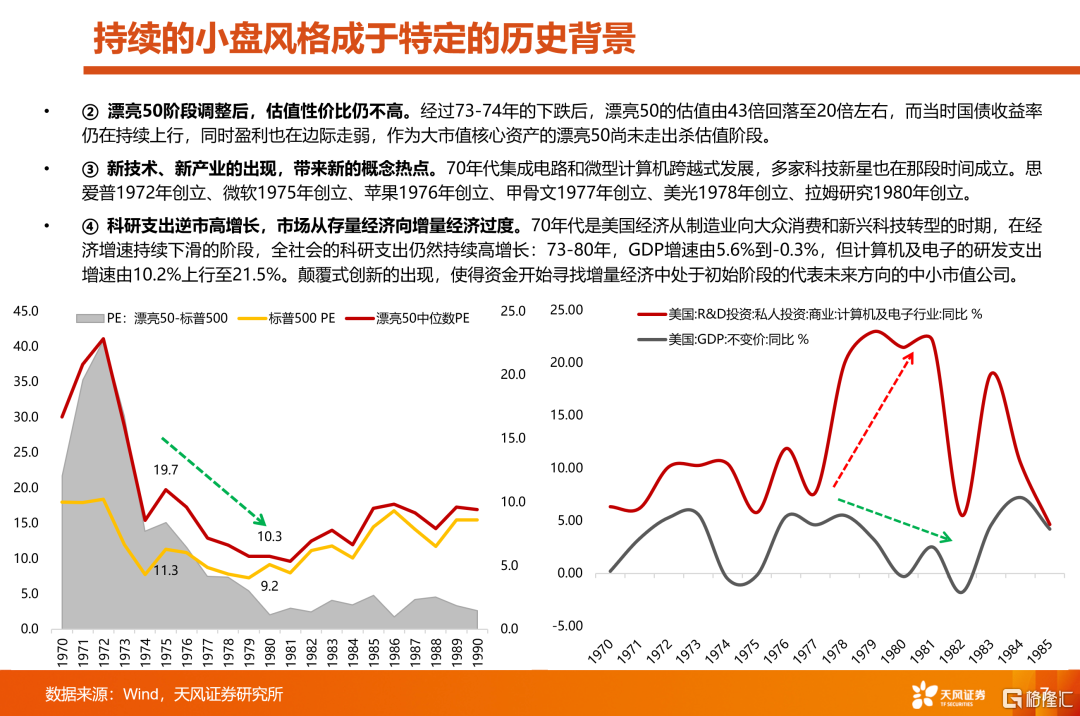

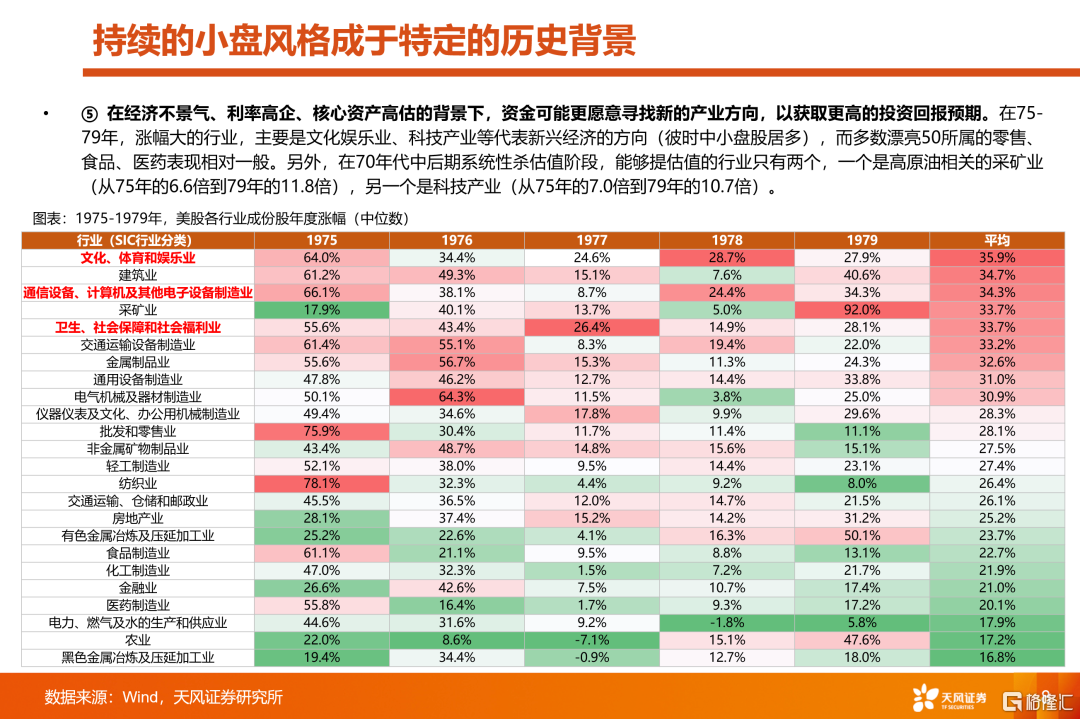

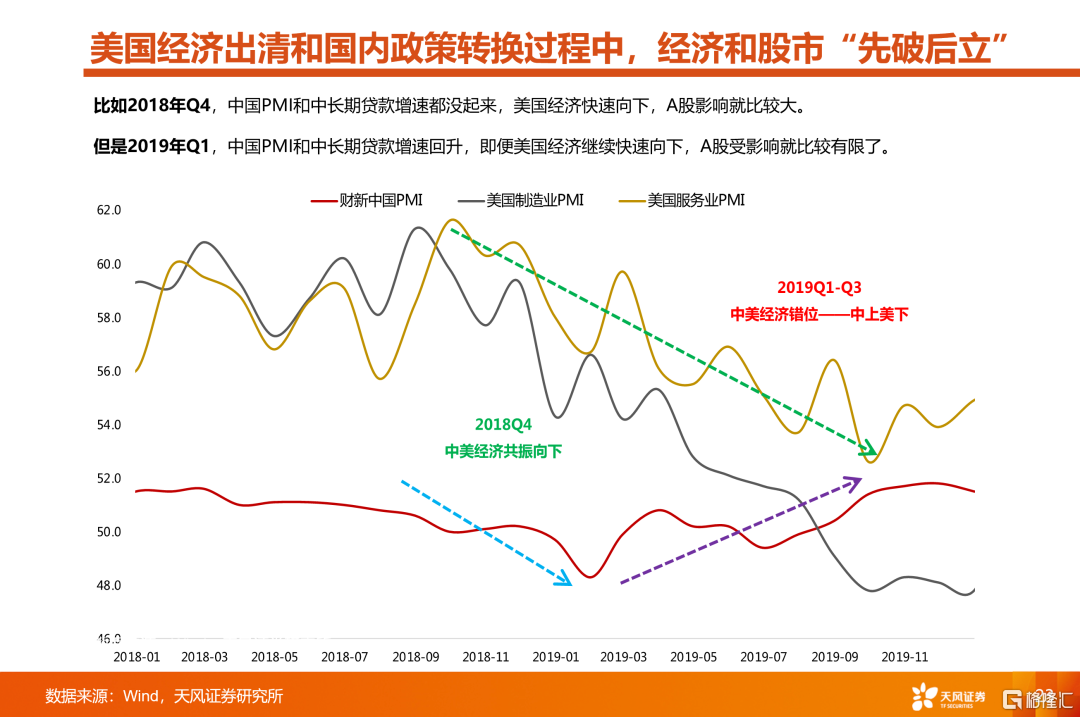

① 模式一:新兴产业爆发,小市值业绩和风格占优,75-79年,围绕集成电路和微型计算机产业;

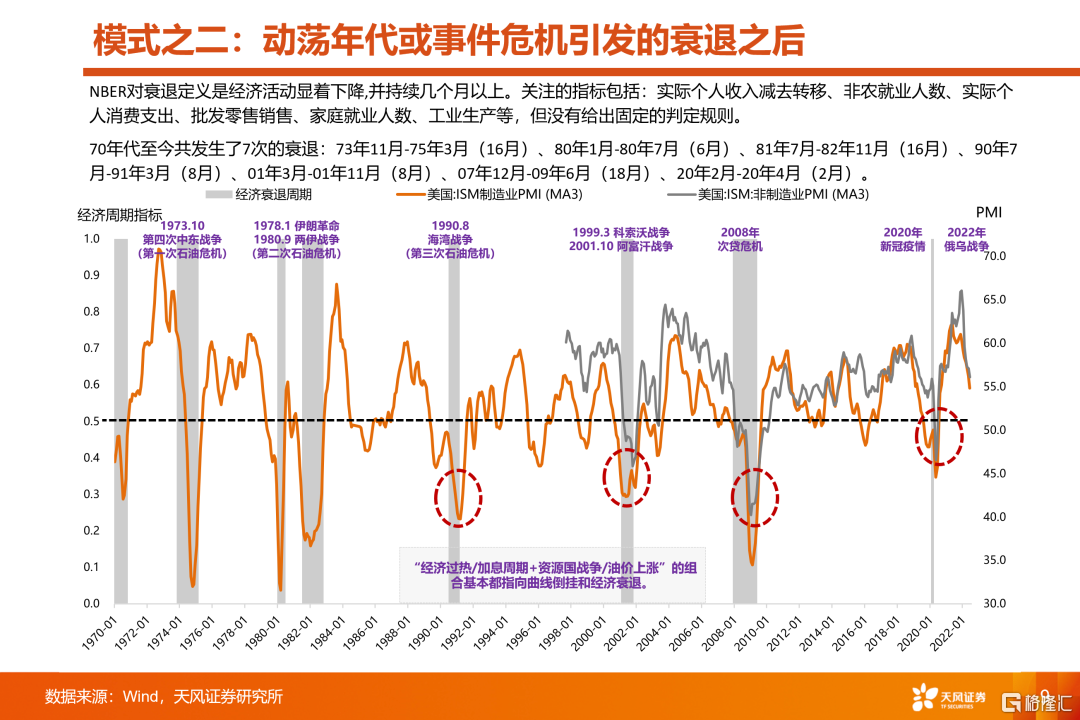

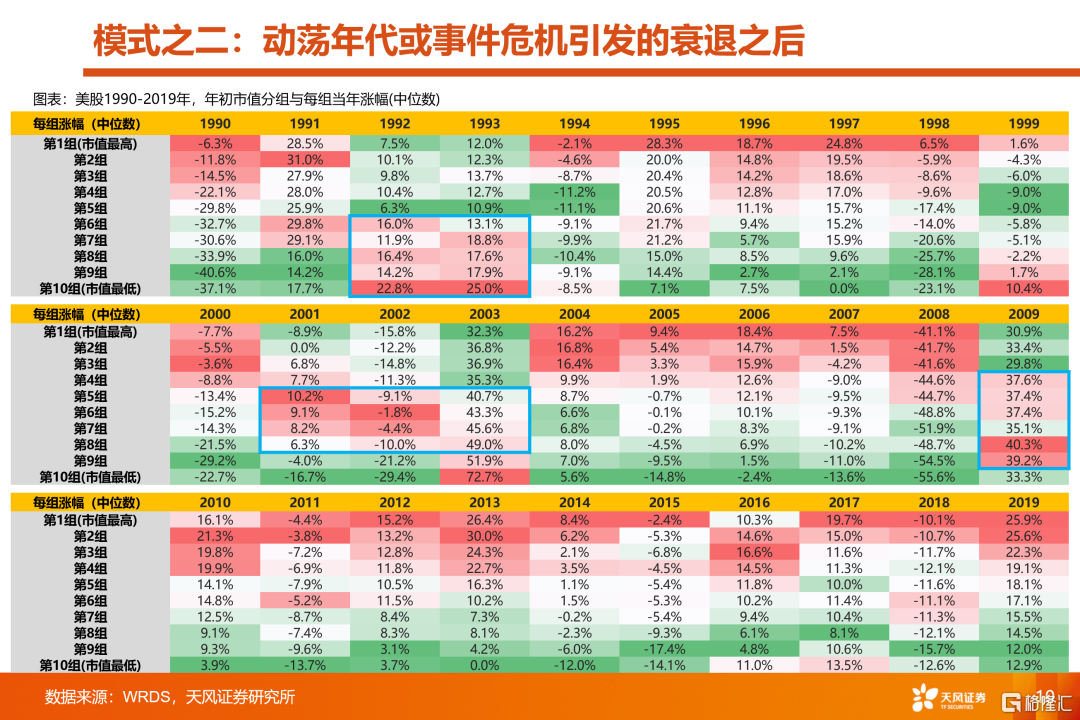

② 模式二:衰退之后,小市值业绩和风格占优,92-93、01-03、09、20,危机过后,小市值弹性大。

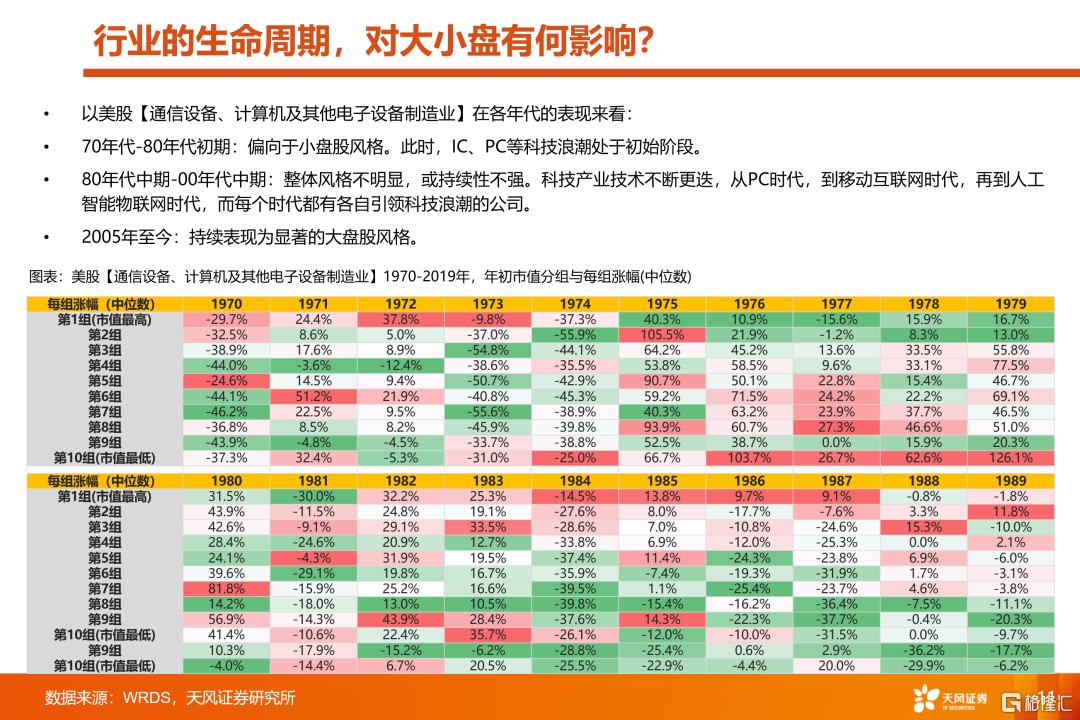

3、行业内的大小盘风格可能独立于市场,取决于行业所处生命周期。① 初创阶段(主题概念阶段):小盘风格;② 成长阶段(高速增长阶段):无差异,或偏向大盘风格;③ 成熟阶段(稳定增长阶段):大盘风格;④ 衰退阶段(需求下滑阶段):无差异。

4、复盘A股,20年3月疫情后小市值占优属于模式二;21年2月后小市值占优,属于模式一;22年4月疫情后小市值占优,属于模式一和模式二的叠加,目前这一趋势还在延续中。

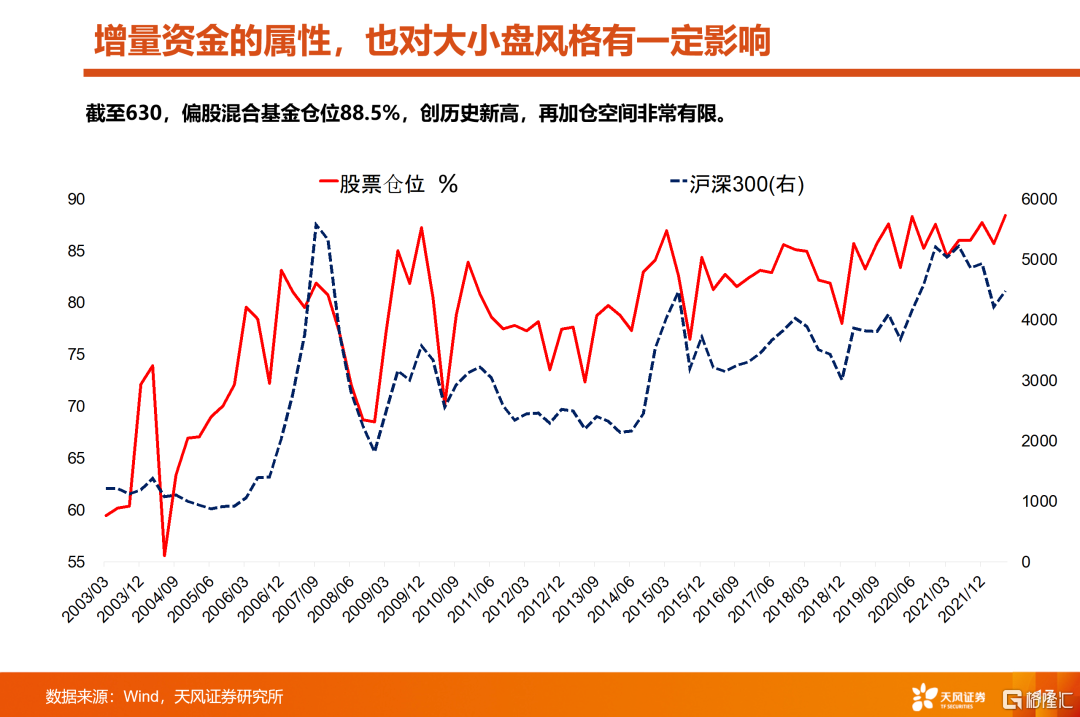

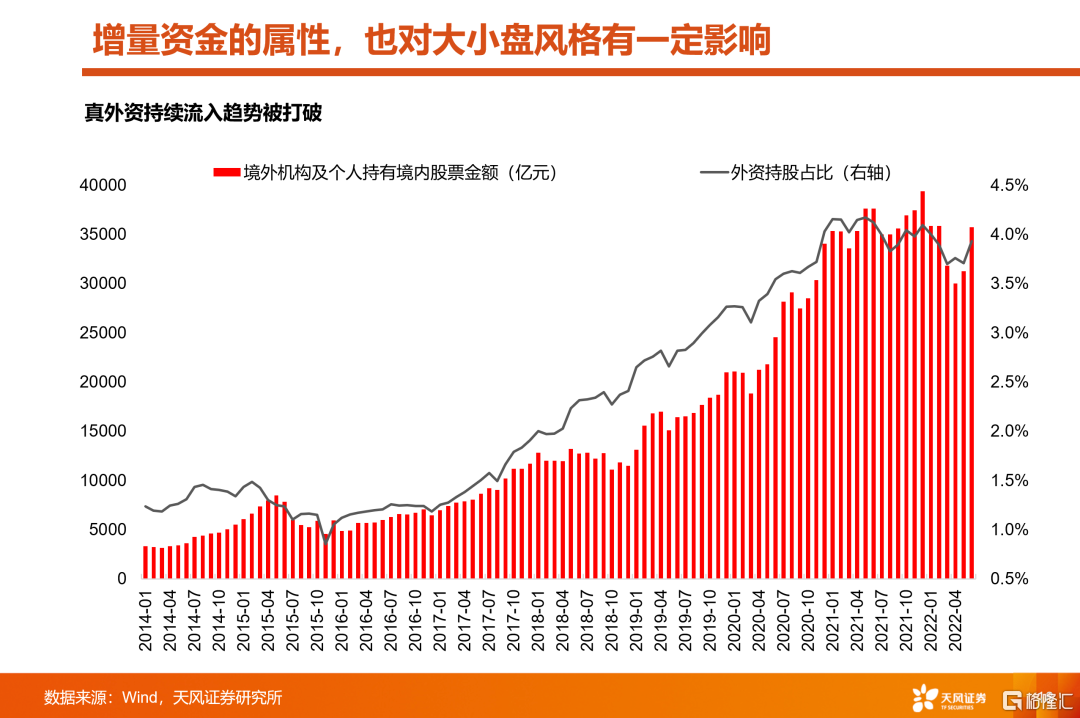

5、增量资金的属性,可能加强下半年小市值风格的优势。目前看两类主要增量资金都可能没有增量,①公募仓位630历史新高、同时周均发行规模不及过去两年的零头;②真外资流动趋势与美联储资产负债表相关,下半年大概率继续缩表。因此,大市值股票增量资金有限。

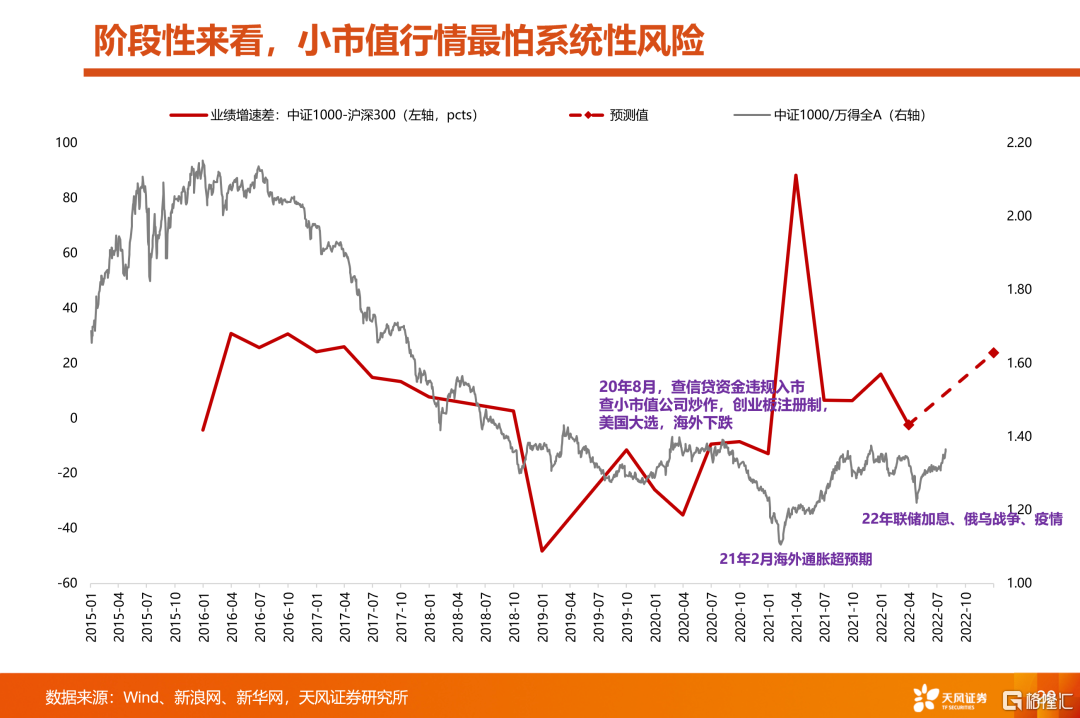

6、处于趋势中的小市值行情,最怕自上而下的系统性风险:20年9月小市值行情终结于监管降温炒作、海外下跌;22年初小市值行情终结于联储加息节奏超预期、俄乌战争、国内疫情。

7、后续可能出现的系统性风险,在于这一轮全球经济周期以美国衰退的形式出清,从而给国内经济和市场带来的压力,但这个情况发生在Q3的概率较小。在美国经济具备韧性,对应我们出口超预期的背景下,国内大概率保持定力,不过度刺激,核心是预留政策空间。后续,如果美国经济出现较大风险,从而影响国内出口、制造业、就业,那么政策可能就要再调整,但是调整需要过程,这个过程大概率是国内经济和股票先破后立的阶段。类似这种系统性风险的情况,小市值一般会有较大压力。

报告来源:天风证券股份有限公司

报告发布时间:2022年7月31日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员