前言

今年3月,在美联储紧缩预期快速升温时,我们基于调研汇总整理了市场对美联储紧缩的一致担忧在哪里(详见《市场对美联储紧缩最关注什么?——基于百位基金经理调研》),勾勒出当时市场对于美联储紧缩关注点的全景图。

近日,伴随5月美国通胀超预期走高,通胀见顶预期落空,市场年内加息预期已经提升至13次,远超3月时年内加息6次的预期。那么现在市场对美联储紧缩的关注点究竟在哪?一致预期的锚在何处?在本篇报告中,我们再次基于对市场近20家头部机构的调研,共对约200位投资经理、投研总监和宏观研究员收集了近150个问题,从中为大家勾勒市场对美联储紧缩关注点的最新全景图。

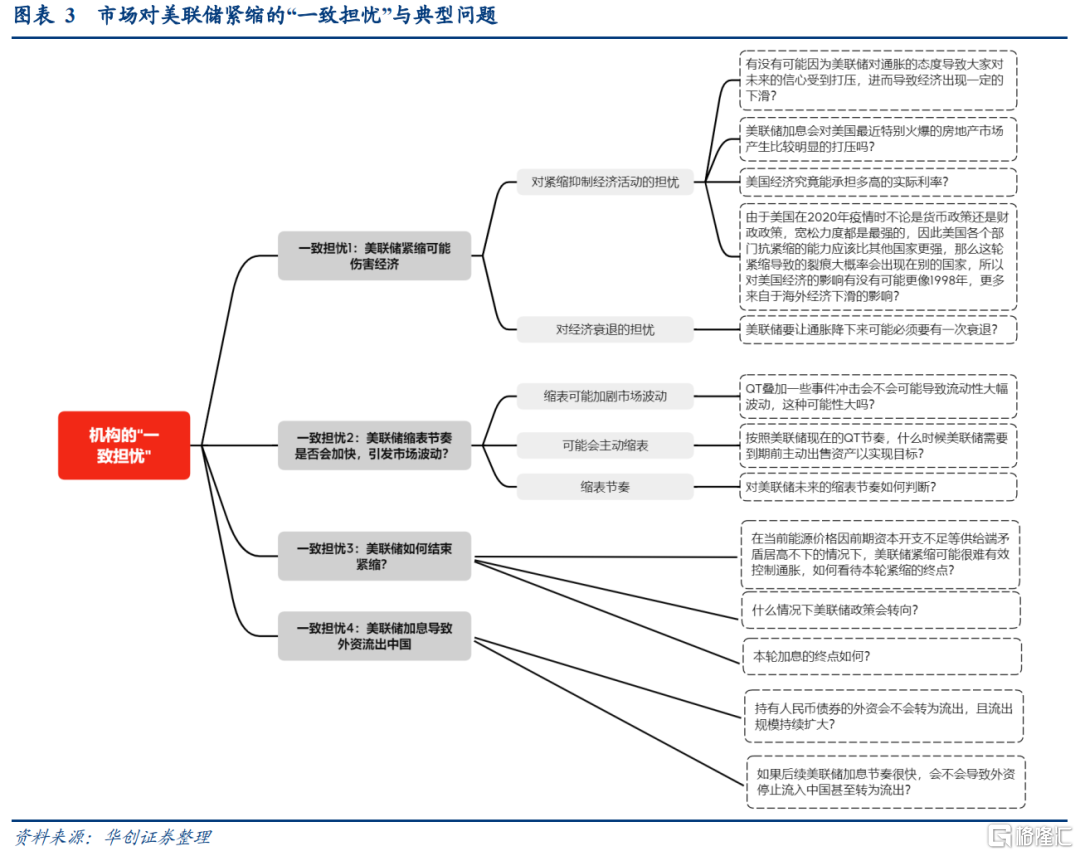

通过整理可以看到,当前机构关于美联储紧缩的预期与3月调研时类似,缺乏一致预期,反映市场整体仍处于预期比较混乱的时刻,但关注点与3月调研时相比有了明显变化:其一,更担忧美联储加息对经济可能造成的负面影响,以及美国经济衰退的可能性。其二,更加关注缩表的节奏和影响。其三,更加关注美联储如何结束本轮紧缩。与3月相同的担忧是:机构仍在担忧美联储加息可能导致外资流出中国。下文我们将分别就机构的“一致担忧”与机构提出的各类关注点进行详细梳理。

一、调研包含了哪些机构?

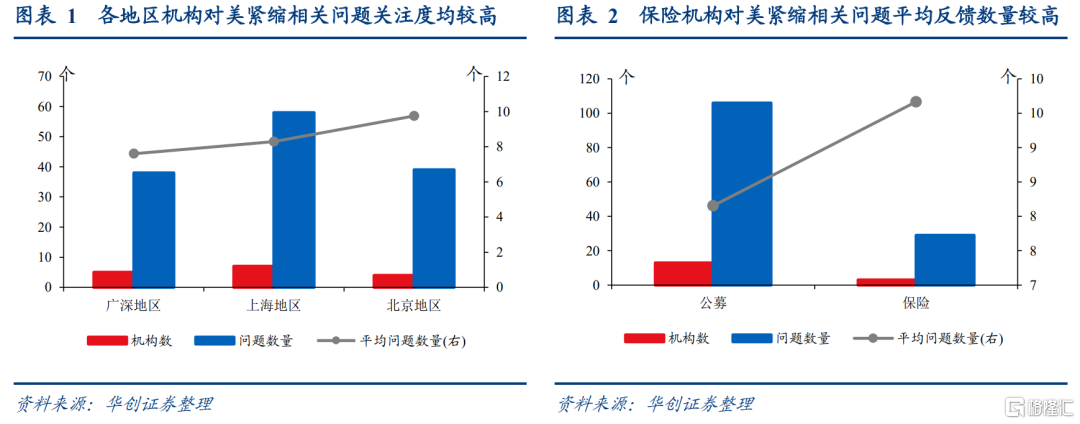

此次资本市场美联储紧缩预期调研共涵盖16家大型机构客户,包括约200位投资经理、投研总监和宏观研究员,一共搜集到近150个与美联储紧缩相关的关注问题反馈。分机构所在地看,各地区机构平均反馈问题数量相近,调研机构中,有7家在上海,5家在广深,4家在北京,平均反馈问题数量分别为8、8、10个。分机构类型看,本次调研中有13家公募机构,共反馈106个关注问题,平均每家公募机构反馈8个;有3家保险机构,共反馈29个问题,平均每家保险机构反馈10个,显示保险机构对美紧缩相关问题关注度相对较高。

二、机构的“一致担忧”有哪些?

通过整理可以看到,当前机构关于美联储紧缩的预期与3月调研时类似,缺乏一致预期,反映市场整体仍处于预期比较混乱的时刻,但关注点与3月调研时相比有了明显变化:其一,更担忧美联储加息对经济可能造成的负面影响,以及美国经济衰退的可能性。其二,更加关注缩表的节奏和影响。其三,更加关注美联储如何结束本轮紧缩。与3月相同的担忧是:机构仍在担忧美联储加息可能导致外资流出中国。

(一)一致担忧1:美联储加息可能伤害经济

市场普遍担忧美联储紧缩可能抑制经济活动,包括美联储紧缩表态是否会影响居民未来信心、是否会打压房地产市场、会不会通过影响海外经济进而损害美国国内经济活动,对此担忧更直接一些的表述是:美国经济究竟能承担多高的实际利率?此外,机构还普遍表达了对美国经济衰退的担忧,典型问题如:美国要让通胀降下来是不是必须要有一次衰退?

(二)一致担忧2:美联储缩表节奏是否会加快,引发市场波动?

此次调研中发现机构对于美联储缩表节奏和影响的关注度明显提升,较为一致的担忧包括两方面:一是担忧美联储可能会主动出售未到期资产,典型问题如下:按照美联储现在的QT节奏,什么时候美联储需要到期前主动出售资产以实现目标?二是担忧缩表可能加剧市场波动,典型问题如:QT叠加一些事件冲击会不会可能导致流动性大幅波动,这种可能性大吗?此外还有一些机构针对美联储缩表提出了开放性问题,显示对缩表节奏的关注,典型问题如:对美联储未来的缩表节奏如何判断?

(三)一致担忧3:美联储如何结束紧缩?

相比于3月份市场关注美联储会采取多快的紧缩节奏,目前市场已经开始转向关注美联储将如何结束紧缩,典型问题包括:(1)当前,在能源价格因前期资本开支不足等供给端矛盾居高不下的情况下,美联储紧缩可能很难有效控制通胀,如何看待本轮紧缩的终点?(2)什么情况下美联储政策会转向?(3)本轮加息的终点如何?

(四)一致担忧4:美联储加息导致外资流出中国

与3月调研类似的是,本次调研中机构仍然担忧美联储加息会不会加大我国资本外流风险,典型问题包括:(1)持有人民币债券的外资会不会转为流出,且流出规模持续扩大?(2)如果后续美联储加息节奏很快,会不会导致外资停止流入中国甚至转为流出?

三、机构的关注点有哪些:更关注美联储紧缩对经济的负面影响

(一)总览:机构的关注点主要集中在哪些领域?

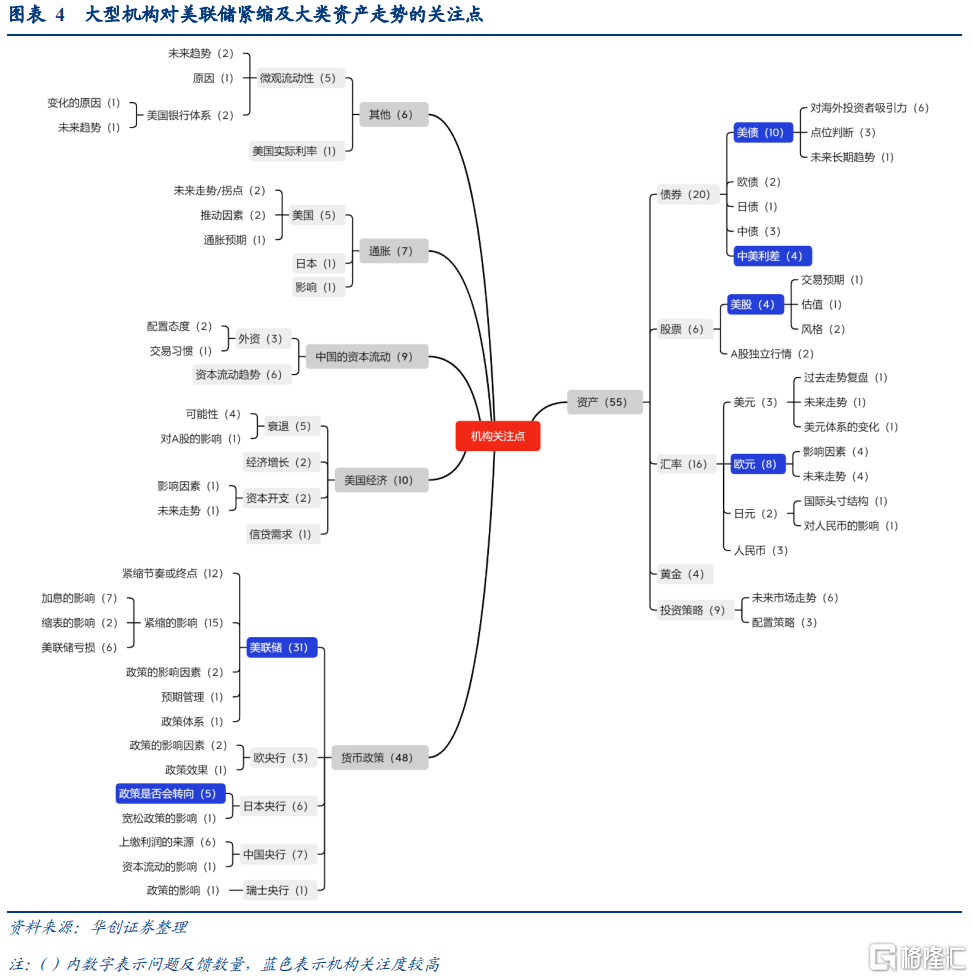

根据机构反馈的问题内容,可以将其关注点大致分为6大领域:资产、货币政策、美国经济、中国的资本流动、通胀和其他(主要是市场流动性),收到机构反馈关注问题数分别为55、48、10、9、7、6个,显示机构普遍对资产、货币政策及美国经济关注度较高,而与3月相比,对美国通胀的关注度有所下降。

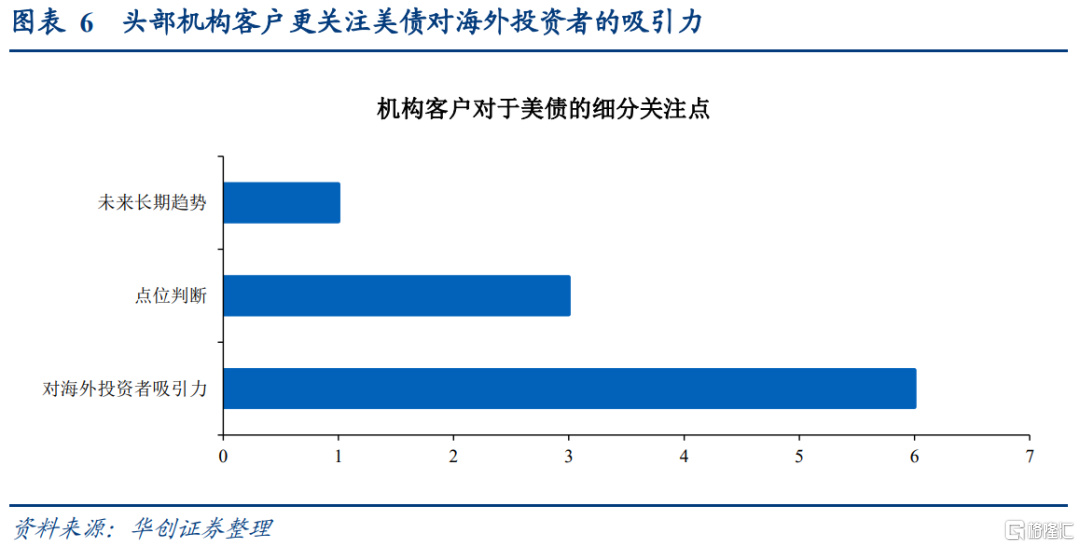

在资产领域,机构最关心的是美债,其次是欧元、美股及中美利差。机构在资产领域的关注点又可分为5大部分,分别为债券(20,括号内数字表示关注点数量,下同)、股票(6)、汇率(16)、黄金(4)、投资策略(9)。可以看到债券和汇率未来走势是机构关注的核心,债券中机构关注的主要是美债(10),不仅关注美债点位(3),还关切美债对海外投资者的吸引力(6);汇率中机构关注的则主要是欧元,具体包括影响因素(4)和未来走势(4)两方面。

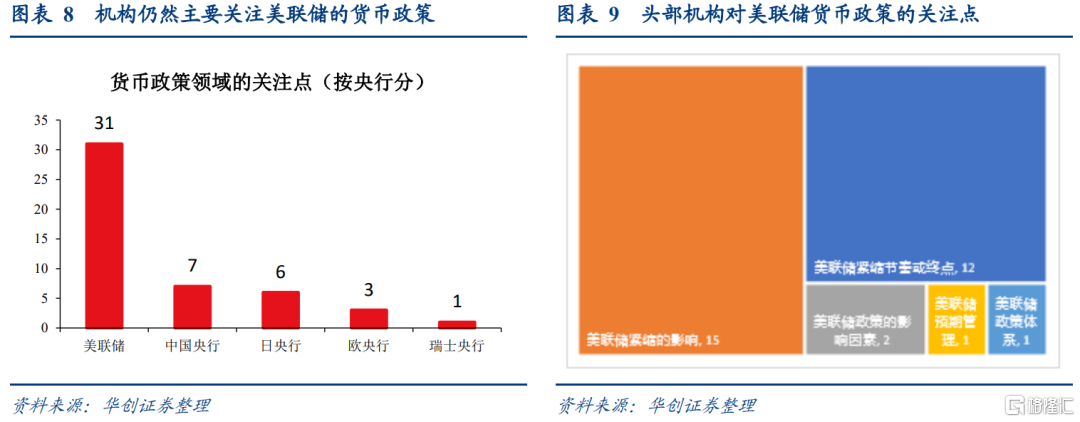

在货币政策领域,机构关注点又可按央行分为美联储、欧央行、日本央行、中国央行和瑞士央行5个方面,其中对美联储的关注点为31个,显示美联储的政策动向仍是当下资本市场的最大关注点之一。此外机构对日本央行的关注度较高,重点关注日央行宽松政策是否会转向。

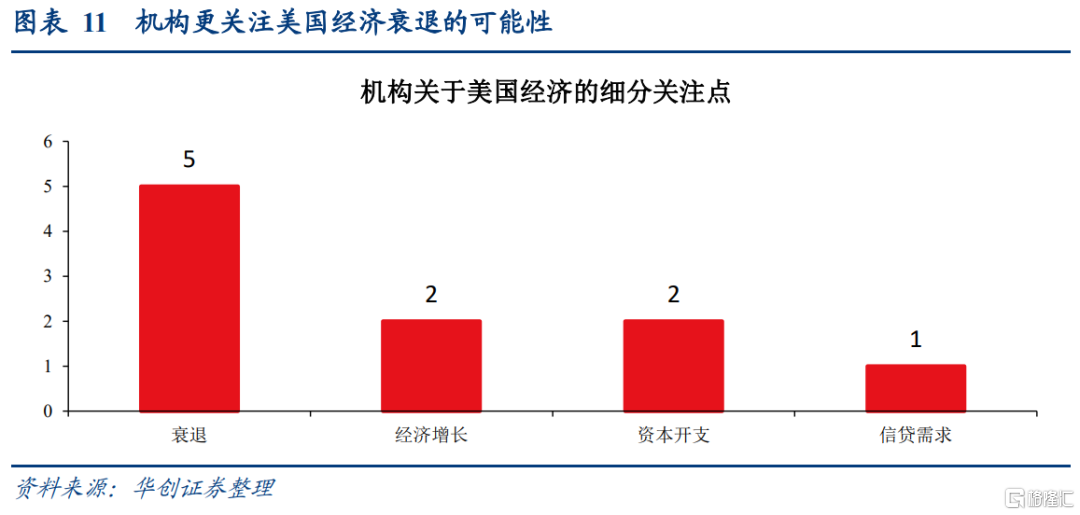

在美国经济领域,机构重点关注美国陷入衰退的可能性(4)及其对A股可能造成的影响(1)。此外,机构还关注美国经济活动中的细分指标,包括企业资本开支(2)和信贷需求(1)。

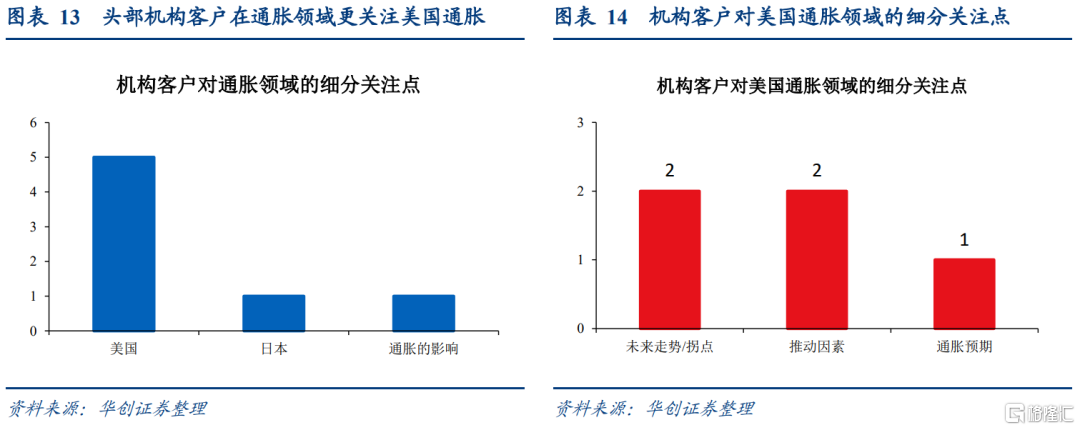

在通胀领域,与3月相比,机构对美国通胀(5,3月时有关问题为15个)本身的关注度有所下降。

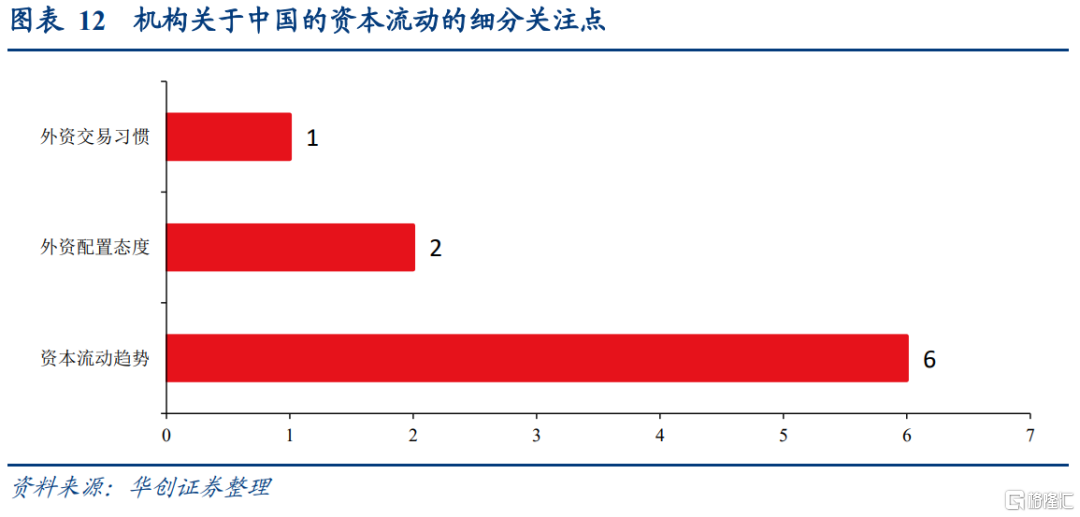

在中国的资本流动领域,机构的关注点与3月时类似,继续关注美联储加息对我国资本流动趋势的影响(6)。

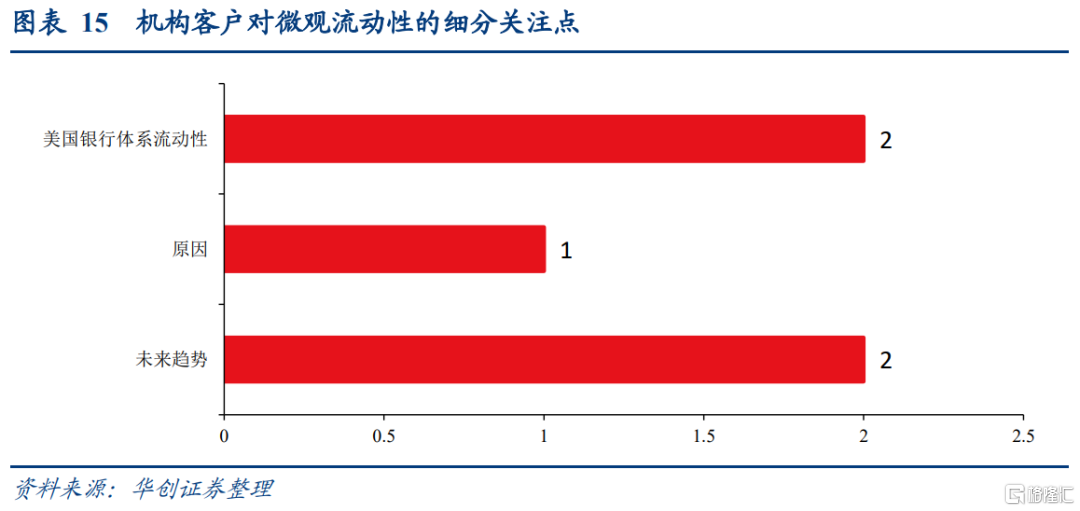

“其他”领域主要包括微观流动性(5),机构关注流动性未来是否会恶化。

(二)详解一:关于资产,机构具体在关注什么?

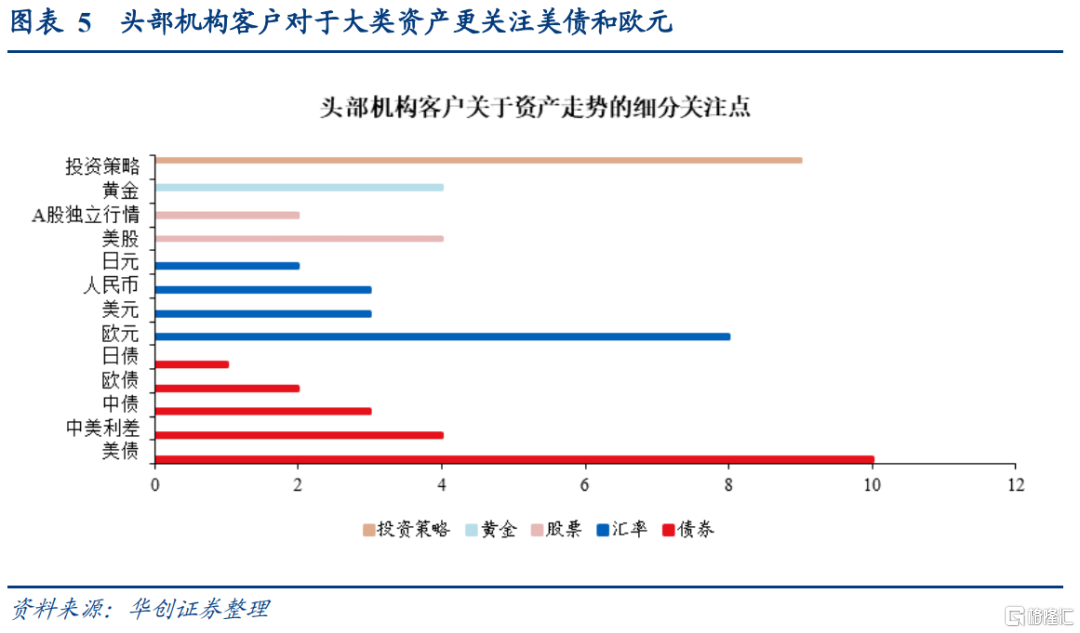

整体来看,机构最关注的就是资产,共反馈关注点55个,占全部反馈关注点个数的40.7%。具体而言,头部机构客户对大类资产中的债券及汇率关注度高于股票、黄金等。将大类资产细分种类按关注度降序排列依次是:美债(10)、欧元(8)、美股(4)、中美利差(4)。

1、债券的主要关注点:美债与中美利差

在债券方面,机构共反馈了20个关注点,主要关注点在于美债对海外投资者的吸引力(6)、点位判断(3)和中美利差(4)。典型问题总结如下:

美债:主要关注美债对海外投资者的吸引力

机构客户对于美债的关注点又可分为三个细分领域:对海外投资者吸引力(6)、点位判断(3)、未来长期趋势(1),其中机构对美债对海外投资者的吸引力更为关注。

关于美债对海外投资者的吸引力:(1)美债与德债、日债经汇率对冲后的利差转负,是因为对冲成本比较高吗?(2)是因为未来美元贬值压力比较大,导致汇率调整后的美债收益率比较低吗?(3)为什么现在美债与德债经汇率对冲后的利差相比3月下降了这么多?

关于美债对海外投资者的吸引力:(1)美债与德债、日债经汇率对冲后的利差转负,是因为对冲成本比较高吗?(2)是因为未来美元贬值压力比较大,导致汇率调整后的美债收益率比较低吗?(3)为什么现在美债与德债经汇率对冲后的利差相比3月下降了这么多?

关于美债的点位判断,这类问题属于典型的开放性问题,例如:美债会上行到什么位置?

关于美债未来长期趋势:从中长期视角来看,美债是不是已经过了过去几十年收益率长期下行的拐点?

中美利差,典型问题包括:

如何看待中美利差?

如果美联储继续加息,我们还保持相对宽松的货币政策,FX Swap是否会恶化?

2、汇率的主要关注点:欧元

在汇率方面,机构共反馈了16个关注点,显示机构对汇率关注度较高,其中欧元(8)是机构最关注的币种,对欧元的关注点可分为影响因素(4)和未来走势(4)两方面。典型问题如下:

关于欧元走势的影响因素:(1)2015年以来欧元走弱的原因之一是欧央行借钱给意大利等国,然后这些国家又将这些钱用于对外投资,这种行为什么时候会逆转?(2)欧洲经济增长预期会对欧元汇率产生什么影响?

关于欧元未来走势:(1)欧元有没有可能因为过去一段时间利率很低而成为类似日元的套息交易货币?(2)在下一轮危机时,欧元会不会由于套息交易的平仓行为相对美元升值,从而导致美元指数下跌,而不是像以往危机中美元由于避险属性上涨(因为欧元在美元指数中权重较大)?

3、股票的主要关注点:美股

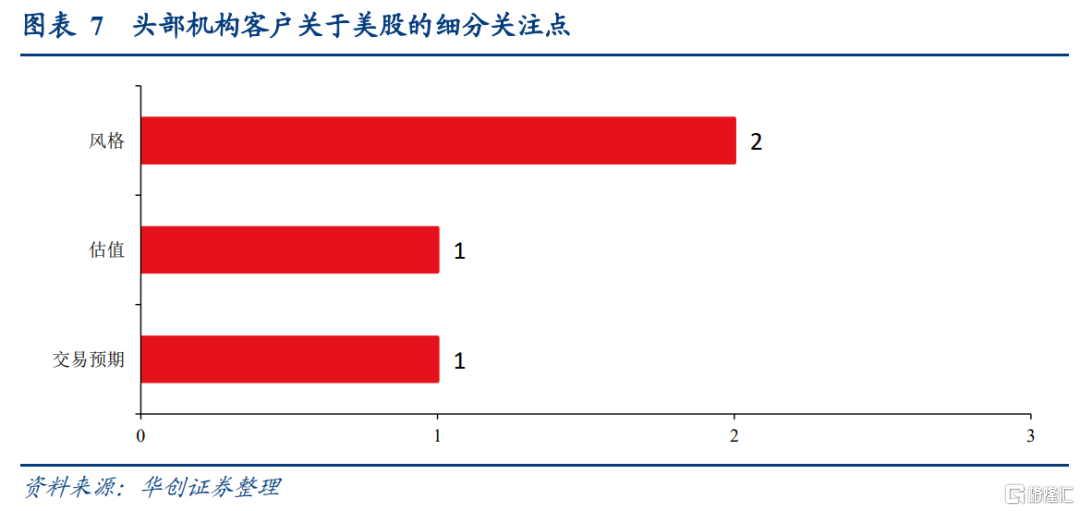

在股票方面,机构共反馈了6个关注点,具体包括美股(4)和A股独立行情(2)。

关于美股,机构反馈了4个关注点,可分为交易预期、估值、风格三方面,典型问题如下:

关于美股风格:(1)对美股未来风格如何判断,是科技成长更好还是价值更好?(2)美股整体表现不好的时候,是纳指影响更大还是道指影响更大?

关于美股估值:怎么理解美股估值甚至有更乐观的迹象?

关于美股交易预期:现在美股应该交易什么预期?

关于A股独立行情,机构共反馈了2个关注点,问题整理如下:

怎么理解当前A股和美股“此消彼长”的情况(走势背离)?

在人民币汇率贬值压力下,未来A股独立行情还会保持吗?

(三)详解二:关于货币政策,机构具体在关注什么?

货币政策方面,机构关注点按照央行分类包括5个方面,分别为:美联储(31)、欧央行(3)、日本央行(6)、中国央行(7)、瑞士央行(1),显示机构仍然主要关注美联储的货币政策,具体包括紧缩节奏或终点(12)、紧缩的影响(15)、政策的影响因素(2)、预期管理(1)、政策体系(1);同时相比3月份,当下机构对日央行货币政策的关注度明显提升,主要关注日央行能否坚持宽松政策。

1、美联储紧缩节奏或终点:美联储如何结束紧缩

关于美联储加息节奏或终点:(1)怎么看待美联储未来的加息节奏或终点?(2)本轮美联储加息的终点到底如何?(3)现在市场对于美联储加息的预期比较混乱,怎么看待这种混乱的预期,如何看待美联储未来的加息节奏?(4)什么情况下美联储政策会转向,是经济衰退还是通胀回落到2%以下?这两种情况哪种可能性更大?

关于美联储缩表节奏:(2)按照美联储现在的QT节奏来看,什么时候美联储要被迫主动缩表?(2)对美联储未来的缩表节奏如何判断?

2、美联储紧缩的影响:如何影响经济与资产价格

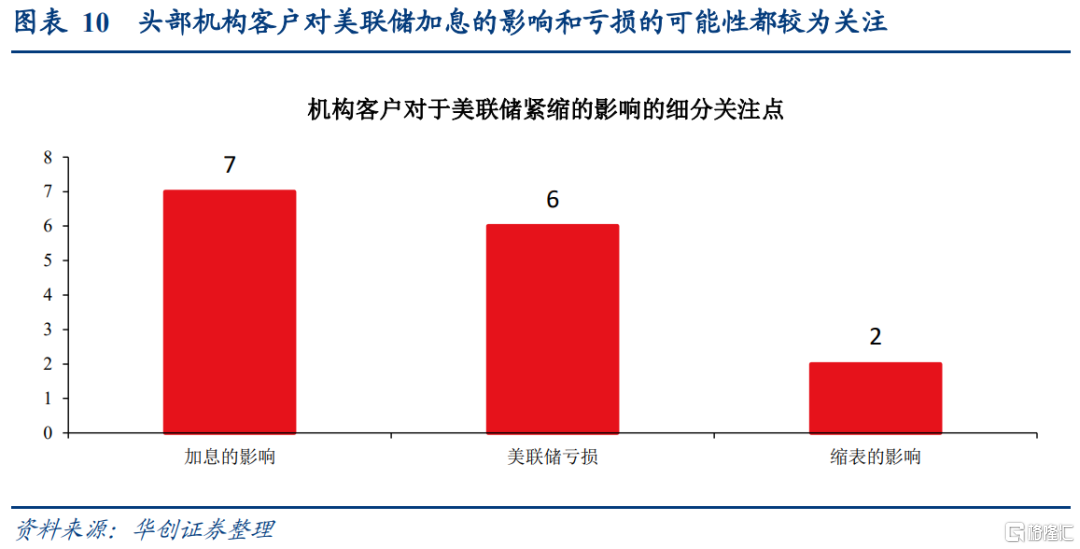

机构对于美联储紧缩政策的影响的关注点又可分为三方面:加息的影响(7)、缩表的影响(2)、美联储亏损(6)。典型问题如下:

关于加息的影响:(1)有没有可能因为美联储对通胀的态度导致大家对未来的信心受到打压,进而导致经济出现一定的下滑?(2)美联储加息会对美国最近特别火爆的房地产市场产生比较明显的打压吗?(3)美联储加息对大宗商品价格的影响?(4)到目前为止,本轮美联储加息周期中没有出现某种新兴市场货币大幅贬值的现象,怎么看待这次新兴市场货币与以往不同的表现?

关于加息的影响:(1)有没有可能因为美联储对通胀的态度导致大家对未来的信心受到打压,进而导致经济出现一定的下滑?(2)美联储加息会对美国最近特别火爆的房地产市场产生比较明显的打压吗?(3)美联储加息对大宗商品价格的影响?(4)到目前为止,本轮美联储加息周期中没有出现某种新兴市场货币大幅贬值的现象,怎么看待这次新兴市场货币与以往不同的表现?

关于缩表的影响:(1)QT叠加一些事件冲击会不会可能导致流动性大幅波动,这种可能性大吗?(2)美联储目前有限度的缩表会不会影响商行资产端放贷的能力?

美联储亏损的可能性:(1)如果美联储缩表都是被动缩表(持有至到期不再购买),美联储还有亏损的可能吗?(2)美联储的负债成本体现为什么?

3、美联储其他问题

关于美联储决策的影响因素:政治周期对美联储决策会有影响吗?

关于美联储的预期管理:在美联储发布6月会议声明之前,有媒体提前报道了美联储将加息75bp的消息,这在美联储政策史上是不是比较少见?

关于美联储的政策体系:在2008年之后,美联储充足准备金体系是不是需要根本性的变化?

4、日本央行

本次调研发现,机构对于日本央行的关注度相比3月调研时明显提升,主要关注其宽松政策能否维持。典型问题包括:(1)日本经济能承受名义利率明显上行吗?(2)日本央行会被迫加息吗?

5、其他央行:中国央行、欧央行和瑞士央行

本次调研中,机构对于中国央行货币政策的关注点主要落在此前央行上缴利润的来源,典型问题如:(1)此前央行上缴利润的来源是外汇储备吗?(2)此前央行上缴利润的来源会不会是通过再贷款、MLF等获得的利润?同时有机构担忧资本流动是否会影响货币政策,问题可简述为:下半年资本流动对央行货币政策的影响会不会越来越大?

机构关于欧央行的关注点可分为两方面:其一,政策的影响因素(2),典型问题可概括为:欧央行会不会因为汇率等原因被迫加息?其二,政策效果(1),问题可简述为:欧央行对于解决意大利国债相关问题能采取的措施是不是非常有限?

机构对于瑞士央行反馈的相关问题仅有一个,关注瑞士央行收紧对市场的影响,可简述为:瑞士央行紧缩可能会对其近1万亿美元的海外头寸产生直接冲击,相比于其他央行紧缩的影响,这似乎是冲击金融市场最直接的渠道,对此如何理解?

(四)详解三:关于美国经济,机构具体在关注什么?

在美国经济方面,机构共反馈了10个关注点,细分为4方面,具体包括:衰退(5)、经济增长(2)、资本开支(2)、信贷需求(1),可以看出机构对于美国经济衰退的可能性较为关注,典型问题如下:

有一种观点认为:现在美国政府对通胀的容忍度已经很低了,而想要让通胀降下来必须要有一次衰退,因此倒推美国经济会陷入衰退,如何看待这个观点?

现在不止一个市场在发出衰退交易的信号,比如股票市场中周期防御股票的估值大幅下降、债券市场中收益率倒挂、商品市场中工业金属走得很弱等等,这背后的原因是什么?

(五)详解四:关于中国的资本流动,机构具体在关注什么?

关于中国的资本流动,机构共反馈了9个关注点,其中最主要关注的是中国的资本流动趋势(6)。典型问题为:

如果FX Swap持续为负,我们的资金外流压力会持续增加?

有一种观点认为:下半年,中国凭借自身在周期方面的一些优势可能会吸引外资流入,怎么看待此类观点?

持有人民币债券的外资会不会转为流出,且流出规模持续扩大?

如果后续美联储加息节奏很快,会不会导致外资停止流入中国甚至转为流出?

(六)详解五:关于通胀,机构具体在关注什么?

关于通胀,机构关注点主要落在美国通胀、日本通胀和通胀的影响三个方面,其中最重要的是美国通胀,共反馈了5个关注点,但相对于3月的15个关注点仍有明显回落。

1、美国通胀

机构对于美国通胀的关注点又可分为三个方面,具体为:未来走势/拐点(2)、推动因素(2)、通胀预期(1)。典型问题如下:

关于美国通胀未来走势/拐点:通胀会不会在今年底或明年初某个时点出现拐点?

关于本轮美国通胀的推动因素:为什么本轮美国通胀扩散得这么猛?

关于通胀预期:从通胀预期调查看,美国企业3-5年通胀预期其实还不错,通胀预期上升最快的可能就是金融市场,怎么理解这种调查结果?

2、日本通胀

机构关于日本通胀提出了一个关注点,可概括为:万一日本的核心通胀涨起来会导致什么后果?

3、通胀的影响

关于通胀的影响,机构的关注点偏向经济学理论的探讨,问题可简述为:有一种理论认为:高通胀带动名义利率升高有利于高负债国家,但从日本当前实际情况看好像并非如此,到底如何理解高通胀导致的高名义利率对高负债国家的影响?偏向正面还是负面呢?

(七)详解六:关于其他,机构具体在关注什么?

“其他”包括两方面内容:微观流动性(5)和美国实际利率(1),典型问题如下:

1、微观流动性

机构客户对微观流动性领域的关注点又可细分为三方面,分别是:未来趋势(2)、变化的原因(1)、美国银行体系流动性(2),典型问题总结如下:

关于未来趋势:未来市场微观流动性有没有可能好转?

关于原因:流动性偏紧背后的驱动因素是大家不信任央行吗?

关于美国银行体系流动性:(1)为什么最近美国准备金快速下降、隔夜逆回购大幅升高?(2)“准备金降得特别快,隔夜逆回购升得特别高”的趋势会持续吗?

2、实际利率

关于美国的实际利率,机构提出的是开放性问题,简述如下:

怎么看待美国的实际利率?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员