概 要

实体经济:近日全国疫情总体处于低水平波动。6月29日,工信部表示,即日起取消通信行程卡“星号”标记。我们认为,接下来在疫情防控的同时,稳增长将会放在更加突出的位置。上周生产持续修复。在需求端,汽车销售持续改善。房地产销售增幅强于季节性,其中一、二线城市的改善尤为明显,但是三线及以下城市表现偏弱。6月百城房企销售操盘金额环比增长61.2%,同比回落43%,降幅虽有所收窄,但是仍面临较大下行压力。此外,疫情对施工进度的影响逐步弱化,基建投资需求或继续修复。

流动性:上周货币利率上升,央行净投放资金,美元指数上行,人民币对美元汇率贬值。央行货币政策委员会召开2022年第二季度例会,提出结构性货币政策工具要积极做好“加法”,精准发力,加大普惠小微贷款支持力度,支持中小微企业稳定就业,用好支持煤炭清洁高效利用、科技创新、普惠养老、交通物流专项再贷款和碳减排支持工具,综合施策支持区域协调发展,引导金融机构加大对小微企业、科技创新、绿色发展的支持。

政策:6月29日国常会决定,运用政策性、开发性金融工具,通过发行金融债券等筹资3000亿元,用于补充包括新型基础设施在内的重大项目资本金、但不超过全部资本金的50%,或为专项债项目资本金搭桥。财政和货币政策联动,中央财政按实际股权投资额予以适当贴息,贴息期限2年。年内再开工一批国家高速公路联通、省际公路瓶颈路段畅通、内河水运通道建设、港口功能提升等工程。

1

实体经济:供、需均改善

1.1 疫情:关注疫情防控方案调整

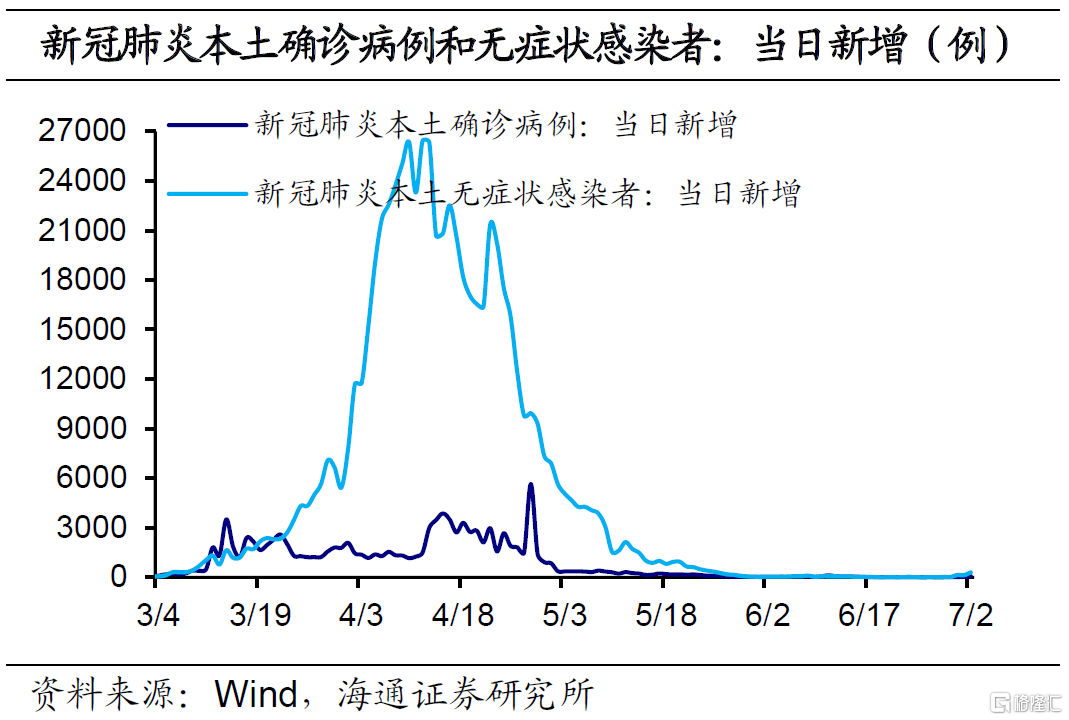

6月28日,国家卫健委表示,近期疫情防控成效明显,全国疫情总体处于低水平波动。个别地区持续有零星的社会面感染,社区传播风险还存在,并且感染人员管控前活动范围较广,所以有些地方形成了比较长的清零的拖尾期。

值得关注的是,近期疫情防控方案有所调整。6月24日,国家卫健委表示,坚决防止简单化、一刀切和层层加码等过度防疫做法。6月29日,工信部表示,为方便广大用户出行,即日起取消通信行程卡“星号”标记。根据第九版防控指南,将密切接触者、入境人员隔离管控时间从“14天集中隔离医学观察+7天居家健康监测”调整为“7天集中隔离医学观察+3天居家健康监测”。我们认为,接下来在疫情防控的同时,稳增长将会放在更加突出的位置。

1.2 需求:汽车、地产持续改善

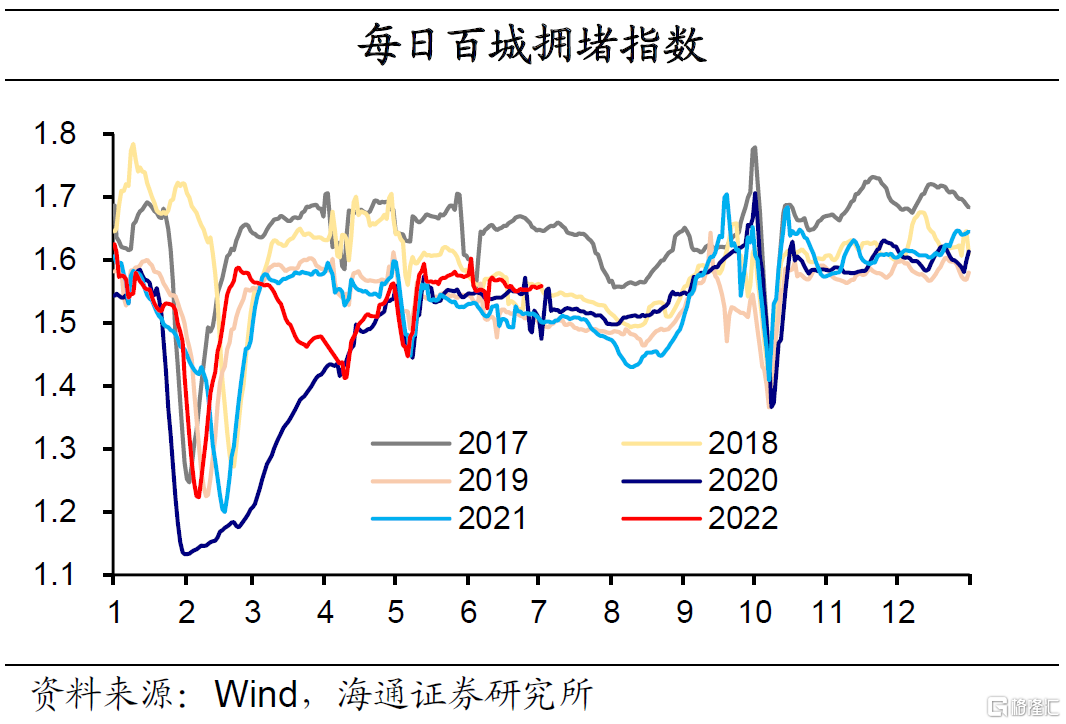

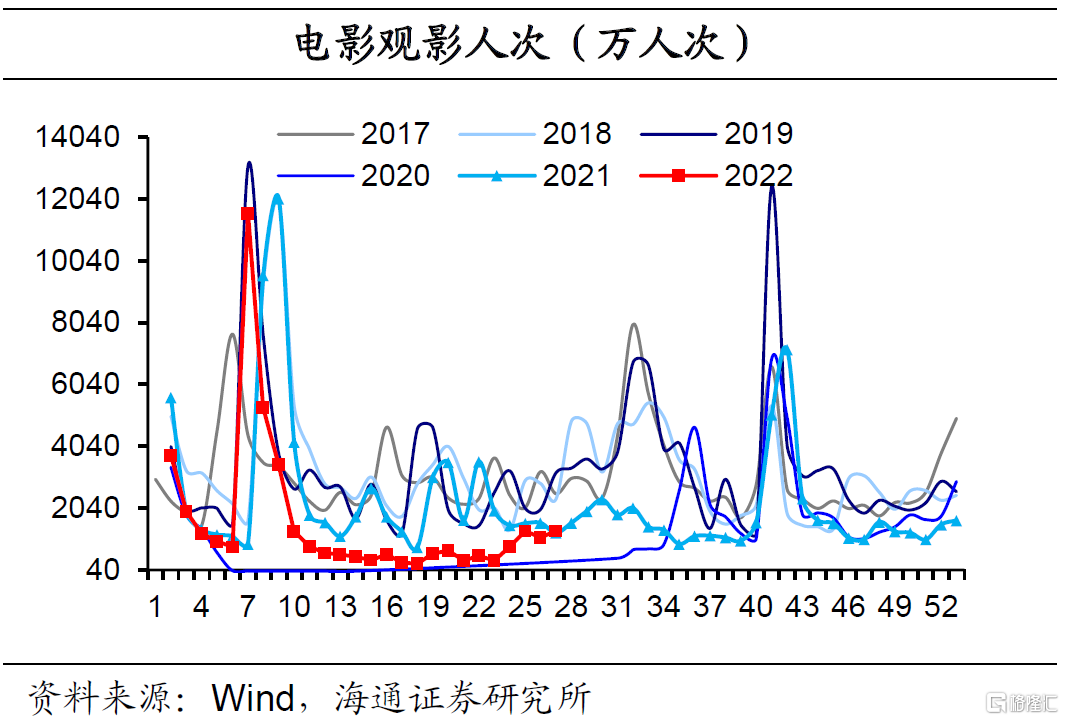

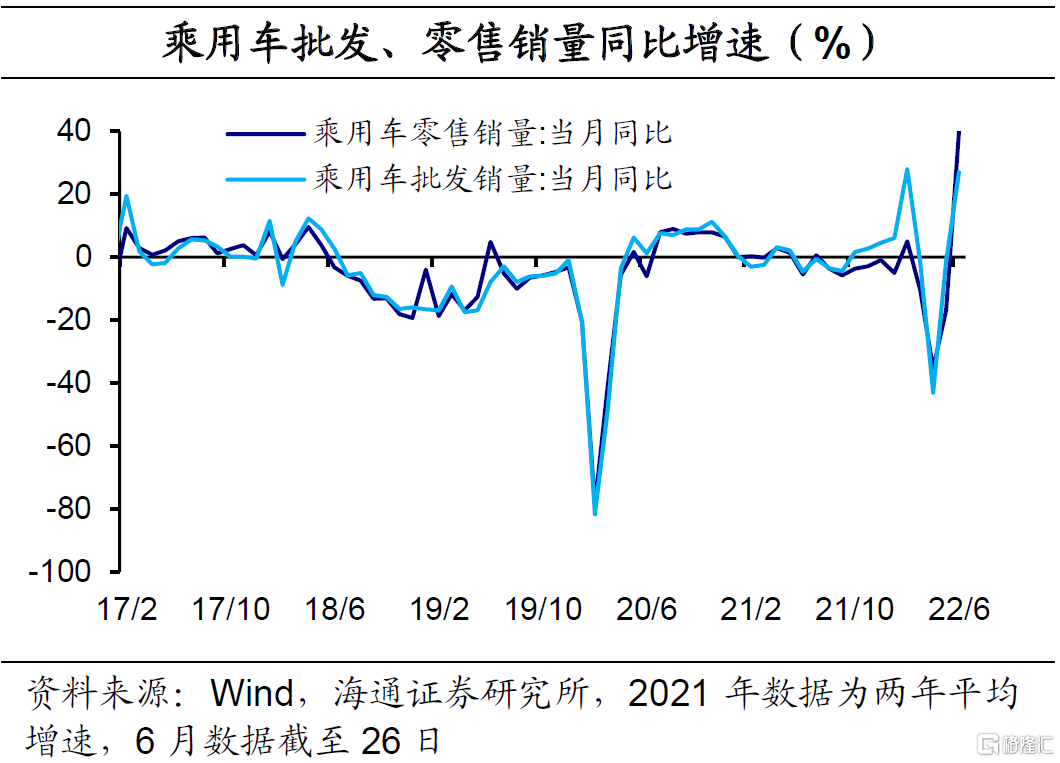

乘用车销售持续改善。在文娱行业, 6月26日当周,观影人次、票房收入环比小幅增加,但明显弱于近年同期。在汽车行业,6月26日当周,乘用车批发、零售销量同比分别上升50%、33%,环比上月同期增长12%、28%。6月前26天,乘用车批发、零售销量同比分别增长40%和27%。随着复工复产加快,叠加汽车产业扶持政策的持续落实,乘用车销售或持续改善。

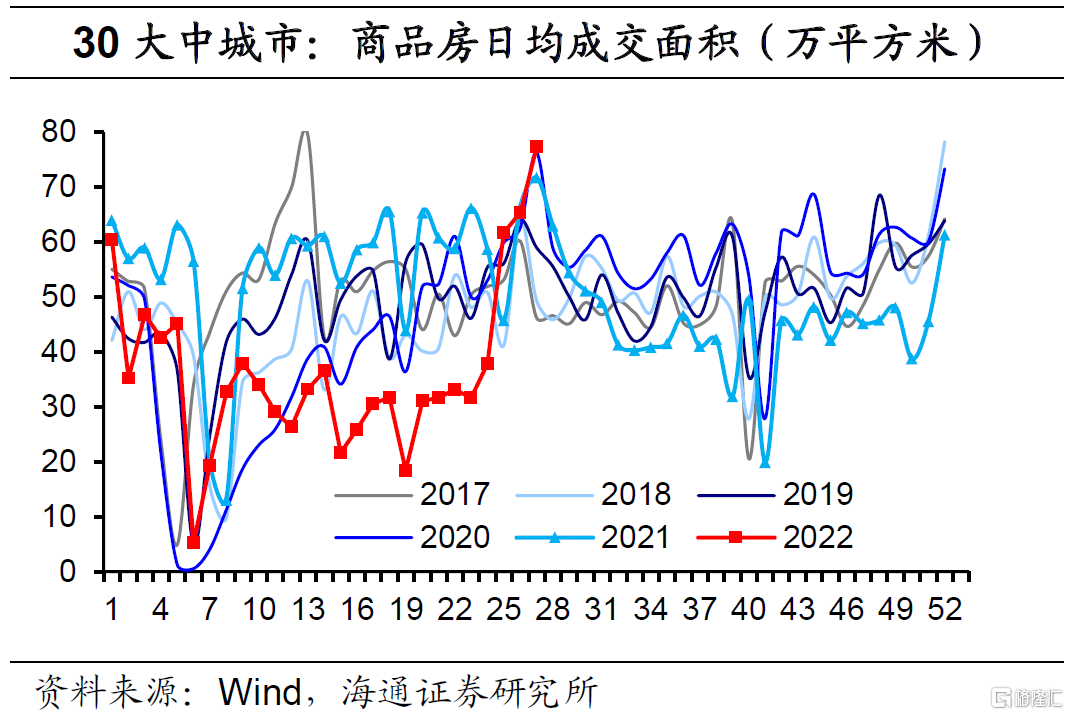

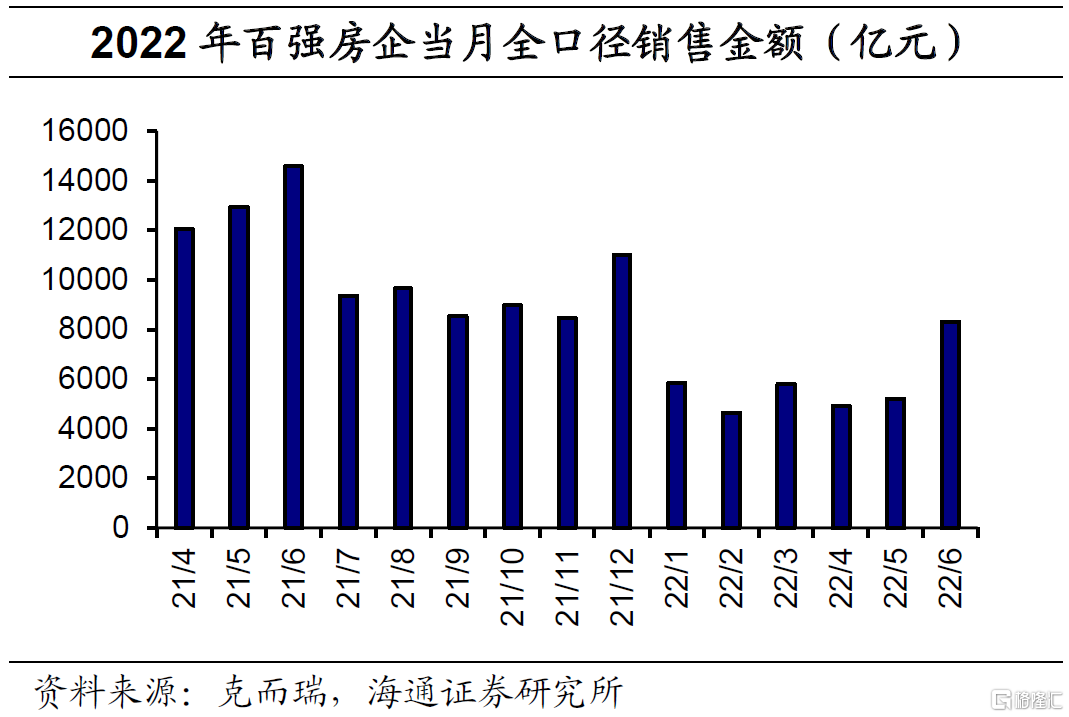

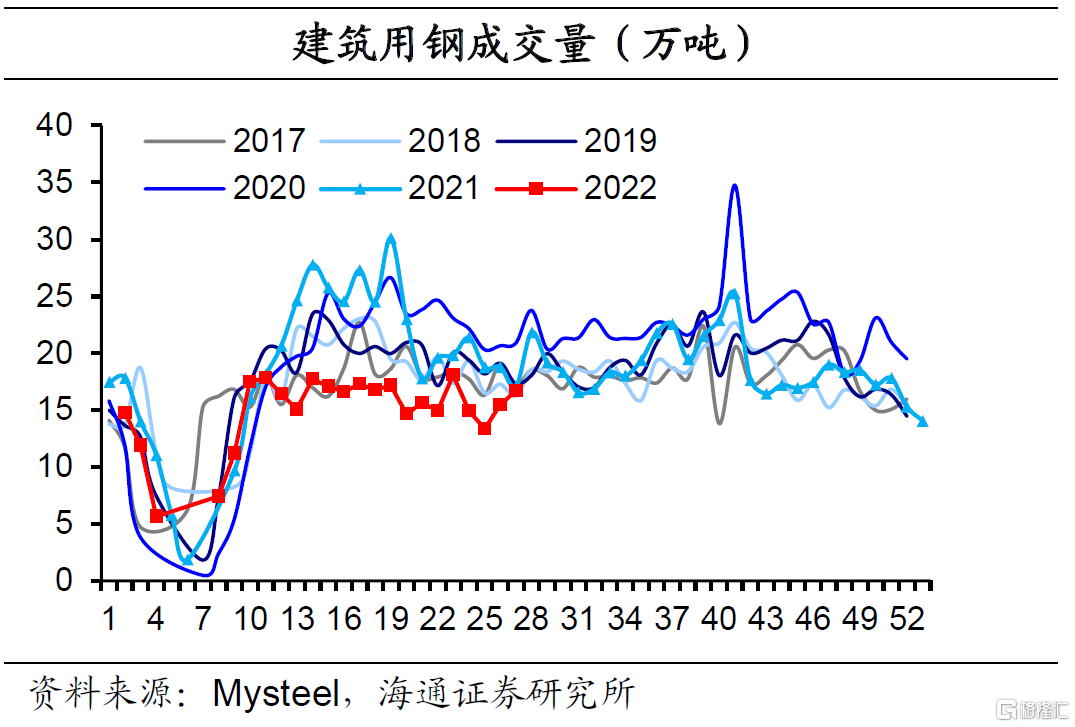

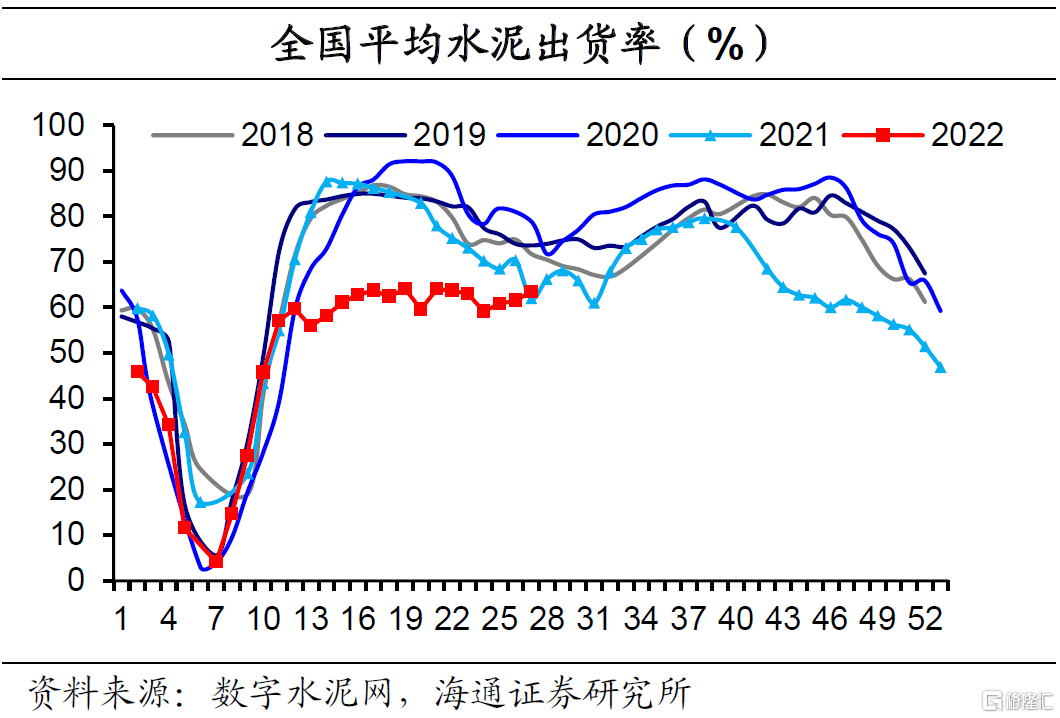

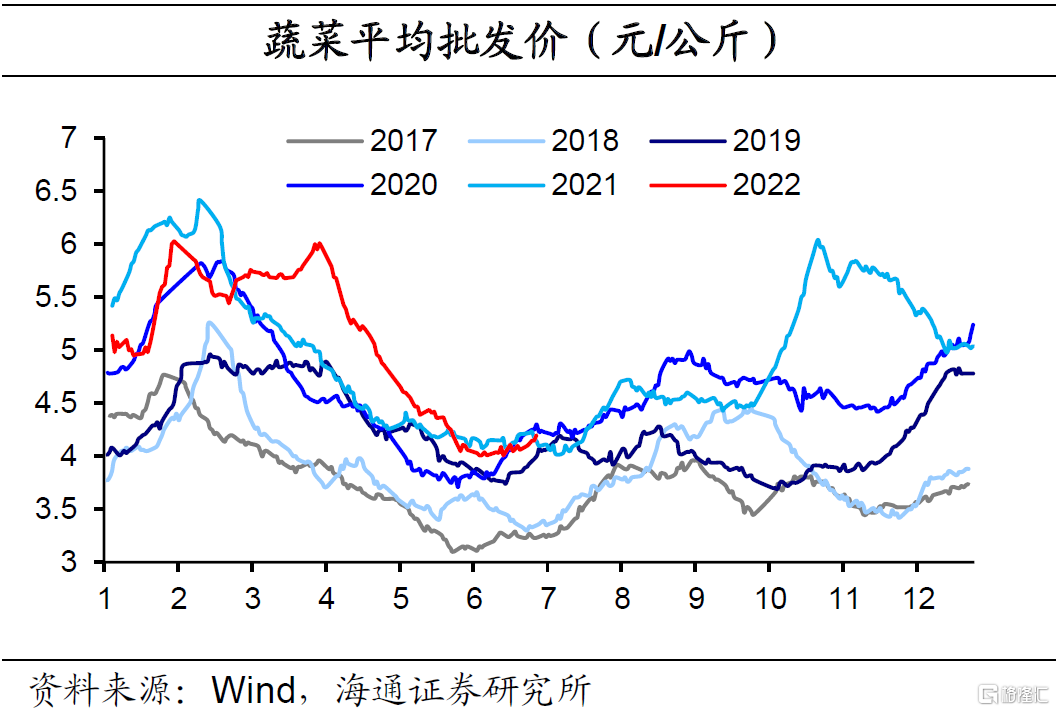

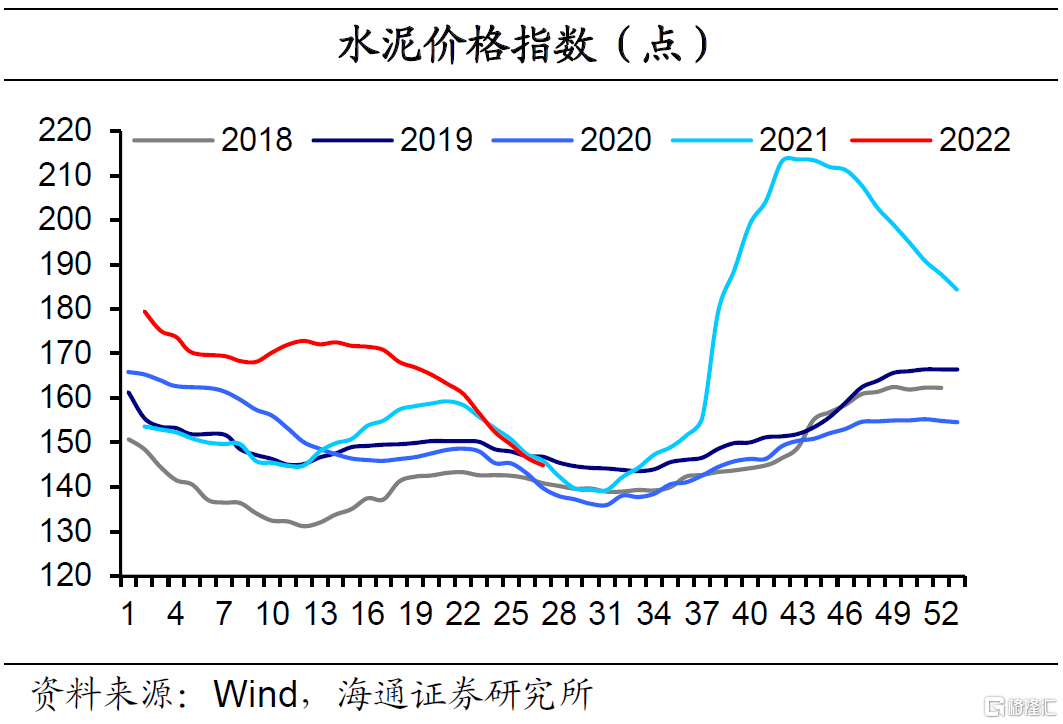

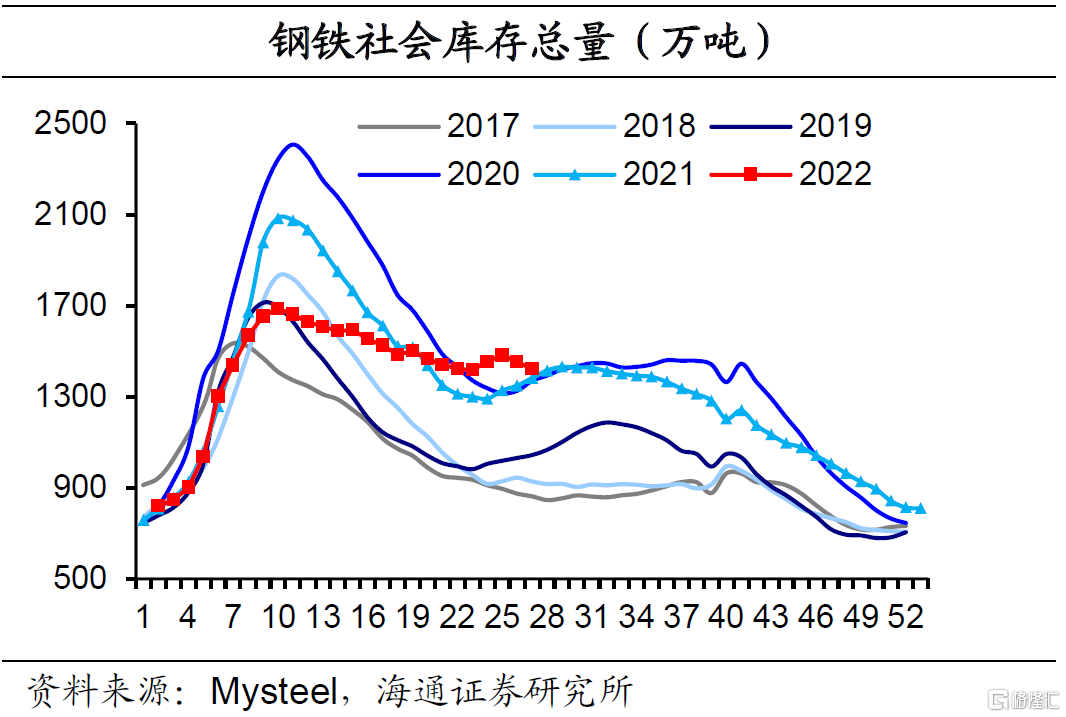

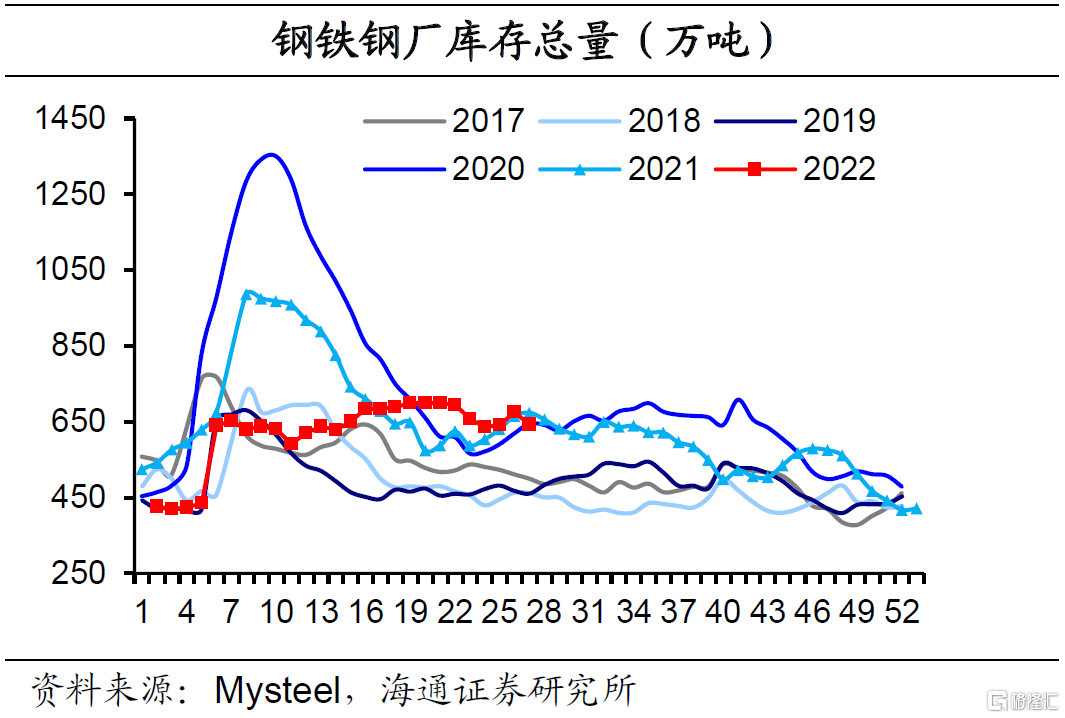

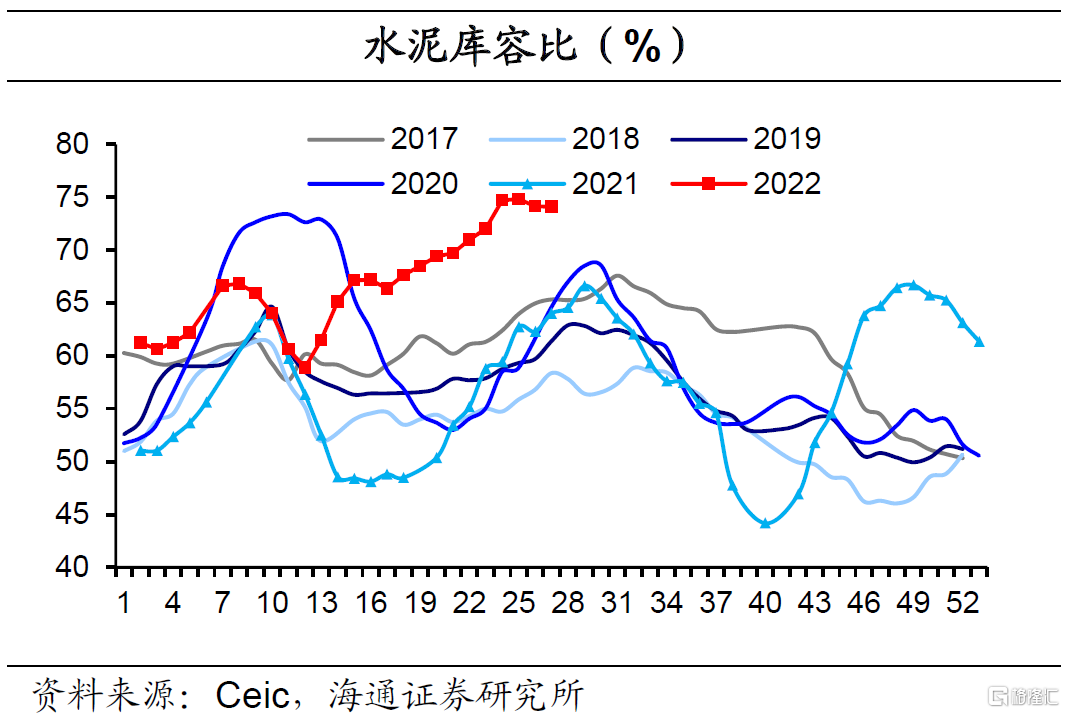

房地产销售继续好转。上周房地产销售面积环比增加,增幅强于季节性,其中一、二线城市的改善尤为明显,但是三线及以下城市表现偏弱。6月百城房企销售操盘金额环比增长61.2%,同比回落43%,降幅虽有所收窄,但是仍面临较大下行压力。房地产需求的改善有待进一步观察。此外,在前一周,土地成交面积、土地溢价率环比回升。在建材方面,上周建筑用钢成交量上升,增幅强于季节性;受淡季影响,水泥出货率虽然继续回升,但仍处近年同期低位。我们认为,疫情对施工进度的影响逐步弱化,基建投资需求或继续修复。

出口面临回落压力。上周CCFI指数环比小幅上行,BDI指数环比回落。考虑到海外生产基本恢复到疫情之前的水平,同时海外需求在逐步减弱,尤其是美国消费需求逐步从商品向服务转移。下一阶段,我国出口压力依然很大。

1.3 生产:持续修复

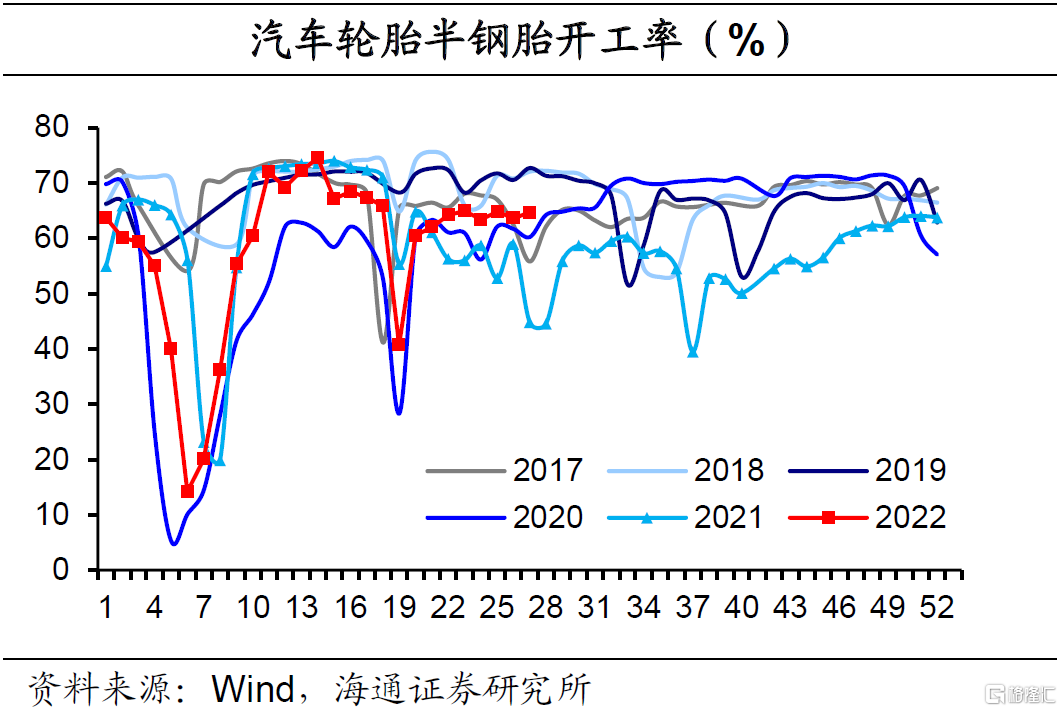

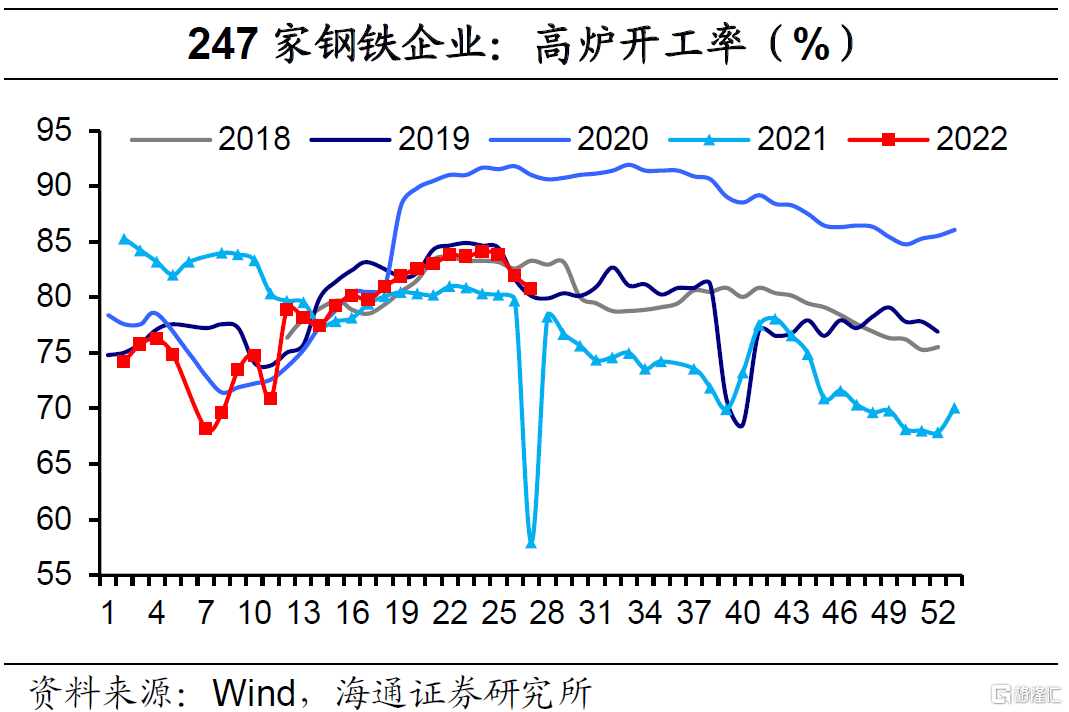

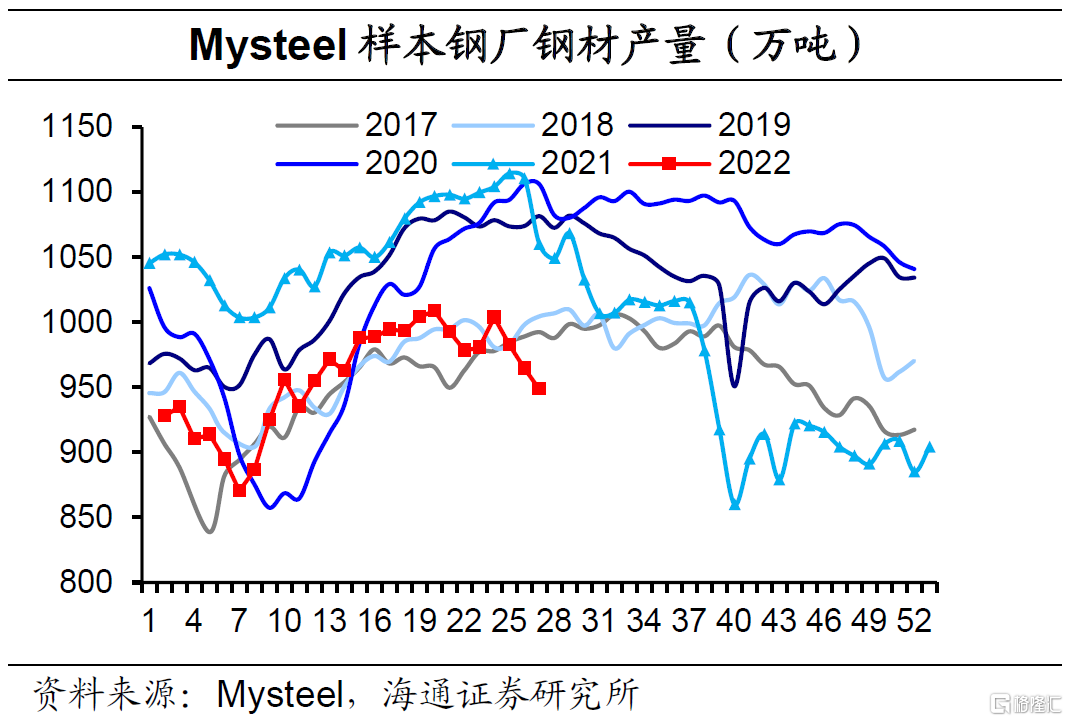

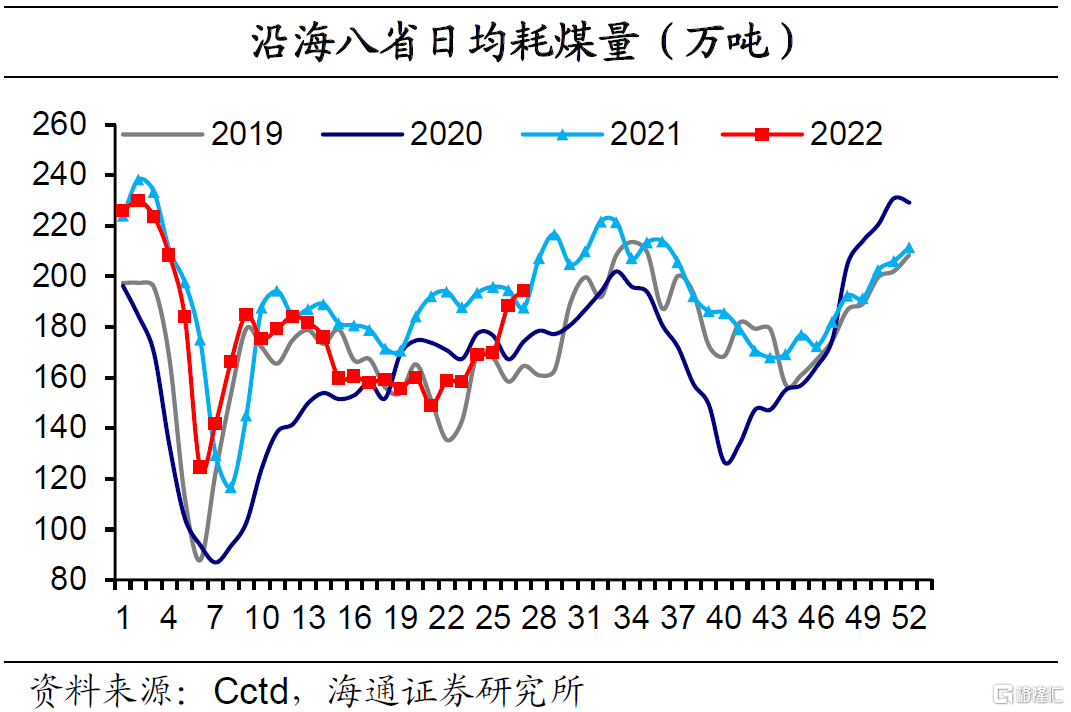

值得关注的是,上周沿海八省的日均耗煤量小幅回升,处于2019年以来同期高位。在下游汽车行业,半钢胎开工率小幅上行。在化工行业,PTA产业链中的PTA工厂、聚酯工厂负荷率持续回升,江浙织机负荷率小幅下滑。在钢铁行业,高炉开工率持续回落,或受季节性因素影响。而Mysteel样本钢厂产量连续数周下滑,已经降至近年同期低位,或与钢铁限产政策的落实有关。整体来看,生产端持续修复。

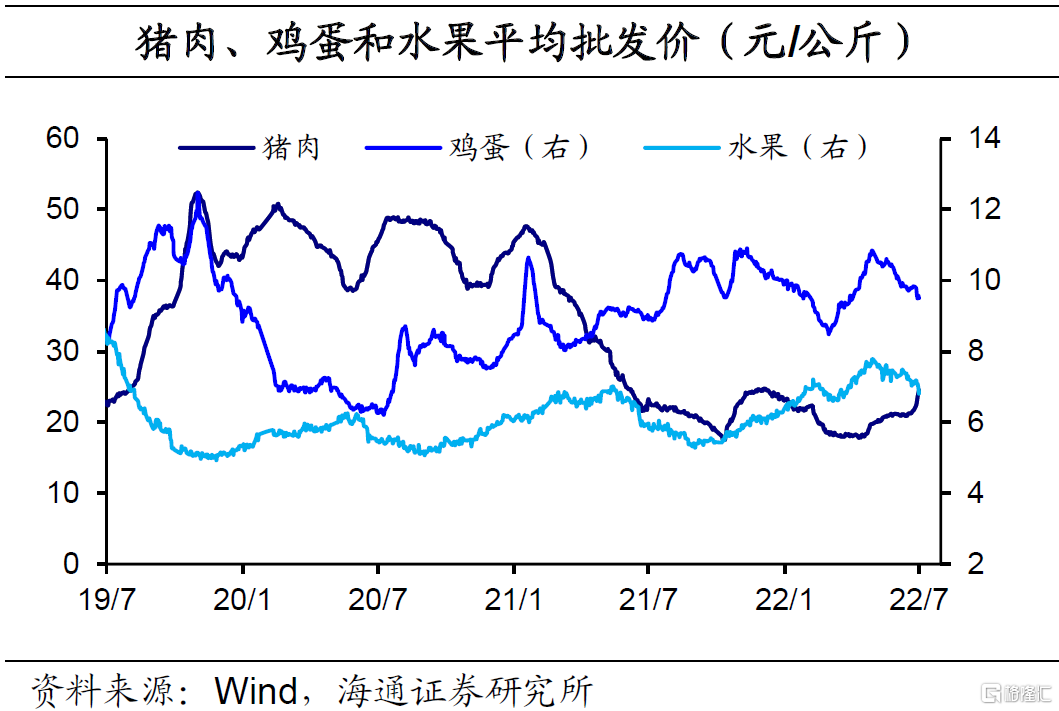

1.4 价格:猪价明显上涨

主要食品价格分化。上周猪肉、蔬菜价格环比分别上涨9.2%、1.6%,鸡蛋、水果价格环比下降2.2%、1.1%。近期猪价持续上涨,考虑到国内生猪基础产能已调减一定幅度,叠加下半年猪肉消费逐步增加,接下来猪价或继续回升。

主要工业品价格分化。上周钢铁价格回升。水泥价格受持续降雨、高温等季节性因素影响持续下滑,但降幅与近年同期相比仍高。在PTA产业链,PTA、涤纶长丝、聚酯切片价格继续回落。此外,上周油价均值小幅回升。随着美国疫情缓解,服务消费逐渐回升,我们认为国际油价仍受支撑。

1.5 库存:水泥库容比高位

上周,钢铁社会库存、钢铁钢厂库存回落。值得关注的是,受淡季因素影响,上周水泥库容比环比小幅回落,但是短期水泥市场的需求较为疲软,水泥库存仍然高位运行。此外,上周煤炭库存环比上行。

2

流动性:结构性工具做好“加法”

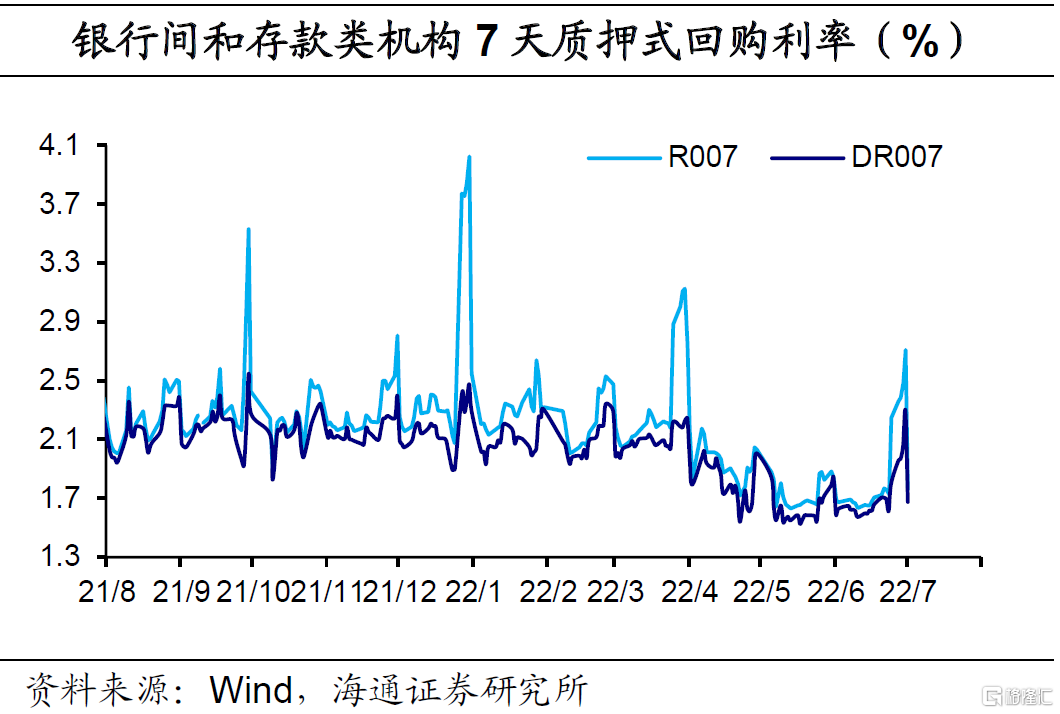

上周货币利率上升。上周R001和DR001均值分别为1.80%、1.51%,较前一周分别上升30BP、8BP。R007和DR007均值分别为2.34%、1.99%,较前一周分别上升50BP、29BP。上周央行净投放资金3000亿元。上周央行逆回购投放资金4000亿元,到期回笼资金1000亿元,公开市场净投放资金3000亿元。

6月24日,央行货币政策委员会召开2022年第二季度例会。要统筹抓好稳就业和稳物价。加大稳健货币政策实施力度,发挥好货币政策工具的总量和结构双重功能。结构性货币政策工具要积极做好“加法”,精准发力,加大普惠小微贷款支持力度,支持中小微企业稳定就业,用好支持煤炭清洁高效利用、科技创新、普惠养老、交通物流专项再贷款和碳减排支持工具,综合施策支持区域协调发展,引导金融机构加大对小微企业、科技创新、绿色发展的支持。

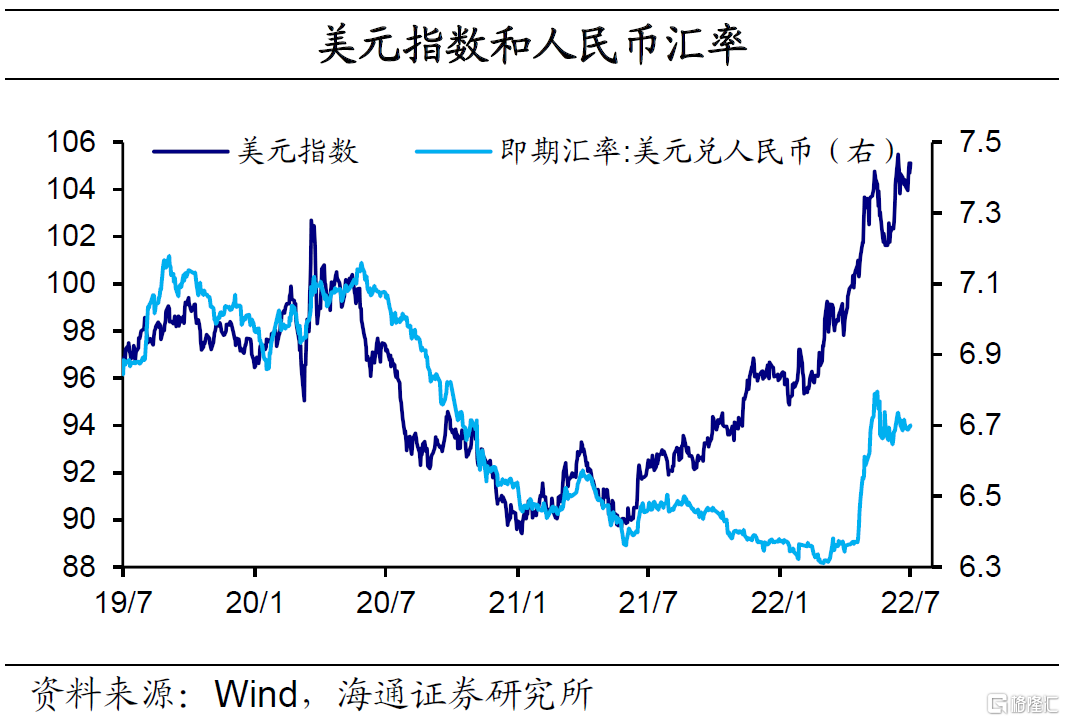

上周美元指数上行,人民币汇率贬值。截至2022年7月1日,美元指数为105.1,较前一周末有所回升。离岸、在岸人民币对美元汇率均为6.70,与前一周末相比小幅贬值。

3

政策:加强金融支持重大项目建设

加强金融支持重大项目建设。6月29日,国务院常务会议决定,运用政策性、开发性金融工具,通过发行金融债券等筹资3000亿元,用于补充包括新型基础设施在内的重大项目资本金、但不超过全部资本金的50%,或为专项债项目资本金搭桥。财政和货币政策联动,中央财政按实际股权投资额予以适当贴息,贴息期限2年。此外,在重点工程配套设施建设中实施一批以工代赈中央预算内投资项目,劳务报酬占中央资金比例由原规定的15%以上提高到30%以上。年内再开工一批国家高速公路联通、省际公路瓶颈路段畅通、内河水运通道建设、港口功能提升等工程。引导金融机构提供长期低利率贷款。

7月1日,央行表示,政策性、开发性银行运用金融工具,重点投向三类项目:一是中央财经委员会第十一次会议明确的五大基础设施重点领域,分别为交通水利能源等网络型基础设施、信息科技物流等产业升级基础设施、地下管廊等城市基础设施、高标准农田等农业农村基础设施、国家安全基础设施。二是重大科技创新等领域。三是其他可由地方政府专项债券投资的项目。

下达治理污染预算投资。近日,国家发改委下达污染治理和节能降碳专项(污染治理方向)2022年中央预算内投资计划。2022年中央预算内投资70亿元,支持各地污水处理、污水资源化利用、城镇生活垃圾分类和处理、危险废物处置、园区环境基础设施、海水淡化等项目建设。本批投资计划坚持“一钱两用”“一钱多用”,积极服务重大区域发展战略建设,重点向长江经济带、黄河流域、国家生态文明试验区等重点区域倾斜。

盘活存量资产。7月1日,国家发改委发布《关于做好盘活存量资产扩大有效投资有关工作的通知》。对长期闲置但具有较大开发利用价值的老旧厂房、文化体育场馆和闲置土地等资产,可采取资产升级改造与定位转型、加强专业化运营管理等,充分挖掘资产潜在价值,提高回报水平。对具备盘活存量和改扩建有机结合条件的项目,鼓励推广污水处理厂下沉、地铁上盖物业、交通枢纽地上地下空间综合开发等模式,拓宽收入来源,提高资产综合利用价值。对城市老旧资产资源特别是老旧小区改造等项目,可通过精准定位、提升品质、完善用途等丰富资产功能,吸引社会资本参与。

推广疫情防控保险。7月1日,国家发改委等多部门发布《关于推广疫情防控保险,助力做好保市场主体保就业保民生工作的通知》。要加快研究制定疫情防控保险工作方案,有条件的地方可以对疫情防控保险给予政策支持,鼓励保险公司优先支持物流、餐饮、零售、文旅等特困行业企业投保。指导推动保险公司依法依规开展疫情防控保险业务,鼓励开发完善复工复产综合保险方案和健康保险、货物损失险等疫情防控保险产品。

数字化助力消费品工业。7月2日,工信部等五部门发布《数字化助力消费品工业“三品”行动方案(2022-2025年)》,确立未来四年数字化助力消费品工业增品种、提品质、创品牌的主要目标。到2025年,企业经营管理数字化普及率、企业数字化研发设计工具普及率、应用电子商务的企业比例均超过80%;在纺织服装、家用电器等行业培育200家智能制造示范工厂,打造200家百亿规模知名品牌;创建50个数字化转型成效显著、特色鲜明、辐射力强的“三品”战略示范城市等。此外,设置创新能力提升、数字化设计能力提升、质量管控能力提升、品牌培育能力提升等六大工程。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员