1、美国:愈发艰难的政策平衡

1.1、劳动力市场:结构性矛盾突出,冷却不易

美国劳动力市场处于明显的风暴中心。

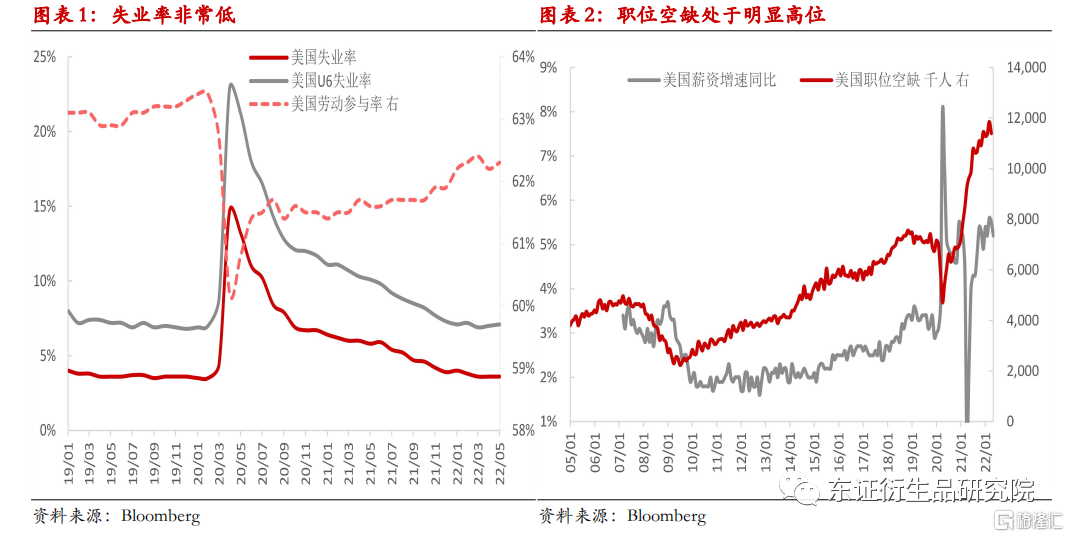

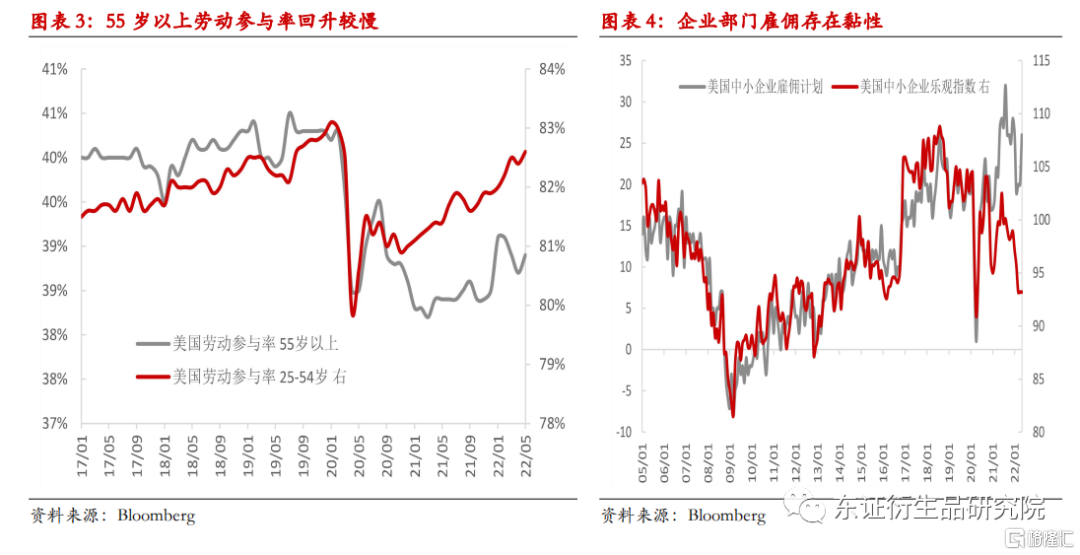

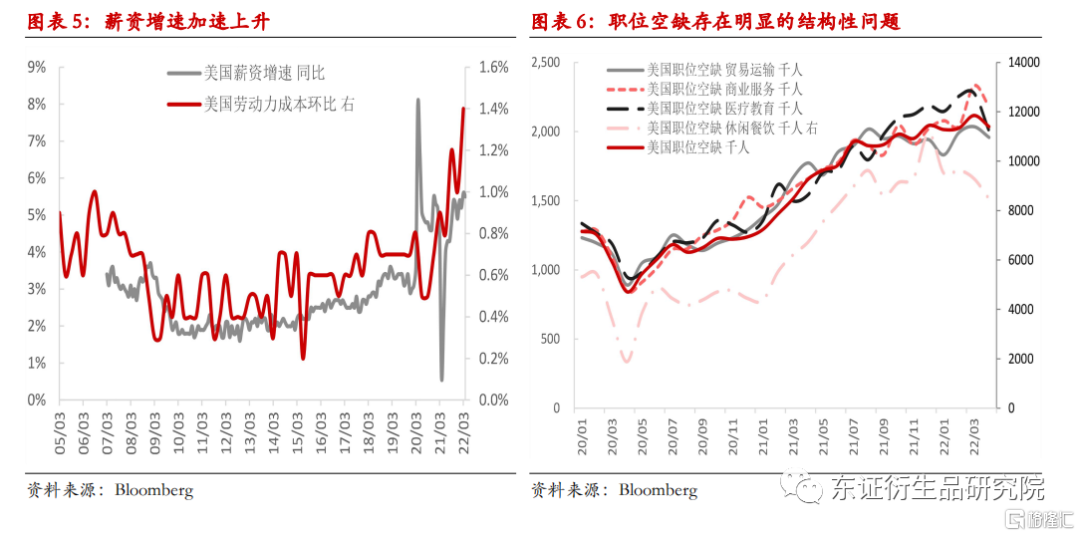

目前来看,美国劳动力市场在实体经济其他部门已经出现弱势的情况下,依旧维持着非常强劲的状态。失业率非常低,劳动参与率回升速度有限。从劳动参与率的结构来看,55岁以上的群体依旧不愿意回到市场之中,这表明了疫情对于劳动力市场的扭曲,这也就导致目前美国职位空缺高达1100多万的缺口,远高于疫情前的不到800万的水平,巨大的职位空缺和超龄劳动力的提前退休叠加,最终导致一个特殊的劳动力市场,造成了薪资增速的高位。

因此劳动力市场薪资增速维持黏性的状态还要持续一段时间,美联储对于劳动力市场降温的做法是通过降低需求来逐步使得劳动力市场的供需矛盾减缓,随着失业率逐渐走高,新增就业水平将回到15万人左右的规模,这样就可以使得缺口逐渐降低。我们认为劳动力市场的冷却从目前的需求来看,劳动力市场可能想要平稳过渡的难度在上升,因为实体经济本身对于需求降低的敏感度要高于劳动力市场,劳动力市场结构性的缺口将使得即使出现了实体经济迅速走低,本身劳动力市场尤其是薪资增速维持黏性的状况会较为明显。

1.2、高通胀延续,滞胀时间延长

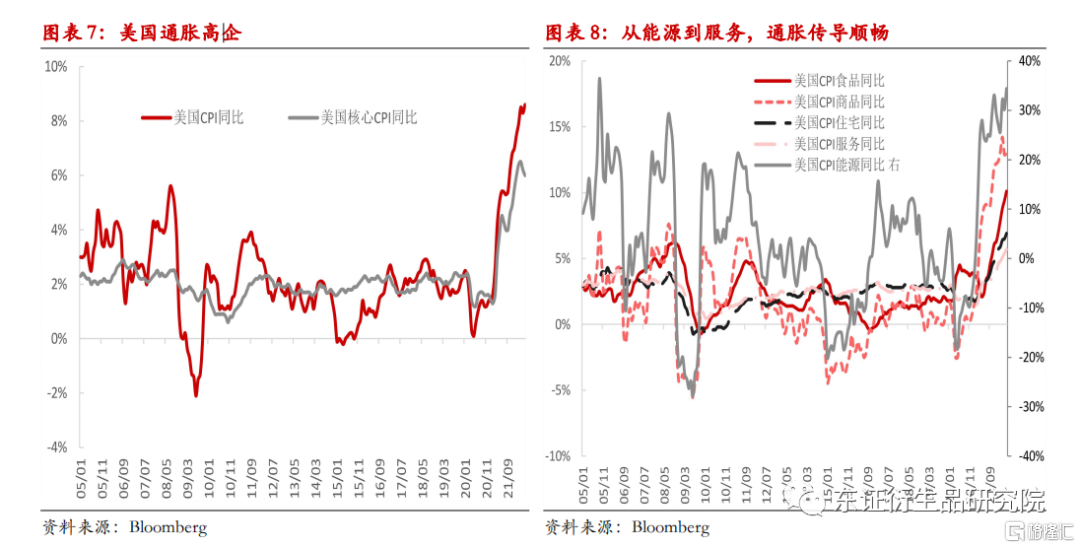

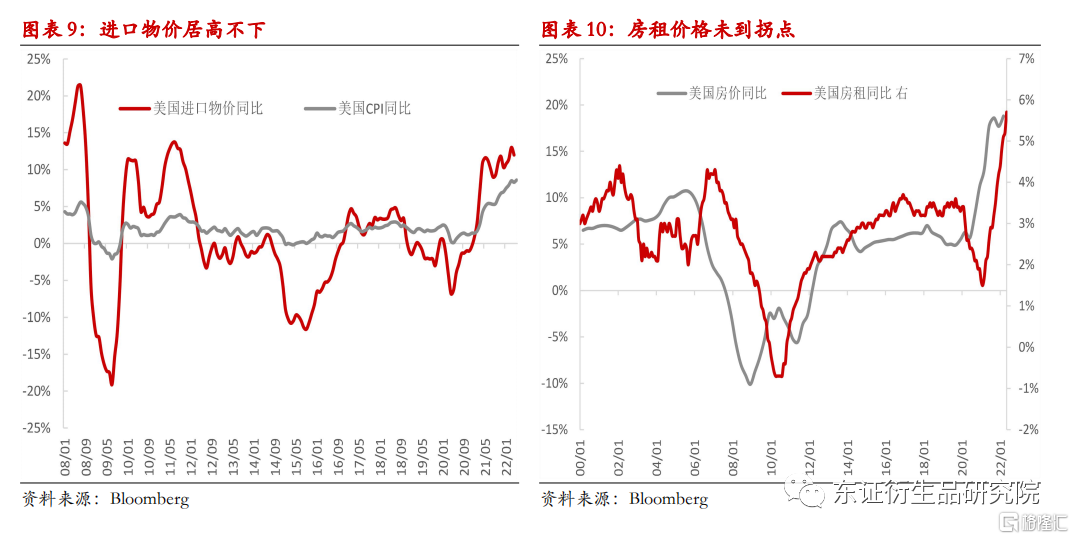

美国的高通胀再也不是“暂时”的状况,目前来看,通胀高企尤其是核心通胀高企,造成了近40年以来最高的通胀水平,已经对于全球经济造成了巨大的冲击。虽然从本次通胀的核心来源来看,新冠疫情后的财政刺激对于居民部门造成的需求释放这个阶段已经结束,因此通胀增速下行是可以预计的,但是我们认为通胀增速降低的速度要比市场预计的来的慢。因此目前的高通胀是全方位的高通胀,由于地缘冲突造成的能源和食品价格的上升带来了上游商品价格的全面爆发,同时劳动力市场的黏性和商品价格的上升推动了服务价格的走强,而服务价格中房租价格的上升从和房价的关系来看,还有明显的滞后效应,进口物价的上升表明了即使在强美元的环境下,对于价格的对冲作用非常有限。

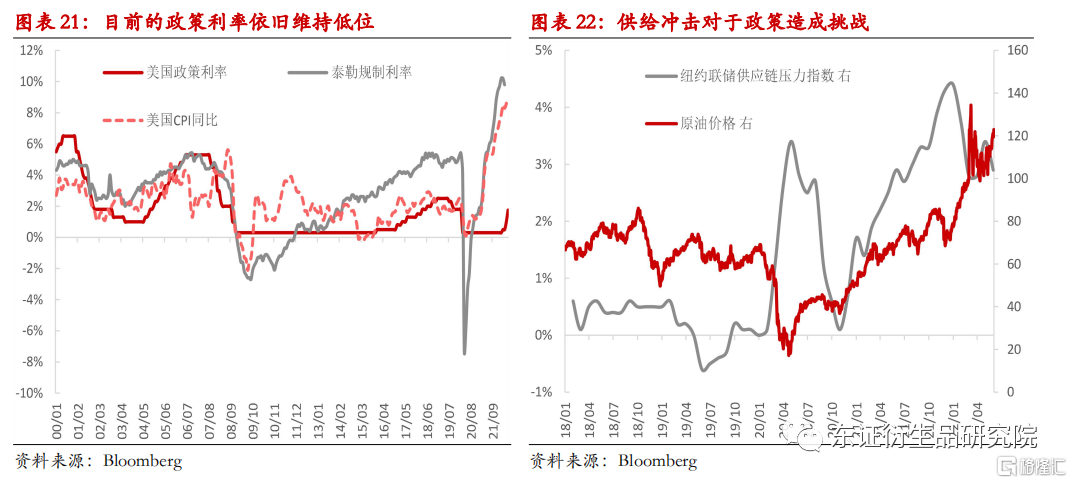

因此目前的高通胀不是单纯的需求驱动,而需求驱动的基础上叠加了供应冲击,由于供应冲击的原因是疫情带来的供应链中断和劳动力短缺,以及地缘冲突对于大宗商品价格的上升,这种供应层面的压力对于目前美国高通胀造成了更为重要的支撑,因此单纯的降低需求可能对于解决目前的高通胀来说较为乏力。

因为高通胀主要在于供应端,因此尽快解决疫情,恢复供应链,平抑地缘冲突,减少美国对于中国的进口关税的作用更大,但是从2022年下半年的角度来看,这些措施推进的节奏过于缓慢,尤其是地缘冲突目前难解,因此供应端冲击的解决远水难解近渴。整体美国通胀增速降低将会较为缓慢。

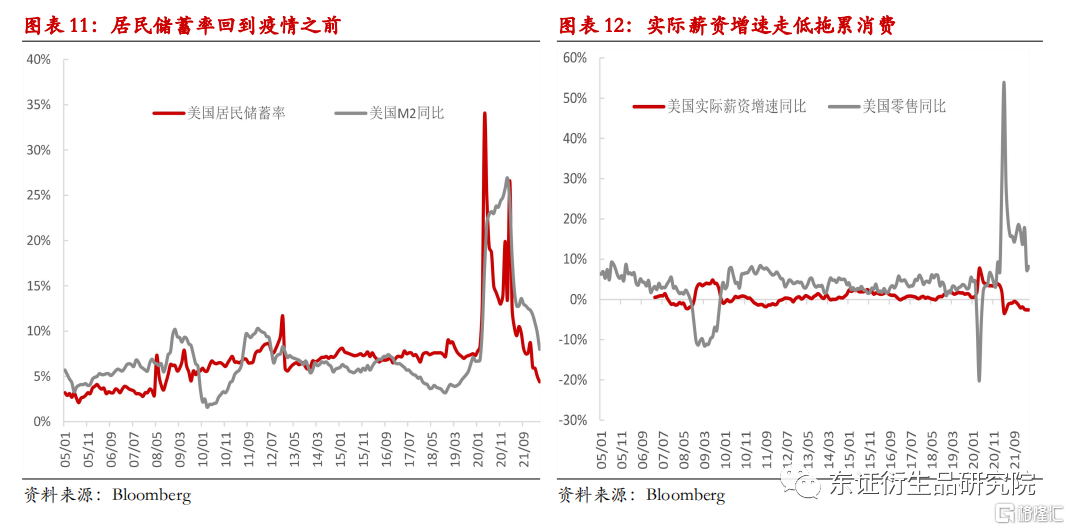

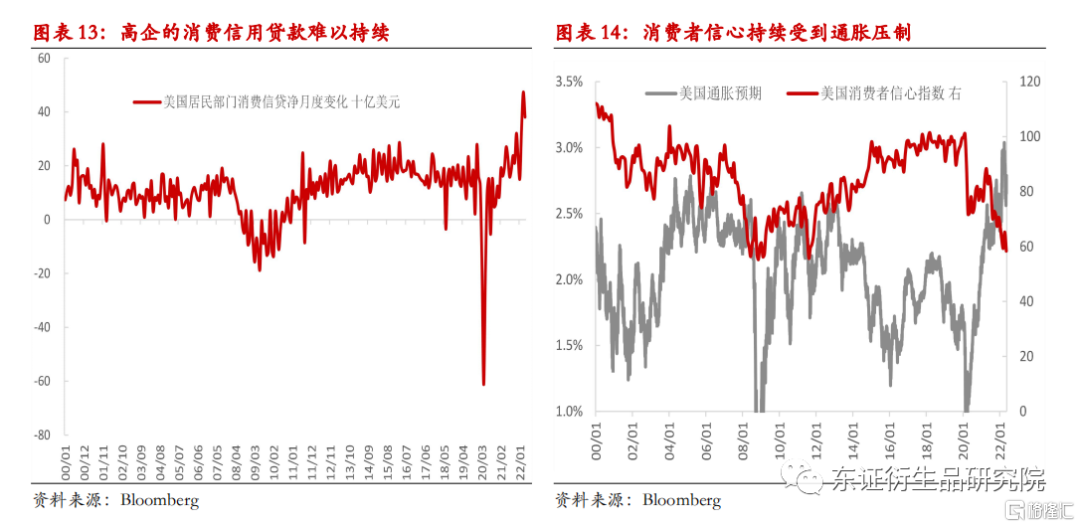

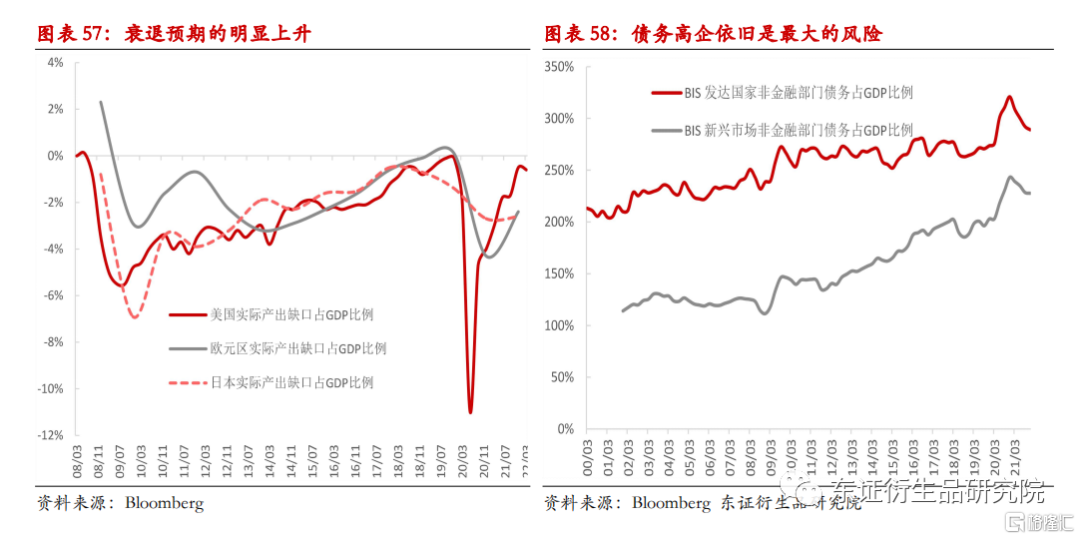

另一方面,美国实体经济部门面临着巨大的压力,我们已经提到居民部门的储蓄率已经回到疫情之前,财政刺激带来的超额需求彻底消失,居民部门的需求在以一个非常快的速度降低,由于通胀高企,薪资增速赶不上通胀水平,因此实际的薪资增速进入到了负值,居民部门消费信贷的迅速增长和实际消费能力的走低并不匹配,这表明居民部门可能在利用消费信贷维持正常的购买水平,随着利率的迅速提高,这个过程难以持续。

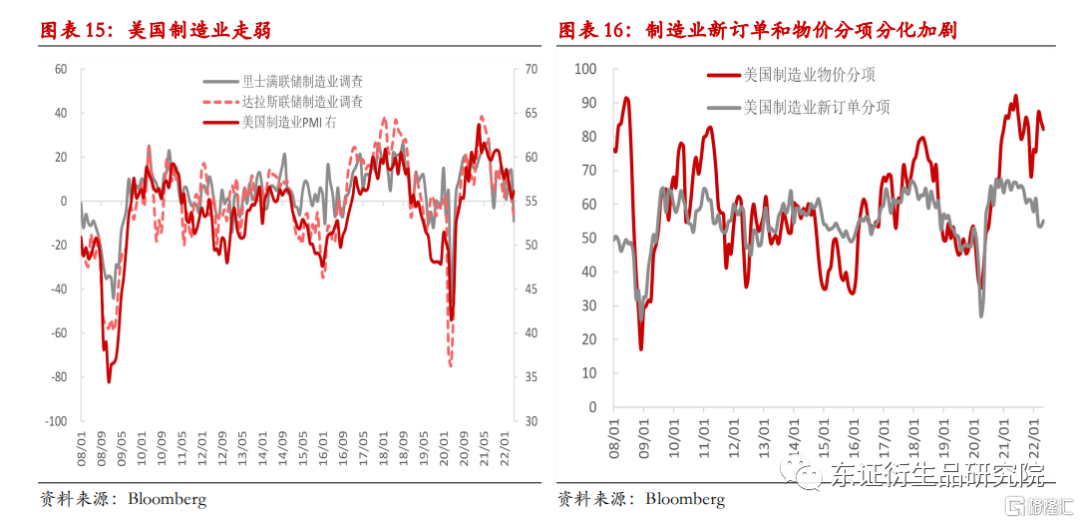

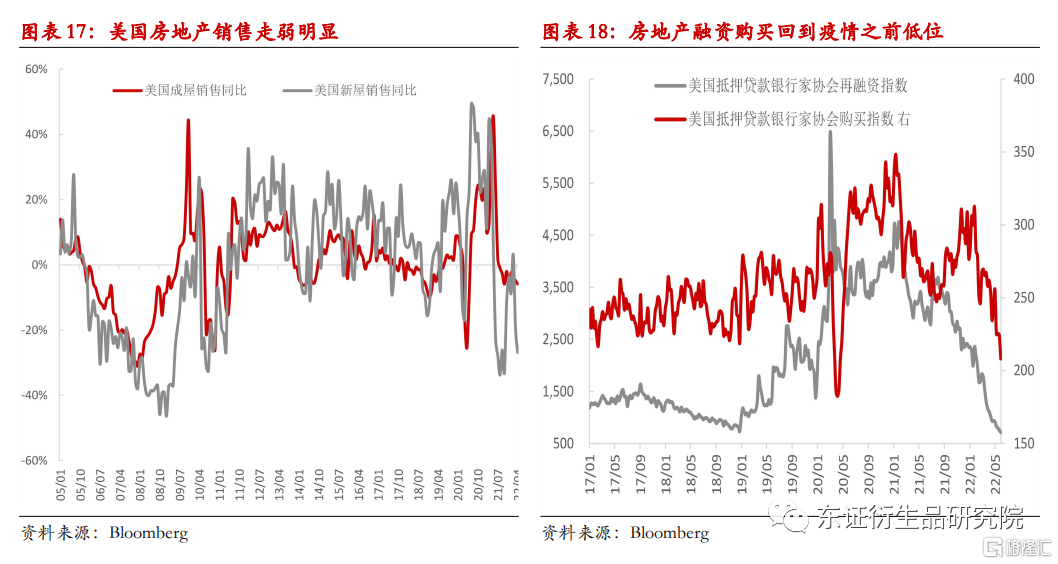

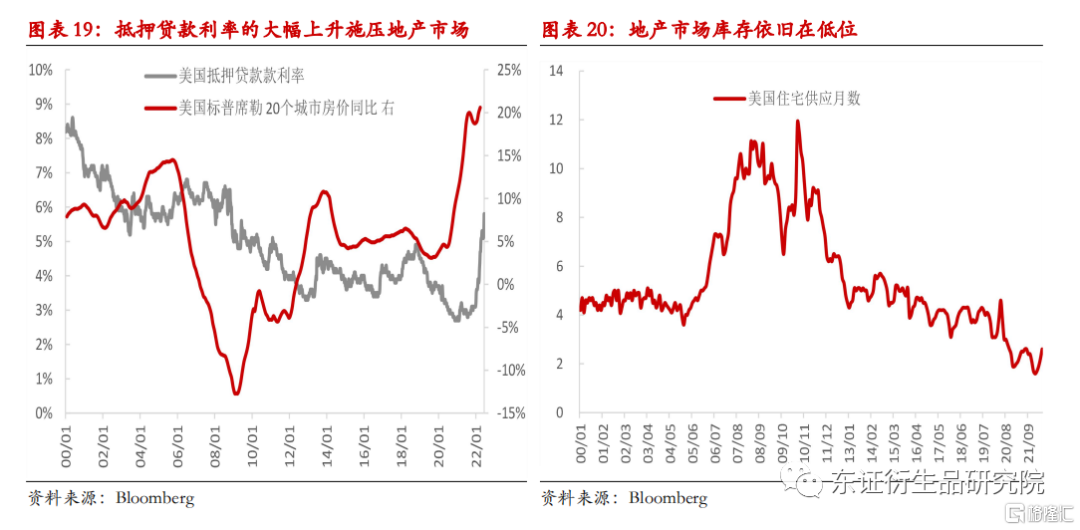

而由于居民部门对于在内生性购买力不足的状况下,对于未来滞胀的悲观预期上升,导致居民消费者信心迅速降低,已经接近了08年金融危机的低位。美国实体经济制造业明显回落,从消费走弱到制造业走低之间的传导顺畅,制造业新订单和物价分项之间的分歧加剧,表明了滞胀对于美国经济的负面影响在扩大。美国的房地产市场已经出现了明显的走弱,新屋和成屋的销售大幅滑落,房地产再融资的需求回到疫情之前,随着抵押贷款利率的大幅上升,房地产市场将经历迅速的降温。这也对于美国居民部门的消费倾向造成明显的负面影响,因此实际上美国实体经济已经进入到了加速走弱的阶段。

1.3、美元:政策决策在于拉长滞胀时间窗口减缓衰退到来的节点

美联储面临非常艰难的局面。在“通胀暂时”被推翻之后,美联储22年进入到了“前置加息”策略,意图通过短期迅速的加息来抑制通胀,但是目前来看,通胀降低的速度不及预期。

主要原因我们在上文已经提到,就是因为高通胀是供应冲击占据了重要的因素,导致对于需求的降温效果有限,但是由于政策制定者只能在需求端采取手段,因此供应的冲击反而加剧了美联储加息的节奏,造成了美国经济持续受到冲击。

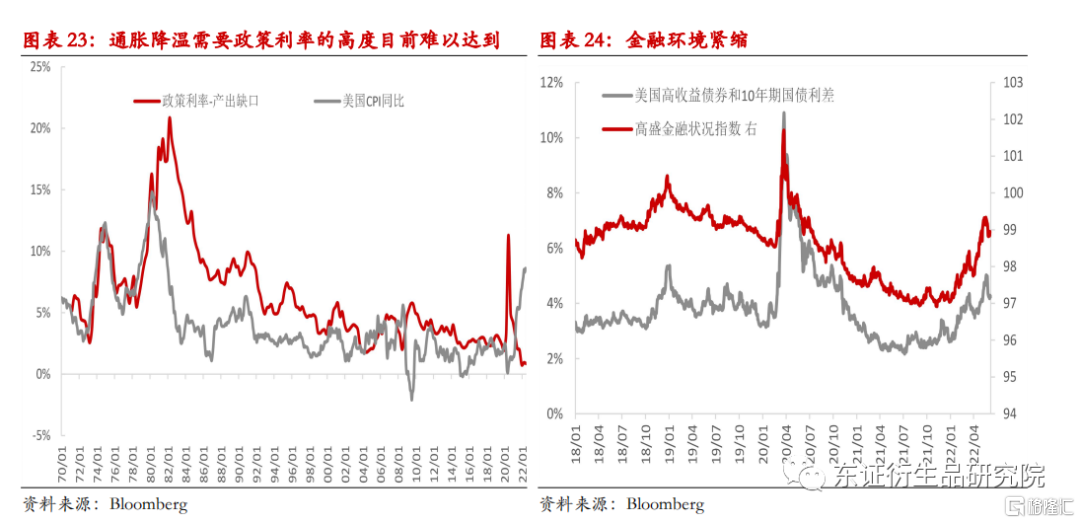

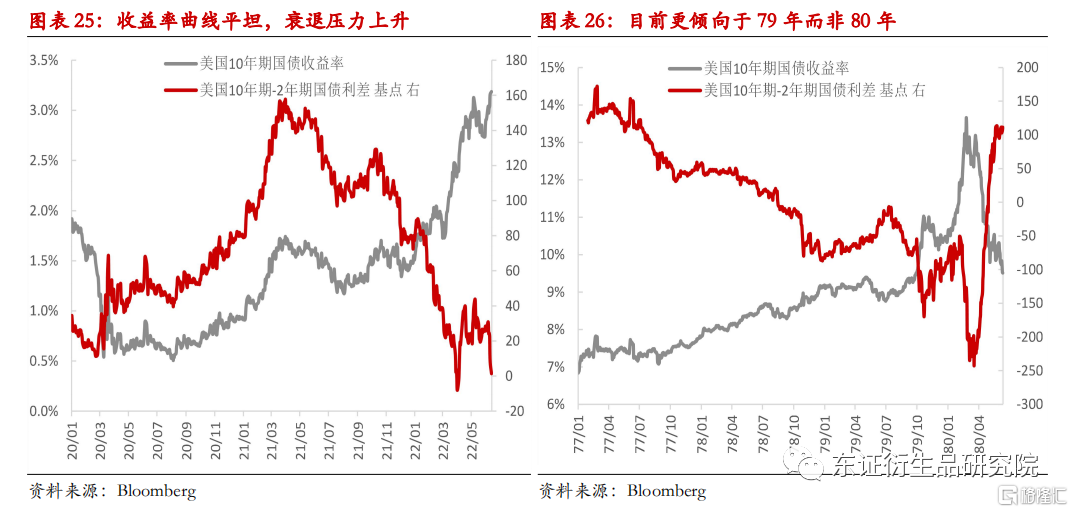

问题在于,想要完全在短期内解决高通胀的问题,需要提升的利率水平远非目前政策利率水平,我们看到政策利率和产出缺口之间的关系基本上是稳定的,政策利率对于通胀做出补偿,但是根据上一轮滞胀时期美联储压制通胀的政策利率水平,需要把政策利率上升至接近甚至高于通胀的水平,这意味着目前的政策利率需要上升至8%左右的水平,这个水平将导致美国经济不可避免的短期迅速衰退,金融条件极度紧缩,债务危机爆发。因此我们并不认为目前的美联储具有主动制造衰退来对抗通胀的意愿和勇气。

最有可能路径还是美联储将短期维持加速加息政策,将政策利率上升至某个水平之后,维持这个利率水平,通过时间逐步来消化通胀问题。所以从目前的局面来看,目前并非80年沃尔克时代的加息局面,更像是76-79年应对通胀被动加息的局面。

因为美联储迅速上升了政策利率造成了金融状况的加速收紧,美联储希望用需求的退坡来控制通胀的上升,但是金融状况收紧将对于美国企业和居民部门形成持续压制。我们在上文提到了劳动力市场和实体经济对于加息的不均衡反应将导致美联储在希望看到劳动力市场软着陆之前,实体经济可能已经明显走弱,因此这种对于金融状况的压制,尤其是对于利率非常敏感的高等级和更加低质量的信用部门产生的风险可能导致金融失衡,因此随着时间的推移,美联储政策在增长和平衡的难度就越大。我们认为在解决通胀,经济衰退之间可能没有两全其美的空间,最终的结果可能就是美国滞胀持续的时间比预计的要长。

2、欧元区和日本

2.1、欧元区:经济优先通胀,加息节奏缓和

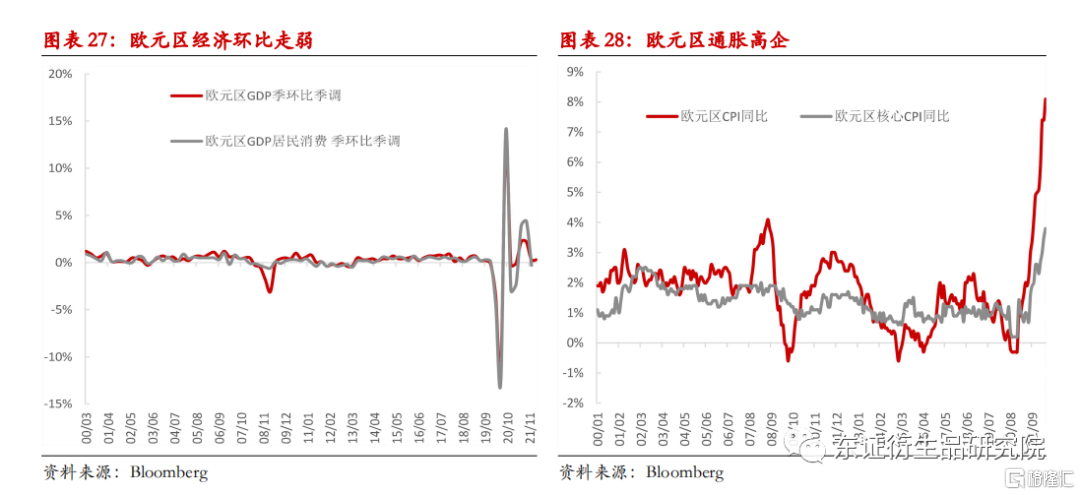

欧元区经济已经出现了一些走弱的迹象,GDP环比走弱,但是通胀无论是整体通胀还是核心通胀都已经远超政策目标水平。

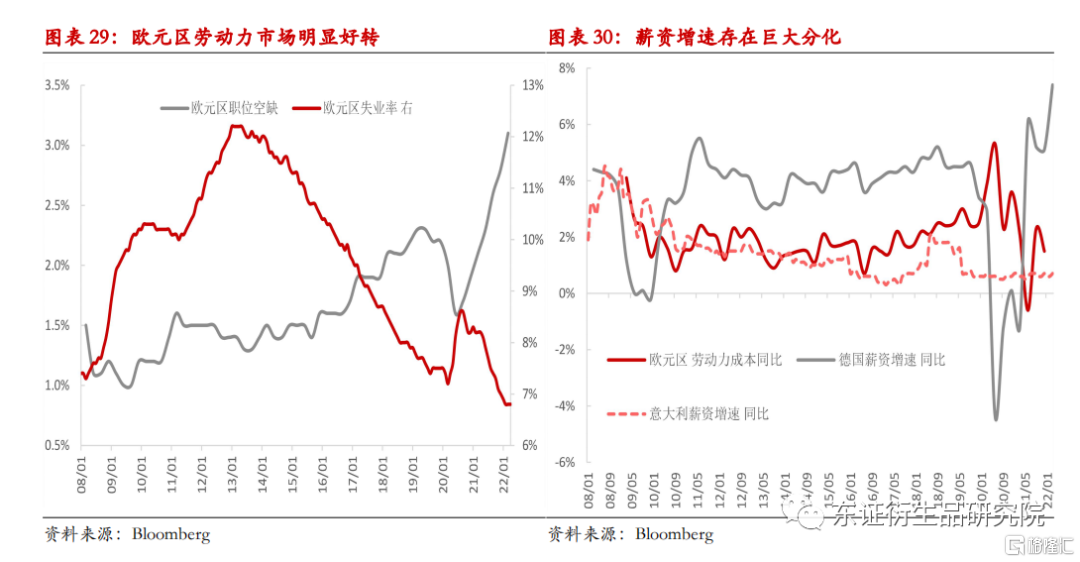

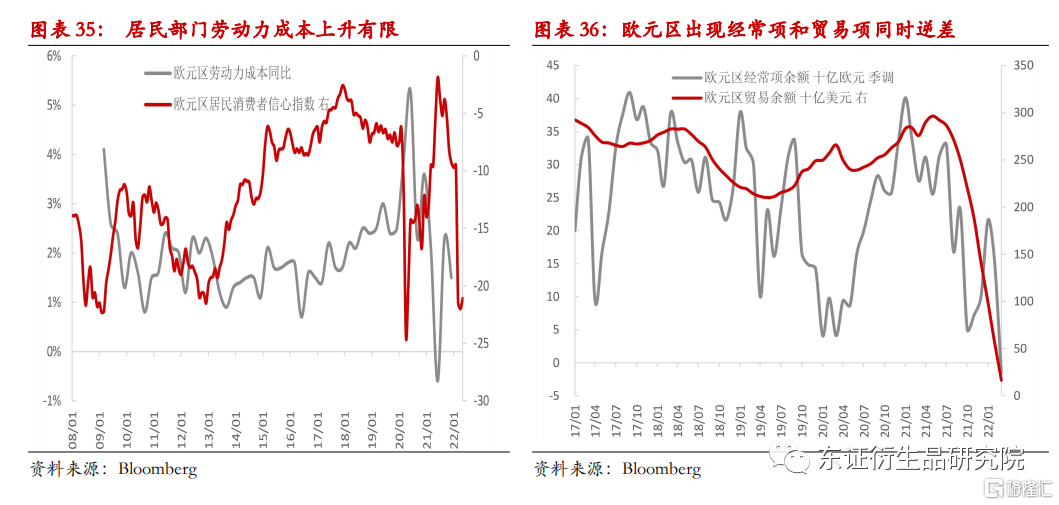

劳动力市场依旧维持稳健,失业率降低,职位空缺数量在上升,但是从薪资增速的角度来看,虽然通胀大幅上升,职位空缺也增加,薪资增速上升不是很明显,尤其是核心国家和边缘国家之间的分化加剧。

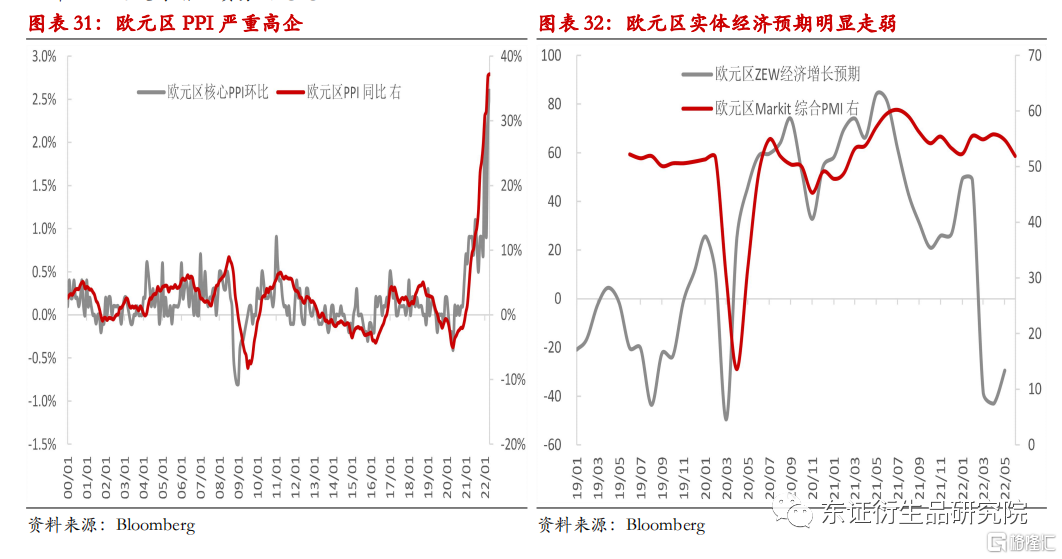

真正值得担忧的是欧元区的企业部门。欧元区企业部门面临非常巨大的压力,因为俄乌冲突直接影响到了欧元区,造成了能源价格的大幅度上升,因此欧元区PPI的增速是惊人的,上游价格的迅速上升严重打击了欧元区的企业部门,因为欧元区经济严重依赖全球经济,上游价格的大幅上升无法有效传导至全球需求,因此造成了欧元区企业部门生产意愿的降低,随着局面的进一步恶化,企业部门利润被上游价格和疲弱需求挤压走弱,企业部门增加负债的意愿将明显走低,因此可以预计欧元区整体企业部门进一步走弱趋势不会改变。

非常值得注意的是欧元区的经济领先数据已经出现了持续的走弱,从21年中期开始,投资者信心指数的持续下行表明欧元区企业部门对于经济的持续不看好。我们认为欧元区经济的乏力在新冠疫情后没有得到根本的解决,欧元区企业部门的债务增速较低,企业部门还是没有增加债务的意愿。

随着企业部门弱势的延续,目前看似稳健的居民部门可能也将遭受困境,虽然欧元区目前居民部门的债务增速维持稳定,消费也没有出现走弱,但是这是建立在经济本身稳定的基础之上。欧元区经济外循环动能降低,内循环要依靠居民本身的消费意愿和能力,欧元区居民部门尤其是核心国家并没有作为输出逆差的意愿,因此居民部门的走弱是可以预见的。

我们看到了欧元区出现了经常项和贸易的双重逆差,联系到上文来看欧元区企业部门面临的困境,不难看出在俄乌冲突后,即使是欧元贬值对于上游价格的平衡作用基本可以忽略,在需求走低和成本挤压的压力下,出口部门面临明显的弱势,这种局面在全球经济滞胀的局面下很难得到缓解。

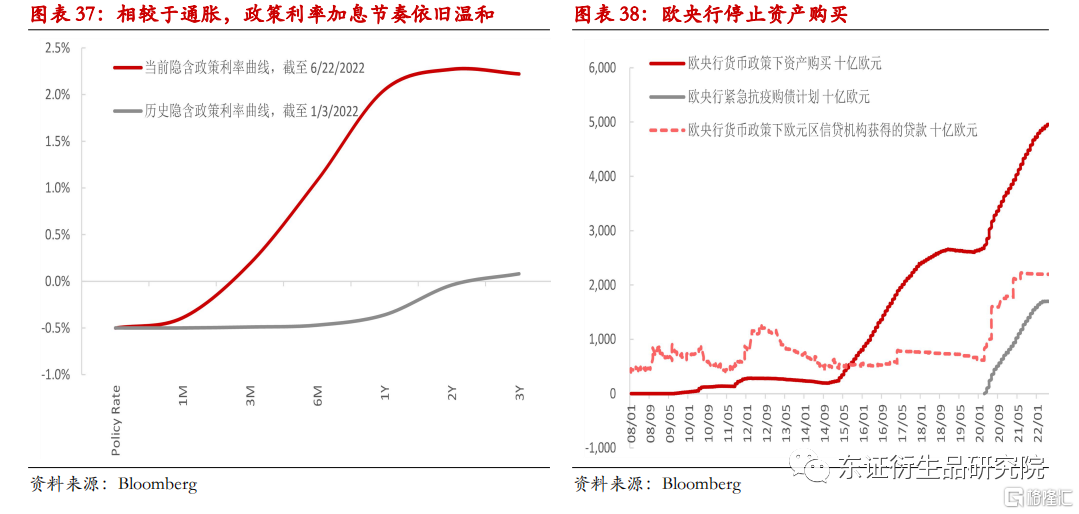

我们此前判断欧元区高通胀不可持续,目前来看这是明显的错判。主要因素在于地缘冲突改变了欧元区通胀的形势,因此目前欧央行需要面对一个非常困难的选择,就是如何在增长和通胀之间做出取舍。相较于美联储的加速加息,欧央行不可能直接给与市场如此预期,因为从政策制定者的角度来看,目前的高通胀主要还是外部因素而非内部因素。因此面对目前欧元区企业部门和全球经济疲弱的形势,欧央行政策上我们认为依旧会维持相对稳健的节奏。

欧央行在7月份停止资产购买,目前随着利率的快速上升,我们看到边缘区国家和核心区国家之间的利差已经出现了明显的走高,这意味着边缘国家面临较大的信用风险,而欧债危机的起源恰好是边缘国家的信用风险上升导致,因此这个局面下,欧央行考虑推出政策工具来平衡边缘国家的利率上升速度过快问题,这可以被看做是定向的资产购买,这种工具出台就表明欧央行政策上的犹豫和绥靖倾向。相较于11年欧债危机和14年经济下行,目前欧央行政策制定者面临的棘手难题在于高通胀阻碍了宽松政策迅速推出解决经济下行问题,因此政策制定者虽然边际转向,但是整个欧元区的经济还是要面临走弱,欧元想要走强依旧困难。

2.2、日本:紧缩“逆行者”

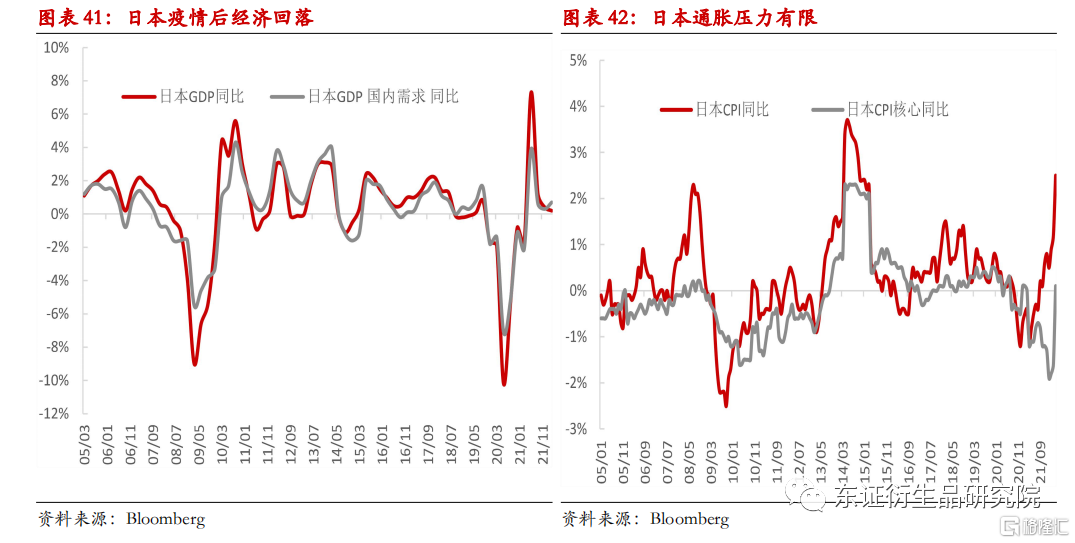

日本经济是主要经济体中的异类,我们看到全球主要经济体基本上都是滞胀的局面,但是日本通胀的幅度相对有限,尤其是核心通胀仅有0.1%的水平,远远低于政策目标。

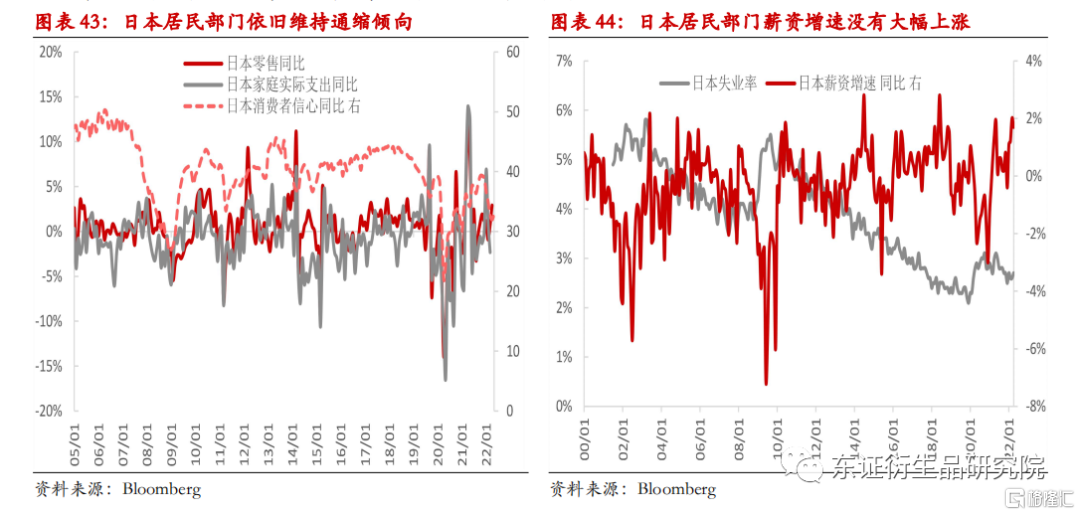

受到全球经济下行的影响,日本整体经济增速回落,居民部门维持一个相对稳健的支出倾向,居民部门的债务增速在上升,但是整体消费并非出现明显的走强。这表明日本的居民部门受到全球通胀的影响非常小,日本国内的消费本质上还是通缩倾向。

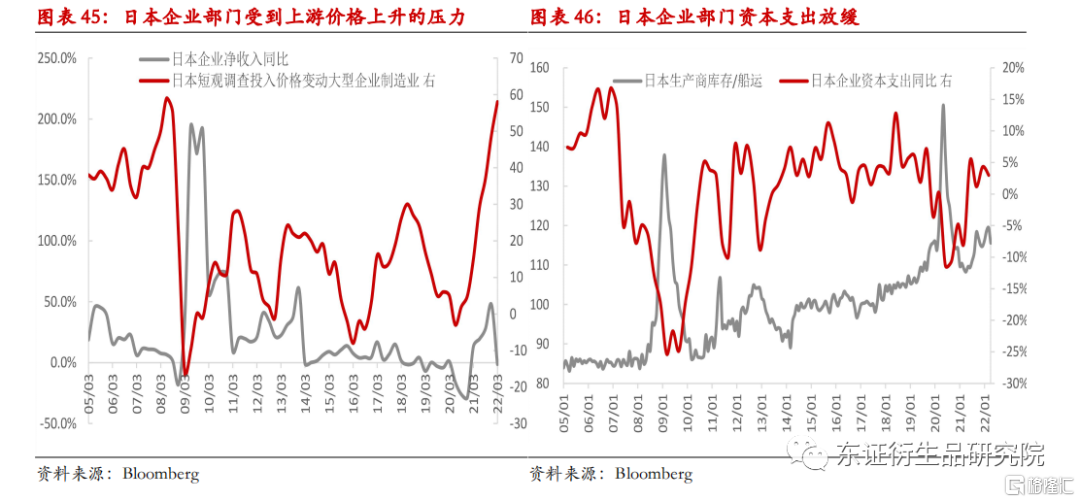

但是日本的企业部门面临明显的压力,和欧元区企业面临类似的状况,由于大宗商品价格上升幅度远超产成品价格幅度,而日本是非常明显的大宗商品进口国,企业部门所需的原材料基本上都是进口而来,随着全球经济下行压力增加,此前受惠于全球经济需求上升的日本企业部门,也面临着明显走弱的状况。

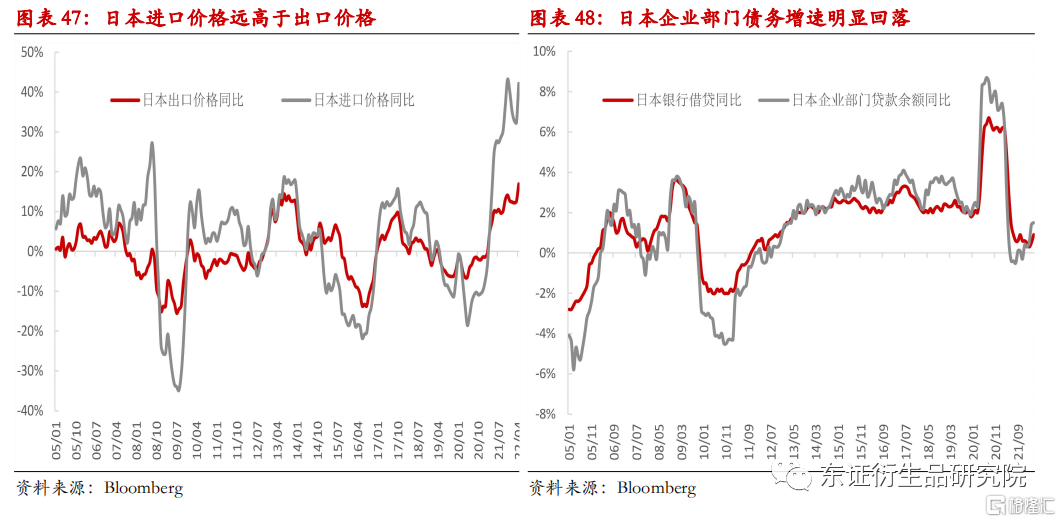

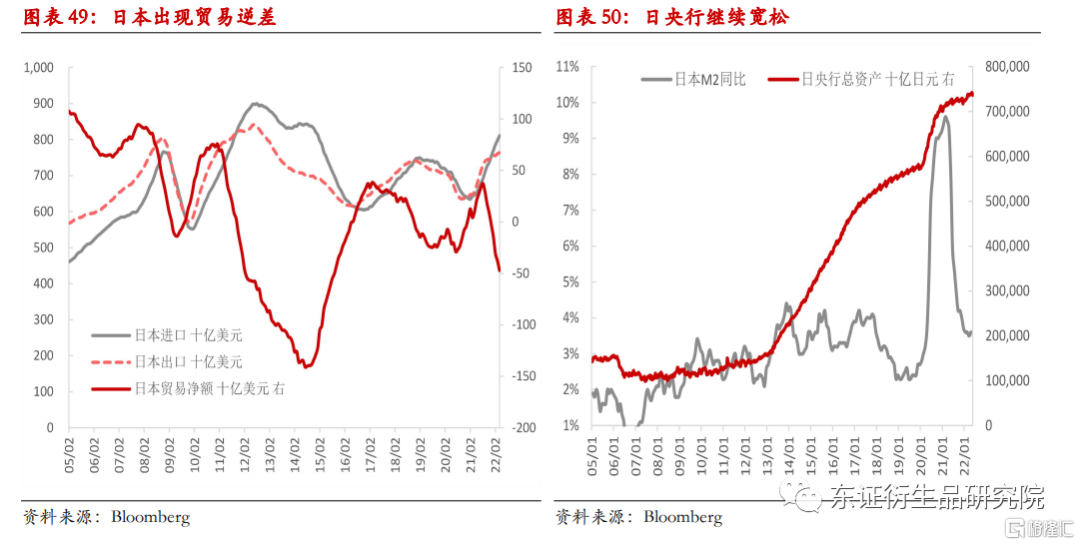

企业部门的收入在降低,进口物价上升速度远超出口物价,全球需求的走弱造成了企业库存相对抬升,因此企业部门债务增速明显放缓,资本支出降低来度过艰难局面。这也导致日本贸易出现了逆差,表明即使是日元大幅的贬值,但是考虑到进口物价也会随着日元贬值同上升,因此日元贬值对目前的日本企业部门作用有限。

因此综合来看,日本面临的问题还是经济增长乏力,但是实际上的通胀压力有限。因此日本央行可以继续维持宽松政策,做全球紧缩中的“逆行者”。因为日本央行的宽松政策对于居民部门的传导有限,因此对于日央行而言,坚持宽松的副作用并不是不可以接受。通胀上升过度不是日本政策制定者考虑的问题,解决日本经济通缩倾向才是。因此日本激进的宽松政策造成的影响就是日元持续大幅度的贬值,对于企业而言,贬值的日元实际上有助于一旦大宗商品价格回路,经济需求复苏,日本的出口部门就可以率先实现修复,目前的贬值日元对于维持出口部门相对竞争优势还是有作用,因此日央行的政策导向就非常明显不过,就是持续采取宽松政策来坚持到经济好转的阶段,以日元贬值为代价熬过目前滞胀的环境,由于居民部门对于贬值日元的耐受度较强,因此这个政策本身就是不平衡的,利大于弊。

所以表面上日本政策制定者对于日元的过度贬值存在担忧,实际上并不是真的很在意,因此对于市场近期出现的日央行将上调收益率曲线控制来应对逐渐增加的通胀压力,我们认为这种情况在目前的环境下根本不会发生。值得注意的是日本国内投资者对于海外债券的购买降低,这可能是美联储迅速的加息使得日本机构投资者对于预期的判断大幅转变所致,因此这种抛售边际上助推了美债收益率的上升。

3、全球宏观:滞胀到衰退间的无奈挣扎

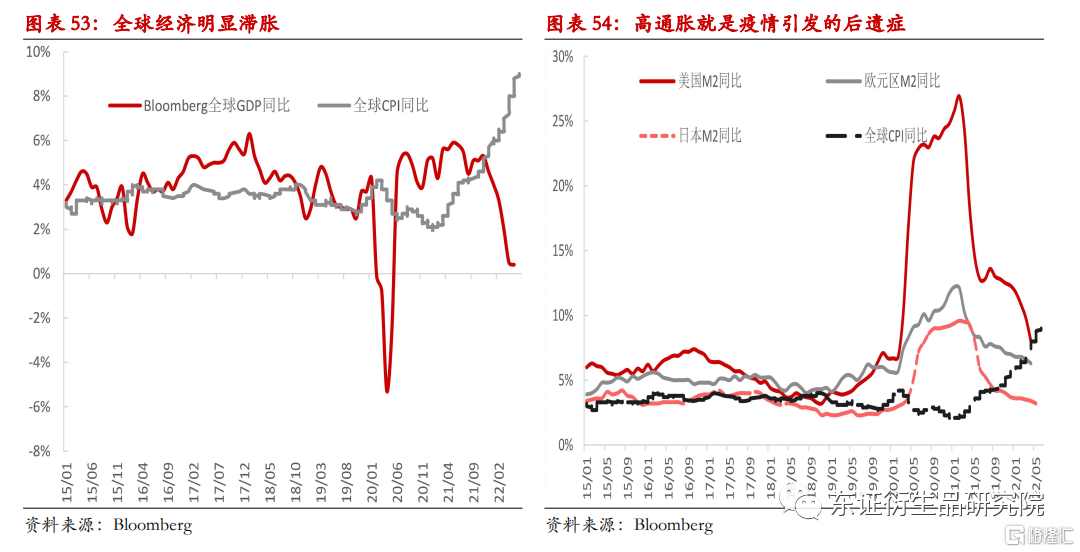

全球经济的滞胀在逐步的强化,新冠疫情对于经济的后遗症以非常快的速度反映出来,我们此前就认为全球经济在疫情之后的复苏是“脆性”的,因为建立在居民部门超额消费之上的需求爆发仅仅是延长了本次周期的时间窗口,因此随着刺激政策的退出,财政和货币宽松的双收紧,全球经济就进入到增长乏力的阶段。

而通胀作为本次疫情周期中的负面产物,正好和经济周期错配,因此目前政策制定者需要解决的正是疫情带来的高通胀,而高通胀一部分是由于供给端的冲击造成,因此解决高通胀就意味着主要经济体需要更大力度的加息来对抗通胀。

因此我们可以认为目前是滞胀走向衰退的阶段,因为高企的通胀带来的高利率对于实体经济形成了打压,通胀周期滞后于经济周期,产生的结果就是政策制定者对于高通胀的压力做出的应激反应将限制抵御经济下行政策的空间。也就是说,政策的平衡基本不可能做到。这也就是为何我们判定全球经济很难摆脱滞胀到衰退的过程,就是因为复苏的脆弱性导致目前内生性的动能依旧缺乏,在高通胀的紧缩压力下,增长的减少是必然的趋势,通胀趋势被压制住后,政策的路径才有可能向宽松转向,但是由于高通胀的顽固性,这个过程基本上不可能给与经济平稳过渡的空间,因此目前所有政策的挣扎都可以看做是徒劳的延长走向衰退的时间。

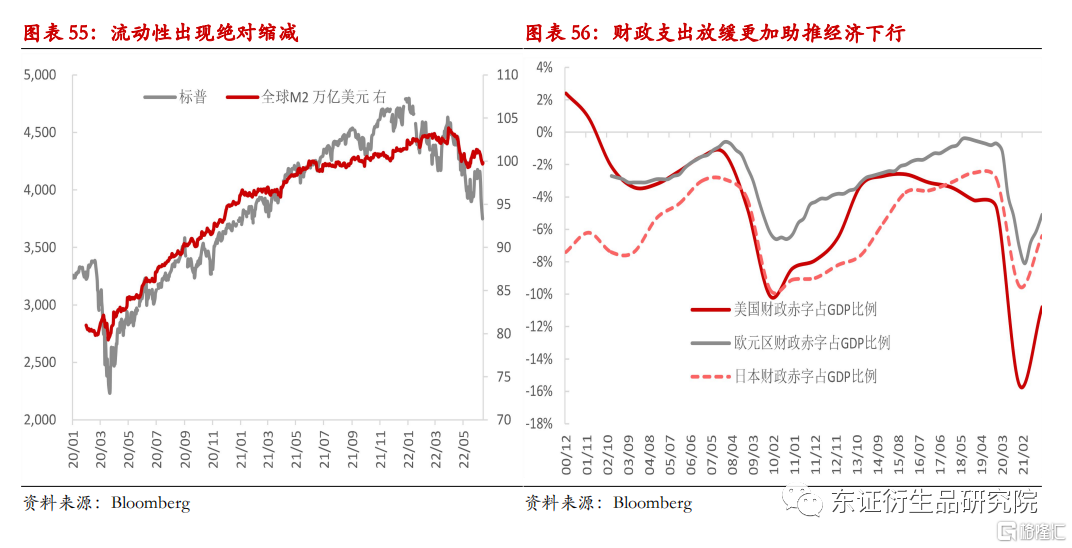

在必然到来的衰退之前,我们可以看到政策制定者的挣扎在高通胀面前变得无力,因此有魄力去解决问题代表更快的速度衰退,没有魄力解决问题则代表衰退到来的时间会被延长。市场风险偏好预计在今年下半年依旧维持弱势,滞胀的延续对于市场风险偏好造成持续的负面影响,因此可以看到流动性出现了绝对的缩减,流动性的绝对缩减和金融状况的紧缩对于市场形成了巨大的冲击,预计在22年下半年这种情况仍将延续。

4、投资建议

4.1、美元高位震荡

美元指数在22年下半年偏向高位震荡,虽然美国经济滞胀加剧,但是欧日边际政策转向的趋势明显变相支撑了美元指数,导致美元指数下半年高位震荡的走势。

4.2、风险资产继续走弱

滞胀的加剧对于风险资产持续形成压制,增长预期的回落和高通胀下的流动性紧缩不利于风险资产。

5、风险提示

美国通胀持续远超预期引发大幅加息。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员