2月10日,央行公布1月份金融数据。2022年1月社会融资规模增量为6.17万亿元,比上年同期多9842亿元。其中,对实体经济发放的人民币贷款增加4.2万亿元,是单月统计高点,同比多增3806亿元。

社融数据和贷款数据都大超市场预期。消息公布后,夜盘长债收益率上行3—5BP。

一、1月份金融数据创多个单月统计高点,成功实现“开门红”

贷款数据总量十分亮眼,结构上也已经有所改善,主要体现在企业中长期贷款上。

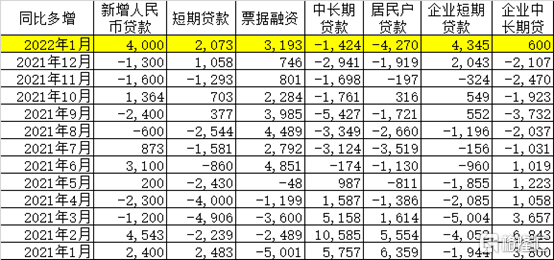

从贷款数据来看,1月份人民币贷款增加3.98万亿元,是单月统计高点,同比多增3944亿元。其中,票据融资同比多增3193亿元;居民户短期贷款和长期贷款皆同比少增,共计少增4270亿元;企业短期贷款同比多增4345亿元;企业中长期贷款同比多增600亿元。

乍一看,企业中长期贷款仅同比多增600亿元,贷款增量主要由票据和短贷贡献,贷款数据的结构似乎不好。但需要注意的是,一方面,企业中长期贷款增加2.1万亿元,是单月统计高点,在去年的超高基数上再创新高。另一方面,企业中长期贷款同比多增,一举扭转了去年下半年以来企业中长期贷款同比大幅少增的趋势。

居民户贷款同比少增幅度较大,表明居民收入和支出意愿依然受疫情影响较大,未来大概率随着疫情防控形势好转而好转。

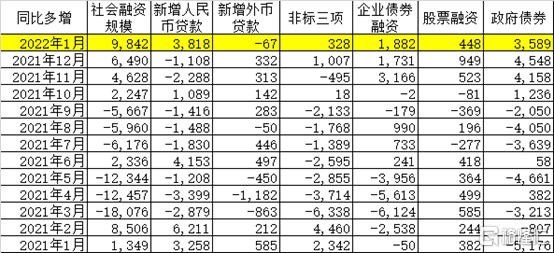

1月社会融资规模同比大幅多增,直接融资和间接融资同时发力。除了人民币贷款同比多增外,企业债券融资和政府债券融资也同比大幅多增,表明债券一级市场回暖,同时地方债发行节奏提前,后续地方政府稳增长子弹充足。

二、央行“宽信用”努力已见成效,2022年一季度经济增长形势大概率好转

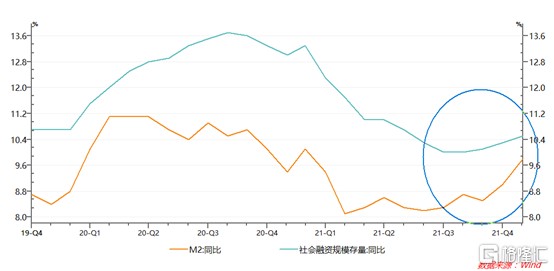

信用拐点继续明确。1月份M2同比增长9.8%,增速较12月提高0.8个百分点;社融存量同比增长10.5%,增速较12月提高0.2个百分点。M1同比负增长1.9%,可能主要受春节错位因素和开年房地产销售状况不佳影响。

总体上看,1月份金融数据大超市场预期,央行宽信用的努力已经收到成效,成功实现了开门红。

2022年是二十大召开年,宏观政策稳字当头,经济增长实现开门红既是实现全年增长目标的需要,也是中央和地方政府共同希望实现的目标。当前信贷数据已经实现开门红,房地产行业融资也在不断边际松绑,今年地方政府债发行节奏提前,加上地方政府自去年以来积累的已募未投资金,地方政府稳增长有抓手,有意愿也有能力交出一份靓丽的一季度经济“答卷”,实现经济数据“开门红”。

三、五大预期修正陆续兑现,当心债市“熊出没”:十年国债收益率重回2.8%中枢是大概率事件

1月份以来,我们在《五大预期修正——债牛已是余晖,静候债市变局!!》等一系列文章中,2021年四季度是中国经济增长的“铁底”,中国经济“至暗时刻”已过,债市收益率已经接近震荡区间的底部,债牛已到尽头,要关注五大预期修正,等候市场变局:

(1)央行货币政策理解偏差的修正:中国央行货币政策的关注点和着力点是“宽信用”,宽信用的着力点是畅通信用扩张机制而非无节制的“宽货币”。

(2)经济增长悲观预期的修正:不能错误地从2021年四季度经济下滑线性外推今年经济增长,四季度经济“铁底”已现,2022年经济增长形势趋于好转。

(3)宽信用“失灵”效应的修正:满足房地产行业合理融资需求,适度修复基建和房地产投资增速,使之回到合理区间,是存在空间的,不能低估这一次宽信用稳增长的效果。

(4)债券发行时间错位导致债券投资供需失衡效应的修正:2022年初以来市场降息预期浓厚,利率债配置时点被提前,发行时点被后移。为了债券发行放量,可能会对资金价格和债市收益率造成冲击。

(5)中国央行稳定人民币汇率压力预期的修正:2022年出口大概率回落导致贸易顺差减少,叠加美联储强势加息,一是会对中国央行实行过度宽松的货币政策形成较大压力,二是会对中国债券市场上外资持有的五六万亿债券造成仓位或结构调整压力。

1月金融数据的“开门红”表明央行“宽信用”取得重大战果,信贷和社融增速已经与GDP名义增速相匹配,一季度继续全面降准降息的必要性和概率大幅下降,“(1)央行货币政策理解偏差的修正”和“(3)宽信用“失灵”效应的修正”已经兑现。

接下来,其他几大预期修正也将逐步兑现:从内部看,随着企业投资发力和地方政府稳增长落地,经济数据将明显好转;地方债密集发行,债市供给压力上升。从外部看,全球央行货币政策纷纷转向,英国央行已经加息2次,美联储3月份开始加息也基本可以确定,欧央行2月议息会议也意外转鹰,中国央行进一步宽松的外部压力上升。

伴随着五大预期修正陆续兑现,债市变局已然开启,我们认为十年国债收益率重回2.8%中枢是大概率事件,投资者不能沉迷于债券牛市的余晖中,要积极调整久期和仓位,静待时机。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员