报告要点

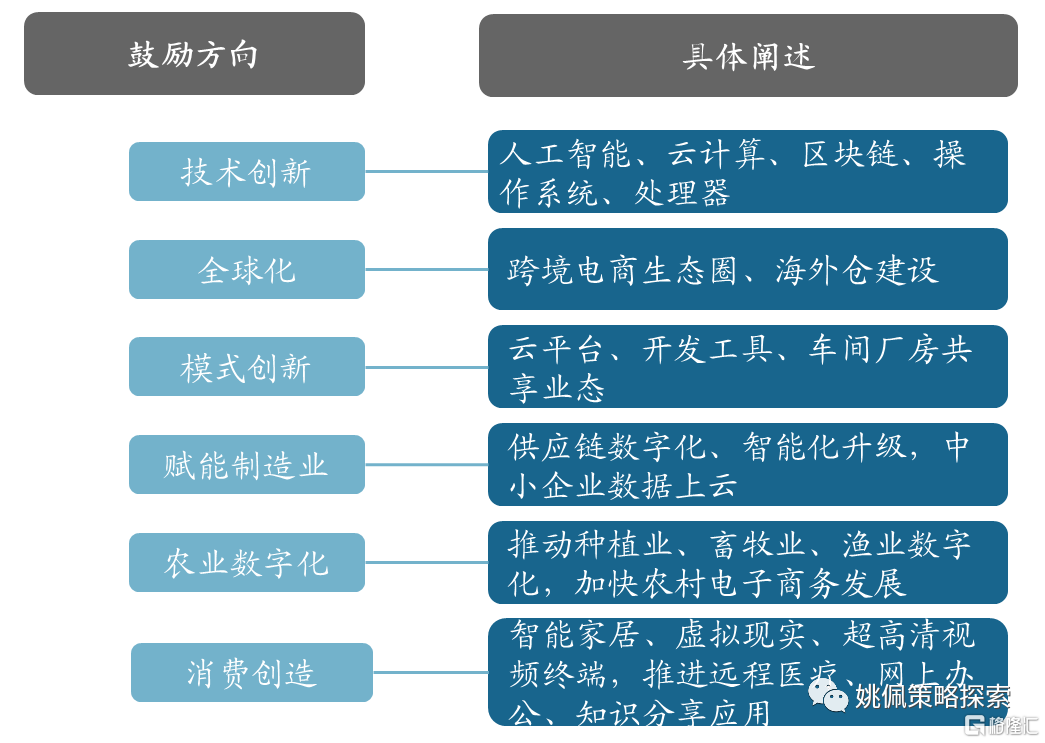

①互联网龙头收并购的未来:创新和赋能实体。1/18发改委等九部门出台《关于推动平台经济规范健康持续发展的若干意见》,政策鼓励方向将成互联网的未来收并购重点。

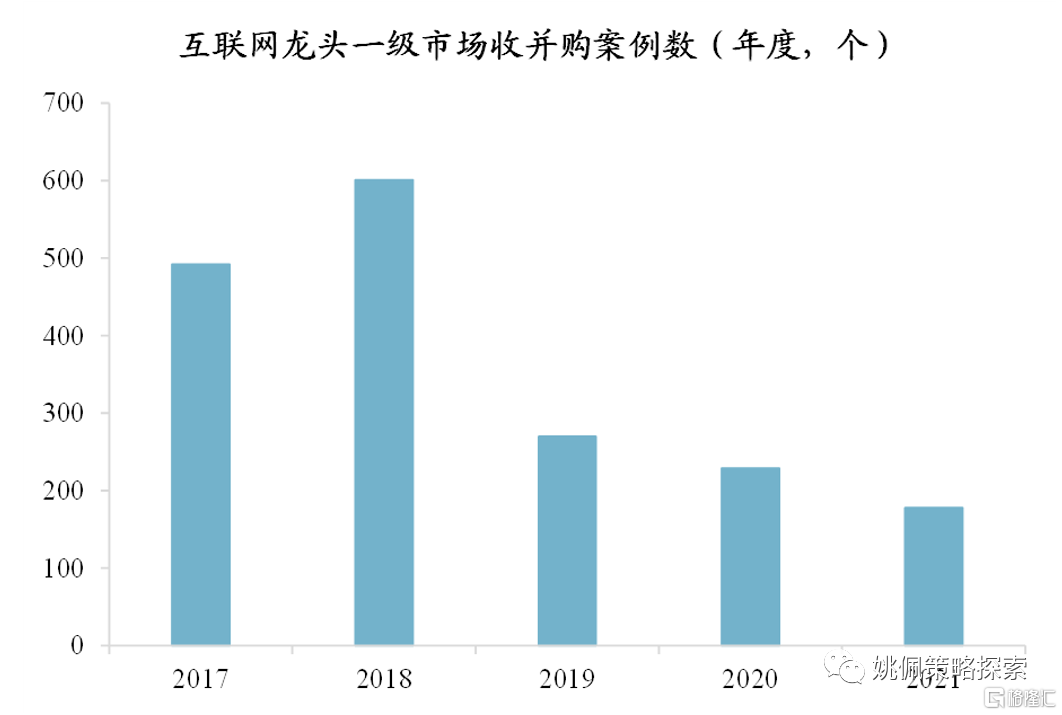

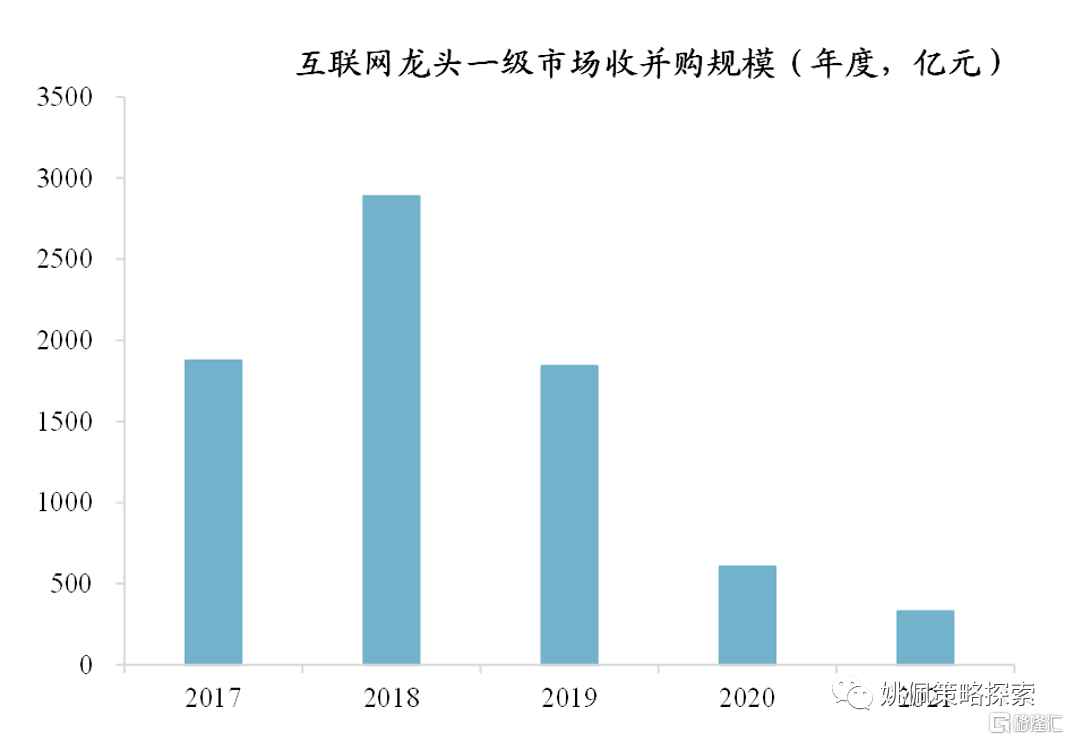

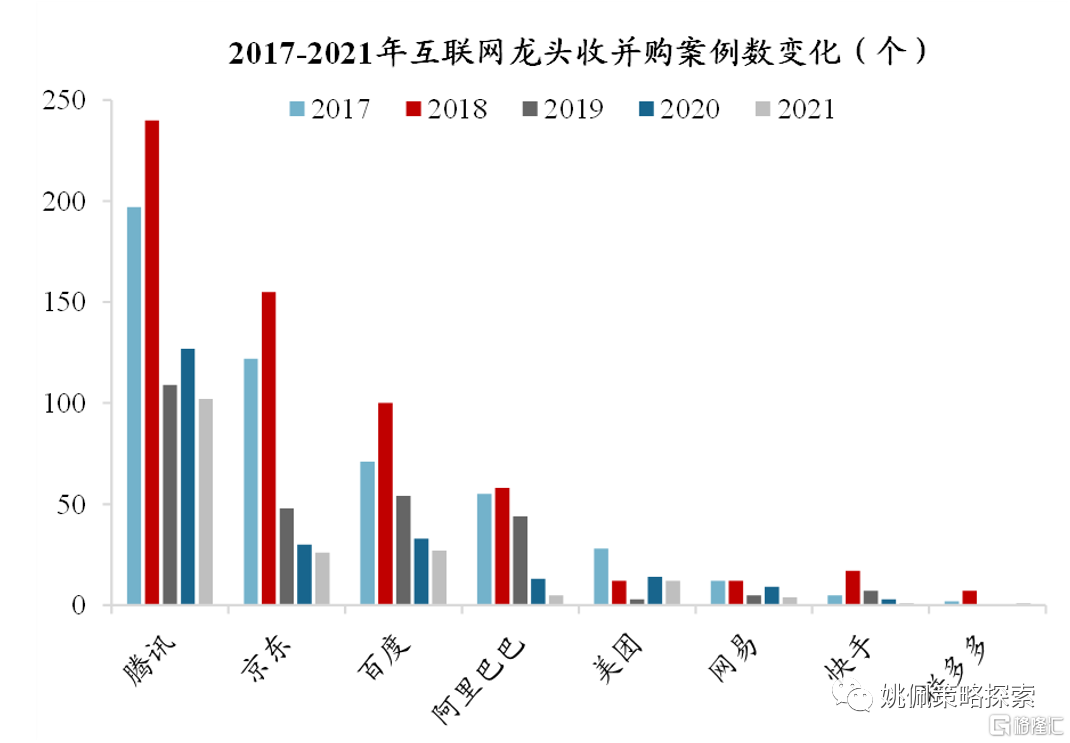

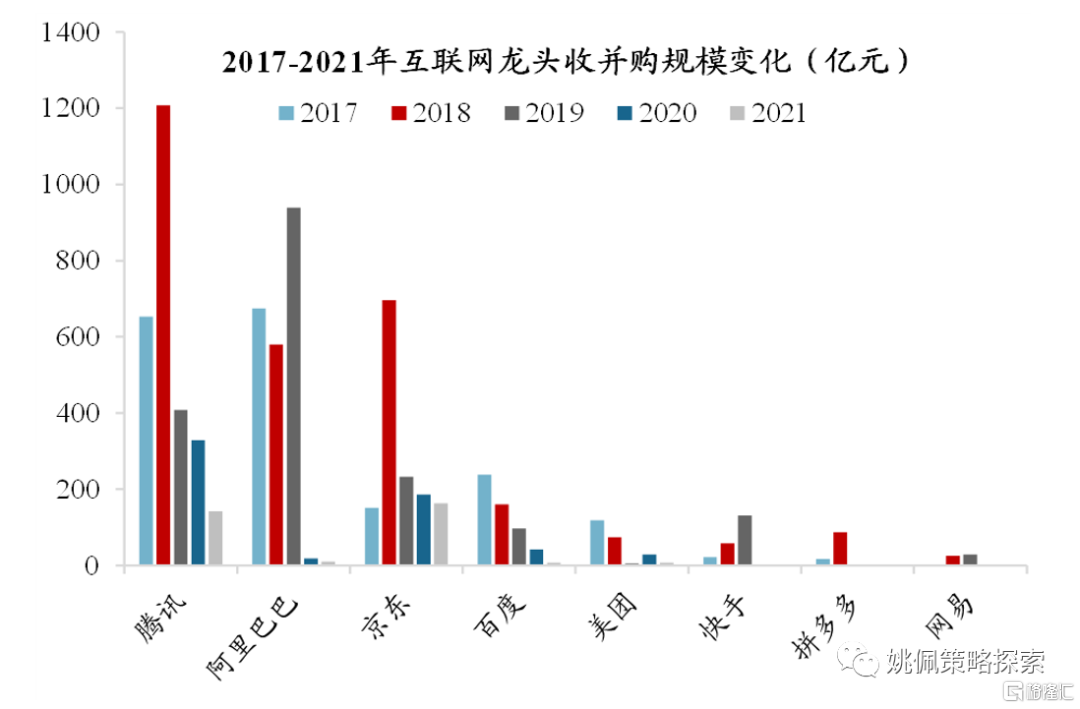

②互联网龙头收并购概况:2021年降至冰点。2018年,互联网龙头收并购案例601个,披露的投资规模达2888亿元;2019年分别降至270个、1841亿元;此后进一步降至2021年178个、330亿元。

③行业变化:应用软件、生物科技取代电影娱乐。2017-2021年互联网龙头一级市场收并购的重点在互联网软件和信息科技咨询行业。从逐年变化趋势来看,互联网软件、信息科技咨询行业的收并购案例自2019年起逐年下降,应用软件、生物科技取代排名第三的电影与娱乐。

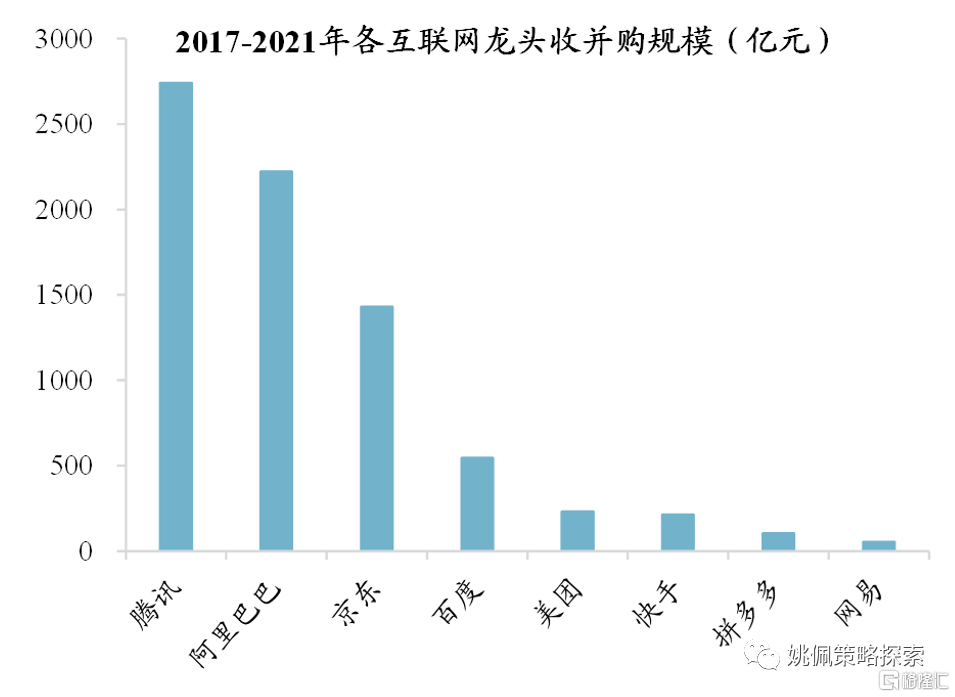

④公司视角:腾讯领先,阿里2021年降至冰点。腾讯近5年收并购规模和数量均领先,阿里单笔收并购规模较高,但2020-2021骤降。变化趋势看,腾讯、阿里、京东、百度、美团2017-2021年收并购规模和数量均下降,而快手、拼多多、网易上升,龙头竞争格局或面临洗牌。

⑤新趋势:消费场景拓展、产业链上游、核心技术。腾讯、京东、快手更重消费场景拓展:新增投向侧重零售和软件,包括软饮料、互联网零售等;阿里、美团、小米更偏产业链上游和核心技术创新:均布局半导体,此外阿里偏好物流,美团侧重农产品、食品加工;小米侧重医疗保健设备。

正文

1. 互联网并购冰点的方向转型

1.1 互联网龙头收并购的未来:创新和赋能实体

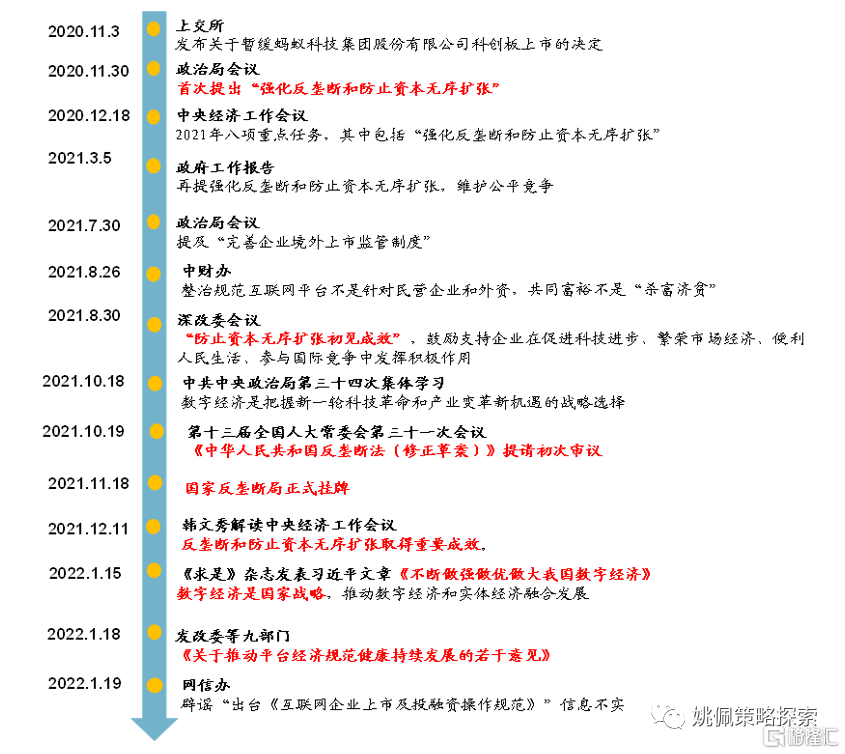

1/19网信办辟谣“出台《互联网企业上市及投融资操作规范》”信息不实,互联网战投仍有发展空间。

1/18发改委等九部门出台《关于推动平台经济规范健康持续发展的若干意见》,互联网行业监管规范是大势所趋,政策明确支持的创新和赋能实体,或为互联网的未来收并购重点。

数据来源:中国政府网,各部委官网,东吴证券研究所

1.2 互联网收并购概况:2021年降至冰点

从投资规模和投资案例数的角度,互联网龙头在一级市场的收并购自2019年开始进入下行通道。

2018年,互联网龙头收并购案例601个,披露的投资规模达2888亿元;2019年分别降至270个、1841亿元;此后进一步降至2021年178个、330亿元。

注:本报告中的互联网龙头统计样本包括前十大互联网公司中的8家中概股公司,即腾讯、阿里、京东、百度、美团、快手、平多多、网易

数据来源:WIND,东吴证券研究所

1.3 行业变化:应用软件、生物科技取代电影娱乐

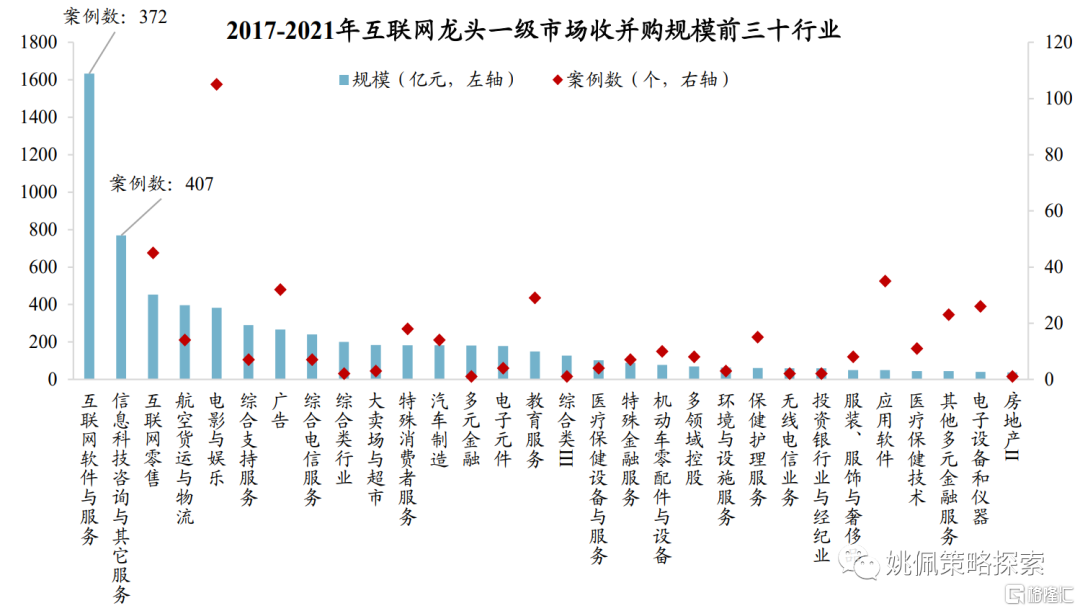

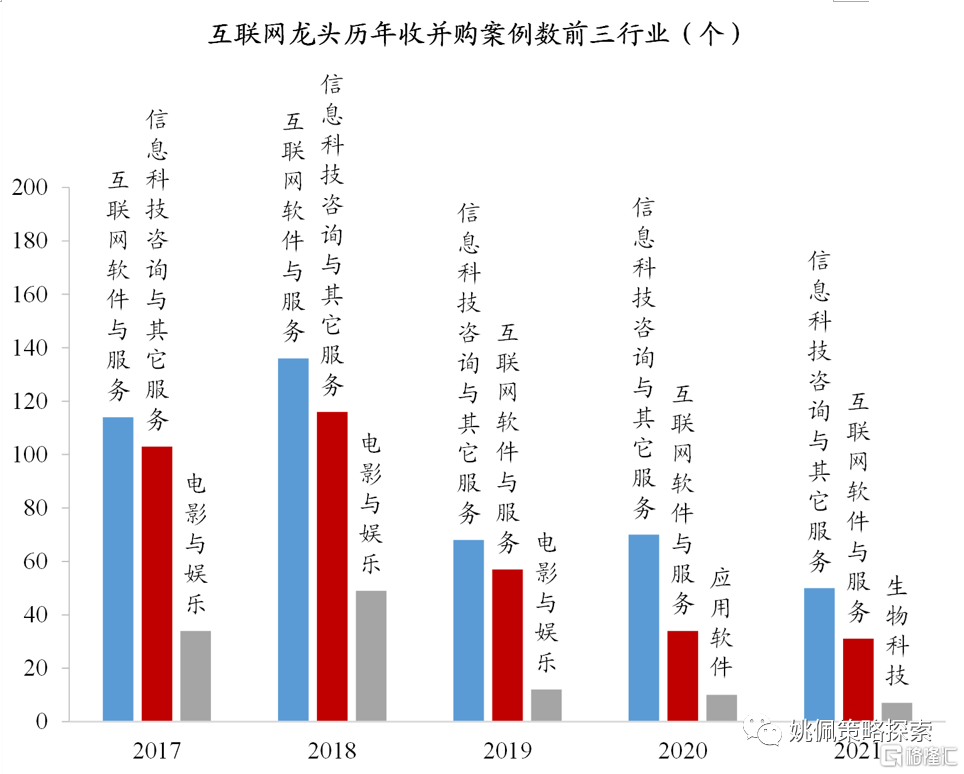

整体而言,2017-2021年互联网龙头一级市场收并购的重点在互联网软件和信息科技咨询行业,5年收并购规模分别达1633、769亿元,案例数372、407个,远高于其他行业。

从逐年变化趋势来看,互联网软件、信息科技咨询行业的收并购案例自2019年起逐年下降,应用软件、生物科技取代排名第三的电影与娱乐。

数据来源:WIND,东吴证券研究所

1.4 并购新趋势:消费场景拓展、产业上游、核心技术

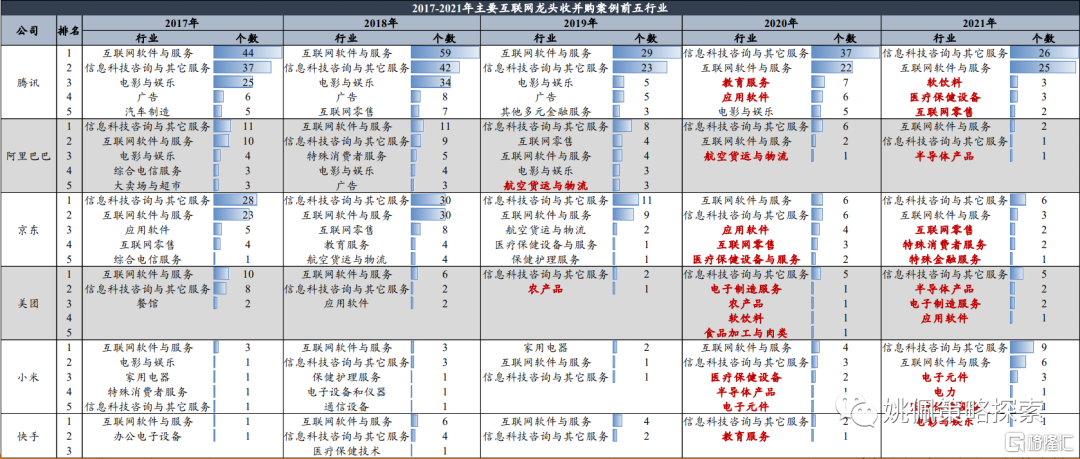

腾讯、京东、快手更重消费场景拓展:新增投向更为侧重零售和软件,包括教育、应用软件、软饮料、互联网零售、医疗保健设备、特殊消费者服务;

阿里、美团、小米更偏产业链上游拓展和核心技术创新:均在半导体领域布局,此外阿里偏好物流,美团侧重农产品、食品加工;小米侧重医疗保健设备。

数据来源:WIND,东吴证券研究所

1.5 公司视角:腾讯领先,阿里单个项目规模较大

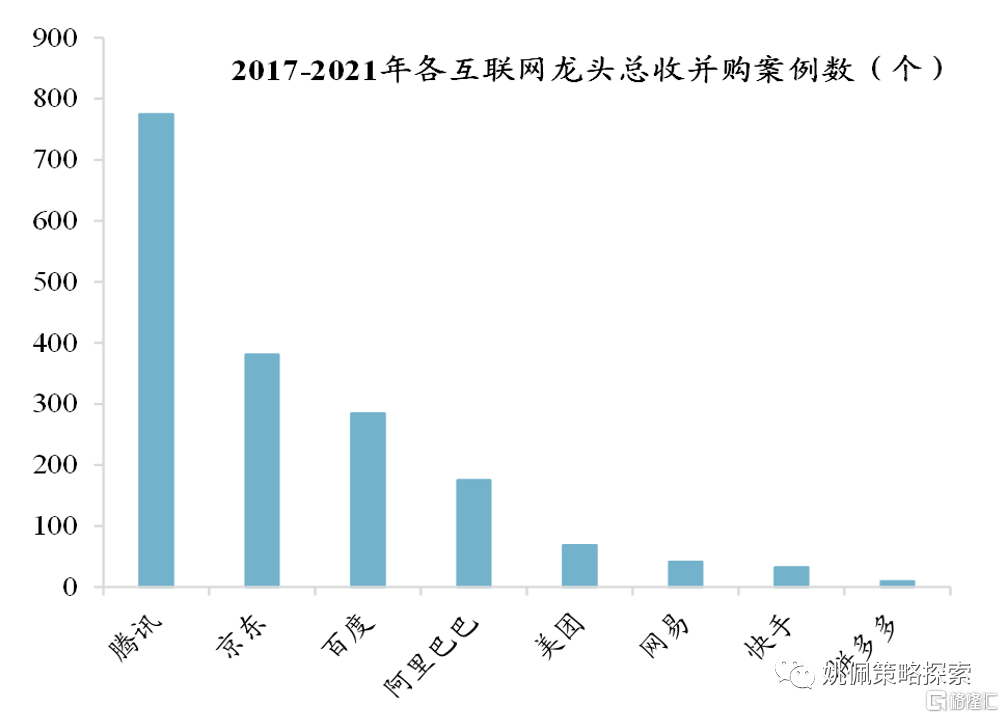

腾讯领先:2017-2021年腾讯收并购案例数量共计775家,规模达2740亿元,处于领先地位。

阿里单个并购规模更大:阿里巴巴收并购规模2222亿元,案例数则居京东、百度之后,主要原因在于阿里平均单个案例并购金额40亿元,远高于腾讯8亿元。

数据来源:WIND,东吴证券研究所

1.6 公司视角:阿里降至冰点,竞争格局或洗牌

阿里巴巴2020-2021收并购骤降:2019-2021阿里收并购规模分别为939、18、10亿元,收并购规模骤降背后可能是直接的监管压力和公司转型需求。

互联网龙头竞争格局或面临洗牌:从各公司变化趋势看,腾讯、阿里、京东、百度、美团2017-2021年收并购案例数和规模均呈下降趋势,而快手、拼多多、网易收并购规模上升,或反映竞争格局。

数据来源:WIND,东吴证券研究所

2. 风险提示

政策推进不及预期;

历史经验不代表未来。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员