内容摘要

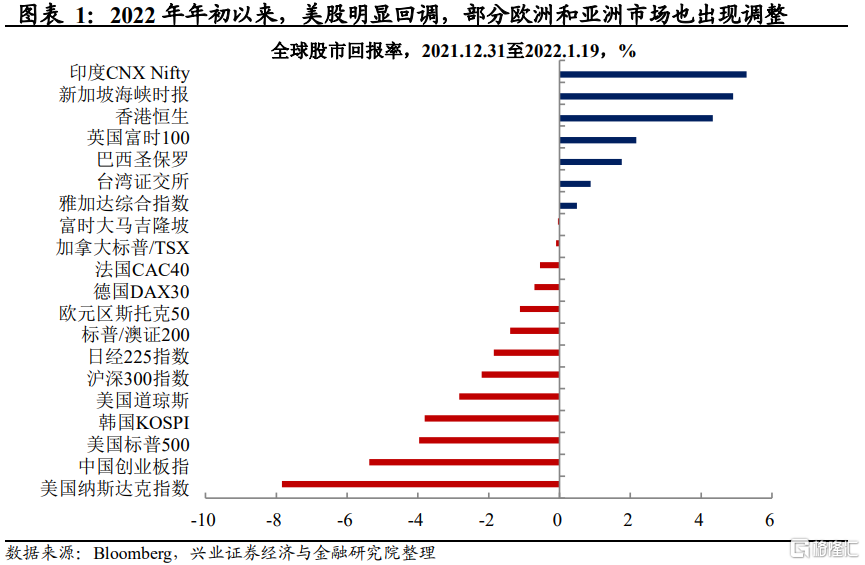

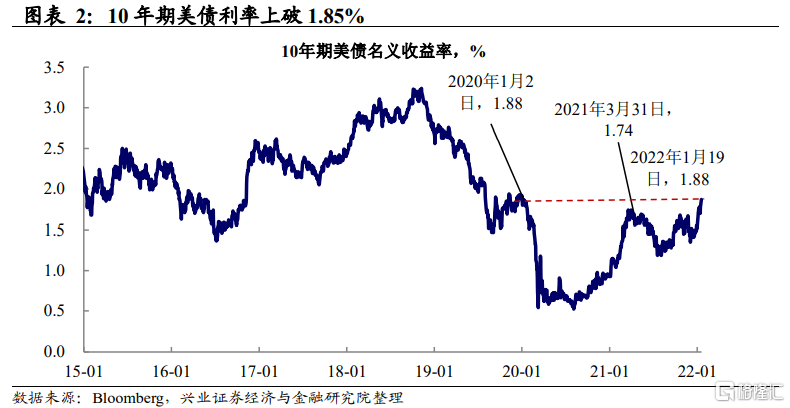

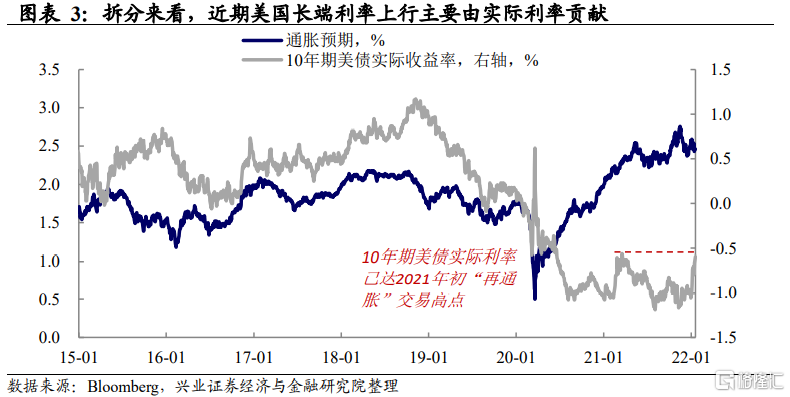

近期,海外市场股债双杀,主线仍是担忧“通胀-联储收紧”超预期。

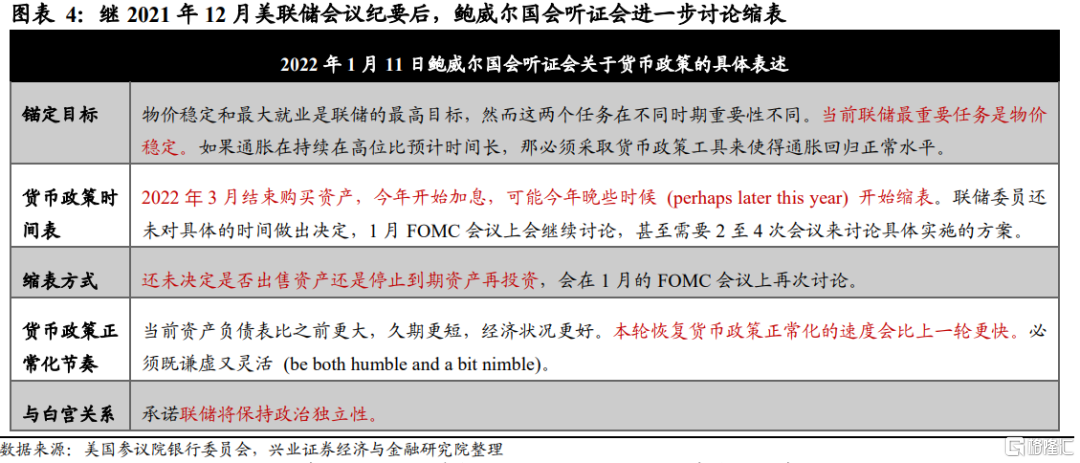

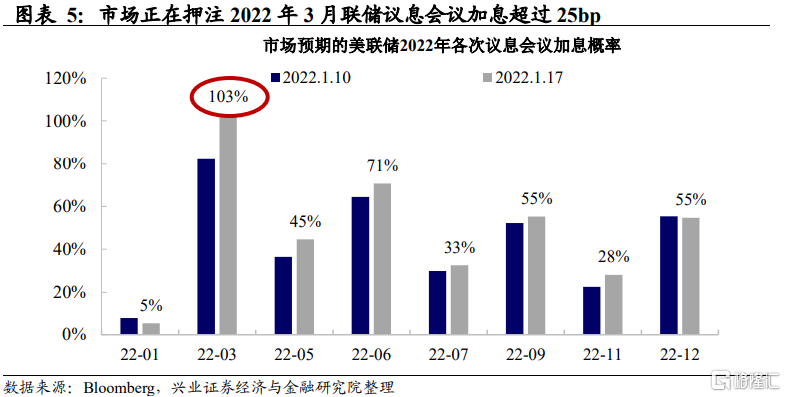

期货市场显示市场开始押注3月会议联储加息50bp。联邦基金利率期货隐含的市场预期来看,3月加息概率超过100%。考虑到联储官员进入会议前的静默期,市场可能在提前交易联储的超预期收紧。

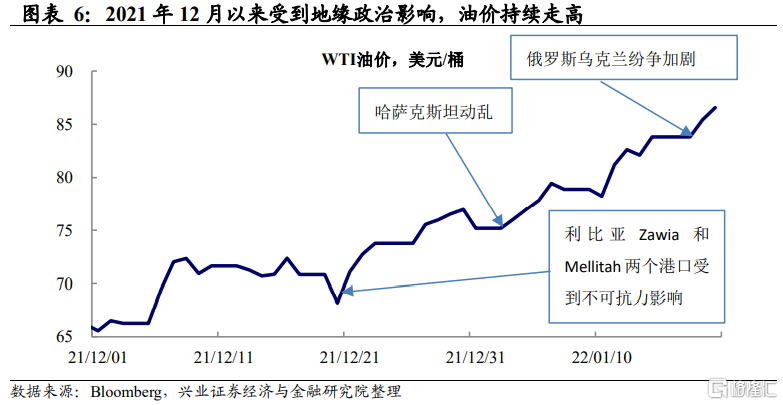

多重因素共振推动油价高位上行,通胀担忧有所强化。2022年开年以来,俄罗斯和乌克兰之间局势紧张、也门-沙特-阿联酋之间矛盾升级,地缘政治波动推升油价,通胀担忧也再度上升。

但同时,市场近期的调整,意味着联储的压力已经上升。

考虑到来自政治上“抗通胀”的压力,联储预期阶段性维持强硬。美国高通胀,是供和需不匹配的结果,供给问题(供应链、劳动力返回慢)并非货币政策能解决。但联储前期在通胀“暂时性”问题上的坚持,使其已承受了很多来自美国政界和市场“抗通胀”的压力。从“少背锅”的角度出发,可更好理解11月议息会议以来联储的“急转弯”,联储预期也将持续强硬,直至供给层面释放更多边际好转的信号。

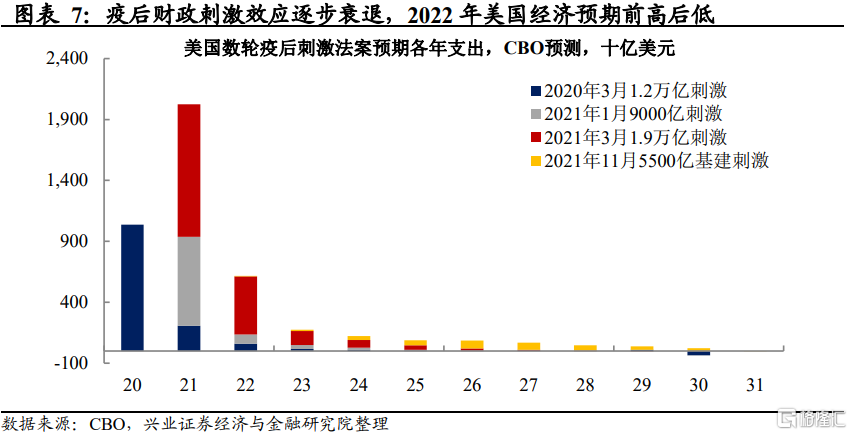

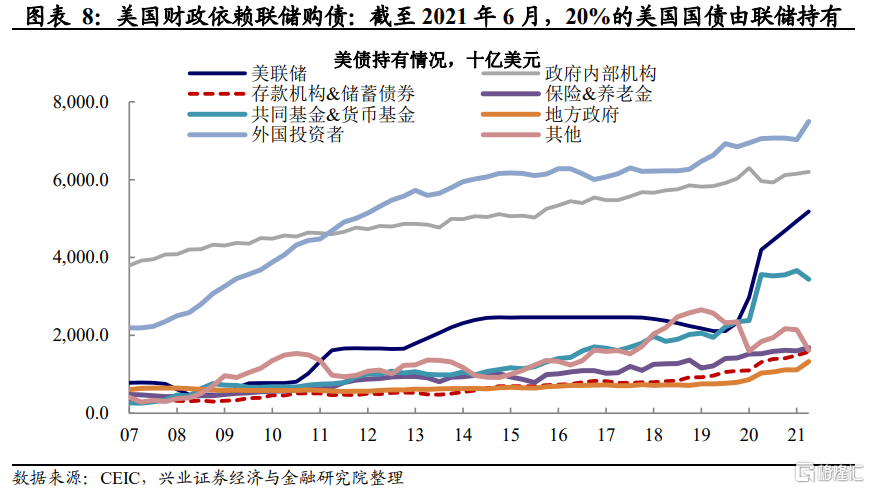

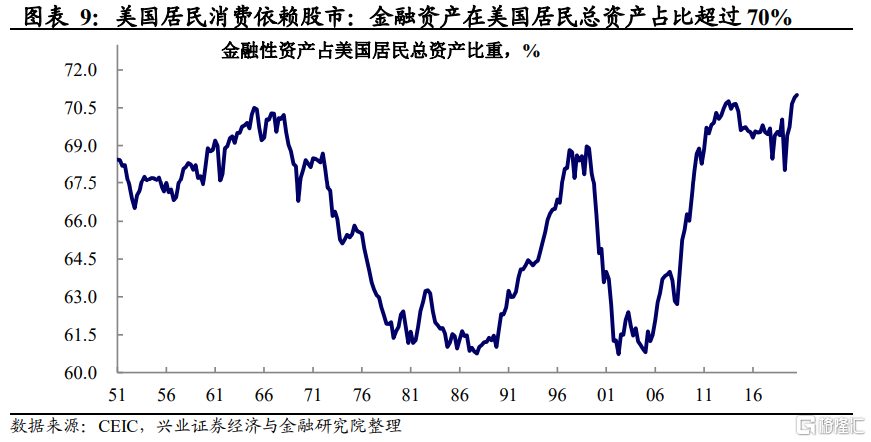

但是,市场调整给经济带来潜在负反馈压力,联储压力也在上升。联储偏向通胀目标的背后,是有财政刺激“余韵”对支撑其需求的(详参《缝缝补补又一年》)。但财政效应褪去后,美国内生经济可能很难承受快速加息甚至缩表的流动性收紧——尤其考虑到美国消费对股市的高依赖和政府债务对债市的高依赖,美国股债双杀可能对经济形成负反馈,这意味着联储收紧的压力已经开始上升。

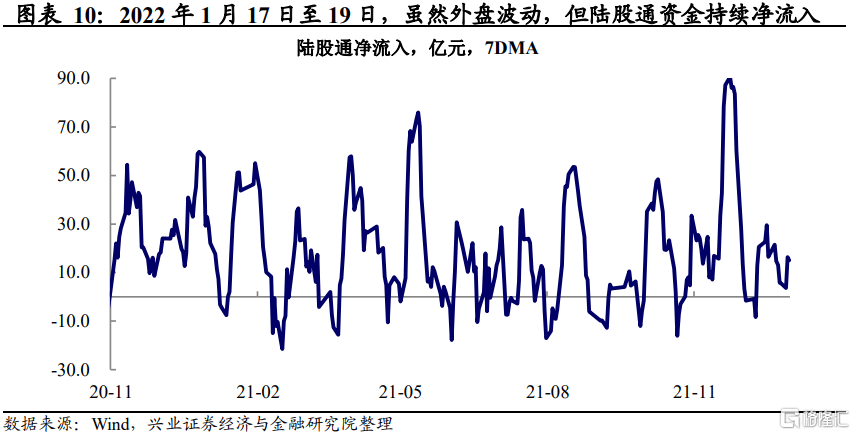

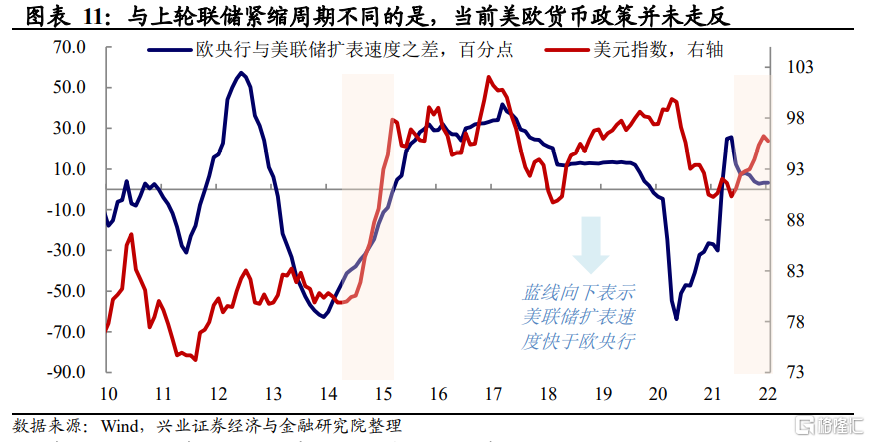

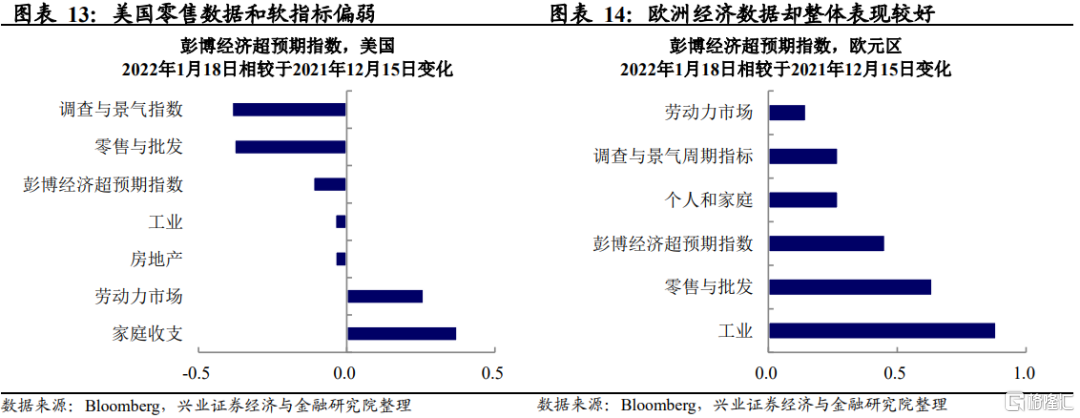

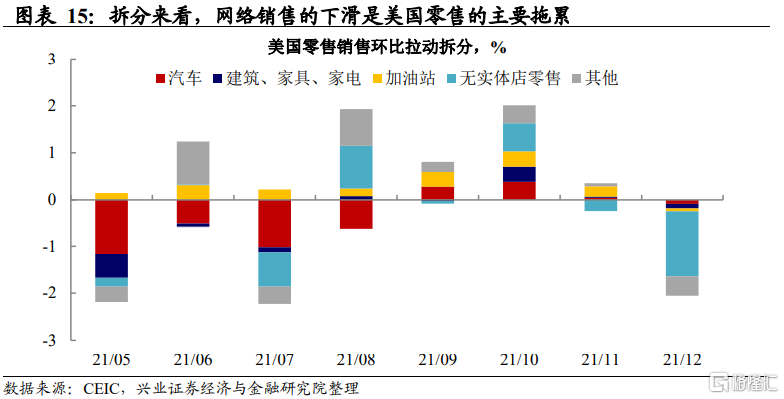

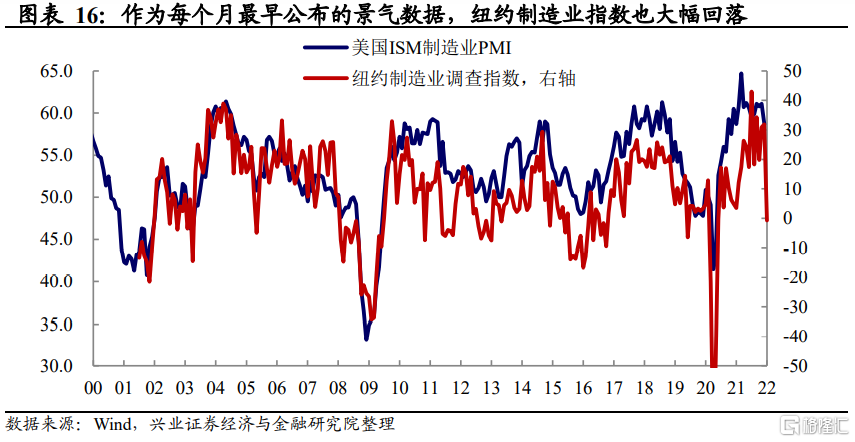

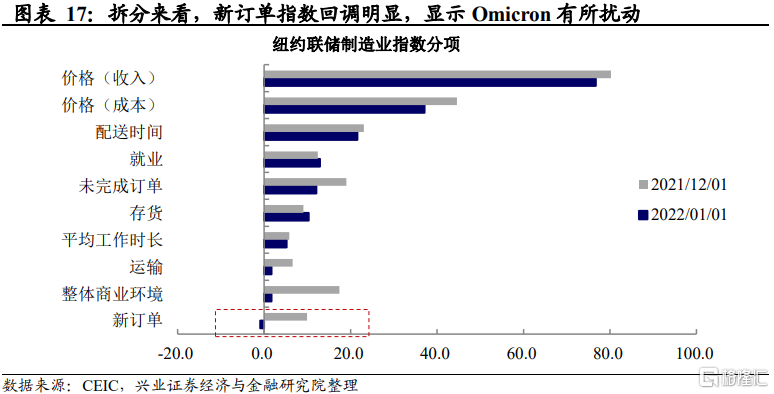

横向来看,前期加息的经济体受到的冲击反而更大,中国韧性相对较强。本轮和上轮联储紧缩的一个重要不同是,美元上行幅度不高。其一,此前美欧政策背离:美国加息欧洲仍在放水;其二,近期美国经济数据其实也偏弱。这使得新兴市场压力相对较低。全球比较看,近期跟随联储紧缩的经济体(如韩国等),跌幅反而更明显。这说明,非美经济体自身经济相对较弱,加息反而使得其更易受到外部收紧和恐慌抬头的冲击。相比来看,1月19日单日A股和港股调整都相对有限,北上资金整体也仍是流入的。中国货币政策的“以我为主”,为国内市场提供了相当的保护垫。因此,中国市场的波动仍然停留在海外大跌的次生影响层面,无需过度担忧。

风险提示:美联储货币政策超预期收紧,全球疫情的不确定性。

风险提示:美联储货币政策超预期收紧,全球疫情的不确定性。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员