汽车电子相关核心投资机会有哪些?

我们关注2022年价值向成长的重估机会,体现在需求端出现创新和商业模式升级后的重估,关注汽车零部件在智能化赋能下的重估

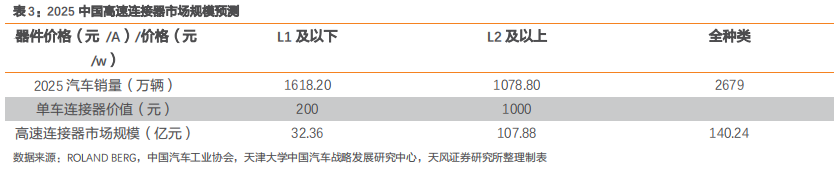

1)连接器:关注上游铜合金材料博威合金、高速连接器电连技术及高压连接器领域瑞可达、关注中航光电、徕木股份、意华股份、沪光股份等。

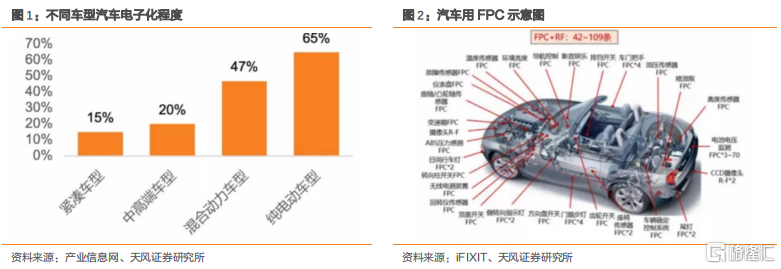

2)PCB:关注技术突破+产能扩张的景旺电子、世运电路、鹏鼎控股等

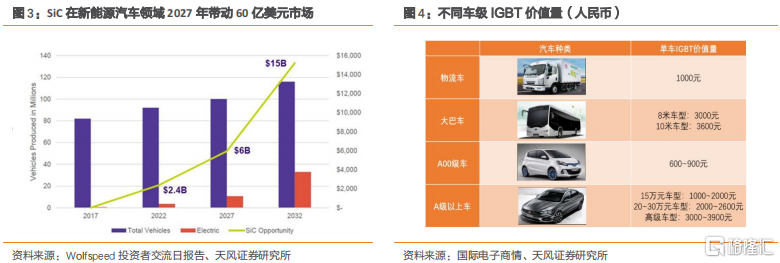

3)IGBT&SiC:关注已实现0-1突破+紧握缺货朝下国产化机遇启动放量的相关企业,关注斯达半导、闻泰科技、时代电气、东微半导等

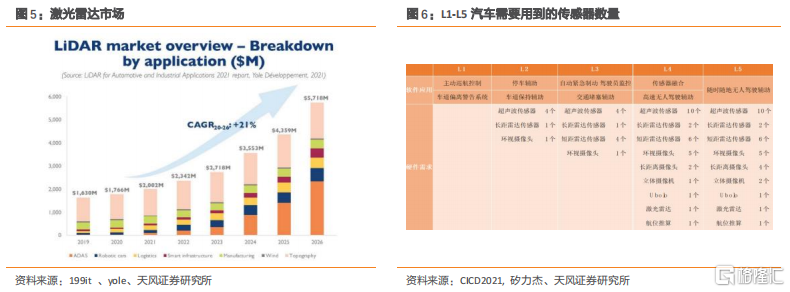

4)激光雷达:行业百亿空间,目前处于高增长起点,关注炬光科技、蓝特光学、舜宇光学科技、湘油泵

5)EMS:关注迎来国六新机遇,进一步实现国产替代的菱电电控

6)元器件:关注早期卡位汽车电子的法拉电子、顺络电子等

汽车电子核心板块第三代半导体

1)价值拆解:碳化硅产业链价值量拆解情况?

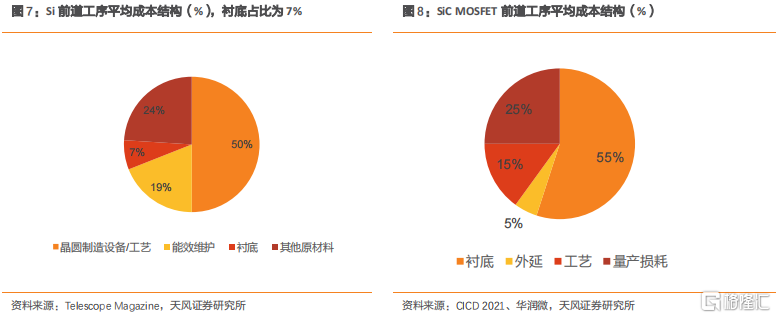

在传统硅晶圆中,衬底部分占比前道工序平均成本结构的7%,晶圆制造设备及工艺占比最高达50%。不同于传统Si材料,SiC衬底材料成本占据整体成本近五成,是产业链中价值量最高的环节。以SiC 6寸晶圆成本拆分来看, 总成本约为6400元的,其中衬底+外延价值量在3840元左右。

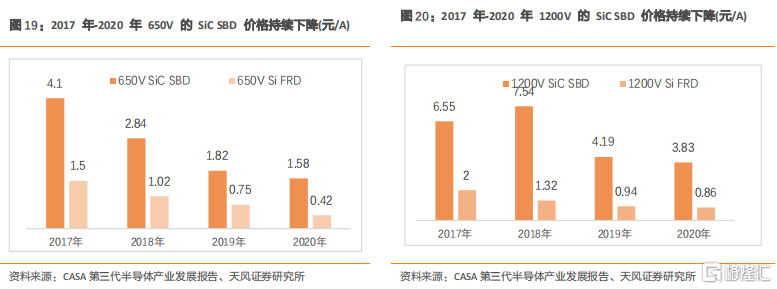

2)降价趋势:碳化硅下游器件价格趋势情况?与硅基器件的价差为多少?

SiC: 基本呈现逐年下降趋势,SiC 电力电子器件价格与同类型 Si 器件价差缩小。整体来看, SiC产品的价格近几年来快速下降,较 2017 年下降了 50%以上,而主流产品与 Si 产品的价差也在持续缩小,已经基本达到 4 倍以内。

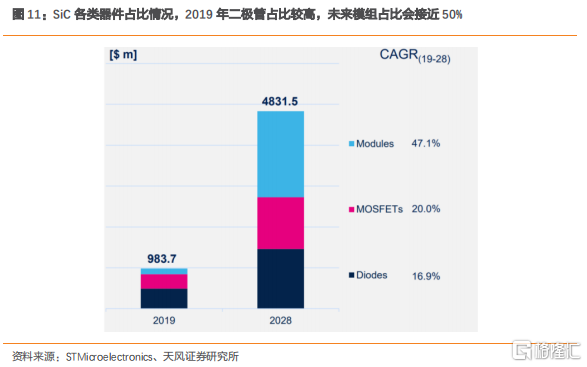

3)器件结构:碳化硅各类器件占比情况?

2019年,SiC二极管占比显著高于SiC MOSFET及模组,随着SiC MOSFET技术不断成熟预计未来会超过二极管占比,模组增速最快未来有望占比五成。

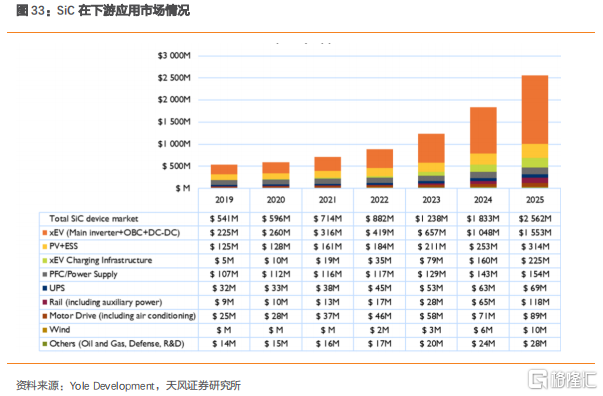

SiC 器件&模组发展驱动力之一是新能源汽车,V2X+V2L+OBC+ EV Charger+IPU等带动SiC器件&模组快速起量。发展驱动力之二是光伏,SiCMOSFET当前市场在光伏市场为6090万美元,预计到2025年达到9000万美元左右的规模,4年间CAGR 9%。SiC 模组当前市场6060万美元,预计到2025年达到14400万美元左右的规模,4年间CAGR 27%。

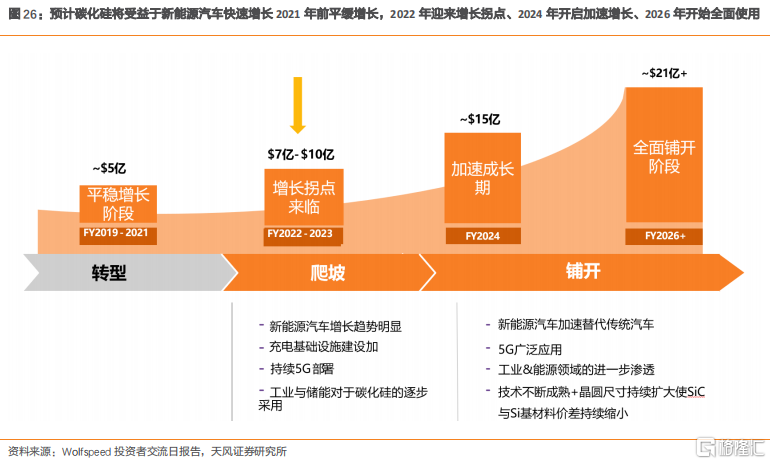

4)发展进程:碳化硅降低成本的核心是什么?何时迎来综合成本优势及加速成长拐点?

目前衬底端占据SiC产业链核心成本+技术高地,我们预测未来成本的下降主要依托于:1)增加产能规模摊薄研发成本及人力成本 ;2)引入智能制造手段,增加生产效率 ;3)继续提高并优化现有 PVT长晶技术,改善切磨抛工艺,提高碳化硅衬底综合良率 ;4)开发颠覆性创新技术(如液相熔体长晶技术、激光切割技术、Grinding 技术等),突破现有传统技术的极限瓶颈,实现成本的显著下降。

预计衬底成本每年以10%-20%的速度下行,产品价格不断下降叠加新能源汽车拉动,预计SiC2022年将迎来增长拐点,市场空间约为7-10亿美元。2024-2026年为加速成长期,市场空间约15亿美元。2024-2026年为加速成长期,市场空间约21亿美元。

5)能源测算:碳中和时代下,碳化硅在车载端能带来多少能源节约?

使用SiC助力汽车降低5倍能力损耗,可提高电机逆变器效率4%,整车续航里程约7%,助力减少碳排放。

每辆车使用SiC相较于Si材料1年的能源节约测算:1)相当于每辆轿车每年节省5.5桶的油量2)车主每年节省超过$146.15美元的电力成本3)汽车设计使用年限内减少690kg的二氧化碳温室气体排放量,相当于节省了77加仑汽油中的释放的二氧化碳。

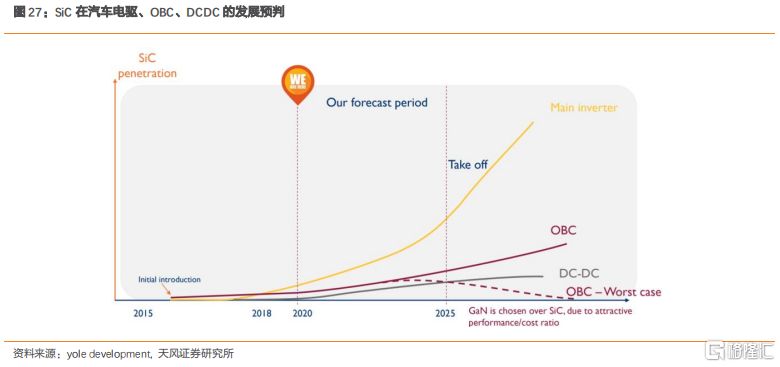

6) 车厂布局:使用碳化硅的车厂及车辆有多少?

根据中关村天合宽禁带半导体技术创新联盟数据及我们的统计(不完全),整车厂引入SiC 在OBC和DC-DC为7家,电驱4家,布局电驱10家。国内新能源汽车企业首先在OBC和DC DC中应用SiC器件,然后逐步渗透到可靠性要求更高的电机控制器。全球2021年全年预计约100万台:1)特斯拉:2021年1-9月交付了62.7万台,全年预计能实现90万台左右;2)现代8.4-9.1万台;2022年1)特斯拉预计提升到140-150万台;2)通用1-2万台;起亚:8-10万台;蔚来:1-105万台;小鹏:1-2万台。

7) 供给测算:国内碳化硅现有产能及未来布局情况?海外产能布局情况?

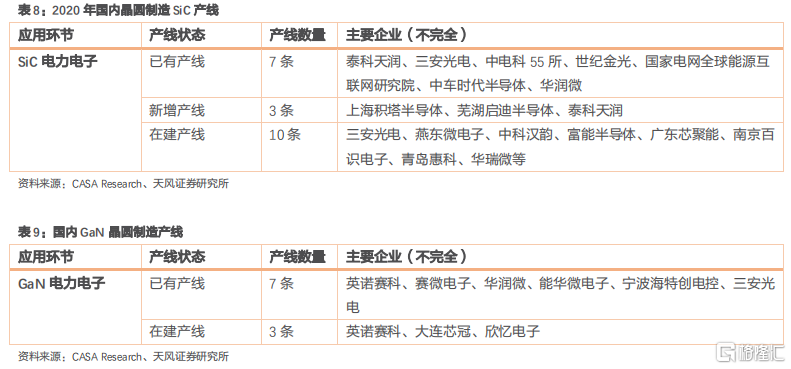

我国产能:2020年根据CASA统计(不完全)我国SiC导电型衬底(本段全部为折合6英寸)18万片同比增长150%;SiC-on-SiC外延22万片同比+10%;SiC-on-SiC器件/模块26万片同比+63%。GaN-on-Si外延28万片同比+40%;GaN-on-Si器件/模块22万片同比+16%;SiC半绝缘衬底8万片同比+80%;GaN-on-SiC外延9万片同比+100%;GaN-on-SiC器件/模块7万片同比+100%;

2021年,我国在产业链各环节的布局加速,根据我们统计(不完全),布局第三代半导体的厂商数量提升为70家(已有产能或已投产厂商总数),其中布局SiC衬底的厂商16家、外延11家、器件28家;其中布局GaN衬底的厂商2家、外延12家、器件12家。同时近期多家公司宣布加码布局第三代半导体赛道,根据我们统计(不完全),已宣布产能计划的厂商数量为68家。

全球产能:根据Wolfspeed投资者报告披露产能结合其未来保持62%的市占率测算,预计2022年全球折合为8寸的产能为77.3万片,2024年为111.9万片。

8)需求测算:未来新能源汽车&光伏需要多少片碳化硅?

SiC在新能源汽车中6寸硅片用量预计2025年将超过120万片。

根据逆变器(约1000mm2)/DC DC(约50mm2)/OBC(约180mm2)使用的SiC面积测算,SiC在新能源汽车中晶圆面积用量情况8寸晶圆可以满足13辆车的SiC需求; 6寸晶圆可以满足7辆车的纯电动SiC需求,油电混合车:6寸满足9辆。以2025年我国900万台新能源汽车销量&纯电动车站比81%测算SiC在新能源汽车中6寸硅片用量预计2025年将超过120万片。

SiC在光伏领域6寸硅片用量预计2025年将超过130万片。

预计2020-2025年全球光伏逆变器新增装机量分别为135.7、187、221、269.8、334.5及401 GW,假设我国占比为33%,对应国内光伏逆变器新增装机量在2020-2025年分别为40.71、56.14、75.05、89.03、110.39及132.33GW。假设功率半导体器件占逆变器成本约15%,得到光伏逆变器对应的功率半导体市场空间,在2020-2025年分别为39.86、49.47、59.53、63.56、70.92及76.51亿元。结合6寸SiC晶圆成本趋势测算得到我国光伏领域2020-2025年对应的6寸SiC晶圆需求分别为59.50、77.30、96.01、105.93、122.27及134.24万片。

GaN在电力电子6寸硅片用量预计2025年近70万片;在射频中6寸硅片用量预计2022年达顶峰超4万片。

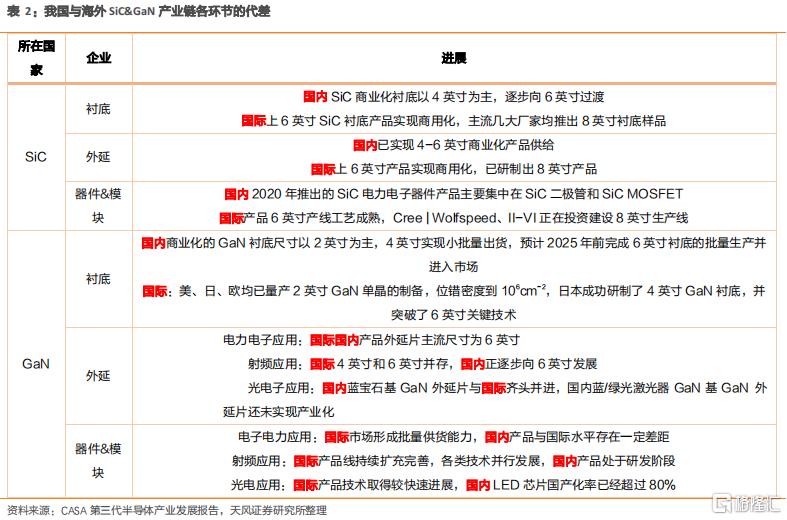

9)技术对比:我国与海外第三代半导体产业链各环节的代差有多大?

总结来看,国内除了LED芯片国产化率超80%外其他版块基本与国外存在一代代差。

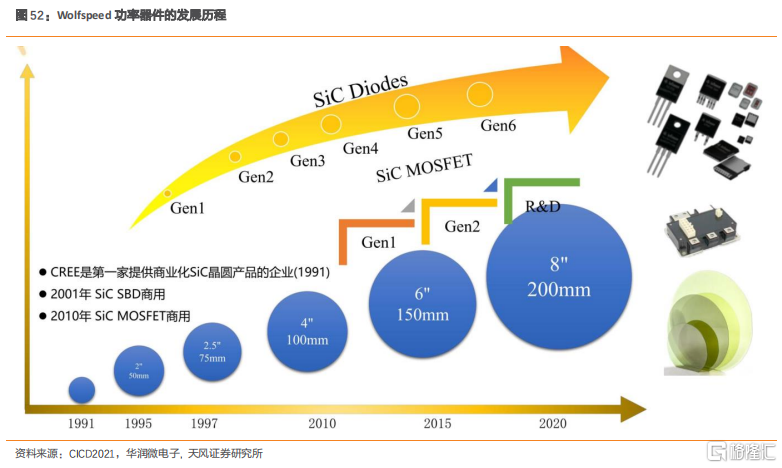

10)海外龙头:Wolfspeed产能&良率&财务规划如何?

产能测算:根据Wolfspeed官方战略展望报告,公司折合8寸产能将在2022年达到47.9万片/年,在2024年扩张至69.4万片/年。

晶粒产量测算:6寸SiC晶圆可以产出448颗Die,8寸SiC晶圆可以产出845颗Die,测算2022年预计晶粒(Die)产出数量40476颗,2024年58643颗(假设良率为100%)。

专利数量:截至2021.11月第三代半导体相关专利数量为2939件,其中材料相关专利360件,射频相关1015件,功率相关专利984件。

核心合作厂商:包括意法半导体、英飞凌、安森美等等公司,签订了13亿美元相关SiC晶圆供应协议。

财务展望:预计2021财年实现5.26亿美元营收,2024财年实现15亿美元营收,2026财年是此案21亿美元营收,CAGR达到30%,其中器件销售占比将逐步提升。预计2022-2023年实现毛利率30%-40%+,2024-2025毛利率持续提高至50%,2026年后毛利率稳定在50%-54%。

第三代半导体投资建议:关注斯达半导、闻泰科技、时代电气、三安光电、立昂微、华润微、士兰微、纳微半导体、华虹半导体、新洁能、扬杰科技、赛微电子、捷捷微电、华微电子、天岳先进、凤凰光学、宏微科技等

报告来源:天风证券股份有限公司

报告发布时间:2021年12月30日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员