12月3日晚间,据央视报道,国务院总理李克强在会见IMF总裁时表示,“继续实施稳健的货币政策,保持流动性合理充裕,围绕市场主体需求制定政策,适时降准,加大对实体经济特别是中小微企业的支持力度,确保经济平稳健康运行”。

总理提及“适时降准”,债市夜盘情绪很快走高。10年国开活跃券收益率从新闻公布前的3.13%下行约4bp至3.09%,1年大行存单二级收益率也下行4bp至2.65%附近。对比7月7日国常会提“要适时运用降准等货币政策工具”,夜盘活跃券利率下行约7bp,本次市场总体表现并不算疯狂。

考虑到三季度货币政策报告删除“货币总闸门”、以及年底中央经济工作会议临近,总理提及“适时降准”超预期。12月3日,恒大向外宣布无法承诺兑现一笔总值2.6亿美元的对外担保义务,随后一行两会集体发声,强调“两个维护”,稳定市场预期,同时广东省政府向恒大派出工作组。时间先后不代表逻辑顺序,但除了支持中小微企业、对冲经济下行压力,防范局部金融风险蔓延可能也是本次降准的触发因素之一。

参考以往经验,降准从国常会或者官员发言中首次“预告”到央行正式公告所经历的时间,少则几天,多则两周,我们认为,本次降准大概率会在一个月内落地,很可能再次以全面降准的方式。

如果说上一次国常会提及降准,市场还在纠结于,一是如果是置换MLF或定向降准的形式,就不太算明确的宽松信号,二是参考2020年6月国常会提降准但未兑现,到底做不做还有不确定性,但很快全面降准就意外落地,那么本次总理在会见IMF总裁时提及降准,我们认为降准大概率会快速实施,考虑到稳增长压力加大、以及12月MLF到期量9500亿元,全面降准可能更合适。

按照债市第一性原理,“适时降准”意味着短期看多逻辑的确定性大幅提高,但中长期逻辑可能依然分歧不小,取决于经济下行压力与稳增长政策发力的博弈,综合下来短期行情方向大概率是上涨。

部分观点担心“利好出尽是利空”、“降准降一次少一次”,认为前期押注降准的资金会止盈离场。辨证地来看,对于降准,补充流动性缺口的功能在强化,货币边际放松的信号意义在弱化,但我们认为,二次降准无疑确认了货币宽松的想象空间还没有被封死。我们在2021年7月上旬降准落地后提示“边打边撤”,但上涨行情在降准落地后仍然持续到8月初。

9月至10月中旬,债市急跌的催化剂来自央行对四季度降准可能性的间接否认;10月下旬以来,货币宽松预期重新升温,每次降准传言引发的上涨行情,事后涨幅并没有全部回补,说明愿意相信会降准的市场资金还是很多,而不看好降准的资金实际上做空的意愿也很有限,这就意味着在二次降准落地前,上涨行情仍然有进一步发酵的可能,即使超预期程度较首次降准有所收敛。

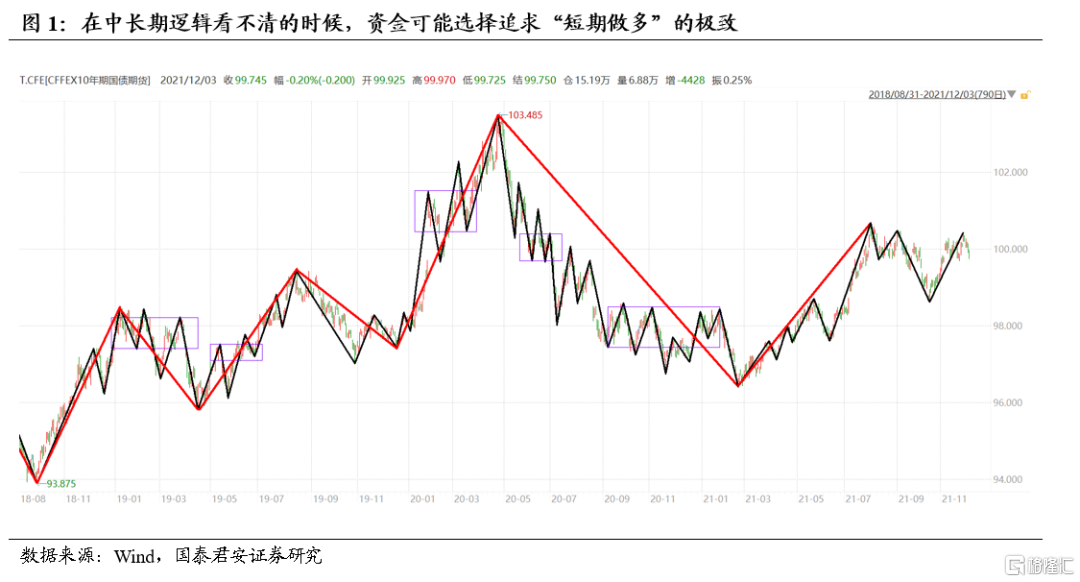

回顾2018年末至2019年初行情,在中长期逻辑看不清的时候,资金可能选择追求“短期做多”的极致。2018年12月21日,中央经济工作会议定调2019年“稳健的货币政策要松紧适度”并删除“中性”,12月20日美联储加息,中国央行不但没有跟进,反而创设TMLF工具,随后1月4日降准。

彼时部分谨慎的观点主要是基于地方债供给放量、信贷开门红、宽信用卷土重来等中长期逻辑,认为应该等到利率出现显著调整后再入场加仓。但在短期做多确定性增加后,从2018年末至2019年初,资金还是优先追求短多,利率下行还是比较流畅,随后维持区间震荡,直到一季度连续两个月社融超预期,宽信用担忧才开始演绎。

我们之所以认为短期做多的胜率很高,是基于三个原因:

第一,增量利好下各类资金都会抢跑。市场对2022年的主流预期是利率“先下后上”,“降准”增量利好出现后,不管是配置盘还是交易盘,都会牢牢抓住宽松落地前的窗口期。对配置盘而言,不可能等到“绝对点位”完美的时候再配置;对交易盘而言,抓住胜率很高的做多波段是必然,因此,市场很容易发生“抢跑”和“拥堵”,演绎成为债市版的“春季躁动”。

第二,大资金很容易迅速把利率打下来。距离年底还有一段时间,主流机构提前配置来年的窗口期尚未集中到来,在此次“降准”信号出现前,很多机构的交易意愿并不强,配置盘很多尚在观望、交易盘更多是“顺势而为”,市场的交易深度整体偏薄,增量利好出现后,较大资金的仓位就很容易把利率打下来。

第三,中美货币政策收敛的速度可能更慢。美联储考虑加快Taper、但仍处于资产购买阶段,只是购买幅度不断收窄。如果等到2022年美联储加息时再宽松,国内可能会面临更大的资本流动风险,此次“适时降准”似乎指向政策层要利用窗口期打宽松提前量,“政策自信”下中美货币政策收敛的速度可能会比之前预期的还要慢。

需要提醒的是,虽然短期做多的胜率很高,但赔率较低:

第一,此次提及降准的超预期比7月份更窄。7月份降准前,市场几乎没有“降准预期”;但此次提及降准前,市场多多少少是有一些降准预期的,“更窄的超预期”对应着“更小的利率下行幅度”。7月份降准后10年国债利率从3.05%下行到2.80%,合计下行25bp,当前10年国债活跃券收益率已经在2.85%,此次降准带来的利率下行空间可能会比7月份更小,那么10年国债利率可能最多下行到2.70%-2.75%,点位相对尴尬。

第二,增量资金的成本可能会很高。如上述分析,当前市场交易意愿不强、主流机构仓位不高,12月3日晚间提及降准,夜盘活跃券利率大幅下行,那么周一国债期货高开的可能性很大,但即使追涨,大部分增量资金的成本大概率是在2.85%以下,赚钱效应并不强。

第三,距离下次宽松的时间窗口或进一步拉长。此前市场对四季度是否降准并没有形成共识,但对2022年降准的共识比较强。因此,四季度降准后,2022年再次宽松的时间窗口可能会延迟到下半年。一方面,此次降准落地将会缓冲未来1~2个季度经济下行的压力,2022年上半年经济可能不会像市场预期的那样差;另一方面,参考我们对2022年经济和利率走势的判断,出口回落的时间窗口可能要延后到下半年,距离下一次宽松的时间窗口可能会继续拉长,那么长期而言利率上行的风险反而是更高了。

延伸到我们的利率分析新范式,在应用债市“第一性原理”时,应该予以短期和中长期不同的权重:债市“第一性原理”是要分析“短期”和“中长期”看法的强弱关系,短期观点容易把握,但长期观点很难把握,一方面是市场可能没有长期预期,另一方面是市场对长期的判断与现实情况可能大相径庭。因此,在长期观点模糊的时候,短期“随波逐流”或许是更好的选择。

当长期和短期主流观点都明确的时候,权重也许可以“五五分”;当长期观点模糊、短期观点清晰的时候,短期看法的权重就应该相应提高;当长期看法清楚、短期观点分歧的时候,长期看法也自然占据上风。

落脚到当前胜率和赔率孰轻孰重,可能需要结合时间维度区分。降准信号出现后,市场短期看多的观点趋于一致,做多的胜率很高,短期“随波逐流”是优选,胜率自然更加重要;但考虑到主流预期对长期仍然看不清,对做多的仓位和节奏应该更加敏感,长期而言,做多的赔率偏低也不能忽视。

整体而言,我们的操作建议是,在二次降准落地前,底仓介入,逢低做多。“底仓介入”对应的是从现在开始到降准落地前,市场主流预期仍然是看多利率,做多的胜率很高;“逢低做多”是为了在赔率不足的情况下,保持灵活性,同时提高波段频率来赚取更多收益。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员