TMT方面,存储器价格周环比上涨,11月液晶电视面板月环比下降,10月智能手机出货量同比增幅扩大,5G手机出货量占比提升。中游制造方面,本周氢氧化锂、三元材料和钴材料价格上行;光伏行业综合价格指数下行,组件、硅片、电池片价格指数下行。消费需求方面,主产区生鲜乳价格上行,自繁自养生猪养殖利润扩大,肉鸡苗价格下行,鸡肉价格上行,蔬菜价格指数下行,电影票房收入、观影人数周环比下行。资源品方面,建筑钢材成交量十日均值下行;螺纹钢价格下行,钢坯、铁矿石价格上行;焦煤期货结算价上行,焦炭、动力煤期货结算价下行;水泥价格指数下行;国际原油价格下跌,库存增加;无机化工品期货价格下跌;有机化工品期货价格多数下跌,PTA、纯苯、苯乙烯、二乙二醇等价格跌幅较大。工业金属价格与库存多数下降,钴的价格涨幅较大,铜、锌、镍的价格跌幅较大。黄金、白银期货价格下降。金融地产方面,货币市场净投放,隔夜SHIBOR利率下上行,土地成交溢价率上行。

核心观点

【本周关注】本周在供给受限、需求边际改善的催化下,钢铁建筑领域景气度有所回升。供给端来看,前期在双碳、限产等政策背景的约束下,粗钢产量受到抑制;近期北方陆续开始供暖,季度限产逐步推进,钢材供应边际下降。目前粗钢产能目前仍处于较低水平。需求端来看,房地产政策出现边际放松预期,提振板块信心。根据招商建筑组测算,近两周以来钢铁吨毛利、吨净利数据快速回升,推荐关注价格弹性较好的钢铁领域和之前估值大幅下挫,随着需求改善,估值有望提升的建筑领域。

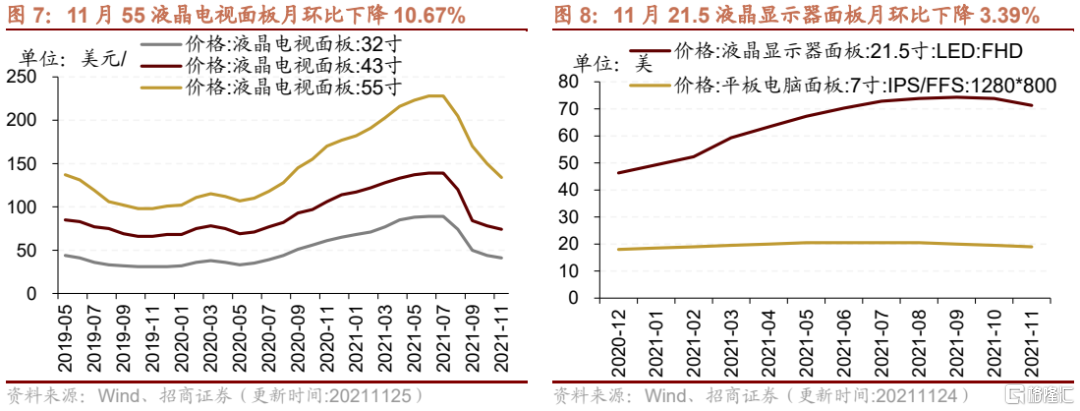

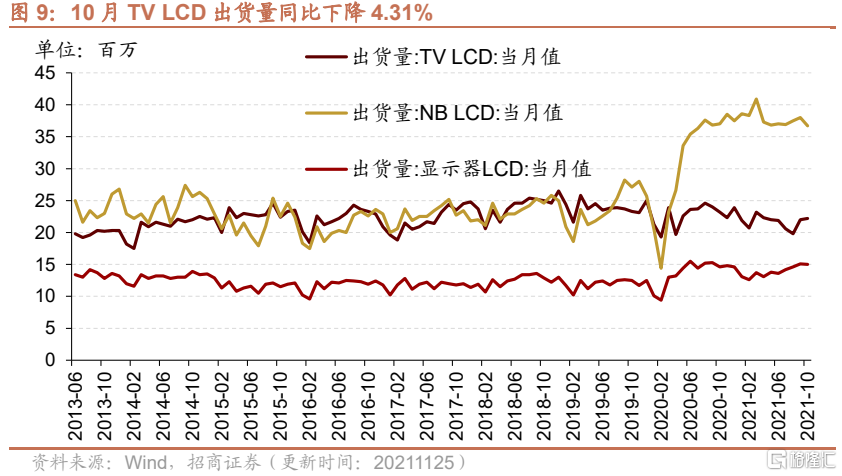

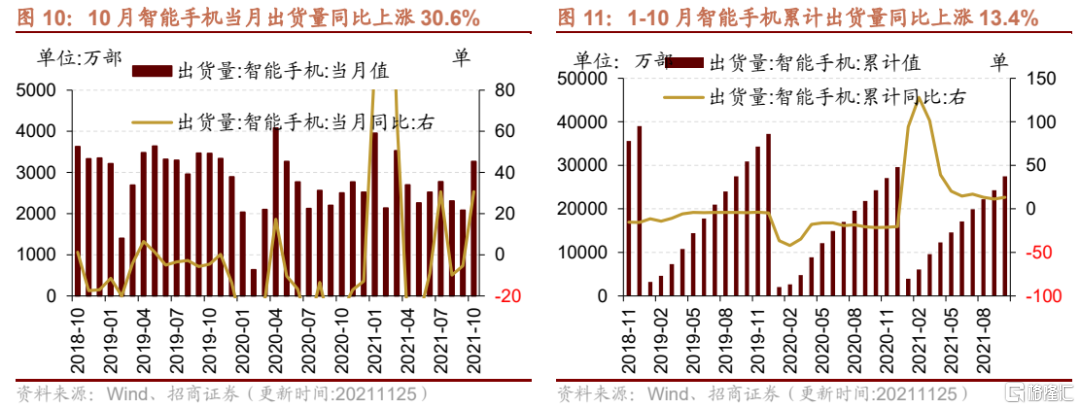

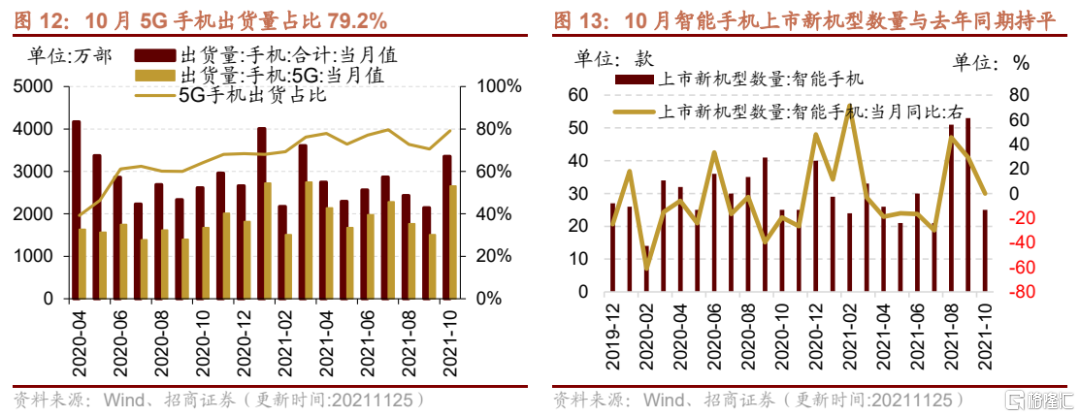

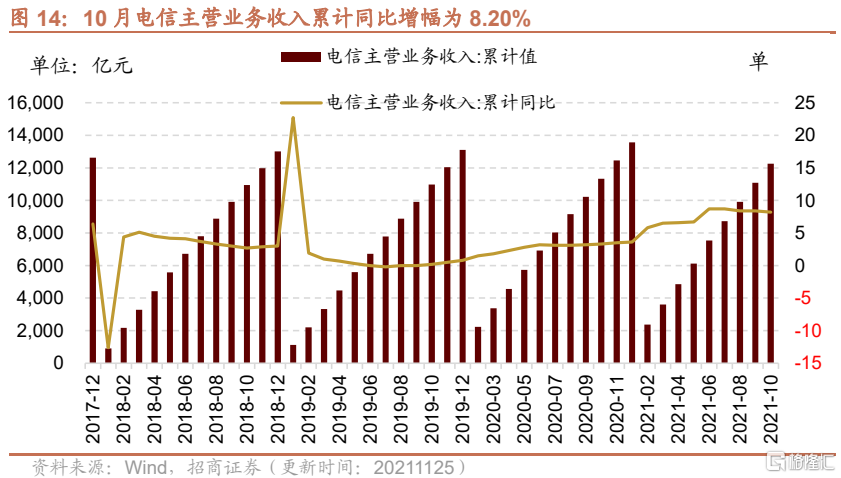

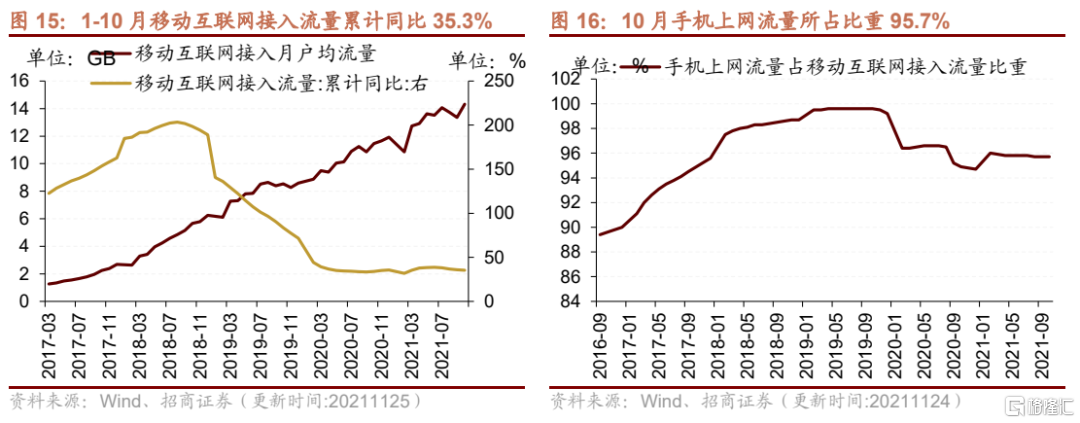

【信息技术】存储器价格周环比上涨;11月液晶电视面板价格环比下降,10月显示器出货量多数环比下降;10月智能手机出货量同比增幅扩大,智能手机上市新机型数量同比增幅收窄;5G手机出货量占比提升;10月电信主营业务收入累计同比增幅缩小,移动互联网接入月户均流量上升。

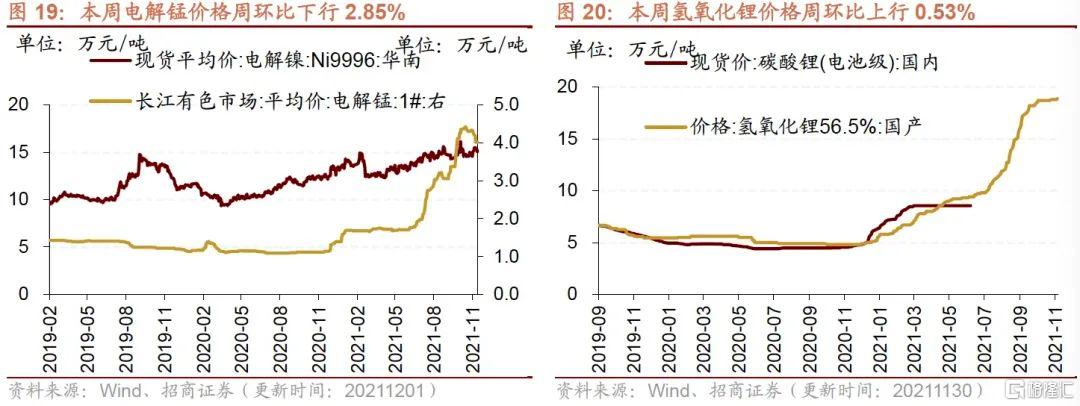

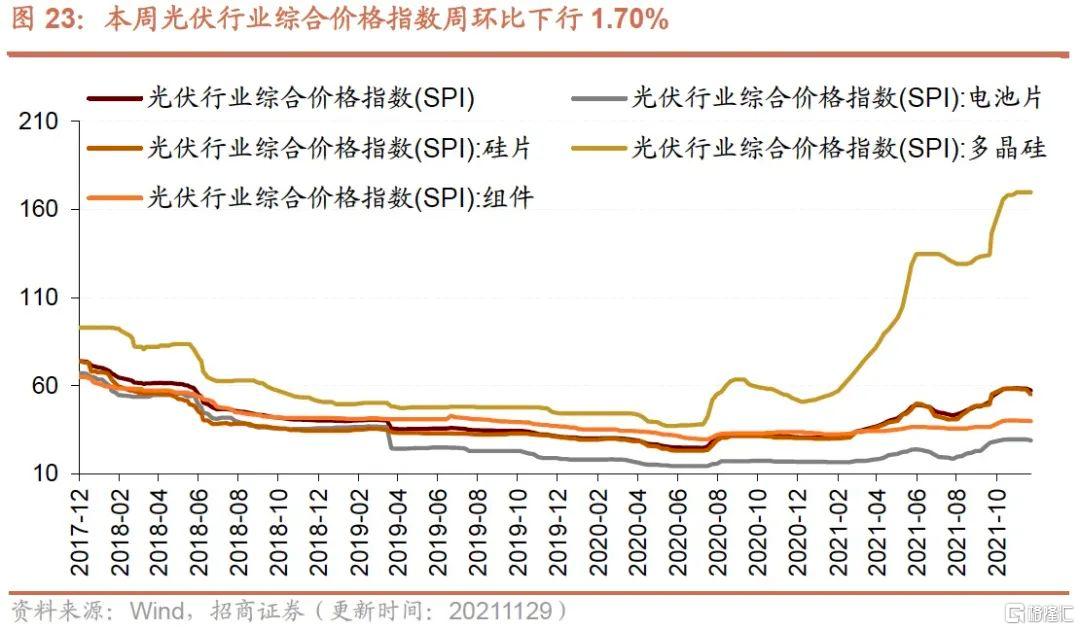

【中游制造】本周氢氧化锂、三元材料和钴材料价格上行,电解液和部分锂材料价格维持不变,正极材料价格下行;本周光伏行业综合价格指数下行,组件、硅片、电池片价格指数下行,CCFI下行,CCBFI上行;BDI上行,BDTI周下行。

【消费需求】本周生鲜乳价格上行;自繁自养生猪养殖利润上行,外购仔猪的养殖利润上行。肉鸡苗价格下行,鸡肉价格上行。蔬菜价格指数下行,玉米、棉花期货结算价下行。本周电影票房收入、观影人数下行。文化用纸价格月环比上行。

【资源品】建筑钢材成交量十日均值下行;螺纹钢价格下行,钢坯、铁矿石价格上行;唐山钢坯库存、国内港口铁矿石库存上行,主要钢材品种库存下行;全国高炉开工率下行,唐山钢厂高炉开工率不变,唐山钢厂产能利用率上行。焦煤期货结算价上行,焦炭、动力煤期货结算价下行;秦皇岛港煤炭、京唐港炼焦煤库存库存下行,天津港焦炭库存上行。水泥价格指数下行。国际原油价格下跌,库存增加;无机化工品期货价格下跌,硫酸跌幅较大;有机化工品期货价格多数下跌,PTA、纯苯、苯乙烯、二乙二醇等价格跌幅较大;工业金属价格与库存多数下降,钴的价格涨幅较大,铜、锌、镍的价格跌幅较大;黄金、白银期货价格下降。

【金融地产】货币市场净投放1900亿元,隔夜SHIBOR利率上行。A股换手率、日成交额下行。本周土地成交溢价率上行,商品房成交面积上升。

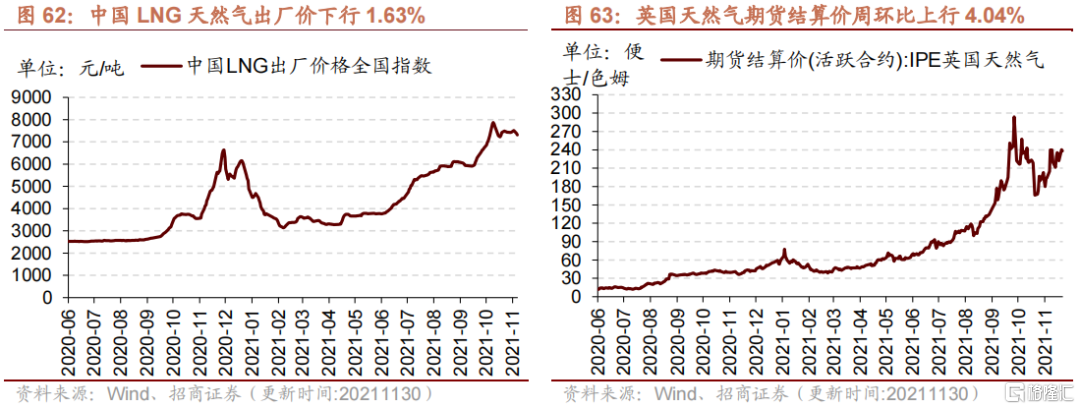

【公用事业】我国天然气出厂价下行,英国天然气期货结算价上行。

风险提示:产业扶持度不及预期,宏观经济波动

01

本周行业景气度核心变化总览

1、本周关注:需求边际宽松,钢铁建筑景气度小幅提升

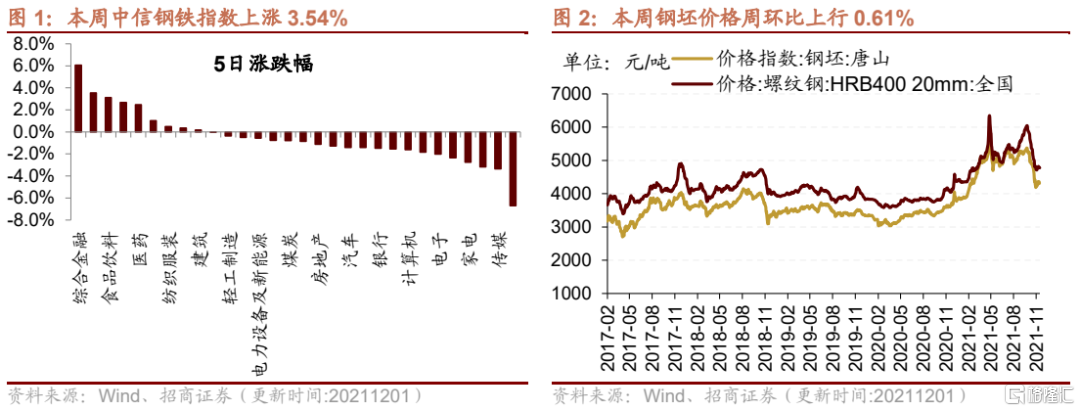

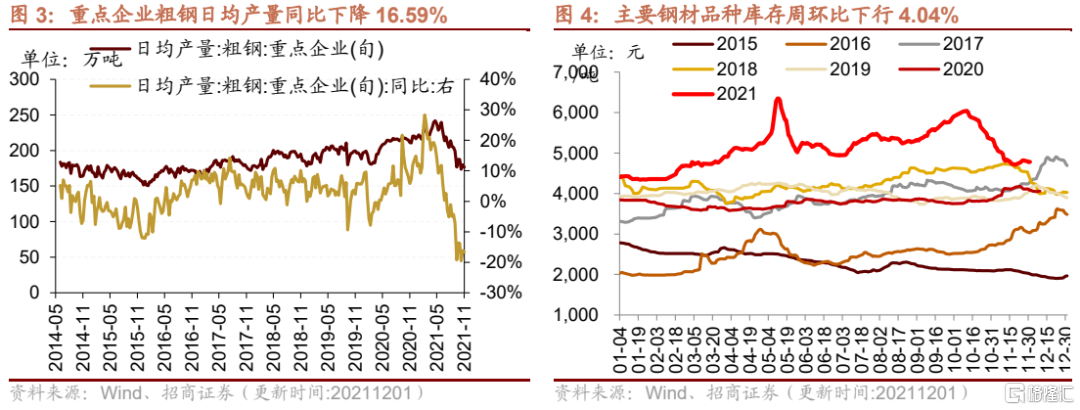

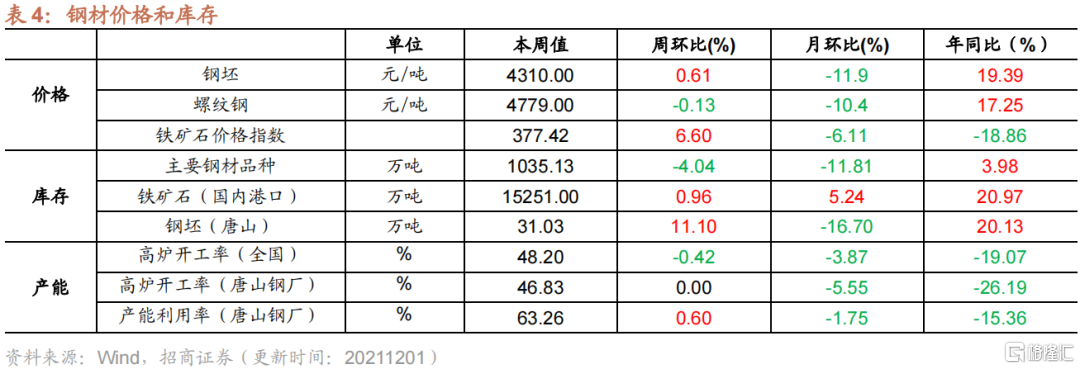

本周在供给受限、需求边际改善的催化下,钢铁建筑领域景气度有所回升。从5日涨幅来看,中信钢铁板块5日上涨3.54%,在中信一级行业中居于领先水平。价格方面,截至12月1日,钢坯价格4310.00元/吨,周环比上行0.61%;截至11月30日,铁矿石价格指数为377.42,周环比上行6.60%。

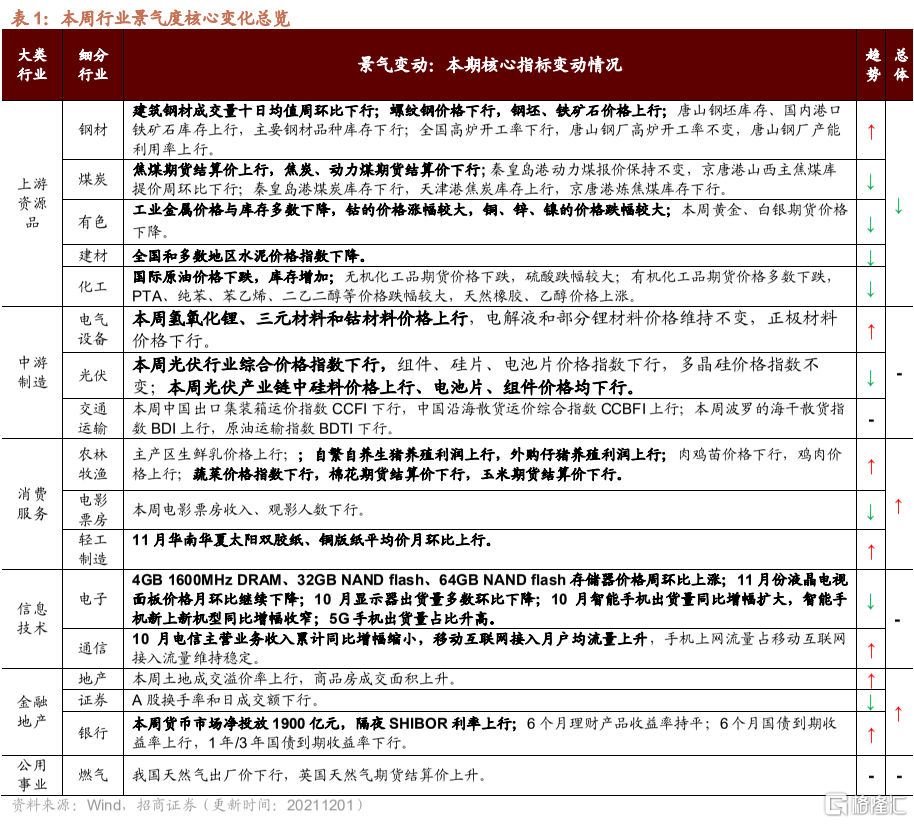

供给端来看,前期在双碳、限产等政策背景的约束下,粗钢产量受到抑制;近期北方陆续开始供暖,季度限产逐步推进,钢材供应边际下降。截至11月20日,重点企业粗钢日均产量为176.28万吨/天,旬环比下行2.04%,同比下降16.59%;全国粗钢预估日均产量为223.82万吨/天,旬环比下行4.46%,同比下降25.51%。

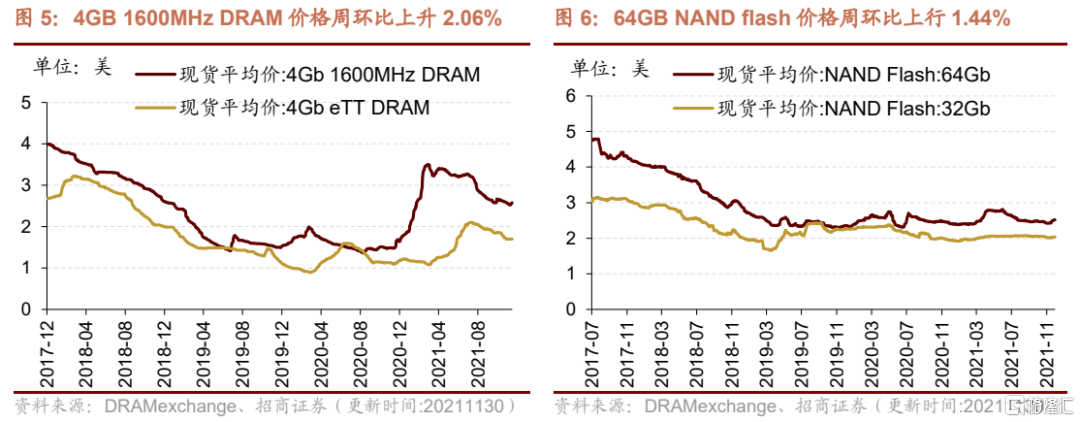

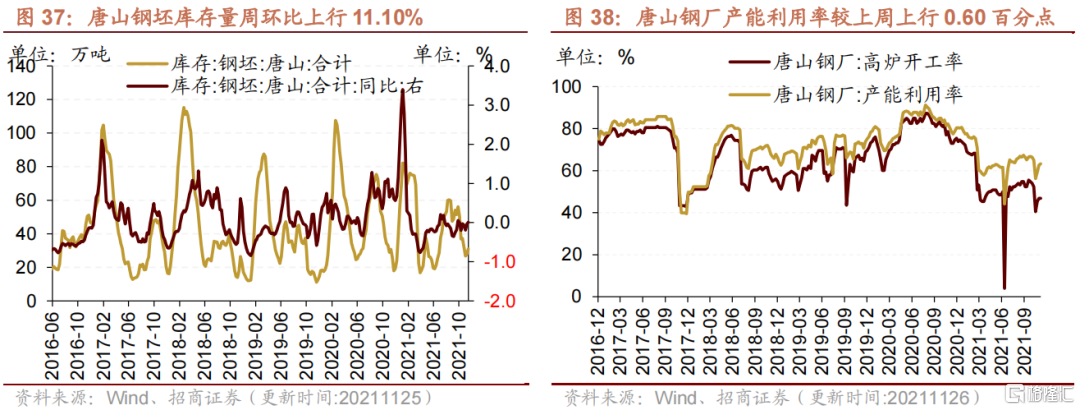

库存方面,截至11月25日,国内港口铁矿石库存量为15251.00 万吨,周环比上行0.96%;唐山钢坯库存量为31.03万吨,周环比上行11.10%;截至11月26日,主要钢材品种库存周环比下行4.04%至1035.13万吨。粗钢产能目前仍处于较低水平,截止11月26日,全国高炉开工率48.20%,较上周下行0.42个百分点;唐山钢厂高炉开工率46.83%,与上周持平;唐山钢厂产能利用率63.26%,较上周上行0.60个百分点。需求端来看,房地产政策出现边际放松预期,提振板块信心。

根据招商建筑组对钢铁期货、现货的吨毛利数据模拟,数据显示11月中旬可能经历了近期的数据极值点,吨毛利、吨净利数据在该时间段出现了点状探底,在大约一周的时间内,钢铁行业盈利为0,或者全行业亏损。近两周以来吨毛利、吨净利数据快速回升。同时,此次需求端的宽松,可能会持续较长时间,对钢铁、建筑等带来一定的改善。推荐关注价格弹性较好的钢铁领域和之前估值大幅下挫,随着需求改善,估值有望提升的建筑领域。

2、行业景气度核心变化总览

02

信息技术产业

1、存储器价格上涨

4GB 1600MHz DRAM、32GB NAND flash、64GB NAND flash存储器价格周环比上涨。截至11月30日,4GB 1600MHz DRAM价格周环比上升2.06%至2.573美元;32GB NAND flash价格周环比上行0.94%至2.042美元;64GB NAND flash价格周环比上行1.44%至2.534美元。

2、11月面板价格继续下行

11月液晶电视面板月环比下降。液晶电视面板方面,11月32寸液晶电视面板价格较上月跌6.82%至41美元/片;43寸液晶电视面板价格较上月跌5.13%至74美元/片;55寸液晶电视面板价格较上月跌10.67%至134美元/片;液晶显示器面板月环比下降,截至11月24日,21.5寸液晶显示器面板价格为71.30美元,月环比下降3.39%;7寸平板电脑面板价格为19美元,较上月下降2.56%;截至11月30日,23.8寸液晶显示器面板价格82.4美元/片,与上月持平。

10月显示器出货量多数环比下降。10月TV LCD出货量为22.2百万,同比下跌4.31%,环比上升0.91%;NB LCD出货量为36.7百万,同比下降0.81%,环比下降3.42%;显示器LCD出货量为15百万个,同比上升2.74%,环比下降0.66%。

3、10月智能手机出货量同比增幅扩大

10月智能手机出货量同比增幅扩大。10月智能手机出货量当月值3268.1万部,当月同比增幅转正至30.6%,增幅较9月份上涨36个百分点;1-10月份智能手机出货量累计值为27500万部,累计同比增长13.4%,增幅较上月增幅扩大2个百分点。

4、10月智能手机上市新机型数量同比增幅收窄,5G手机出货量占比提升

10月5G手机出货量占比提升。10月手机出货量当月值为3357.5万部,较上月增加56.60%,其中5G手机占比同比为79.20%,出货量为2659万部,出货占比较上月上升8.68个百分点。

10月智能手机上市新机型数量同比增幅收窄。10月份智能手机上市新机型数量为25款,较上月减少28款,与去年同期持平,增速相较上月有所收窄。10月份智能手机市场累计占有率为97.6%,与上月持平。

5、1-10月电信主营业务收入累计同比增幅缩小

1-10月电信主营业务收入累计同比增幅收窄。1-10月电信主营业务收入累计12252亿元,累计同比增幅为8.20%,较上月收窄0.2个百分点。

6、10月移动互联网接入月户均流量上升

10月移动互联网接入月户均流量上升。10月移动互联网接入月户均流量为14663.68MB,月同比上升24.96%,环比增长7.19%;1-10月移动互联网接入流量累计值为1810亿GB,累计同比上升35.28%,较上月增幅缩小0.5个百分点。手机上网流量占移动互联网接入流量比重为95.7%,与上月持平。

03

中游制造业

1、 本周氢氧化锂和钴材料价格上行

本周氢氧化锂、三元材料和钴材料价格上行,电解液和部分锂材料价格维持不变,正极材料价格下行。在电解液方面,截至12月1日,电解液溶剂DMC价格维持在11000元/吨;截至11月30日,六氟磷酸锂价格维持在56.5万元/吨。在正极材料方面,截至12月1日,电解镍Ni9996现货均价周环比下行2.46%至150850元/吨;电解锰市场平均价格周环比下行2.85%至40900元/吨。在锂原材料方面,截至11月30日,电解液锰酸锂价格维持在8.58万元/吨;电解液磷酸铁锂价格维持在11.03万元/吨;截至12月1日,氢氧化锂价格周环比上行0.53%至189000元/吨;三元材料价格周环比上行1.13%至224.5元/千克;钴产品中,截至12月1日,电解钴价格周环比上行4.62%至453000.0元/吨;钴粉价格周环比上行4.74%至508.0元/千克;氧化钴价格周环比上行1.18%至344元/千克;四氧化三钴价格周环比上行0.87%至347元/千克。

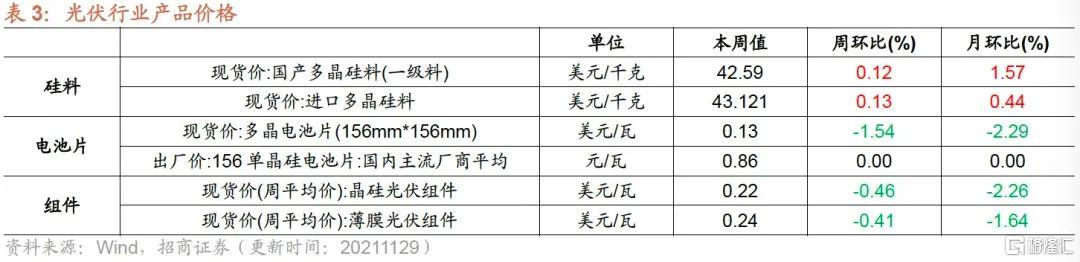

2、光伏行业综合价格指数下行

本周光伏行业综合价格指数下行,组件、硅片、电池片价格指数下行,多晶硅价格指数不变。截至11月29日,光伏行业综合价格指数为57.33,较11月22日下降1.70%;硅片价格指数为54.99,较11月22日下降4.86%;组件价格指数为39.89,较11月22日下降0.23%;电池片价格指数为29.03,较11月22日下降1.59%;多晶硅价格指数为169.66,与上周持平。

本周光伏产业链中硅料价格上行、电池片、组件价格均下行。在硅料方面,截至11月29日,国产多晶硅料价格为42.59美元/千克,较上周上升0.12%;进口多晶硅料价格为43.21美元/千克,较上周上升0.13%。在电池片方面,截至11月29日,156多晶电池片现货价为0.13美元/瓦,较上周下降1.54%。在组件方面,截止11月24日,晶硅光伏组件的价格周环比下降0.46%至0.22美元/瓦;薄膜光伏组件的价格周环比下降0.41%至0.24美元/瓦。

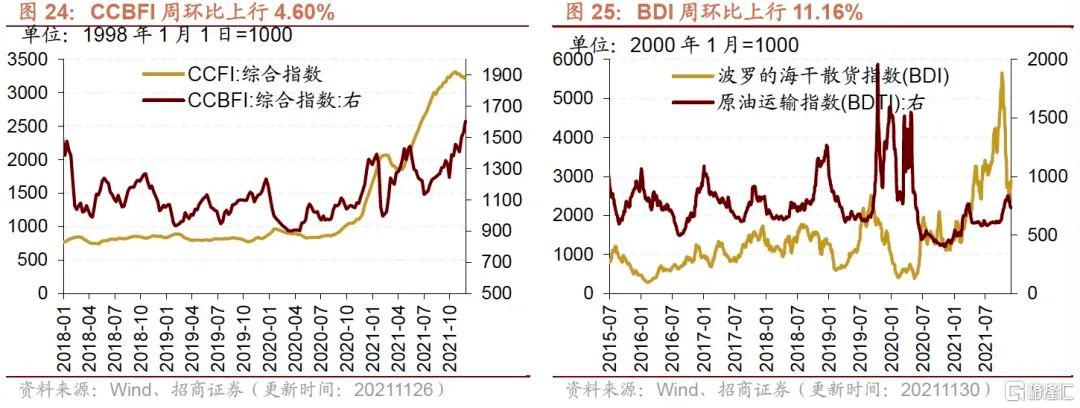

3、CCFI、BDTI周环比下行,CCFBI、BDI周环比上行

本周中国出口集装箱运价指数CCFI下行,中国沿海散货运价综合指数CCBFI上行。在国内航运方面,截至11月26日,中国出口集装箱运价综合指数CCFI周环比下行1.41%至3199.98点;中国沿海散货运价综合指数CCBFI周环比上行4.60%至1602.46点。本周波罗的海干散货指数BDI上行,原油运输指数BDTI下行。在国际航运方面,截至11月30日,波罗的海干散货指数BDI为3018点,较上周上行11.16%;原油运输指数BDTI为721点,较上周下行4.25%。

04

消费需求景气观察

1、主产区生鲜乳价格上行

主产区生鲜乳价格上行。截至11月17日,主产区生鲜乳价格报4.31元/公斤,周环比上行0.47%,较去年同期上涨6.68%。

2、生猪养殖利润扩大,蔬菜价格指数下跌

在生猪养殖利润方面,本周自繁自养生猪养殖利润扩大,外购仔猪的养殖利润继续上行。截至11月26日,自繁自养生猪养殖利润为173.76元/头,较上周上行38.44元/头;外购仔猪养殖利润为320.40元/头,较上周上行37.59元/头。

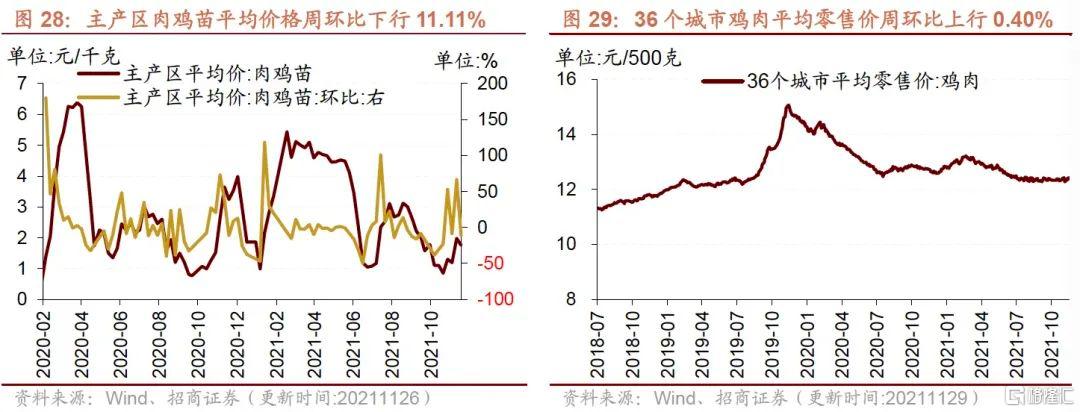

在肉鸡养殖方面,肉鸡苗价格下行,鸡肉价格上行。截至11月26日,主产区肉鸡苗平均价格为1.76元/羽,较上周下行11.11%;截至11月29日,36个城市平均鸡肉零售价格为12.45元/500克,周环比上行0.40%。

蔬菜价格指数下行,棉花期货结算价下行,玉米期货结算价下行。截至11月30日,中国寿光蔬菜价格指数为183.04,周环比下行4.50%;截至11月30日,棉花期货结算价格为111.41美分/磅,较上周下行3.24%;玉米期货结算价格为567.50美分/蒲式耳,周环比下行3.53%。

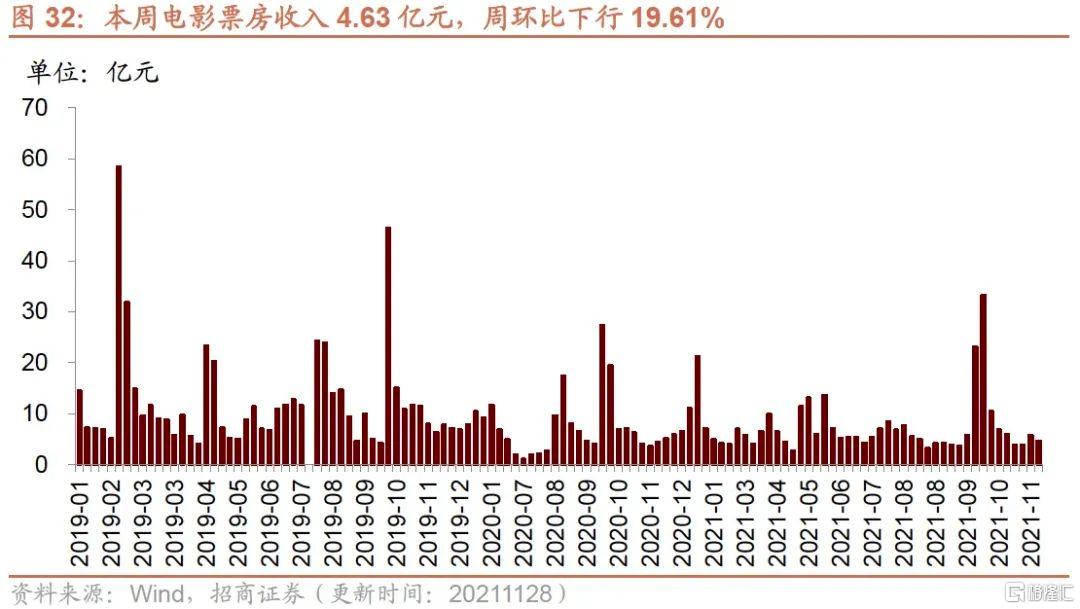

3、电影票房收入周环比下行

本周电影票房收入、观影人数周环比下行。截至11月28日,本周电影票房收入4.63亿元,周环比下行19.61%;观影人数1274.48万人,周环比下行19.53%;电影上映223.13万场,周环比上行7.72%。

4、文化用纸月环比上行

11月华南华夏太阳双胶纸、铜版纸平均价月环比上行。11月华南华夏太阳双胶纸平均价6000.00元/吨,月环比上行3.45%,同比上行25.00%;华南华夏太阳铜版纸平均价6700.00元/吨,月环比上行4.69%,同比上行21.27%。

05

资源品高频跟踪

1、钢材成交量周环比下行,铁矿石价格上行

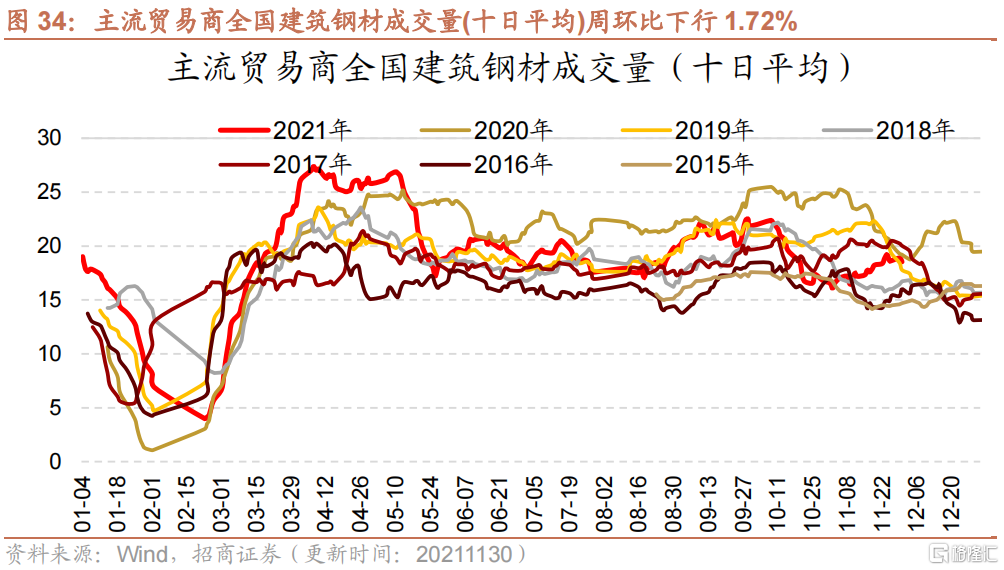

建筑钢材成交量十日均值周环比下行。根据Mysteel Data,11月30日主流贸易商全国建筑钢材成交量为16.42万吨;从过去十日移动均值情况来看,主流贸易商全国建筑钢材成交量十日均值为18.54万吨,周环比下行1.72%。

本周螺纹钢价格下降,钢坯、铁矿石价格指数上行,国内港口铁矿石库存、唐山钢坯库存上行,主要钢材品种库存下行;全国高炉开工率下行,唐山钢厂高炉开工率不变,唐山钢厂产能利用率上行。价格方面,截至12月1日,螺纹钢价格为4779.00元/吨,周环比下行0.13%;截至12月1日,钢坯价格4310.00元/吨,周环比上行0.61%;截至11月30日,铁矿石价格指数为377.42,周环比上行6.60%。产量方面,截至11月20日,重点企业粗钢日均产量为176.28万吨/天,旬环比下行2.04%,全国粗钢预估日均产量为223.82万吨/天,旬环比下行4.46%;库存方面,截至11月25日,国内港口铁矿石库存量为15251.00 万吨,周环比上行0.96%;截至11月25日,唐山钢坯库存量为31.03万吨,周环比上行11.10%;截至11月26日,主要钢材品种库存周环比下行4.04%至1035.13万吨。产能方面,截止11月26日,全国高炉开工率48.20%,较上周下行0.42个百分点;唐山钢厂高炉开工率46.83%,与上周持平;唐山钢厂产能利用率63.26%,较上周上行0.60个百分点。

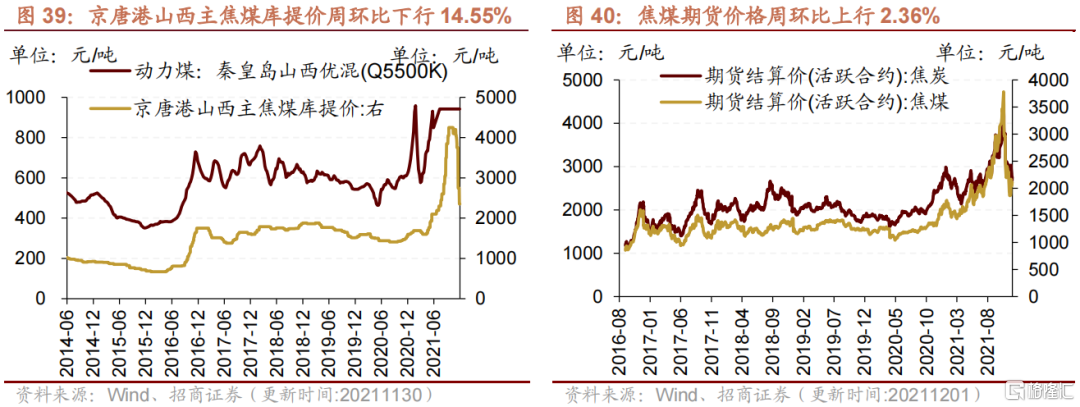

2、焦煤期货价上行,焦炭、动力煤期货价下行

价格方面,秦皇岛港动力煤报价周环比保持不变,京唐港山西主焦煤库提价周环比下行;焦煤期货结算价上行,焦炭、动力煤期货结算价下行。截至11月30日,秦皇岛港动力煤报价942.00元/吨,与上周持平;京唐港山西主焦煤库提价2350.00元/吨,周环比下行14.55%。截至12月1日,焦炭期货结算价收于2757.50元/吨,周环比下行7.28%;焦煤期货结算价收于2099.50元/吨,周环比上行2.36%;动力煤期货结算价845.60元/吨,周环比下行5.20%。

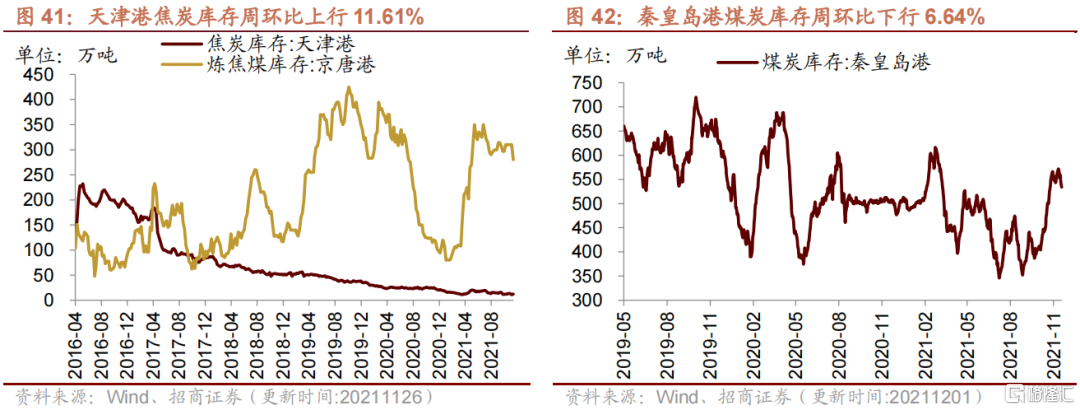

库存方面,本周秦皇岛港煤炭库存、京唐港炼焦煤库存周环比下行,天津港焦炭库存周环比上行。截至12月1日,秦皇岛港煤炭库存报534.00万吨,周环比下行6.64%;截至11月26日,京唐港炼焦煤库存报280.00万吨,周环比下行9.68%;天津港焦炭库存报12.50万吨,周环比上行11.61%。

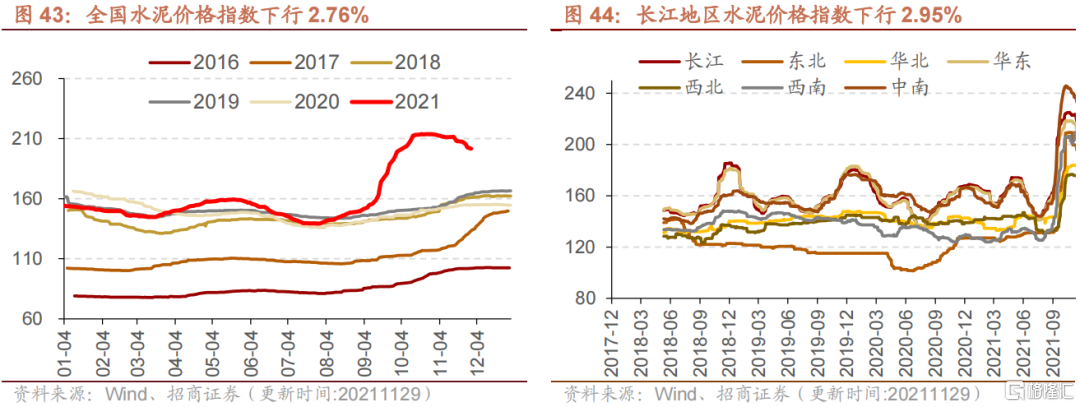

3、全国和多地区水泥价格指数下跌

水泥价格方面,本周全国水泥价格指数下行,长江、东北、华北等多个地区水泥价格指数下行,西北水泥价格指数保持不变。截至11月29日,全国水泥价格指数为201.73点,周环比下行2.76%;长江地区水泥价格指数周环比下行2.95%至210.93点;东北地区水泥价格指数为185.51点,周环比下行5.16%;华北地区水泥价格指数为183.17点,周环比下行0.11%;华东地区水泥价格指数周环比下行2.61%至205.89点;西北地区水泥价格指数为175.84点,周环比保持不变;西南地区水泥价格指数周环比下行3.74%至195.95点;中南地区水泥价格指数为222.57点,周环比下行4.23%。

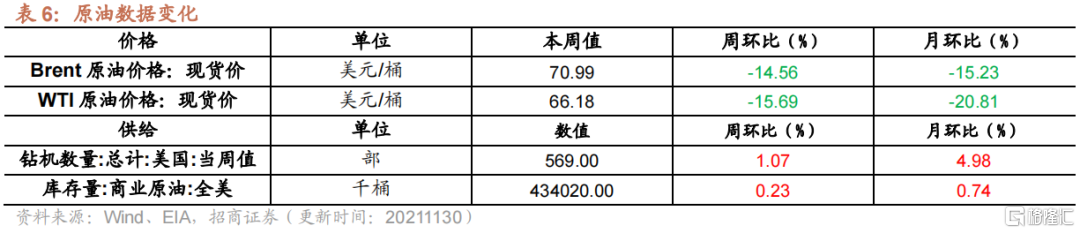

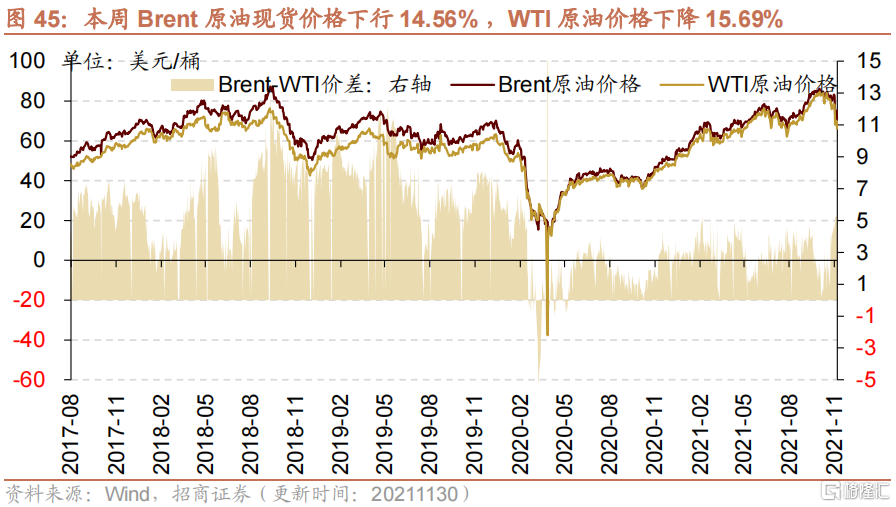

4、国际原油价格下跌,化工品价格涨跌互现

国际原油价格下跌,库存增加。截至2021年11月30日,Brent原油现货价格周环比下行14.56%至70.99美元/桶,WTI原油价格下行15.69%至66.18美元/桶。在供给方面,截至2021年11月24日,美国钻机数量当周值为569部,较上周增加6部;截至2021年11月19日,全美商业原油库存量周环比增加0.23%至4.34亿桶。

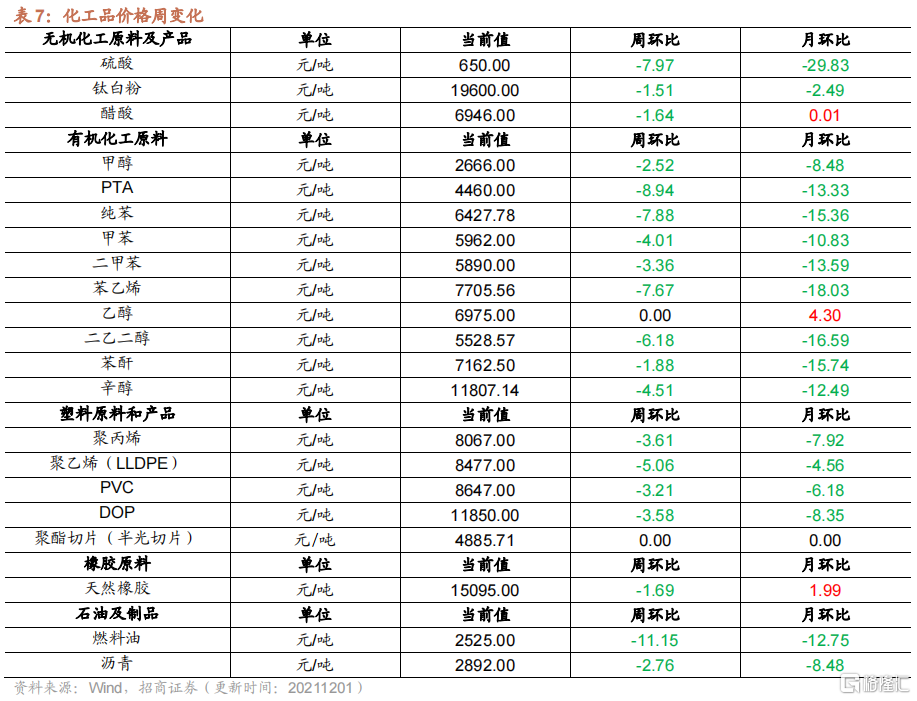

无机化工品期货价格多数下跌,硫酸跌幅较大。截至12月1日,钛白粉市场均价较上周下跌1.51%至19600.0元/吨。截至11月30日,纯碱期货结算价较上周下行4.2%至2735.0元/吨。截至11月28日,醋酸市场均价跌至6946.00元/吨,较上周下行1.64%;截至11月20日,全国硫酸市场均价周环比下降7.97%至650元/吨。

有机化工品期货价格多数下跌,PTA、纯苯、苯乙烯、二乙二醇等价格跌幅较大,天然橡胶、乙醇价格上涨。截至12月1日,甲醇结算价为2666.0元/吨,较上周下行2.52%;PVC期货结算价下行3.21%至8647.0元/吨;燃料油结算价下行11.15%至2525.0元/吨;聚丙烯结算价为8067.0元/吨,较上周下行3.61%;二乙二醇结算价为5528.57元/吨,较上周下降6.18%;苯酐期货结算价下行1.88%至7162.5元/吨;辛醇结算价为11807.14元/吨,较上周下降4.51%;DOP期货结算价11850.0元/吨,较上周下行3.58%;二甲苯结算价下行3.36%至5890.0元/吨;纯苯价格较上周下降7.88%至6427.78元/吨;苯乙烯期货结算价为7705.56元/吨,较上周下行7.67%。

5、工业金属价格涨跌互现,库存多数下跌

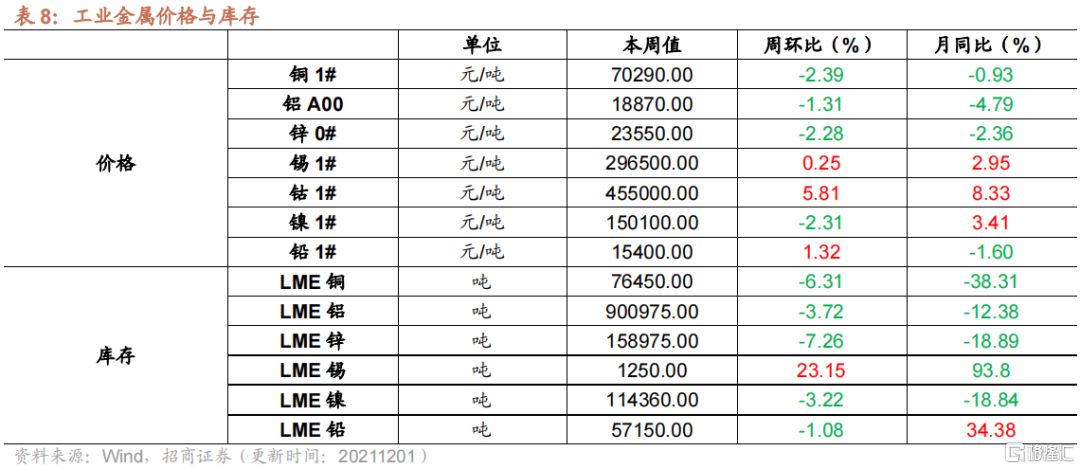

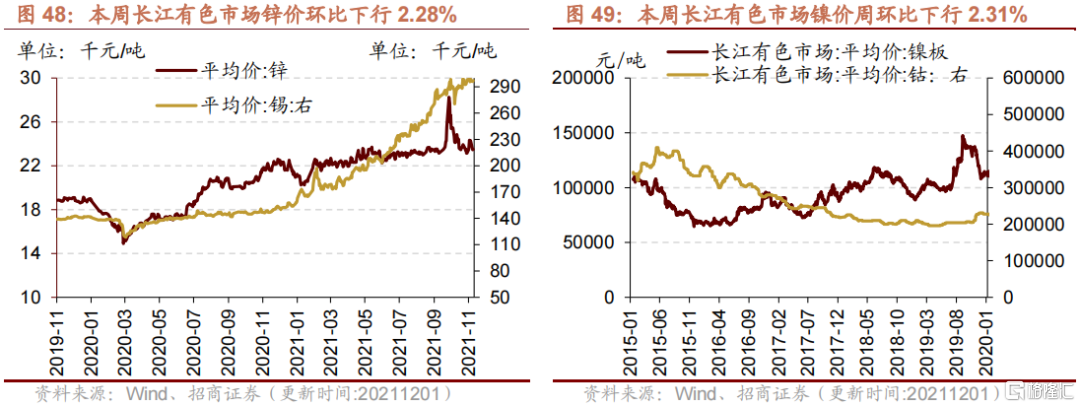

本周工业金属价格多数下降,库存涨跌多数减少,钴、铅、锡价格上涨,铜、锌、镍的价格跌幅较大;锡库存上行。截至12月1日,锡价格较上周上涨0.25%至296500.0元/吨;钴价格较上周上涨5.81%至455000.0元/吨;铅价格15400.0元/吨,周环比上行1.32%;铝价格周环比下行1.31%至18870.0元/吨;铜价格70290.0元/吨,周环比下行2.39%;长江有色市场锌价格为23550.0元/吨,周环比下行2.28%;长江有色金属镍价格周环比下行2.31%至150100.0元/吨。

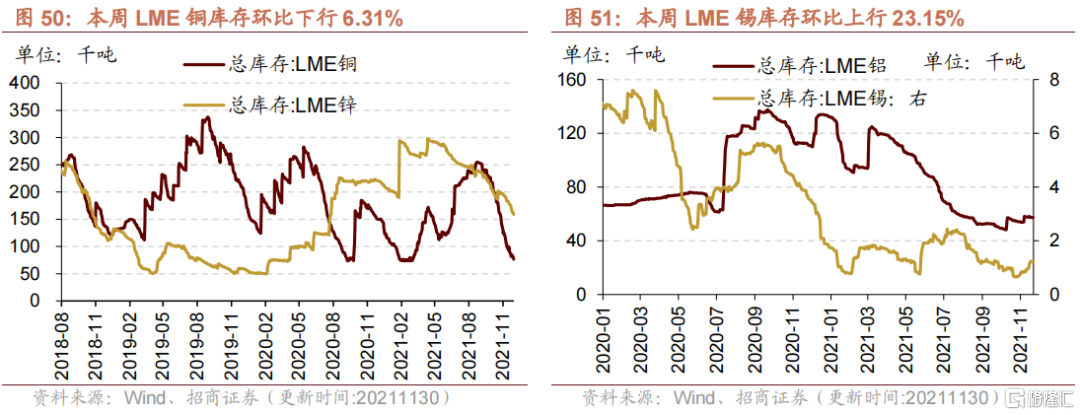

库存方面,截至11月30日,LME锡库存周环比上行23.15%至1250.0吨;LME铅库存本周下行1.08%至57150.0吨;LME锌库存本周下行7.26%至158975.0吨;LME铝库存较上周下行3.72%至900975.0吨;LME铜库存较上周下行6.31%至76450.0吨;LME镍库存114360.0吨,较上周下行3.22%。

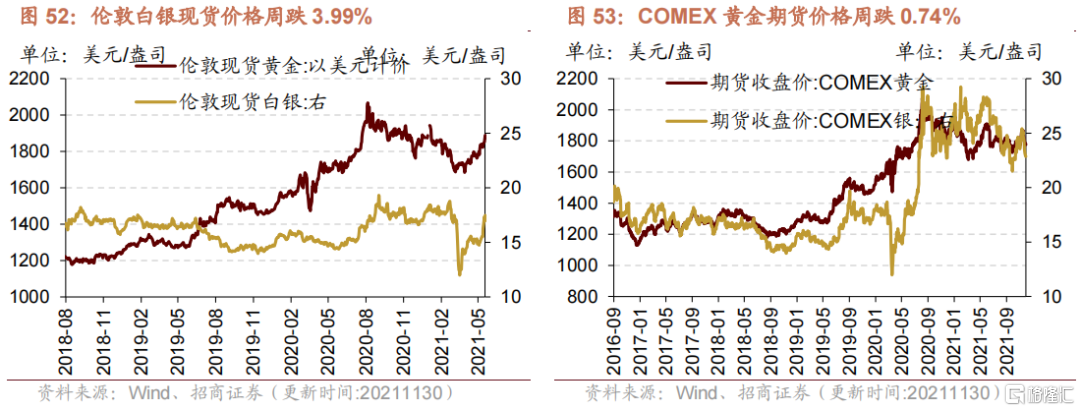

本周黄金、白银现货价格涨跌互现。截至11月30日,伦敦黄金现货价格为1804.40美元/盎司,周环比上行0.85%;伦敦白银现货价格收于22.87美元/盎司,较上周下行3.99%;COMEX黄金期货收盘价报1776.20美元/盎司,较上周下行0.74%;COMEX白银期货收盘价下行3.34%至22.87美元/盎司。

06

金融地产行业

1、货币市场净投放1900亿元,隔夜SHIBOR利率上行

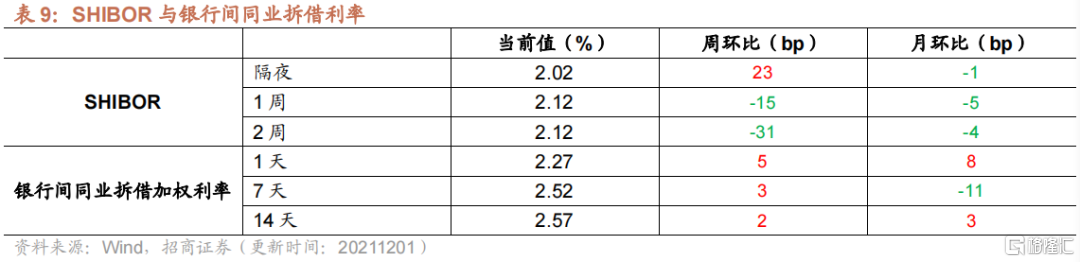

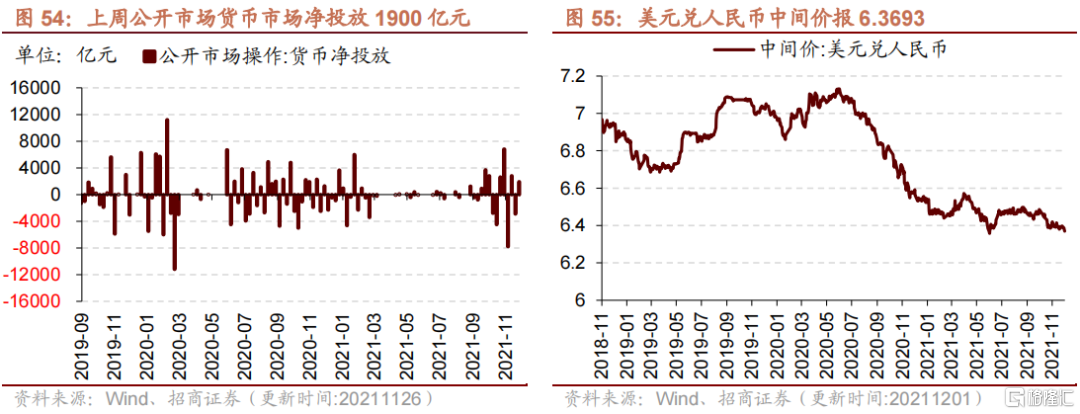

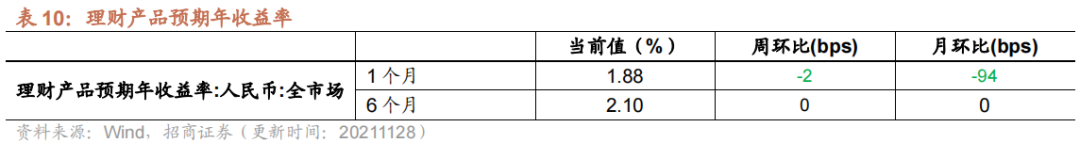

本周货币市场净投放1900亿元,隔夜SHIBOR利率上行。截至12月1日,隔夜SHIBOR较上周上行23bps至2.02%,1周SHIBOR较上周下行15bps至2.12%,2周SHIBOR较上周下行31bps至2.12%。截至11月30日,1天银行间同业拆借利率较上周上行5bps至2.27%,7天银行间同业拆借利率较上周上行3bps至2.52%,14天银行间同业拆借利率上行2bps至2.57%。在货币市场方面,截至11月26日,上周货币市场投放4000亿元,货币市场回笼2100亿元,货币市场净投放1900亿元。在汇率方面,截至12月1日,美元兑人民币中间价报6.3693,较上周下跌0.02。

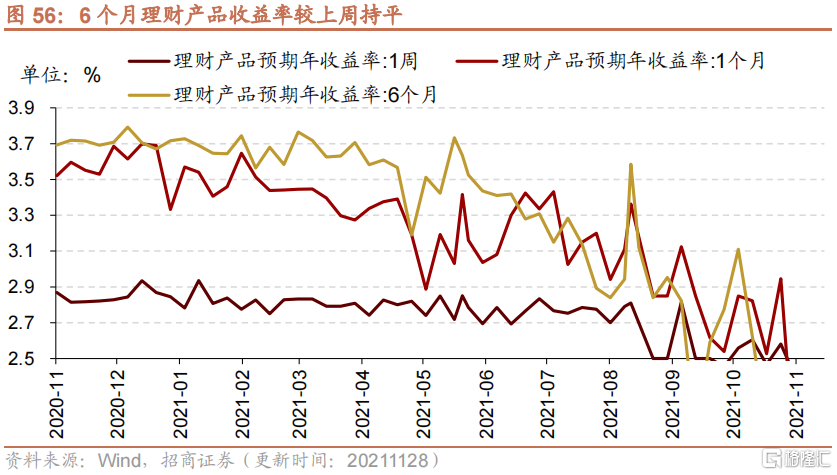

6个月理财产品收益率较上周持平。截至11月28日, 6个月理财产品预期收益率为2.10%,较上周持平。

2、A股换手率和日成交额下行

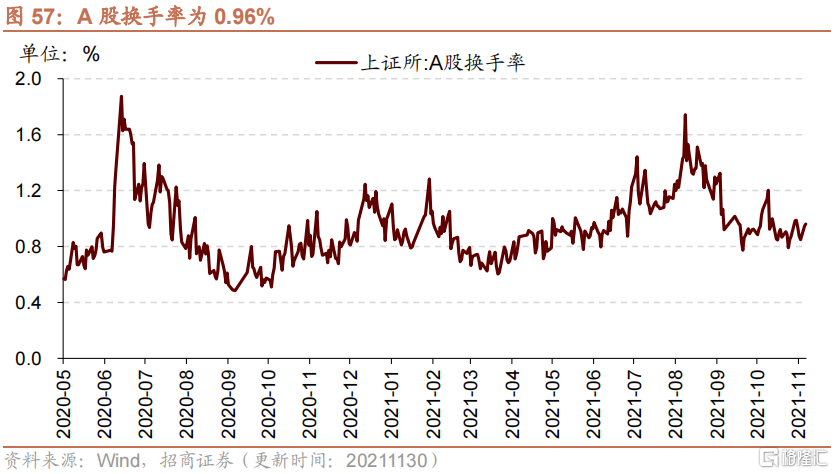

A股换手率和日成交额下行。截至11月30日,上证A股换手率为0.96%,较上周下行0.03个百分比;沪深两市日总成交额下行,两市日成交总额为11610.83亿元人民币,较上周下行0.6%。

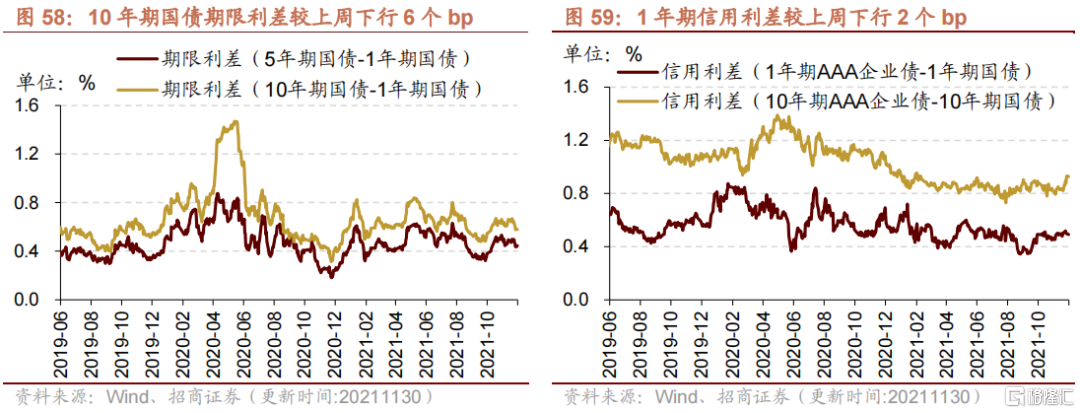

在债券收益率方面,6个月国债到期收益率上行,1年/3年国债到期收益率下行。截至11月30日,6个月国债到期收益率较上周上行2bp至2.29%;1年国债到期收益率较上周下行6bp至2.22%,3年期国债到期收益率较上周下行2bp至2.59%。5年期债券期限利差较上周下降5bp至0.45%;10年期债券期限利差较上周下降6bp至0.58%;1年期AAA债券信用利差较上周下行2bp至0.49%;10年期AAA级债券信用利差上行6bp至0.93%。

3、本周土地成交溢价率上行,商品房成交面积上升

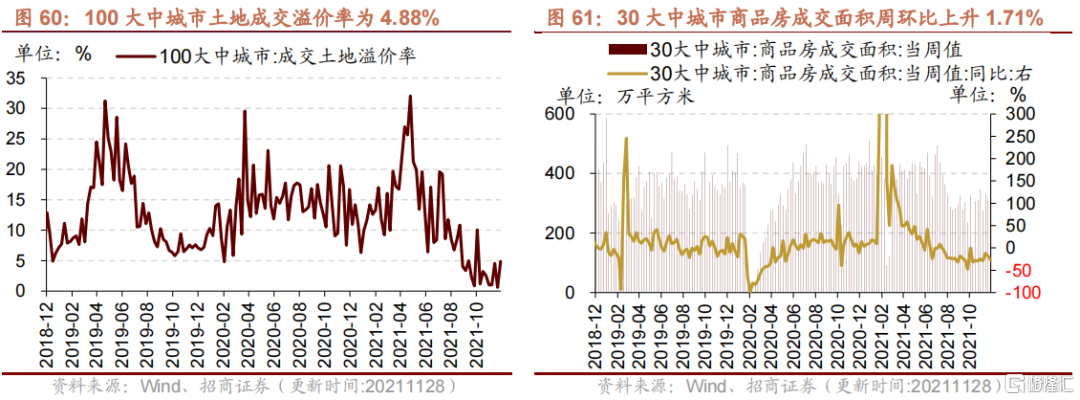

本周土地成交溢价率上行,商品房成交面积上升。截至11月28日,100大中城市土地成交溢价率为4.88%,较上周上行4.25个百分点;30大中城市商品房成交面积当周值为320.01万平方米,较上周上升1.71%。

07

公用事业

1、我国天然气出厂价下行

我国天然气出厂价下行,英国天然气期货结算价上升。截至11月30日,我国天然气出厂价报7314.0元/吨,较上周下行1.63%;英国天然气期货结算价收于238.31便士/色姆,较上周上行4.04%。从供应端来看,截至11月19日,美国48州可用天然气库存36230亿立方英尺,周环比下行0.58%。截至11月24日,美国钻机数量为102部,与上周持平。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员