在创新药内卷下,License in(授权引进)研发模式可谓赚足了眼球。

“License in”已经不仅仅是Biotech做创新药的“代名词”,就连一向自己闷头做研发的恒瑞医药这种Big pharma也开始重视,效仿跨国制药巨头开启“买买买”模式,通过License-in或直接收购Biotech或其产品来丰富研发管线。

从行业发展看,传统药企逐渐注重与Biotech合作,共同开发商业化,意味着中国大药企进入了对标跨国药企的转型时代。

究竟license in模式的优势何在?又能给创新药企业带来哪些影响?我们一探究竟。

一、创新药研发模式对比

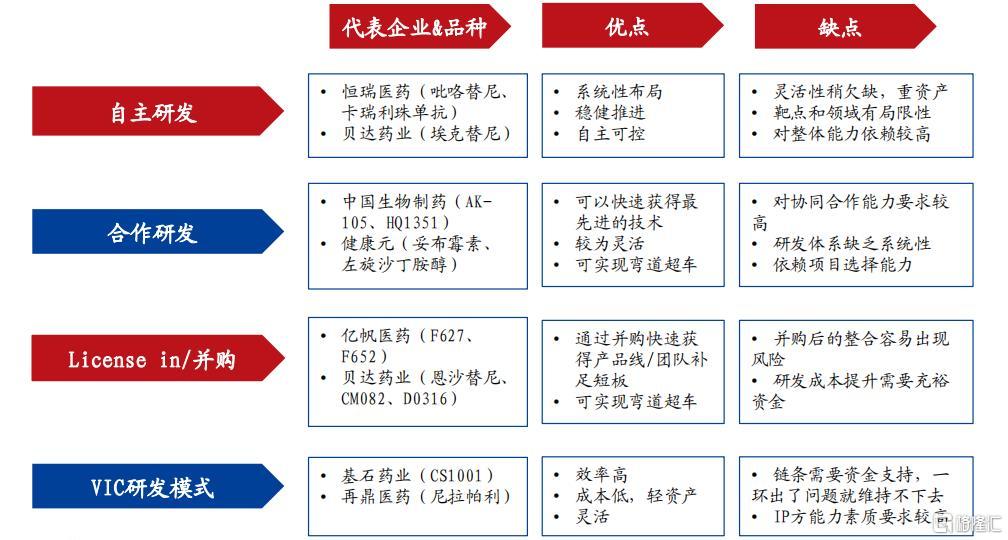

在我国创新药发展的历程中,衍生出了多种不同类型的研发模式,例如自主研发、License in(授权引进)、VIC研发模式(主动型资本投资)等。

对比来看,这些创新药研发模式可谓各有千秋。

创新研发的不同模式和代表的主体以及各种模式的优缺点比较 资料来源:公司公告,国盛证券研究所

1、自主研发模式

自主研发模式,对药企的研发体系、资金投入等整体能力要求特别高,通常适用于注重“研发、生产、销售”一体化的大型生物制药企业(Big pharma)。

若想成为Big pharma,至少需要满足几个条件,例如成熟的产品集群、强劲的销售能力、丰富的研发管线、聚焦大适应症/大靶点、Fast Follow等。

诸如恒瑞医药、正大天晴、齐鲁制药、中国生物制药等,都是国内经营十分出色的Big pharma。

2、VIC模式

“VIC模式”,即“VC(风险投资)+IP(知识产权)+CRO(研发外包服务)”相结合的新药研发模式,也称为主动型新药投资模式。

在VIC模式下,拥有IP的一方(科研院所、制药公司)获得风投资金,成立项目化公司,再与CRO进行研发合作,待项目成功后通过市场机制(上市或被并购)获利退出;CRO在合作中可获得订单收入和投资收益。

简而言之,药企可以在外部引进产品的同时,委托CRO公司进行区域性或者全球性的开发,其优势在于能降低新药研发的风险,通过分工合作、让专业的人做专业的事,从而提升研发效率、加速新药上市的步伐。

例如,药明康德、凯莱英就成功打造了VIC研发生态圈,值得参考借鉴。

3、License in模式

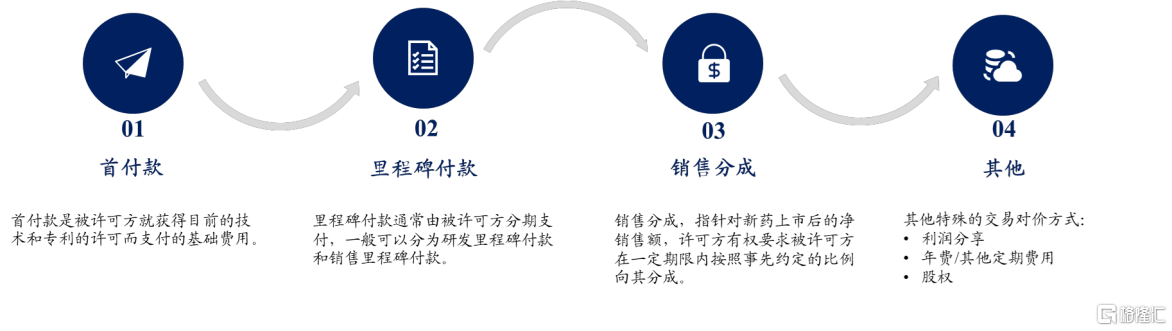

从定义上看,License in又称许可引进,是通过向产品授权方支付一定首付款,并约定一定金额的里程碑付款及未来的销售提成,从而获得产品在某些国家地区的开发、生产和销售等商业化权益,License in模式可总结为:首付款+里程碑付款+未来销售提成。

药企License in协议的价格条款 资料来源:兴业证券经济和金融研究院绘制

大多数Biotech(生物科技型公司)之所以选择License in模式,主要在于Biotech多为初创型企业,从成立之初就布局创新药研发,例如百济神州、信达生物、君实生物、再鼎医药、云顶新耀等,但新药研发需要投入大量的资金,而且研发失败率高、风险大。

因此,在没有足够现金流的支撑、销售能力也较弱的情况下,这种具备研发周期短、前期投入少、技术积累快速等诸多优势的License in,能为Biotech弥补自身产品线的短板和业务,实现“弯道超车”。

例如,拜耳通过License in获得再生元重磅炸弹级药品——阿柏西普全球市场(美国以外)的销售权益,2019年阿柏西普全球销售额达到74亿美元。

二、肿瘤领域引进最多,存在靶点扎堆现象

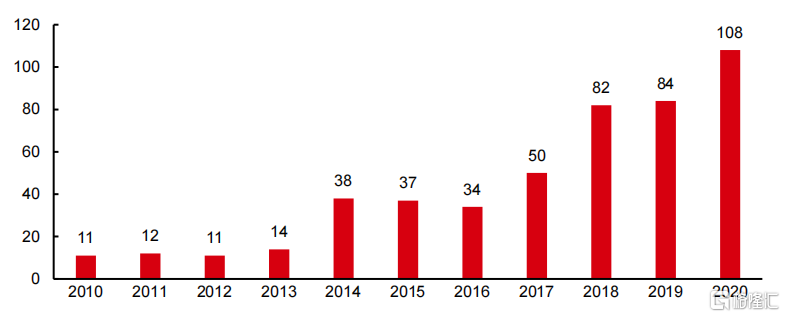

随着国内新药市场的崛起,国内药企近年来license in交易数量接连创出新高。根据药渡数据的不完全统计,2020年全年国内药企license in数量已经达到108件,首次突破百件。

2010-2020年国内药企license in统计(单位:件) 资料来源:药渡数据,中信证券研究部

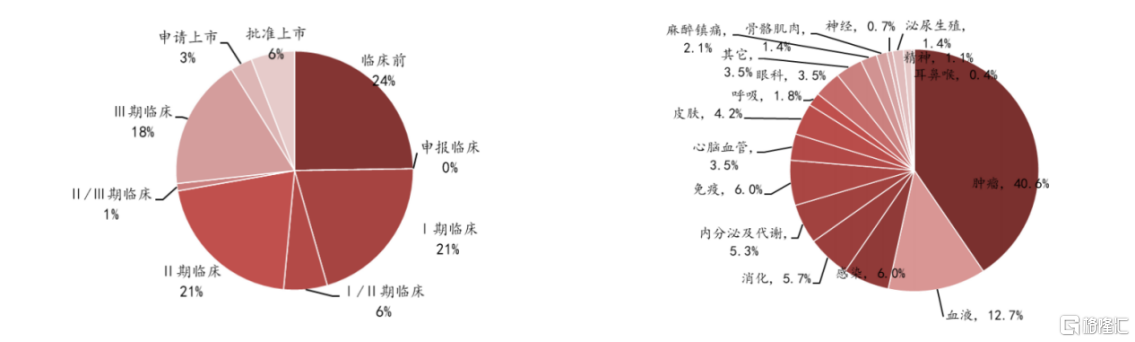

细分来看,国内药企Lincense in聚焦的疾病领域是抗肿瘤、血液,其次是感染、免疫、消化等领域。例如,2020年国内药企License in的项目50%以上都是抗肿瘤药物研发方向。

从项目阶段看,2011-2013年,国内药企主要引进早期的项目(临床前、临床Ⅰ期)以及已上市的项目。

不过,随着我国创新药行业迎来黄金时代,国内药企的研发能力得到明显提升,可以承担更多的临床研发工作,近年来引进临床二、三期的项目逐渐增多,对项目性价比的考量也更多。

近5年国内引进创新药项目所处阶段及治疗领域 数据来源:医药魔方,西南证券整理

但另一方面,也存在研究靶点集中、同质化的现象。

根据药渡数据统计显示,国内药企License in中有10个靶点和适应症的引进项目数量都超过了5个,不乏国内研发竞争已经十分火热的PD-1、PD-L1、CTLA4等靶点。在抗肿瘤领域中,还有3个靶点(Erbb2、FGFRs、c-Met/HGFR)引进的项目数量超过10个。

国内药企license in靶点Top10 资料来源:药渡数据,中信证券研究部

由此可见,无论是对于自主研发新药的企业,还是通过并购或者license in方式获得新药品种的企业,合理的新药项目价值评估都非常重要。

如何做出差异化,能否拿到适应症更广泛、临床数据更好的项目,决定着药企的未来。

三、国内药企License in现状

如前文所述,近年来国内药企License in项目交易相当频繁。那究竟哪家药企更专注于License in研发模式?

在2015年之后,国内超60家企业发生License in交易,其中License in交易数量较多的企业有再鼎医药、云顶新耀、联拓生物、百济神州、天境生物、华东医药。

1、再鼎医药

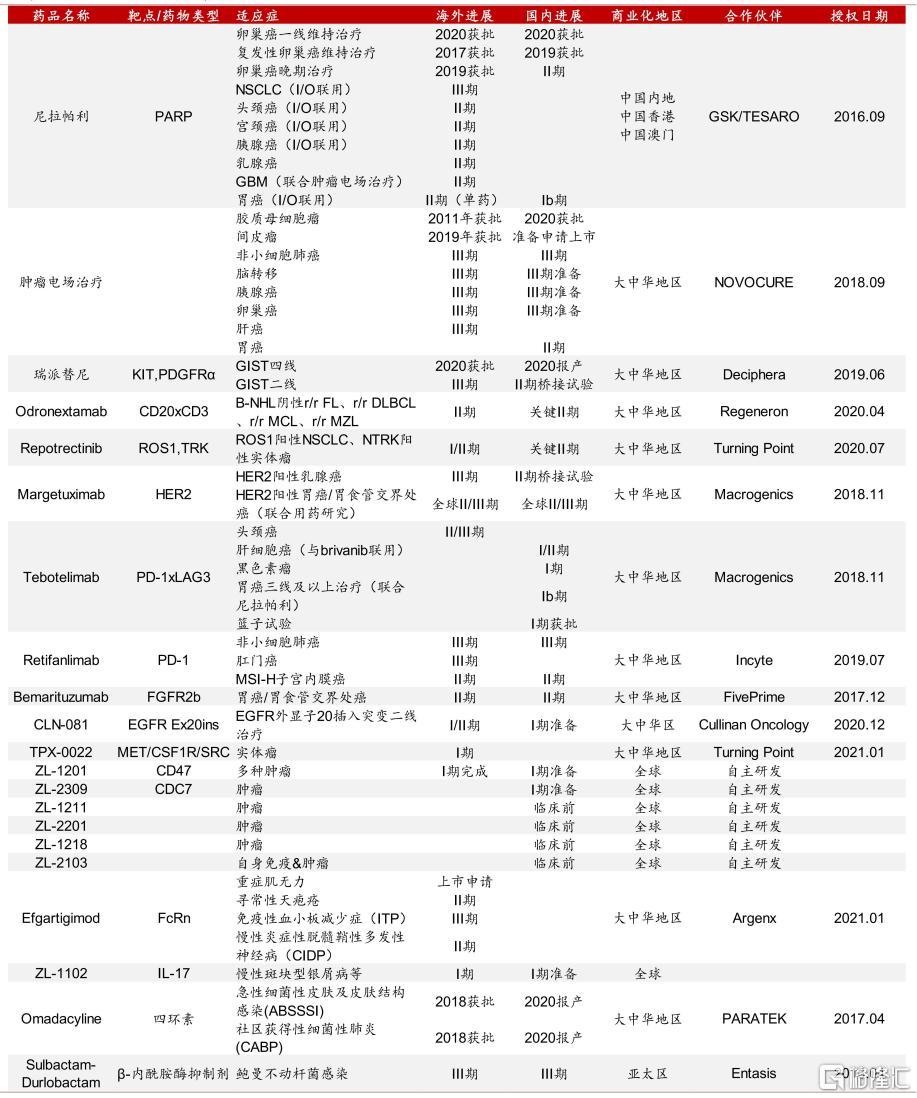

2013年成立的再鼎医药,借助资本的支持和丰富的项目引进经验,已经引进品种近20个,几乎每年都有2-4个产品引进补充到管线中,单单2021年至今就已花费9.29亿美元引进新产品。

再鼎医药先后与赛诺菲、GSK/Tesaro、再生元、MacroGenics等国外药企达成十余项licensen-in交易,其商业化的三款产品:PARP抑制剂则乐(尼拉帕利)、爱普盾(肿瘤电场治疗Optune)和擎乐(瑞派替尼)均是从其他企业引进。

正是通过license in快速引入创新产品管线,使得再鼎医药2017年成功登陆纳斯达克,2020年在港交所上市。截至目前,公司拥有在研品种21个,处于临床后期阶段的产品11个,瑞派替尼和奥玛环素均已递交上市申请,另有多个产品处于III期或关键性临床阶段。

再鼎医药研发管线 来源:公司公告,公司官网,中泰证券研究所

2、云顶新耀

同样借助license in模式发展的云顶新耀,成立仅三年,便成功在港交所上市。

2019年4月,云顶新耀斥资8.35亿美元和IMMU(后被吉利德收购)达成抗体药物偶联物(ADC)戈沙妥珠单抗(Trodelvy)的独家许可协议。

Trodelvy是全球首个且目前唯一获批的Trop-2 ADC。截至目前,Trodelvy已在美国、瑞士、英国、澳大利亚、加拿大获得批准,用于治疗三阴性乳腺癌(TNBC)。

2021年5月,Trodelvy获得国家药监局(NMPA)上市许可申请受理并被纳入优先审评品种,用于接受过至少2种系统治疗(其中至少1种为针对转移性疾病的治疗)的不可切除的局部晚期或转移性三阴性乳腺癌(mTNBC)成人患者。

截至目前,云顶新耀的8条在研管线均为license in,涵盖肿瘤、自体免疫性、心肾、感染和传染性疾病四个领域,有几款药物预计在1-2年内获批上市。

云顶新耀研发管线 资料来源:公司公告,中金公司研究部

3、百济神州

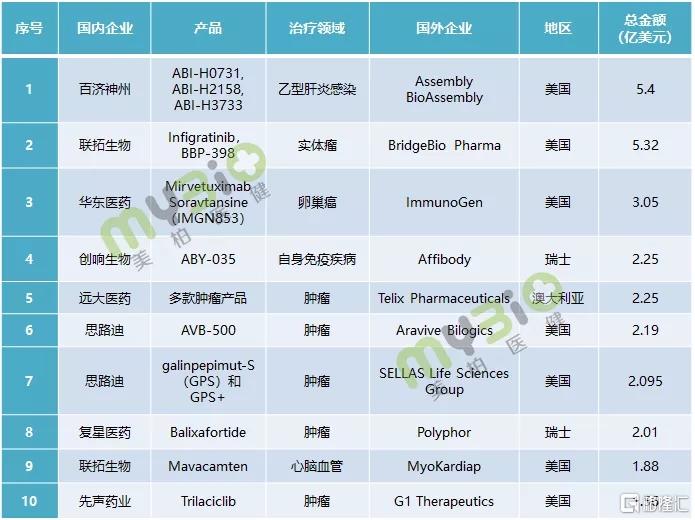

在美柏医健盘点的2020中国生物医药十大license in事件中,交易额排名第一的百济神州,斥资5.4亿美元获得Assembly三款乙肝药物在大中华区独家开发和商业化的权利,将研发管线从癌症适应症拓展至肝脏疾病。

2020中国生物医药十大license in事件 美柏医健整理,截止2020年12月15日

除此以外,2020年联拓生物与BridgeBio Pharma达成5.32亿美元的全球合作,将专注于后者研发的两款肿瘤产品infigratinib(首创的选择性FGFR抑制剂,处于Ⅲ期临床)和BBP-398,同时获得BridgeBio公司超过20种管线产品在中国及其他亚洲主要市场的优先使用权。

正在加速创新药转型的华东医药,也是大动作频频。例如,2020年10月,斥资3亿美元引进ImmunoGen卵巢癌ADC药物Mirvetuximab Soravtansine(美国Ⅲ期临床试验)在大中华区的独家临床开发和商业化权益。

参考资料:

1、国盛证券、兴业证券、中泰证券、中信证券、西南证券研报

2、火石创造、中金公司

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员