近日,港股IPO发行节奏有明显加速的迹象,其中号称“快运之王”的安能物流在“蛰伏”许久后于“双十一”前火速招股,现已处于尾声。

据招股书资料显示,公司将于10月30日-11月4日招股,公司拟发行8022万股,其中10%为公开发售,其余为国际配售。招股价区间为13.88-16.88港元,每手500股,入场费约8525港元。

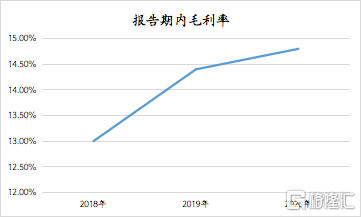

回归赛道,万亿级零担市场规模足以诞生多家巨头。按货运总量计,安能坐拥国内最大的零担快运网络,2020年快运网络市场份额达17.3%,同时公司零担业务单位营业成本低至591元/吨,系行业最低水平,且毛利率处于14.8%的行业最高水平,“一高一低”之间,足见安能之业务成色。

此外,基石投资者和投行的参与情况也是一项重要参考指标。安能IPO引入了嘉实基金管理的Harvest SPC为基石,认购约1250万美元(或约9723万港元)股票,是本轮少数拥有基石投资者的新股。嘉实作为业内的“老十家”,各类资产规模超万亿规模,加上联席保荐人摩根大通、中金公司,将为安能上市的首日表现保驾护航。

身处“长坡厚雪”赛道、市场占位领先且拥有一定品牌优势,加上又有明星基石及众多一线机构背书,安能上市后的表现毫无疑问受市场及产业高度关注。而进一步从长远价值来看,物流运输作为经济发展、产业供给的“生命线”,向来是国家重点关注和支持的领域,B2B供应链升级与B2C大件电商渗透加深,将加速零担服务需求释放,安能在参与市场整合的过程中有望不断强化领先地位,实现持续发展。

加码产业互联网新基建,货运合作商平台模式助攻

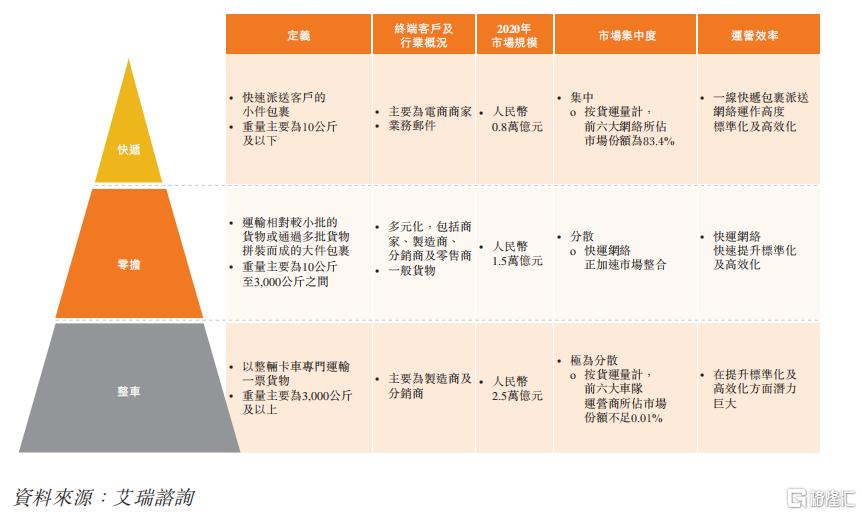

公路运输以货物的单票重量为依据,一般划分为快递、零担和整车。零担主要运输重量10公斤至3吨间,但一次托运、计费重量不足一车的货物。以顺丰及通达系为主的民营快递上市企业,足以说明快递业的市场空间。相比而言,空间更大的零担市场是不是会更性感呢?

(来源:公司招股书)

答案是肯定的。

首先,市场有足够想象空间。我国公路运输市场占整个货运市场超过七成,零担市场又占据整个运输业的三分之一以上,在快递市场之上。

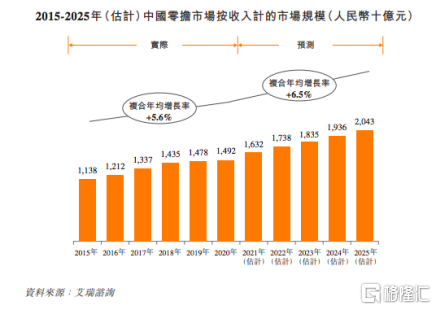

目前中国已是全球最大的零担市场,且远超第二的美国。据招股书数据,按收入计,2020年中国零担行业的市场规模接近1.5万亿人民币,大概是美国的5倍,且过去五年间(2015-2020年)增速也远高于美国。

其二,物流是基础设施,也是产业互联网落地的重要场景和入口,在物联网核心技术发展及政策不断加码下,加之疫情影响,物流数智化提速,并成为产业互联网新基建的重要拼图之一。

所谓的产业互联网是基于互联网技术和生态,对各个垂直产业的产业链和内部的价值链进行重塑和改造,从而形成的互联网生态和形态。正是在这样的生态环境下,越来越多的C2M制造以及柔性定制兴起,去库存、去中间化成为大多数生产商、品牌商的共识,扁平化供应链逐渐成为商业流通的重要支柱。

具体到货物流通领域而言,原本很多通过多层分销渠道,大批量的合同整车订单,在产业互联网的重塑之下,被小批量、多批次的快运网络全国分销所取代。同时,随着以家具、家电等产业为代表的大件电商消费的兴起,原本的小件快递网络无法做为电商大件的分销渠道,只能通过全国性快运网络进行分销。而这些都将成为快运行业快速发展的驱动力,全国性的快运网络将成为产业互联网的新基础设施。

今年10月,国务院常务会审议通过“十四五”新型基础设施建设规划,明确“十四五”时期推进建设以信息网络为基础、技术创新为驱动的新型基础设施,随后多地支持政策陆续出台落地,为包括零担在内的物流运输新基建的长期发展提供了政策根基。

近期,顶层也在“第二届联合国全球可持续交通大会开幕式”明确提到,“大力发展智慧交通和智慧物流,推动大数据、互联网、人工智能、区块链等新技术与交通行业深度融合,使人享其行、物畅其流”。

产业互联网升级大势所趋且迫在眉睫,当前随国内经济正面临着两个转变:一个是由消费互联网向产业互联网的转型升级,另一个就是构建国内大循环为主体,国际国内双循环相互促进的新发展格局。这两大转变背后,都离不开零担快运行业的深度参与,而安能坐拥最大的快运网络,将助力行业升级,并有望因此深度受益。

安能成立以来聚焦零担赛道,其业绩表现强势。招股书显示,2018-2020年间,公司的零担收入分别达到48.13亿元、53.35亿元、70.81亿元,三年复合增长率达到21.29%。

可见,即便在疫情之下,安能仍保持着强劲的增长势头,显示出龙头企业的内在韧性。同时,公司的盈利能力也在持续提升。

据艾瑞咨询报告,就货运量而言,2020年安能以1020万吨的货运总量,成为中国最大的快运网络。安能快速发展并占据行业领先地位背后,可以归结为零担“蓝海”市场及其早期创立的货运合作商平台模式共振的结果。

零担介于快递和整车市场之间,这也使得该细分赛道的市场规模、集中度及效率方面也定位于两者之间。相比整车,零担行业毛利率更高、增速更快、市场竞争烈度更小,门到门能力更突显,且网络效应更突出。相对于快递包裹派送,零担行业的市场规模明显更大,市场集中度明显更低,未来整合空间也更大,同时近年来面临的竞争和价格压力更小。

(来源:公司招股书)

当前国内零担市场格局较为分散,相较国内快递行业,顺丰、“三通一达”、极兔等玩家已经瓜分市场绝大多数份额,行业品牌集中度常年维持在超80%高位的情况,快运则是典型的蓝海市场,未来潜力巨大。

现阶段,国内中小型专线及区域零担货运运营商达到20-30万家,但这样的情况显然不会持续。美国前十大快运网络凭借规模和效率优势,2020年市占率已高达74%。

参照美国成熟市场的发展路径,领先的快运网络将在市场整合中占据有利地位。事实上,中国零担市场正经历着比美国更加快速的数字化发展和市场整合,艾瑞预计到2030年国内前十大快运网络的市场占比将由当前的5.7%提升至34.4%。

不过与美国零担行业较为单一的并购整合相比,在货运合作商平台模式下,以安能为代表的国内领先快运网络,其快运网络能够通过赋能专线及区域货运运营商,吸引新的合作商融入平台,推动行业整合效率提速,并在这一过程中发挥规模效应,巩固市场和成本领先地位,实现显著增长。

(来源:公司招股书)

在这种模式下,安能直接运营和控制所有关键分拨中心和干线运输环节,依托技术系统,构建综合服务平台。平台上集结的货运合作商及代理商则主要负责自费投资并运营网点,并提供支线服务、揽件及派送服务。可以有效发挥出安能的技术优势和资源整合能力,最大化货运合作商的机动性,迅速扩大规模,增强服务辐射半径和规范服务能力。

货运合作商模式下的典型货运流程

(来源:公司招股书)

美国零担巨头启示录,看国内“快运之王”的成长路径

通过回顾美国近百年来的行业发展历程,会发现近三十年比较像现阶段的国内市场,主要特点是:传统制造业向海外转移,现代服务业、高端制造业高速发展,推动货运行业向高货值、轻量化方向前进,FedEx、UPS等快递巨头通过并购加速整合零担市场,实现较稳定的寡头垄断格局,而自2008年美国次贷危机以来,头部企业也已开始分化,其中像ODFL这样区域性龙头借助并购迅速扩张,逐步成长为全国性巨头,并实现规模和盈利双升,10年股价上涨20倍。

(来源:富途)

数据显示,2002-2020年间,ODFL收入由5.66亿美元增至40亿美元,复合年均增速达到11.4%,远高于2.6%的行业平均水平。

美国零担巨头ODFL高成长的事实已表明,成熟的运输网络+出色的科技+优秀的成本控制能力是平台成功突围的“胜负手”。

(来源:公司招股书)

所以,对于安能这样的头部快运平台来说,既要迅速做大规模同时还要提高业务运营效率,这决定了其需要构建起以“分拨中心+运输车队+代理网点”为主体的高密度的运输网络,同时为保证整体运营效率,还需要制定科学合理的路线规划、提升分拣、短距运输等业务环节的自动化程度。此外,为了保证末端服务的履约质量及客户体验的稳定,除技术赋能之外,还需要设立一套合理的激励管理机制。

而在这些关键维度,安能都有深入布局,且收效显著。

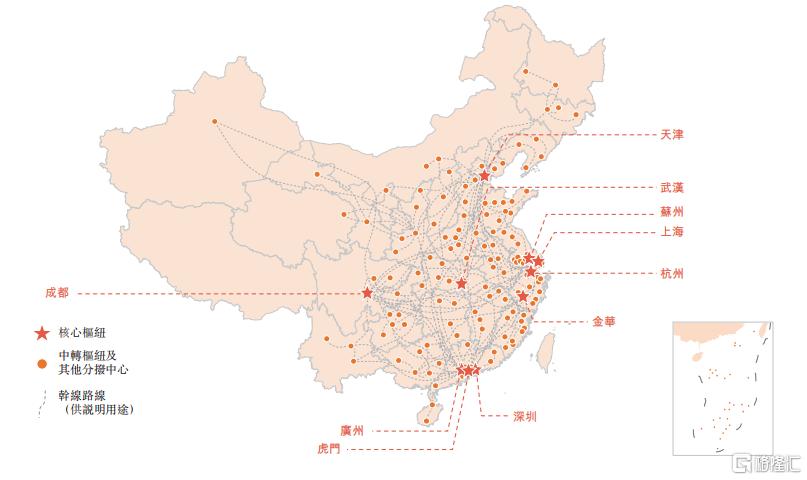

以分拨中心来看,截至报告期末,安能在中国各地拥有151家自营分拨中心(包括10家全国核心枢纽、43家省级中转枢纽及98家地区分拨中心),覆盖中国约96%的县城和乡镇。其中核心中转枢纽分布于上海、杭州、广州、深圳、成都及无锡等中国主要的商业中心。

截至2021年4月30日的全国分拨中心网络

(来源:公司招股说明书)

与此同时,分拨中心由大约2700条精心规划的干线运输线路连接,其中约92%是双边线路。此外,运输车队包括6000多辆自营(约2400辆高运力卡车及3600多辆挂车)车辆以及超过1000辆第三方卡车,均以安能品牌和标识运营。

网点布局方面,截至报告期末,公司在中国各地拥有约29400名货运合作及代理商(包括7000家货运合作商和22400家货运代理商)服务中国360万终端客户,覆盖中国约96%的县和乡镇。

此外,“硬科技”成色也明显体现在公司的各种业务流程上。目前公司自研了48个IT系统,并将其深度嵌入其日常业务营运中,比如包括用于综合数据管理的鲁班系统、用于网点管理的360智灵通系统、用于干线管理的TMS系统以及用于分拨中心管理的倚天系统。

除此之外,公司还利用无人叉车等智能设备以及无人驾驶技术提升人效,同时借助计算机视觉功能分析并监控分拨中心的运营情况,以更高效的方式确保工作场所的安全。

自研IT系统架构

(来源:公司招股书)

得益于其规模与效率的提升,公司毛利率于过往三年呈逐年升势,由2018年的13%升至2020年的14.8%,领跑国内快运业。

(数据来源:公司招股书;注:公司自2019年全面转入零担业务)

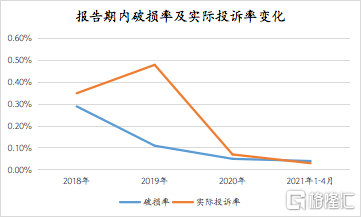

(数据来源:公司招股书;注:实际投诉率代表实际投诉占总订单数的比例)

不仅如此,安能的持续投入和布局的成效也直观地反映在服务质量上,并不断收获积极的市场反馈。其中,破损率由2018年的0.29%降至2020年的0.05%,2021年前四个月进一步降至0.04%;实际投诉率从2018年的0.35%减至2020年的0.07%,2021年前四个月进一步减至0.03%,均提升显著。

公司本次IPO拟募资用途也充分揭示出,包括运输网络、车队及科技等在内的环节依然是其下一阶段的重点发力方向。

获众多明星资本站台,上市后有望加速跑

创立初期以来,安能就持续获得多轮融资,先后引入红杉、华平、凯雷等在内的众多明星资本,这不仅是对其良好的赛道及业务发展表现的认可,而且有众多实力大佬的加持,也进一步提升了其未来发展的确定性及想象空间。

据招股书显示,IPO前,公司已经拥有大钲资本、鼎晖、CPE(中心产业基金)新世界发展(00017.HK)旗下新创建集团(00659.HK)、中国平安(601318.SH/HK:02318)、凯雷、GBA、 Goldman Sachs(GS.US)、伊利(600887.SH)等豪华股东阵容。

作为安能最大机构股东---大钲资本的合伙人陈伟豪曾对外表示,安能是中国零担物流的领先者,通过加盟模式辅以科技和信息化手段,持续整合市场,希望大钲本次的资本助力,进一步扩大安能的领先地位。

正如其所言,安能稳居行业领先地位,自然少不了背后这些实力资本的助攻,而已与公司业务发展形成了良性互动。预计在其上市后,也将会获得更多的资本资源,从而为公司长期发展提供更有利的条件。

近年来,物流业再掀上市潮,行业将进入新一轮洗牌期,从另一角度来看,这也为具备规模、品牌及资本等综合实力领先的头部企业创造了有利的发展机会。

同时,受去年疫情影响,交运行业多数子板块遭遇估值和业绩双杀,但由于国内防疫成效持续稳固,局面总体可控,受挫行业处在持续回血通道,加上像快递行业价格战自下半年起有明显改善迹象,以快递为代表,在“深蹲”之后,已走出一轮向上反转趋势。考虑到临近“双十一”电商大促,快递行业往往会有涨价预期,这对于此刻上市的安能也将形成短期情绪面的利好。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员