如何重新审视Keep(3650.HK)真实价值?

根据灼识咨询的报告显示,2022年中国的健身人群数量为3.74亿,位居世界第一,渗透率为26.5%,预计2022年至2027年的复合年增长率为4.4%。伴随着中国人均可支配收入的不断增加和健康意识的不断提升,人们的健身需求预计将进一步增长。

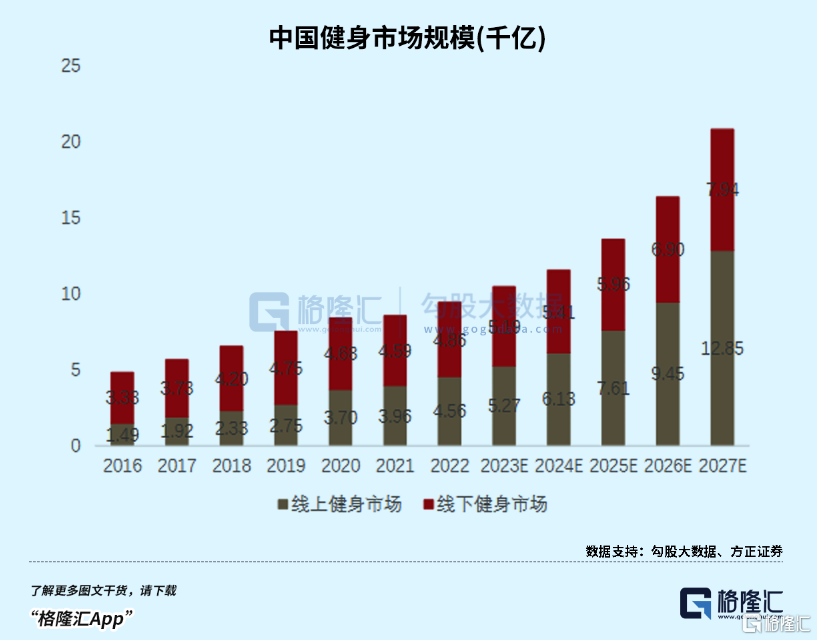

同时,受益于《“十四五”体育发展规划》鼓励发展“互联网+健身”和“物联网+健身”模式,灼识咨询预计,中国健身市场2023年至2027年的复合年增长率将达到17.2%。其中,线上健身市场占比不断扩大,市场份额将逐渐超过线下市场。从图表来看,转折点出现在2023年。

从2022年的刘畊宏爆火,到李炮儿、张百乔的减肥视频在社交平台频频冲上热榜。这其中共同释放出一个信号,健身领域的竞争不再局限于“物理空间之争”,市场即将步入以线上健身为主流的下一阶段。

01

健身行业的下半场,

Keep做对了什么?

伴随着线上健身逐渐成为主流,如今的健身行业已进入了发展的“下半场”。面对当下出现的新形势,如何在其中寻找新机遇,成为市场关注的焦点问题。

其中,财报作为反映公司经营状况的直接指标,成为了投资者衡量新机遇的关键。比如说近日公布2023年业绩的Keep(3650.HK),或许是个不错的观察样本。

2023年,Keep实现营收21.38亿元,同比减少3.3%,年内经调整亏损净额为2.95亿元,同比收窄55.7%。

对于一个万亿级赛道的龙头来说,这份业绩算不上亮眼,但从公司本身出发,其中产生的关键性变化却值得重视,尤其是业务结构的变化值得重视。

Keep的营收主要有三块:自有品牌运动产品(消费品)、线上会员及付费内容(线上业务)与广告及其他。过去,消费品是营收贡献主力,2023年营收的扛把子变成了线上会员及付费内容。

这部分线上业务2023年营收9.96亿元,占比由2022年的40.4%提升至46.58%。收入重心的变化背后,是Keep越来越重视自己的优势。

要理解这个问题,首先要搞明白一件事,即健身的消费者们想要的是什么?

减脂?塑形?增肌?这些都可以。

但无论具体是何种目的,想要达成目标首要的就是找到两个问题的答案,即怎么吃和怎么练。

有过健身经验的朋友应该知道,缺了任何一环都难以达成最终目的,即便达到了预设目标,必然会走不少弯路。这两个问题的答案对于不同消费者来说必然是不一样的,背后涉及到营养学、运动科学、生理学、心理学、医学等多个学科的复杂知识交叉。

那么,如果能够把这些深奥的知识以深入浅出的方式呈现给消费者,对于健身行业的核心客群来说,无疑是最具吸引力的。换言之,内容才是健身行业的第一性。

而内容恰恰Keep最核心的优势。

一方面,Keep为用户提供专业优质的自研PGC内容。截至2023年年末,Keep在平台上向付费会员提供的录播课程总数增加至4225节,相比2022年年末的1873节扩大了一倍有余。

另一方面,Keep也与业内知名KOL强化合作,通过PUGC内容吸引用户参与到健身活动中来。比如,2023年,Keep与知名健身达人欧阳春晓合作,推出了独家优质录播课程“独家全能!欧阳春晓迷人肩颈背系列”及“独家沙漏腰!欧阳春晓沙漏腰升级四部曲系列”。

内容数量与质量的同步提升,带来了更强的用户参与度。2023年,会员课程锻炼次数较2022年增长超过200%。

02

打破盈利能力质疑

还有一个重要的变化在于资本市场的态度。

4月2日,Keep股价涨幅达到11.33%,一扫过往颓势,直接原因是资本市场对这份最新财报的认可,具体一点,Keep用数据打破了市场过去对其盈利能力的质疑。

财报显示,2023年,净利润达到11.06亿元,同比扭亏为盈。经调整后净亏损为2.95亿元,相较于2022年,经调整净亏损率大幅收窄至13.8%。毛利达到9.62亿元,较去年同比上升6.8%。盈利能力的强化,进一步说明Keep的商业逻辑已经跑通。

值得关注的是,虚拟赛事成为了带动Keep去年业绩上升的一大助力,鉴于该项业务具有更高的毛利率,也进一步提升了公司的盈利能力。

可能有的人会说,这只是一种营销手段、一个噱头。但笔者认为这恰恰是Keep越来越懂用户的证明。

正如前文所述,减脂、塑形、增肌等各式各样的目的让人们开始健身,但其实最本质的在于人们对于外界肯定以及内心满足感的心理需求。Keep通过奖牌的的形式将用户的美好瞬间定格,对用户保持健身习惯是一个正向激励,进而提升用户粘性及其变现能力,不得不说是一个聪明的做法。

关于公司的盈利能力还有一个点值得关注。

2023年,Keep的可转换可赎回优先股公允价值变动从6.65亿元跃升到了14.3亿元。这也是Keep 2023年净利润经过调整后转为负数的重要原因之一。其实,类似的情形也曾发生在快手、美团、小米等大厂身上。

实际上,这并非公司经营层面的问题,而是会计处理上的要求。因为这种优先股的公允价值上升,公司就需要确认一项财务费用,反映为净利润的减少。而公允价值上升通常反映了市场对于公司前景看好。

因此,这种优先股公允价值提升给净利润带来的“不利影响”,某种程度上讲是一个好事。

03

结语

截至2023年12月31日,Keep拥有现金及现金等价物16亿元,手握充足现金储备。但截至4月2日收盘,Keep的市值不足24亿港元(折合22人民币亿元)。现金储备与市值相差不大,单从这一点来看,Keep的价值已经被明显低估了。

更重要的是,Keep越来越懂得该如何发挥自己在内容上的优势,并将这份核心优势转化为实实在在的利润,进而在互联网平台从“规模为王”走向“利润主导”的新发展阶段,找到自己的位置。

资本市场也应该重新审视其价值,毕竟这是一个年度净利润超过11亿元、市盈率不足2倍的线上健身龙头。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员