作者 | 昨辰

数据支持 | 勾股大数据(www.gogudata.com)

截止21年10月27日收盘,AMD 年内涨幅为33.33%,大幅跑赢同期标普500指数ETF(SPY:23.15%)、纳指100ETF(QQQ:22.6%)、费城半导体指数(SOXX:22.55%)及英特尔(INTC:-2.06%)的涨幅,但远远跑输同期英伟达(NVDA:87.43%)的涨幅。

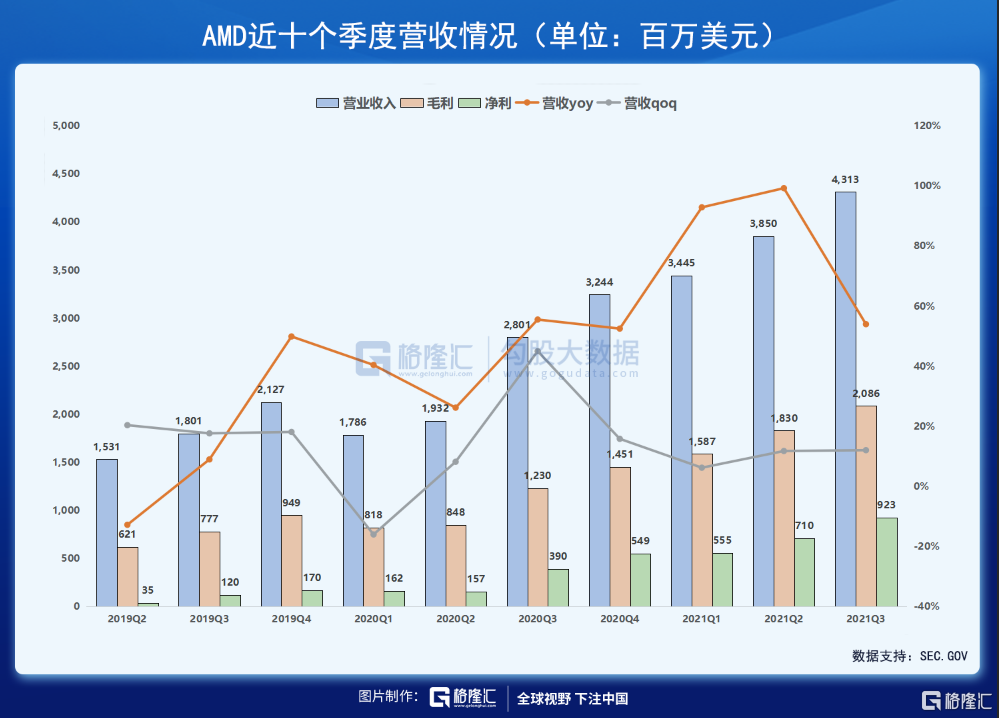

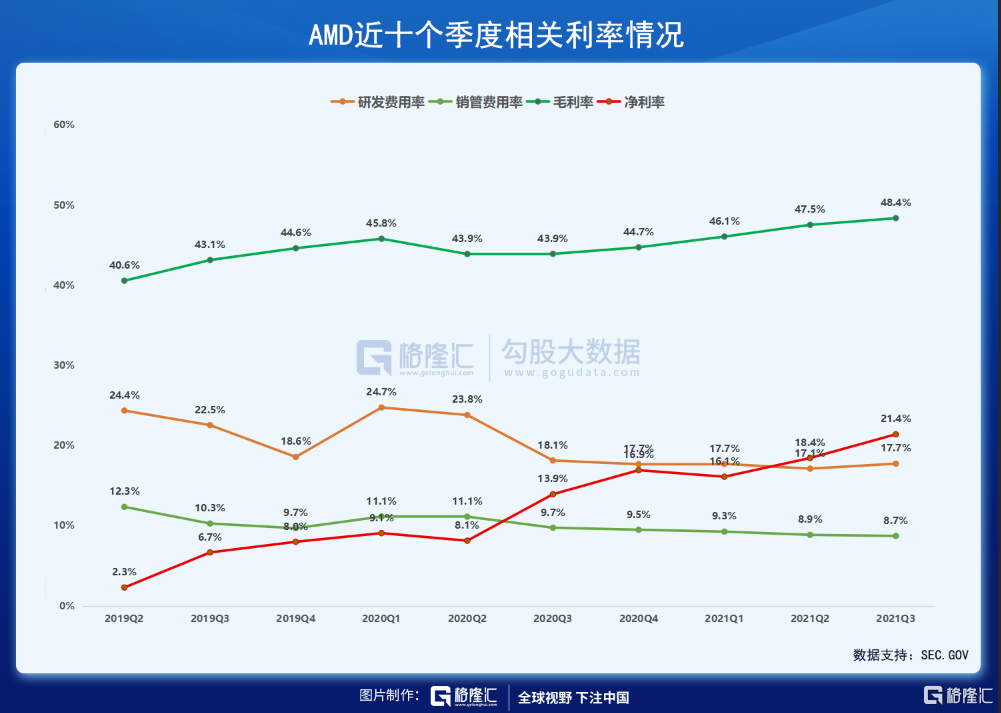

在数据中心、客户端PC业务及高利润率产品组合的推动下,AMD营收、净利同比环比均有明显增长。继台积电、阿斯麦、英特尔等半导体巨头发布Q3财报后,美东时间10月26日周二盘后,Intel最直接的竞争对手美国超微(AMD.US)发布了强劲的21Q3业绩报告。数据显示,AMD Q3营收同比增54%至43.13亿美元,超市场预期的41.2亿美元,连续五个季度实现超过50%的营收同比增长;毛利润同比增69.6%至20.86亿美元;毛利率为48.4%(YoY+4.5pts);净利润同比暴增136.7%至9.23亿美元;净利率为21.4%(YoY+7.5pts);每股收益同比增134.4%至0.75美元,高于预期的0.67美元。

由于AMD不再角逐低端竞争,其销售组合逐步转向利润率较高的产品,如服务器CPU(其毛利率在60-70%左右)、数据中心GPU,以及细分领域的高端产品,因此AMD整体的利润率一直呈上升趋势。与此同时,作为关键一环的数据中心终端需求,也驱动着高利润率的增长。Q3毛利率的增长主要是由于EPYC™、Ryzen™和Radeon™处理器销售组合更加丰富。另外,对于毛利率的前景,AMD表示,根据长期目标模型,在数据中心、客户端PC业务增长及高利润率产品组合的推动下,公司毛利率有望超50%。

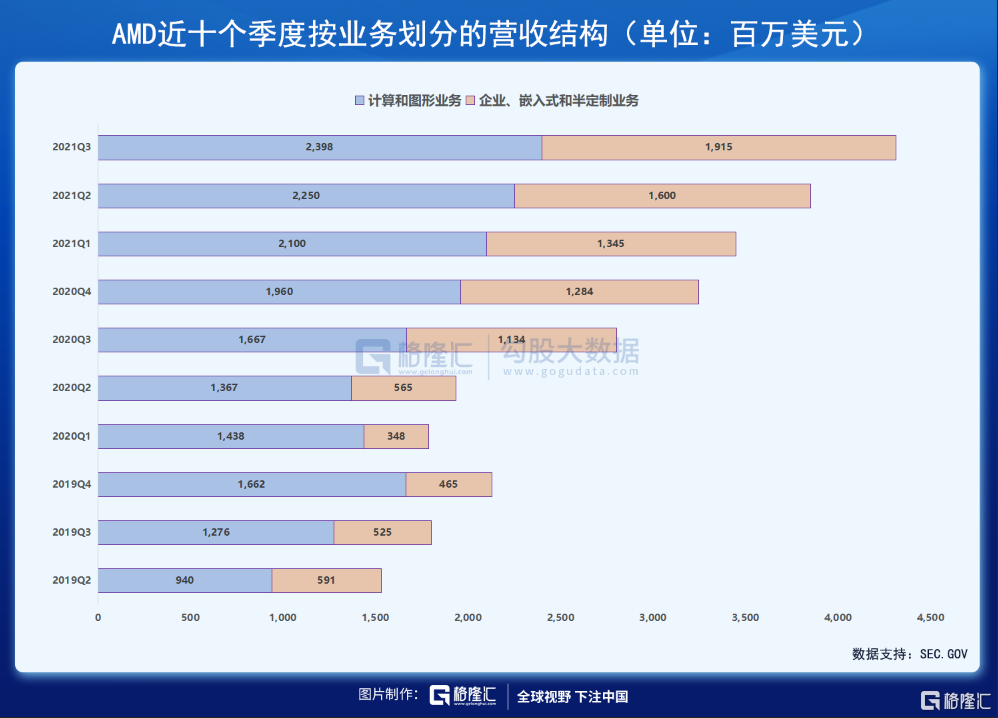

受客户端处理器与高端 Radeon 显卡销售额以及ASP不断提高的推动,计算机和图形业务Q3营收同比增43.9%至23.98亿美元,连续五个季度创新高。得益于Ryzen、Radeon和AMDInstinct™ 的丰富组合,ASP同比上涨83%,但部分被出货量下滑所抵消——由于芯片供应紧张,AMD战略性地侧重于生产利润率更高的高端产品,使得单位出货量同比下滑了23%。另外,根据IDC,2020年PC出货量接近3亿台,未来5年的PC出货量将长期稳定在此水平,说明PC出货量已基本见顶,没有太多增量市场,市场将进入存量博弈阶段。这也导致低端市场波动很大,且相关产品同质化严重。因此,此前专注于性价比较高的低端消费级PC的AMD转而投资高性能x86。这也在缺芯潮中得到了体现:在缺货时,AMD重点供应高端锐龙/霄龙处理器,以致于低端锐龙缺货。

AMD于21Q3推出新产品,继续推进其路线图。21年7月,公司推出AMD Radeon RX 6600 XT显卡,旨在提供高帧,高保真度和高度响应的1080 p游戏体验。21年8月,公司为MacPro推出了AMD Radeon Pro W6000X系列GPU,旨在为各种要求很高的专业应用程序和工作负载提供动力,包括3D渲染、8K视频合成和颜色校正。

由于EPYC服务器处理器和半定制销售额的强劲增长,企业、嵌入式及半定制业务营收同比增68.9%至19.15亿美元。

服务器方面,AMD已连续六个季度实现了创纪录的服务器处理器收入,销售额同比增长了一倍多。第三代EPYC处理器市场反响强烈,并在Q3贡献了AMD服务器CPU的大部分收入。其中,微软Azure和谷歌都宣布了多个新的AMD驱动实例;CloudFlare、Vimeo和Netflix最近都宣布了由EPYC处理器驱动的新部署。另外,虽然英特尔的数据中心业务在连续四个季度同比下滑之后,在21Q3有所反弹,同比增10%至64.96亿美元,但结合AMD EPYC不断拿到云计算巨头订单,可以推断AMD数据中心CPU仍在不断蚕食Intel市场份额。

Q3企业增长尤为强劲,通过扩大与财富1000强金融服务公司、汽车公司和航空航天公司的合作,三季度AMD的企业服务器管道同比翻了一倍多。另外,在超级计算方面,Argonne国家实验室选择AMD第三代EPYC处理器为新的Polaris提供动力,该超级计算机将用于测试和优化软件,为未来的Exascale级系统做准备。

由于对微软、索尼最新款游戏机的需求依旧强劲,半定制业务营收持续增长。随着AMD进一步增加供应以满足持续的游戏机需求,预计Q4半定制营收将进一步提升。

Q3业绩情况基本符合AMD管理层此前预期:21年下半年,公司包括数据中心CPU、客户端CPU、GPU、游戏机等在内的所有关键领域都将实现增长。

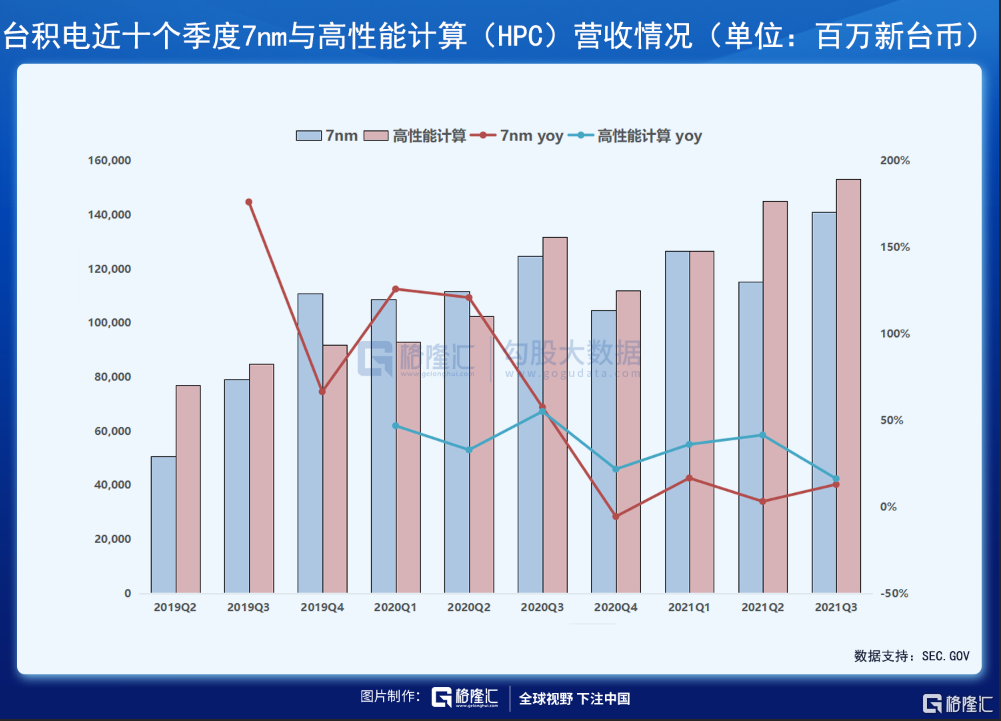

台积电超预期Q3财报奠定AMD、英伟达业绩基调。由于台积电HPC业务的主要客户是AMD和英伟达,再加上AMD所有主力产品(PC+数据中心+次世代游戏机)均以台积电7 nm制程为主,因此从台积电超预期的Q3财报便可略窥AMD和英伟达的业绩表现。台积电HPC业务Q3营收创历史新高,连续3个季度环比增长,Q3占比37%;而Q3台积电7nm营收占比也由Q2的31%升至Q3的34%;同时,有消息称,除了来自苹果和联发科的订单,来自AMD和英伟达的HPC处理器订单将成为台积电2022年营收增长的另一主要驱动力,预估台积电22年营收将同比增长15%以上,这些都意味着AMD和英伟达的业绩将继续保持高景气。

因AMD服务器芯片的较高性价比及台积电7nm制程技术的加成,越来越多的数据中心开始采购AMD的产品。到22年上半年,AMD数据中心CPU及其他PC产品将开展制程升级,逐步转为以台积电5nm制程为主。

结语

AMD发布了强劲的Q4及全年业绩预测。预计21Q4营收将同比增约39%至45亿美元(±1亿美元),在服务器和半定制营收的推动下季增约4%,Non-GAAP下毛利率约49.5%。预计21年全年营收增长约65%,高于此前60%的预期,Non-GAAP下毛利率约48%。

在Q3财报电话会议上,针对350亿美元收购赛灵思交易案,AMD表示已在监管机构方面取得了良好进展,有望在年底前完成交易,目前已取得美国和欧洲的反垄断许可,但仍在等待中国方面的批准。而就在上个月,据说AMD在中国取得了进展——有大型第三方机构准备为这笔交易保驾护航。

若能如期完成收购,AMD将跃升为全球第四大IC设计厂商,并将同时具备 CPU+GPU+FPGA 核心芯片能力,不仅能打开云端、边缘端和终端广阔的市场,使得客户群体进一步多样化,还能大幅提升在5G、AI、数据中心、ADAS(先进驾驶辅助系统)、工业自动化等领域的话语权,使得AMD在与市场竞争中处于更加有利的位置,进而抢占更多市场份额。同时,通过整合各方优势,AMD还有望推出更具竞争力的异构计算解决方案,打造 HPC 领导企业。

另外,由于AMD和赛灵思均为台积电的重要客户,收购完成后对台积电的议价能力也将有所提升——台积电在今年8月末对客户端提出全产品线涨价,未来22Q1或调涨10%-20%,这些涨价都抬高了AMD的营业成本。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员