今天的A股市场没有太多超预期,昨日一酱功成万股哭的夸张行情这么快出现反转,也并没有让人感到意外。

整体上看,A股三大指数整体波动并不大,但内部结构分化依然非常撕裂,一边是新风口上的资金狂舞,一边是老热门题材止不住的资金流出。其实这也反映了近期市场资金的躁动不安和彷徨。

再过两天就是十一黄金周,然后马上就是今年最后一个季度,眼看剩余的交易时间一天比一天少,如果前三季度在上蹿下跳的市场里没有收获什么,多少让人觉得有点憋屈。

所以剩下的3个月,大概还有什么方向可以关注的?

1

新一轮的方向转变

今天的A股能源大板块几乎一枝独秀,尤其电力、煤炭、天然气的热度持续高攀,三者占据涨停板几乎所有位置。相反,锂矿、医美、白酒、海运、甚至光伏这些前期最热门板块持续走弱,不断有资金放量流出。

港股的行情在互联网科技及金融股地产集体回暖的刺激下,三大指数反而整体表现好于A股,除此之外其他板块表现跟A股大概也差不多。

回顾这几天的走势,主流资金的脉络方向越来越清晰,主要有3个特征:

一是估值高位的新能源概念持续流出。以光伏、锂材料、新能源车概念为代表的新能源板块是今年持续时间最长的风口,这些板块在资金疯狂抱团助推下,前几个月的整体涨幅夸张程度令人瞠目,很多跑出了一年几倍的超级行情。这背后主要得益于“双碳计划”的总政策指引,行业景气度不断提升,蹭概念的妖股层出不穷。到8月底,几乎所有的概念股的估值依据全变成了市梦率。

但一切的疯狂在本月初官媒喊话机构扎堆新能源股之后开始瓦解。从当时起到现在,新能源股再无新高,多数龙头开始持续资金流出,仅本月,盐湖提锂概念高位回落已近20%。宁德时代、隆基股份也双双偃旗息鼓超过了两个月。

关于光伏和新能源的逻辑,长期看大有所为肯定是不用质疑的,但短期炒作过太高终究需要消化时间。最显著的原因,这些领域主要是政策及预期催动为主,并非主要由最终的下游需求提振导致。

比如汽车消费数据,今年的汽车销量整体持续下滑,新能源车的虽然有增速但也在放缓。消费端是决定行业景气度的关键,消费不振说明产业链运转不顺畅,上中游的热度也将会是无源之水无本之木。

机构肯定是对此有所预期的,一波疯炒下来也已经积累了足够浮盈,恰逢监管喊话,顺坡下驴从这些板块功成身退,机构的内心其实是非常乐意的。

一致性预期趋势一旦形成,短期就很难在几天结束,尤其对于很多前期涨幅夸张的概念股。比如下面这种两个多月涨数倍的,别看这几天跌挺狠,再跌几天,前期浮盈依然很可观。

今年2月、6月的白酒板块疯狂抱团被锤之后,也是经历了几个月时间的回落调整,医美和生物医药等其他板块也是如此,所以如今的新能源即使景气度更高,但回调时间和空间应该还没有到头。

二是传统能源复刻新能源走势迎来最高光时刻。由于限电及“双控”影响,以电力、煤炭、天然气等为主力成为当前最核心主线,承接了最多的市场资金。很多个股在过去几个月的涨幅夸张程度不亚于新能源股。今天的行情也一如既往,电力、天然气涨停个股数量为市场之最,大涨个股中不乏巨型国企龙头。

不仅是股票行情,在商品期货上的能化系列同样在大涨,多个煤化工主力合约涨停。

这一轮的传统能源与新能源的逻辑不大一样的地方在于:虽然传统能源是强周期板块,但在宏观经济因素及政策因素共同影响下,产业的供给端和需求端都出现严重的失衡,尤其在需求端的强烈增量诉求,也支撑了业绩大幅增长的确定性和资金持续布局的信心。

因为全球性供需失衡问题共振,今年很多大宗商品的价格创出历史新高,尤其煤炭、有色、能化这些价格还在不断攀升。当然,这种现象肯定明显泡沫化了,监管层也在出手,所以必然不会持续,但现在资金有点像是在明显逼空,还能涨到什么地步不好说,同时这也说明需求紧张预期短期难以缓解。

现在很多能化产业个股的业绩确定很高,并且能在预见时间内兑现,不像新能源车概念那样项目多数还在PPT阶段。其实今年很多煤炭、钢铁有色、天然气以及其他化工行业的利润都非常不错,比如集天然气、甲醇、煤炭等为主要业务的广汇能源从7月至今涨超1.5倍,即使如此,其动态估值也在30倍左右。

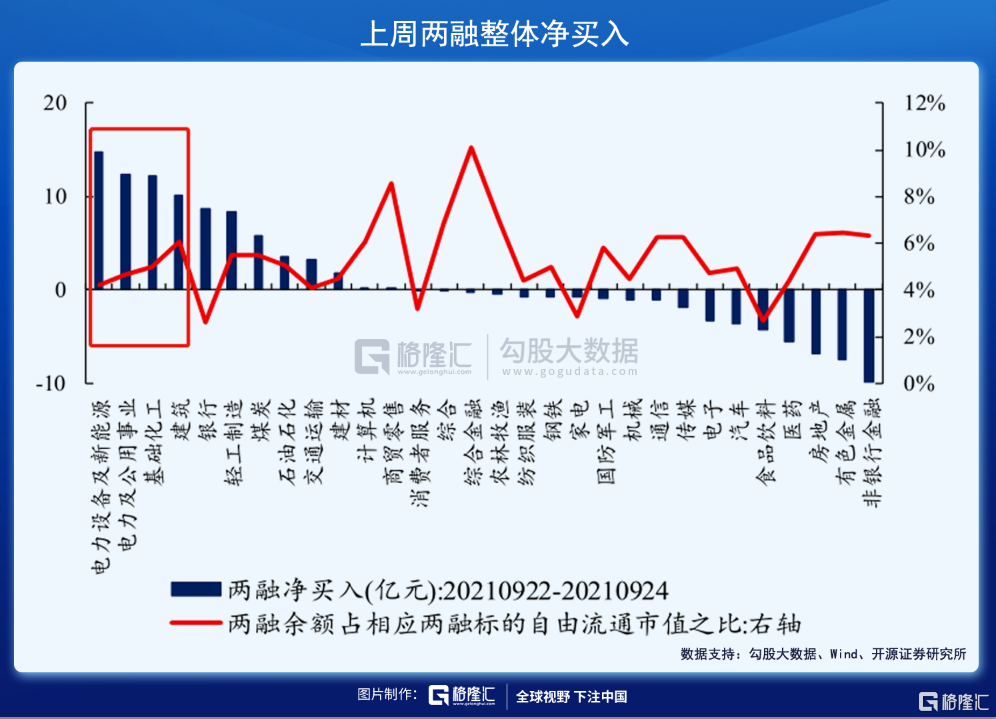

从资金流上也可以看出,近期的主力资金都在明显从金融地产、有色、医药流出,转为大规模流入电力、能化、煤炭等板块。

同样,根据新能源炒作走势可以预期这个传统能源板块的炒作短期也难言结束。有可能坚持到供需问题得到一定缓解之后。

不过,现在资金疯狂在抱团这些传统能源,到时候疯过头了肯定也会有面临被锤的可能。

三是消费股逐渐获资金试探性关注,但不是主菜。昨天茅台单骑救主风光无限,股价盘中一度涨停创6年来首次,但看得出来市场对这些消费股的信心依然还很弱。这背后一方面是消费数据的持续没亮点,二是板块还面临来自政策面和业绩面的不确定性。

到目前,这些板块的估值泡沫已经消化得差不多了,一些消费龙头的估值也逐渐初步具备长期吸引力,这段时间也看得到资金在小规模试探性的入场。比如近期北上资金对日常消费的流入是靠前的。

不过因为消费板块的市场体量很大,小规模的资金难以引发关注,市场对此未能及时充分反映,所以一致性还没出现。

在月初监管层已经连续几次喊话消费型基金大规模“漂移”至新能源的现象了,也意味着资金逐渐回归的概率在增大。但需要担心的是消费端乏力还是个严重问题。

现在白酒酱油在逐渐发酵涨价预期,但企业端其实是有点无奈,成本端在咄咄逼人,消费端却迟迟不振,白酒还好,毕竟利润高,酱油这种同时受成本端和消费端左右的就比较苦逼了。

海天因为涨价炒作确实回血不少,但上攻依然乏力,数据上很难去算清楚涨价对成本转移的程度,资金还在等待三季度的业绩数据验证。现在海天的估值还有70倍,对于一个增速只有2成多的个股,现在的估值明显还不够吸引力。

2

可期待的方向

由上述得知,当前以及接下来一段时间的主角仍会受限电和双控政策影响,享受到供给侧改革带来产品价格提升和行业集中度长期提升的利好。

尤其进入四季度,用电、用煤和天然气会是需求高峰期,所以可以预计三、四季度这些领域的业绩大概率多数会继续出现可观增长,这个不需赘述了。

歌照唱,舞照跳。

当前资金是在高低切换,但之前的新能源高是有其高的道理,长期强预期还在,现在是杀估值不是啥逻辑,所以等板块跌一轮下来了肯定会有资金流回去。

只是总的存量资金就那么多,而新增的分流在持续增加,周期和消费以及部分医药领域也会继续截留资金,所以未来资金继续无脑爆炒新能源的可能性应该不会有了。

但这种情况下,资金肯定也还是会继续选择估值相对更好,未来业绩确定性也更高的个股,包括行业龙头和存在预期差的一些产业配套股。

现阶段,切实的盈利预期是最好的依据。所以三季度季度报会是一个有助于判断的窗口。好业绩预期的板块也都基本集中在了上游工业材料、能化和新能源车领域,大部分也都有预期,但应该也会有一些漏网之鱼。但这会比较考究投资者的研判能力,轻易获得的投资机会从来就不是常态。

很多人都总是后悔没有早点上车新能源,等这一波调整结束,去挑一些确定性高的行业龙头上车,就不要再太胆小了。

还有一些可以预期的方向,比如出口端制造业的,现在东南亚的制造业订单还在持续转移回来,这几个月数据也在显示疫情受益产业、机电类、纺织服装等领域的出口订单增量还是比较可观的,因为需求增量大,议价能力尚可,实力企业的利润可以关注。

另一个是近期券商都在密集推的科创板和北交所概念带来的专精特新小巨人,这些虽然有很多散户无法参与,但配置一些相关的主题基金间接参与也是可以的。

还有一个是互联网巨头科技企业,以及硬科技产业的人工智能、VR、新材料、机器人等,这段时间互联网科技持续被锤,到现在基本上最大的风险期过去,估值也跌得很惨了,20倍的腾讯,15倍的小米,肯定不会是常态的。

至于硬科技,其实业务增长一直比较稳健,很多业绩增长确定的细分领域科技股的估值只有二三十倍,处在阶段历史的低位,只是市场主线不在其中不被关注到,所以预期差其实挺大的。

其实多数这些优秀公司的增长逻辑都挺好,拿长期的赢面应该比较大。

3

尾声

其实今年以来的市场资金都比较焦虑和迷茫,毕竟发生了那么多大事件,很多行业板块的逻辑都完全被打乱,导致能拥有高确定性和增长性的主线相比少的可怜。

在这种背景下,资金更愿意抱团在这些确定的主线中高低切换,反复横跳,所以才有那么多的妖股横生。

十四五规划元年叠加党的百年新征程,很多政策性的重大指引非常多,叠加机构资金规模的空前壮大,导致抱团炒作政策催动的行业概念成为这两年股市最大的特征,也是最回报最高的模式。

在未来相当一段时间,这个模式还会一直吃香下去,就看投资者能不能把握得住了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员