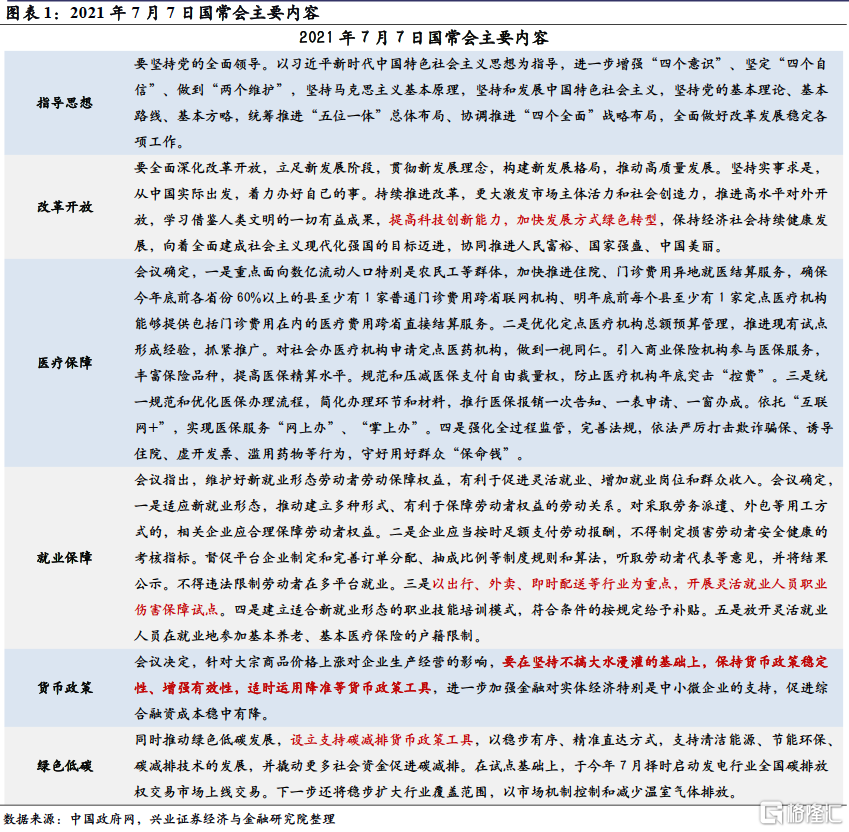

事件:2021年7月7日召开的国务院常务会议,决定要在坚持不搞大水漫灌的基础上,适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持。我们认为:

国常会强调运用降准等货币政策工具,加强中小微企业支持。国务院常务会议提到要在坚持不搞大水漫灌的基础上,适时运用降准等货币政策工具,进一步加强对中小微企业的支持。意味着降准或定向降准的概率大幅上升。按照往期经验,国常会吹风到政策落地往往间隔1-2周时间左右。例如2020年5月6日国常会强调支持中小微企业多渠道融资,此后5月15日宣布中小型存款机构降息,2020年4月1日国常会吹风进一步实施对中小银行的定向降准,此后4月15日降准。例外情况同样存在但,例如2020年6月17日国常会提到要综合运用降准、再贷款等工具,但此后经济回暖较快,并未有降准政策落地。

较大的付息压力和经济下行压力下,利率中长期下行或是大势所趋。国务院常务会议对降准的强调有些超出市场预期,但从中长期视角来看,正如我们在2021年春季策略《骤雨初歇》和中期策略《覆水难收》中所强调的,2季度以来利率债持续具有配置价值的原因有三:1)根据我们的估算,2020 年中国实体经济部门总的债务付息成本超过 14 万亿元,实体部门债务付息成本占名义 GDP 比约为 14%,在庞大债务体量下,社会各类主体付息压力较大,中长期利率中枢下移是大势所趋;2)随着地产、基建、出口增速的逐渐放缓,下半年中国经济增长或逐渐向潜在中枢回归,货币政策或维持稳健宽松;3)下半年信用风险可能逐步释放,从防范大规模信用事件角度来看,货币政策也将“易松难紧”。

往后看,市场逻辑或继续往中长期逻辑切换。正如我们在中期策略《覆水难收》和3季度大类资产配置报告《长逻辑的回归》中所强调的,下半年中国宏观经济将逐渐向中长期中枢靠拢、流动性维持相对宽裕,海外美联储长期仍“覆水难收”,这意味着市场可能向中长期逻辑继续切换,权益方面,更看好长期赛道资产;债券方面,存量债务压力可能意味着需要低利率环境来维系,利率债仍有中长期配置价值。但近期市场对美联储“覆水难收”预期的“Price in”速度较快,短期也需要小心3季度海外联储吹风和信用风险的释放。

风险提示:国内外经济、政策形势超预期变化。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员