本文要点

从需求端看,本轮商品上涨的驱动力来自于美国居民加杠杆,并且在财政补贴和服务消费受疫情压制的背景下,美国居民对商品的消费需求较疫情前增加了一倍以上。但随着印钱效应的消退和服务消费的恢复,美国居民的商品需求强度也会开始下降。更重要的是,本轮商品价格上涨对美国核心CPI的传导更快,对美国宽松的货币政策带来严峻挑战,一旦低利率状态难以保持,居民加杠杆的进程就可能被中断。

大宗商品价格上涨对中国的影响主要表现为对制造业利润率的压缩。政策方面,由于内需本身无法承受上游价格的上涨,货币政策也就没有收紧的必要。如果仅基于通胀预期就收紧货币政策,将产生原材料成本上升、财务费用上升和人民币升值三重收紧效果,使制造业企业雪上加霜。

本轮商品上涨的需求侧因素

来自美国居民加杠杆

本轮商品价格上涨的部分原因无疑是疫情后供给恢复速度慢于需求恢复速度,一般而言,这种现象不会持续太长时间,因为价格上涨后供给总是能够恢复的。如果出现长期的滞胀,往往发生在战争或灾难冲击后,供给端被永久性破坏或在几年内都得不到恢复,调节供需的价格机制就会因此失灵。

本次新冠疫情带来的全球供应链冲击叠加国内碳中和政策的开展,都对供给端造成了扰动。然而,每轮商品价格上涨都一定有需求端的驱动力,不可能只靠供给端。回顾2016年-2018年的大宗商品价格上涨,虽然分析更多将其归因于国内供给侧改革的影响;但从需求角度看,很重要的原因是中国房地产销售进入一轮新的上行周期,最显著的特征就是“棚改”带来三四线城市的房地产需求大幅上升。

如何从需求端理解本轮全球大宗商品价格上涨的驱动力?我认为,主要来自于美国居民部门加杠杆。

经验表明,如果想通过财政扩张或货币宽松来带动商品价格上涨,一个非常重要的条件是有私人部门加杠杆的配合。仅靠政府部门加杠杆,其效果是很弱的。比如日本多年来都在实行比较积极的财政政策,但是从日本的宏观杠杆率来看,只有政府部门杠杆率在上升,企业和居民杠杆率都在下降,其宽松政策从未带来大宗商品价格的上涨。

美国这次也采取了“双宽松”政策,但着力点发生了很大变化——直接发钱给居民,而不是由政府来决定如何支出。之所以本轮刺激政策能对商品价格产生立竿见影的影响,一个很重要的背景是美国居民开始进入加杠杆周期。上一轮类似的情形发生在次贷危机之前。回顾历史,商品“超级周期”往往伴随着超大经济体居民部门的加杠杆。这个经济体要么是美国,要么是中国。比如2009年-2011年,中国四万亿财政刺激对商品价格的拉动更多体现在国内房地产周期的启动,中国居民从2009年开始大量通过借贷来购房,购房模式较2008年之前发生了很大变化。

本轮美国居民加杠杆有三个驱动因素。

第一,从美国人口结构来看,未来一段时间美国20-49岁购房年龄段人口将处于高速增长阶段,和父母同住的“啃老族”比例已经创历史新高,居民购房有刚需。

第二,美国居民部门在2008年以后经历了10年“去杠杆”,目前杠杆率在三大部门中最低,叠加本轮财政补贴使美国家庭资产负债表得到较大修复,居民债务偿付比率已回到上世纪80年代的历史低位;美国抵押贷款利率一度下行到3%以下,历史上首次低于薪资增长。这些因素使得美国居民加杠杆的能力和意愿都比较强。

第三,从资产配置角度,房地产相对于股票在美国居民的资产配置中有更大的提升空间。过去十年间,股票在美国居民财富中的占比持续上升,目前已经处于历史高位,而房地产配置占比则处于低位。从投资回报率看,过去十年美国租金回报率稳中有升,而国债收益率和美股分红率持续回落。从租金角度理解,美国房价的上涨是比较健康的。而且房地产本身就是一个加杠杆的载体,房屋增值后通过抵押再贷款的现象在美国十分普遍,这和国内对于房屋抵押再贷款(相当于经营贷)资金用途限制较紧的情况有所不同,所以房价上涨会带来居民更广范围的消费需求上升。

为什么本轮美国居民加杠杆对商品需求的影响非常大?

如图1,今年一季度美国居民消费支出和2019年同期相比,商品消费增速远高于疫情前水平,而服务消费仍弱于疫情前。今年一季度,美国商品消费的两年平均增速为8%,是疫情前(2019年)的2倍多;耐用品消费两年平均增速高达14%,是疫情前的3-4倍。疫情前,美国商品消费增速长期维持在3%-4%的水平。

图1 美国居民商品消费增速远高于疫情前水平

过去十几年,耐用品的个人消费支出始终保持缓慢增长态势,但疫情之后,增速却出现飙升,远超原来的趋势线(图2)。这一方面是多轮财政补贴带来的“印钱效应”,另一方面则是因为服务消费受到疫情持续抑制,导致居民消费结构更多向商品消费倾斜,商品消费需求猛增。

图2 多轮财政补贴使得美国居民耐用品消费明显透支

但从边际上看,商品需求不可能持续保持如此高的增速。一方面印钱效应在逐渐减弱,另一方面服务消费会随着疫情缓解而逐步恢复,从而对商品消费形成分流。目前,商品和服务消费的“分化”已处于历史最高水平。从数据上看,近期美国的商品消费已经开始出现疲态。4月零售额增速低于市场预期,除餐饮服务有所回升,其他消费都与3月基本持平。最新的密歇根大学消费信心指数也开始回落,说明当前的物价上涨已经对美国消费者产生负面影响。

如何看待美国居民加杠杆的持续性?2000年-2008年的大宗商品超级周期能够持续那么长时间,一个非常重要的条件,是美国核心CPI在大宗商品价格上涨过程中始终稳定在3%以下,PPI价格上涨没有向终端CPI传导。这在很大程度上得益于中国制造的全球化。因为中国在加入WTO之后,为了维持出口竞争力,吸收了大部分上游价格的上涨,并利用廉价劳动力成本将下游价格控制在了较低水平。但本次面临的挑战是,全球化带来的反通胀效应已越来越弱,而美国自身的产出缺口使其对进口的依赖越来越强,这会造成商品价格的上涨对美国CPI的影响较过去更加显著。美国4月核心CPI同比已大幅跳升至3%,并可能在未来一段时间保持在3%以上,这给美国的货币政策带来严峻挑战。目前美国的利率水平已经显著低于CPI,这和2000-2008年利率水平高于同期CPI是不同的。加杠杆需要相对宽松的货币政策环境,一旦低利率状态难以保持,居民加杠杆的进程就可能被中断。

国内PPI大涨难以向CPI传导

如何看待大宗商品价格上涨对国内通胀的影响及对货币政策的启示?

国内情况正好相反。如图3,为剔除低基数影响,用今年前四个月国内主要经济指标的两年平均增速与2019年年度增速进行比较,可以看到,今年1-4月,国内主要经济指标中只有出口增速超过了疫情前的水平,工业增加值增速也超过了2009年,也主要得益于出口的高增长,其它所有跟内需相关的指标基本都低于疫情前的水平。这说明,本轮商品价格上涨周期中,中国的需求恢复强度不高,全球需求的边际改善主要来自于美国。由于美国商品需求增速比疫情前高出一倍以上,导致中国出口很容易超过疫情前的水平。

图3 中国主要经济指标疫情前后对比

中国居民消费支出结构的变化更加明显。如图4,几乎所有分项今年一季度增速都低于疫情之前(只有食品增速和疫情前持平)。这导致的一个结果是,商品价格的上涨会首先抑制内需。因为内需对价格的敏感度更高,而外需由于美国居民收入的改善更显著对价格变化并不非常敏感。从国内PMI分项中也可以明显看出(图5),购进价格分项目前仍处于60以上的高位,但订单分项指标却开始回落,形成了一定程度的“滞胀”。

图4 中国城镇居民消费支出结构疫情前后对比

图5 PMI购进价格与新订单指数

图5 PMI购进价格与新订单指数

如果将生产资料价格代表上游、生活资料价格代表下游,那么一般来说,在每轮大宗商品价格上涨周期中,下游价格的涨幅都会低于上游,生产资料的价格波动大于生活资料本来就是常态。即使考虑这一点,将它们的涨幅和自身的历史水平进行比较,如图6,可以看到2005年-2007年、2009年-2011年的大宗商品价格上涨周期中,生产资料和生活资料都处于100%的分位,说明下游需求很强,可以接受上游价格的上涨;但2016年-2018年,生产资料分位数达到100%附近时,生活资料分位数不足80%,显示那一轮大宗商品价格上涨需求的驱动力已有所下降;而本轮价格上涨中,生产资料已回到历史高位,但生活资料历史分位数却不足60%,是历史上最低的一次,是上游对下游价格传导力最弱的一次。出口价格表现则完全不同,目前涨幅已接近历史分位数的90%,说明外需对高价的承受能力明显超过内需。对比中、美核心CPI也可以明显看出这一变化。过去相当长的时间内,中国核心CPI的水平都与美国相近,但是疫情之后美国核心CPI持续高于中国,显示大宗商品价格上涨对美国通胀的影响要大于中国。

图6 生产资料和生活资料同比分位数

大宗商品价格上涨对中国的影响主要表现为对制造业利润率的压缩。如图7,2014年之前,上市公司毛利率和工业品价格是正相关关系,说明上游价格上涨可以传导到下游,不会影响上市公司整体的毛利率水平。但2014年之后,二者是反向关系,上市公司毛利率的改善基本都出现在大宗商品价格下跌的时候;大宗商品价格上涨时,上市公司的毛利率很难提高。所以最近A股的下跌,背后反映的不再是美债收益率上升或国内货币政策收紧,而更多是企业盈利预期的反映。

图7 工业品价格与上市公司毛利率

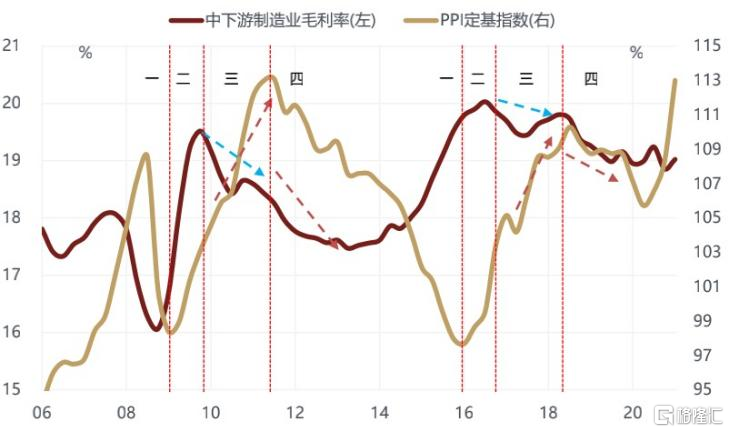

据推算,如果PPI定基指数累计涨幅超过7%,中下游制造业毛利率都会开始下降;而如果PPI涨幅在7%以内,毛利率则有望和周期品价格同步回升(图8)。

图8 PPI定基指数与中下游制造业毛利率

甚至地产行业,过去是中国最赚钱的行业,但今年收入虽然在增长,毛利率却在持续下降,这反映出地产行业对成本的敏感度也在提升。并且,由于毛利率大幅下降,即使销售较好,房地产企业也很难在缺少周转资金的情况下,通过大量新开工来补库存。这也是为什么过去一段时间销售较好但新开工数据始终偏弱的原因。毛利率中枢下降后,地产行业维持较低的库存也会成为一种常态。

政策方面,由于内需本身无法承受上游价格的上涨,货币政策也就没有收紧的必要。央行一般在国内核心CPI超过2%以后才会提高利率水平,需要确认PPI上涨最终可以传导到下游,如果仅基于通胀预期就收紧货币政策,可能会让制造业雪上加霜,使得制造业在面临原材料成本之外,还要面临财务费用的上升,同时加息还可能导致人民币升值,削弱其出口竞争力,形成三重收紧效应。

全球流动性已进入拐点

商品价格上涨不仅有供需基本面的配合,涨幅中也一定包含了金融因素。也就是说,如果基本面只能支持物价50%的涨幅,但商品价格实际上涨了100%,那么多出来的50%涨幅就一定和流动性有很大关系。在流动性放松的情况下,市场会形成关于通胀的预期。不管涨价后下游需求是否能接受,上游都会先涨价,产业链中间环节都会囤货,从而使得涨幅最终超过供需基本面的支持。

本轮大宗商品价格上涨的一个特点是速度快,仅用13个月就实现了2009年-2011年三年的总涨幅,上涨速度如此快的原因正在于本次全球流动性史无前例的放水力度。

从流动性指标来看,本轮大宗商品价格上涨可能已经处于尾声,甚至已经出现阶段性顶部。大宗商品价格上涨一般滞后全球M2增长3个月左右。也就是说,如果全球M2增速见顶,大宗商品最多滞后3个月见顶。

本轮全球M2增速在2月最高,3月开始回落,如果确认2月M2增速已经见顶,那么本轮大宗商品价格的阶段性顶部可能在5月已经出现。美国M2增速3月开始回落,后续不会再有如此大规模的印钱,M2增速下行趋势比较确定。中国M2增速已经回落了一段时间,国内衡量商品流动性的指标——M1-M2也出现了见顶回落的迹象。

某一类大类资产的变化趋势还可以从其他大类资产中得到印证。4月份以来,虽然商品价格上涨迅猛,但债券收益率并没有上升,甚至出现回落,这一现象本身也说明商品价格可能处于尾声阶段。

债券价格和商品价格同涨,从经济逻辑上讲是矛盾的,但在历史上却多次出现。其中,经济复苏初期的商品价格上涨,主要由供给收缩导致,需求恢复较晚,商品价格大概率会领先债券收益率走势,即商品价格先见底、债券收益率后见底。

而在经济滞胀阶段,债券收益率往往领先商品价格见顶,因为它更有预见性,能够预见到后面的需求回落。比如2008年三季度油价涨到接近150美元,但债券收益率在2007年底就已经见顶,2008年上半年并没有创新高,而是呈现高位震荡的特征。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员