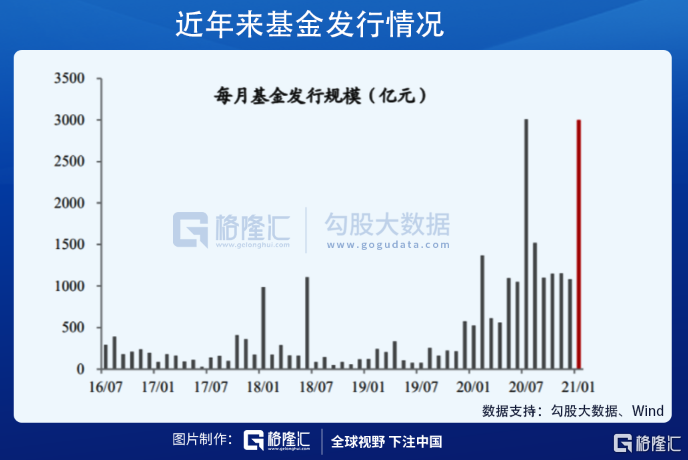

四季度基金业绩披露期开启,2020年公募基金规模首次超过20万亿元,35家公募公司进入“千亿元俱乐部”,炒基已是趋势。

投资者抄完重点作业后,可以继续关注一下今年以来爆款基金的火热势头。

截至1月22日,今年以来新成立的基金有87只(份额合并计算),合计募集规模达到3889.7亿元;其中,股票型基金和混合型基金74只,合计规模为3591.09亿元。

其中,“日光基”自然吸引市场较多关注,下面,基金君就为大家重点挑选几只募集规模超过100亿元以上的明星热门新基金来探究一番。

百亿热门新基金的投资方向

(1)广发基金王明旭:加仓银行,看好新能源

今年成立的广发均衡优选混合拟任基金经理王明旭,其募集规模为148.53亿元。本只基金主要基于“自下而上”的选股策略,精选成长性相对确定并匹配合理估值的个股,在严格控制风险的同时,力求基金资产实现长期稳健增值。

王明旭作为老将,具有16年投研经验,持仓相对均衡,习惯以大消费+大金融中的价值白马龙头为底仓,阶段性超配景气向上的行业以增厚收益。

其代表管理产品是广发内需增长混合A,资金规模在16.78亿,从2010-04-19成立至今,取得的收益为114.85%。1年收益率83.51%,同类排名166/1893;3年收益率101.65%,同类排名311/1540;年化回报在7.36%。任职总回报187.10%。

截止到去年四季度,广发内需增长混合A基金份额净值为1.802元。本报告期内,本基金的份额净值增长率为22.17%,同期业绩比较基准收益率为 7.97%。

回顾四季度前十大重仓情况,该基金一直维持较高的仓位,除了G三峡EB1债券成为第一大重仓外,在股票投资上,华友钴业成为新进前十大重仓股,跃至第二大重仓股,近三个月涨超167%;中国中免、贵州茅台持数股不变,但分别退至第三大重仓股、第九大重仓股;海容冷链、立讯精密不再出现其中;此外,配置上依旧对银行股较为看好,有所增持,宁波银行、招商银行依旧在列。

(2)博时基金吴渭:减仓新能源,加仓风电、医药

今年以来,博时基金吴渭成立了两只新基金,博时汇兴回报成立规模为147.19亿元,博时汇融回报规模为41.41亿元。其中,博时汇兴回报主要聚焦于十四五规划与双循环的政策红利、战略性新兴产业规划新增领域与确定性强领域、消费升级背景下的新消费趋势。

吴渭一直坚持绝对收益理念,比起在牛市赚得多,更在意熊市时能够跌得少,习惯选择大盘成长风格个股,聚焦估值扩张和企业盈利,在把握行业与企业的景气度的同时,赚取时代趋势和企业成长带来的收益。

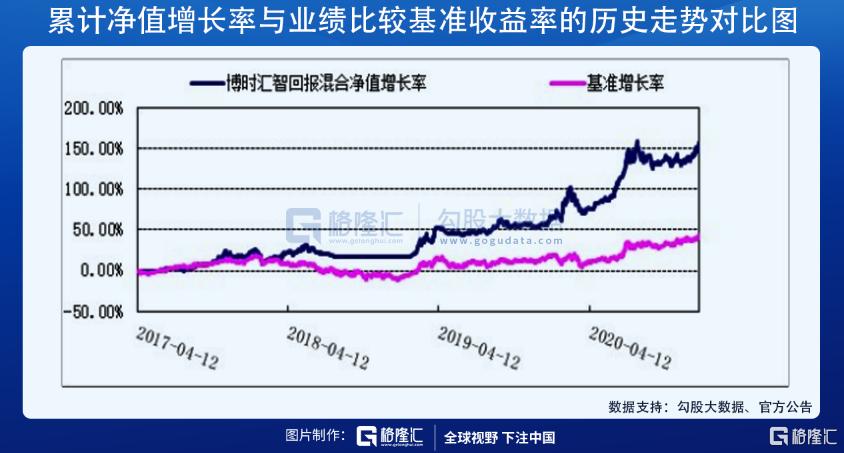

其管理的博时汇智回报灵活配置混合具备一定的代表性,资金规模在8.34亿元,任职总回报192.85%。1年收益率68.70%,同类排名为377/1893;3年收益率133.35%,同类排名134/1540;年化回报在32.84%。

截至去年四季度,本基金基金份额净值为 2.5776元。报告期内, 本基金基金份额净值增长率为10.89%,同期业绩基准增长率11.07%。

整体来看,四季度重仓的股票基本跟三季度相同,看好免税、酒类以及长视频公司等细分消费板块龙头标的。中国中免依旧是第一大重仓股,五粮液跃至第二大重仓股,对新能源车、消费电子等龙头公司继续关注,但对前期涨幅波动明显的亿纬锂能、宁德时代有所减仓;智飞生物持股不变,万泰生物成为新进前十大重仓股,成人疫苗行业继续受到青睐。此外,日月股份进入前十大重仓股说明其看好风电发展的长期必要性。

(3)银华基金李晓星:减仓新能源,加码5G

银华心佳两年持有期混合型基金拟任李晓星,成立规模为135.08亿元,对于行业配置以均衡为策略,选择业绩增速快于估值下降速度的股票,并看好消费和科技两条核心赛道。

截至去年年末,李晓星旗下管理超过两年的基金共有四只,分别为银华中小盘、银华盛世精选、银华心诚以及银华心怡。

其中,成立时间最长的便是银华中小盘混合。基金规模76.84亿元,自2012-06-20成立至今,所取得的收益为802.52%,李晓星任职总回报226.44%。1年收益率56.46%,同类排名586/1018;3年收益率102.89%,同类排名206/609。年化回报在29.16%。

截至去年四季度末,本基金份额净值为 3.985 元;本报告期基金份额净值增长率为 9.57%,业绩 比较基准收益率为 2.56%。

根据最新前十大重仓股,本基金自去年二季度以来连续三个季度加仓立讯精密,宁德时代、隆基股份等遭到一定的减仓,大族激光、三七互娱、科达利、领益智造、深信服成为新进前十大重仓股,可以看出,其以光伏和电动车为代表的新能源依旧看好,同时格外关注5G后周期带来的机遇,视频和游戏赛道也有所布局,聚焦科技和消费中长期业绩增速中枢和估值相匹配的优质成长股。

(4)广发基金邱璟旻:看好医药,加仓啤酒

广发成长精选拟任基金经理邱璟旻,其成立规模为118.79亿元,在科技进步、消费升级趋势下,主要将对上市公司及行业所处的基本面进行深入分析,精选具有成长优势的优质标的。

邱璟旻的投资风格偏成长,一般从稳定成长的白马股以及快速成长的标的入手,重视企业生命周期发展情况。

其代表的管理基金是广发新经济混合A,任职总回报212.55%。基金规模30.84亿元,成立超过8年,至今取得的收益为451.34%。1年收益率102.03%,同类排名45/1018;3年收益率128.01%,同类排名96/609;年化回报23.91%。

截止到去年四季度末,本基金份额净值为 4.9585元;本报告期基金份额净值增长率为 13.59%,业绩 比较基准收益率为 11.08%。

可以发现,金域医学依旧是其第一大重仓股,受到继续加仓,鸿远电子、重庆啤酒、埃斯顿成为新进前十大重仓股,数据港、七一二、道通科技则被踢出;人福医药、天味食品、华测检测、深信服等依然在列。整体来看,前期持有的部分公司受市场情绪影响,回调幅度较大,对净值有一定程度的负面影响,于是该基金四季度在长期看好的公司回调时进行加仓,对部分公司做了优势替换。

去年爆款新基金持仓一览

除了上述今年发售火爆的新基金受到关注之外,2020年爆款基金也频出,尤其是在去年四季报披露后,一些去年下半年的爆款基金建仓情况也值得细品。

接下来,基金君选了一些人气基金产品,去探究其建仓路径。

(1)广发稳健回报混合A

傅友兴去年八月新发的广发稳健回报混合A表现受到市场关注。

这一基金的股票投资范围为30%-65%,延续了傅友兴的保守配置型风格,注重稳健均衡,将风险控制放在第一位,以实现长期收益。

广发稳健回报混合A基金规模在122.82亿,目前已基本完成建仓,股票持仓以消费、医药、优势制造业等板块为主,行业配置相对均衡。在债券方面,配置集中于短久期的高信用等级债券,以追求票息收益为主。重仓股主要包括了三一重工、双汇发展、分众传媒、贵州茅台、三环集团、平安银行等。

可以作为参考的是其师承同门的广发稳健增长混合A,资金规模275.96亿元,成立时间超过16年,傅友兴从2014年任职,任职总回报193.49%。一年收益率30.18%,同类排名31/101;三年收益率55.49%,同类排名17/78。年化回报17.45%。

截止到去年四季度末,本基金份额净值为1.8208元;本报告期基金份额净值增长率为4.31%,业绩比较基准收益率为9.21%。

回顾去年四季度,本基金在债券方面,仍以短久期的高信用等级债券为主;股票仓位略有提升,总体行业配置变化不大,适度增持了机械、电子、传媒等行业标的,但由于寻求稳健,组合在白酒、新能源等板块配置较少,本季度净值表现不占优势,迈瑞医疗、双汇发展为第一、二大重仓股,三一重工、重庆啤酒、分众传媒等在列。

(2)嘉实核心成长混合A

基金经理归凯去年10月成立的嘉实核心成长也颇受追捧,资金规模在152.18亿元。

值得注意的是,四季度该基金仍处于建仓期,截止四季度末,大类板块占比依次为科技、制造、医药健康、消费。在去年底重配了迈瑞医药、广联达、国瓷材料、深信服等。

归凯习惯从商业模式、竞争优势和产业趋势去选择一个好标的,重视成长这一概念,即估值和成长性的匹配度。

他管理的嘉实泰和、嘉实新兴产业和嘉实增长,在任职期间回报均已翻倍。其中,嘉实新兴产业股票基金规模147.03亿元,任职总回报212.87%。从成立至今已取得486%的收益,1年收益率74.77%,同类排名146/409;3年收益率162.19%,同类排名33/274;年化回报32.09%。

本基金四季度在持仓结构上做了优化,制造业、医药健康行业占比有所上升,消费占比有所下降。其中,取代立讯精密,我武生物成为新进前十大重仓股。最新前十大重仓股分别为:汇川技术、通策医疗、迈瑞医疗、广联达、国瓷材料、华测检测、中科创达、我武生物、恒生电子、贵州茅台。

(3)中欧阿尔法混合A

去年八月葛兰管理的中欧阿尔法也十分夺目,引来了超过550亿资金认购,配售比例仅为14.53%,基金规模在88.22亿元。

该基金符合葛兰长期的投资逻辑,即通过研究公司基本面、历史以及管理,进而聚焦有竞争壁垒的优质公司,看好消费、科技、医药等赛道的景气周期,风格偏成长。

从前十大重仓股来看,贵州茅台、宁德时代、爱尔眼科、美的集团、立讯精密等热门标的占据前列。

此外,葛兰的代表产品中欧医疗健康混合A继续受到关注。资金规模在102.08亿元,从2016年9月成立至今取得314.78%的收益,1年收益率105.16%,同类排名33/1018;2年收益率294.69%,同类排名4/742;年化回报在39.02%。

截止到去年四季度末,本基金份额净值为3.446元;本报告期基金份额净值增长率为18.34%,业绩比较基准收益率为4.48%。

该基金总体维持了高仓位的运作,重点布局长期看好的创新药产业链、医疗服务、高质量仿制药等。?前十大重仓股为爱尔眼科、药明康德、泰格医药、凯莱英、恒瑞医药、长春高新、英科医疗、迈瑞医疗、通策医疗、智飞生物。

结语

基金的热度持久不下已是众所周知。

而承接2020年的热潮,预计2021年依然会是公募基金发行的大年,尤其是随着南下资金放大基金发行热潮的红利,机构的“抱团”行为依旧会推动热门标的上行,但在结构性行情发酵之下,无论是新基民还是老基民,都可以从明星经理的调仓以及发新基的方向上找到投资新思路。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员