机构:方正证券

评级:强烈推荐

受惠功率半导体及 CIS 需求提振,料 4Q20 收入有望超指引。

国产功率半导体市场 2Q20 以来维持旺盛,我们判断这种高景气度能持续到至少 4Q21,主要有 3 个原因:1)汽车电动化趋势在 2021 年有望加速;2)疫情加速了国产替代;3)经济复苏带来工业及家电需求提高。而功率半导体占到华虹整体营收约38%,功率高景气有望让华虹 8 寸产能持续满载,甚至带来 ASP提升、12 寸爬坡超预期的机会。 中低阶 CIS 市场在 4Q20 也进入高景气状态,据 Omdia 报道,中低像素 CIS 在 2020 年末开始供不应求,部分厂家上调价格。受益于智能手机多摄方案升级和新能源车摄像头数量提高,我们判断该市场高景气状态有望持续,中低像素 CIS 目前是华虹 12 寸厂占比过 50%的主要产品,高景气度有望让 12 寸线爬坡进度超预期。

12 寸厂扩产积极,看好未来三年收入增长。

公司 12 寸厂产能 4Q20 预估扩充至 20k wpm,2021 年预估产能翻倍,年底达到 40k wpm。考虑到大陆晶圆代工需求约占全球22%,而目前大陆 foundry 市场占比仅不到 10%,未来大陆纯晶圆代工厂增长空间较大,预估华虹 12 寸有望未来三年持续扩产至 80k wpm,2023 年收入有望达到 16.6 亿美金,相对 2020 年增长 74%,年复合增速有望达 20%。

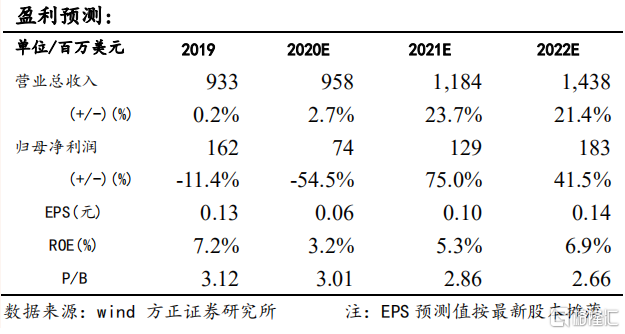

DCF 估值:58.2 港元 我们通过 DCF 的方式计算出当前股价合理价值在 58.2 港元。 投资建议:公司是大陆特色工艺代工龙头,受惠于功率半导体及 CIS 高景气,8 寸持续满载,12 寸扩产顺利。我们预计公司 2020-2022年 实 现 收 入 9.58/11.84/14.38 亿 美 元 , 每 股 净 资 产 为2.40/2.44/2.59 美元,对应当前市值的 PB 为 3.01、2.86、2.66 倍,重申“强烈推荐”评级。

风险提示:扩产后折旧提高或使毛利率承压;技术研发不及预期;行业竞争加剧;中美贸易摩擦加剧。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员