1月13日晚,华南城(1668.HK)公布2020/21财政年度首三季度(2020年4月1日至12月31日)销售数据。

公告数据显示:截至12月31日,华南城实现合约销售金额约120.88亿港元,相比于上年同期的117.01亿港元,有3.31%小幅增长;实现合约销售面积约128.40万平方米,相比于上年同期的128.29万平方米,基本持平;折合销售均价为9400港元/平方米,与上年同期的9100港元/平方米,亦有3.30%的小幅增长。

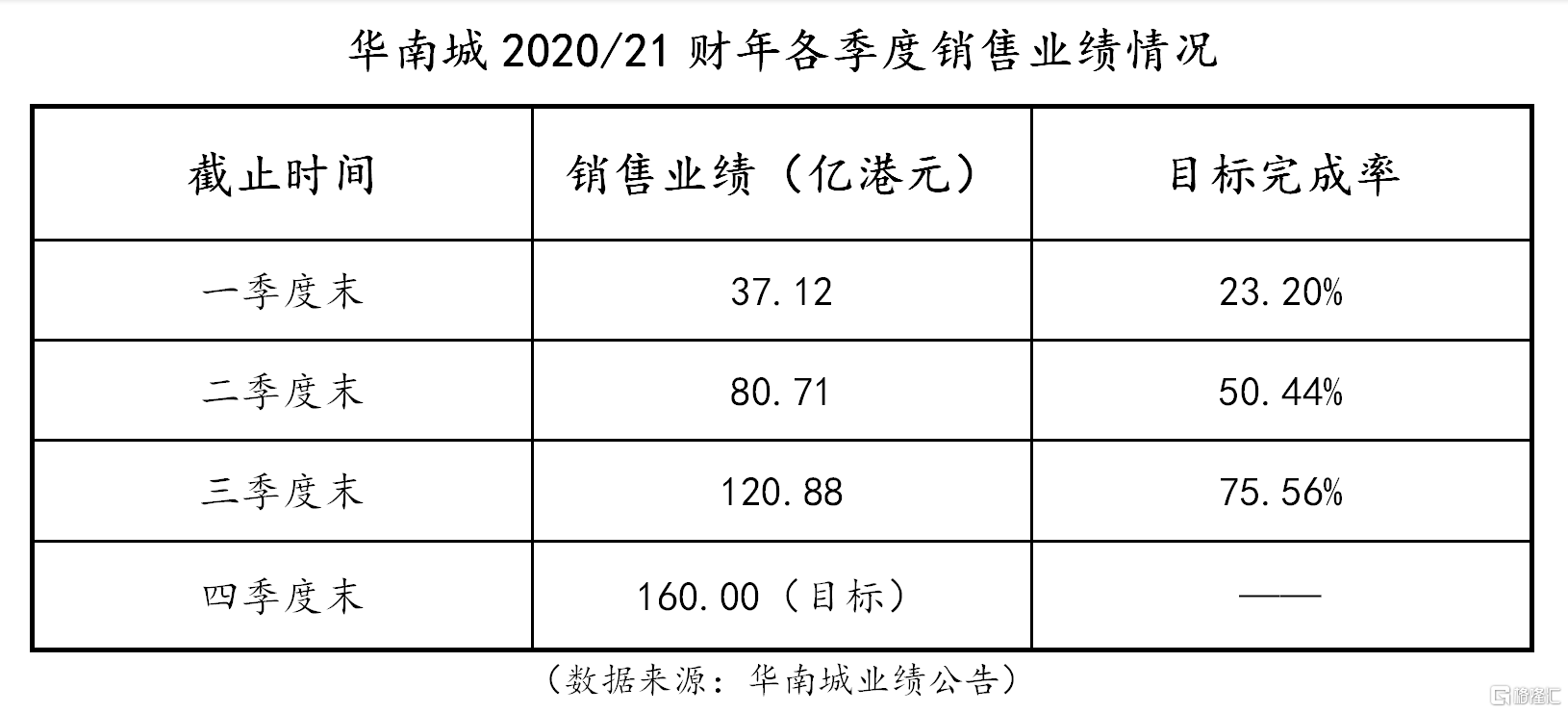

分季度来看:2020/21财年一季度末(截至6月30日)实现销售金额37.12亿港元;二季度末(截至9月30日)实现销售金额80.71亿港元;三季度末(截至12月31日)实现销售金额120.88亿港元。

按照此前华南城管理层提出的年度目标计划,截至2021年3月31日止2020/21财年将实现160亿港元的年度销售业绩目标。结合前三季度销售数据来看,除了一季度受疫情轻微影响之外,二三季度均实现了阶段性的预期目标。

从13日的公告数据可见,截至三季度末华南城的销售业绩距离全年目标也就只有24.44%。按照这个进度,实现年度预期目标并不是一件特别困难的事情。

对于华南城这样一个世界级的综合商贸物流企业而言,在全球疫情大爆发和国内实体商业转型线上的不利环境下,以线下实体业务为主的商贸企业依然能取得维持上年同期业绩水平,且略有增长,同时还能实现阶段性的目标完成率,实属不易。

虽然受疫情影响,但仍能经受得住“百年未有之大变局”的考验,还能按照预定的步伐前行,也足以见得华南城的抗风险能力强。短期的市场波动,是无法动摇华南城的根基。

说到华南城的根基,还有一点不得不承认,那就是它的业务能力,尤其是远超行业的平均水平的毛利率。

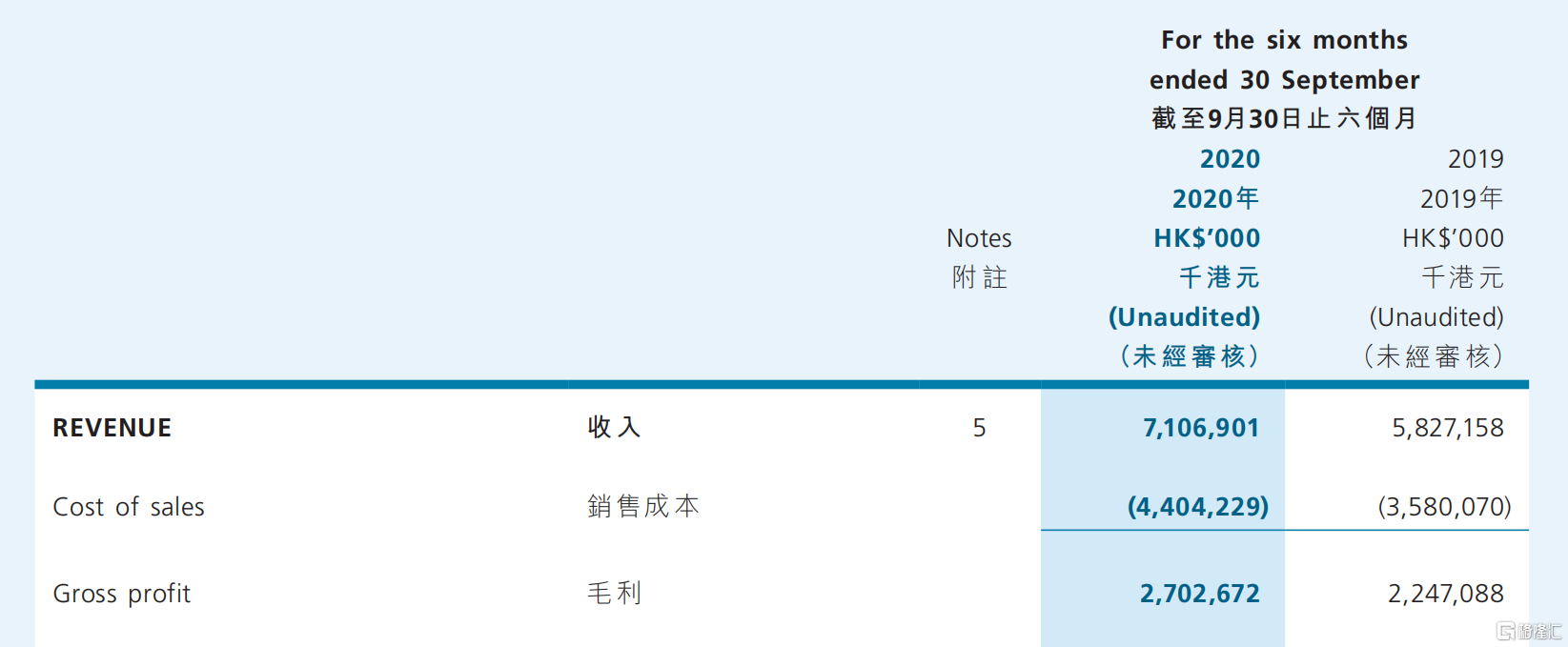

根据华南城2020/21财年的半年报数据显示:截至2020年9月30日,华南城的业务收入为71.07亿元,同比增长21.97%,而毛利润则达到了27.03亿元,同比增长20.29%,毛利率高达38.03%,与上年同期基本处于持平状态。

仅凭,连续数年稳步在40%上下的毛利率这一点,就足以震撼整个房地产行业。

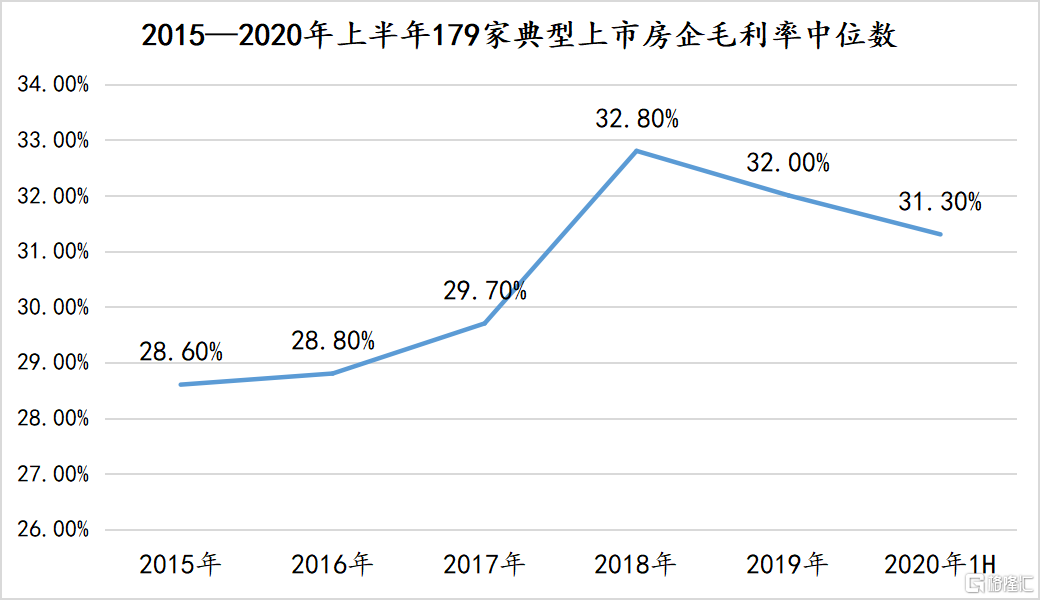

据克尔瑞数据显示:2020年上半年179家典型上市房企毛利率中位数31.30%,同比下滑2.4个百分点,净利润率中位数和归属母公司净利润率也均有一定程度上的下滑。

而从整个行业来看,房企利润率的下滑是整个地产行业的一致表象,在此背景下华南城不仅在毛利润率上高出行业平均水平近十个百分点,同时,依然能维持与上年同期水平。

可见,国际商贸环境、全球疫情冲击,地产行业的市场走向,都没能动摇华南城的业务发展。而这背后就是华南城的不同于其他地产+商贸企业之处。商业生态的成熟,是释放企业价值的基础,也是华南城抗风险能力的根源。

相比于一般的物业开发企业,华南城以租金收入、物业管理、仓储与物流和奥特莱斯运营为主的持续性收入的成长空间似乎更大。同时,这一套全方位的商业生态还能给公司带来源源不断的现金流,从而实现对财务结构的进一步优化和改善。

这也就意味着华南城能够在持续的正向循环中不断发展壮大,与此同时,其抗风险能力也得以进一步体现。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员