作者:君临研究中心

原创:君临财富

12月10日,天齐锂业披露了一份公告:

“公司已按照要求,完成相关贷款人要求的未付利息支付事宜;公司与银团正在就《修改及重述的贷款协议》文本进行积极磋商。”

这背后,是白衣骑士IGO带着14亿美金的入场,貌似曾经深陷债务危机的天齐锂业正迎来反转的曙光。

三年前,天齐锂业的股价曾高达61元,市值千亿元级别,净利润在20亿元以上,腰缠万贯的大土豪一个。

但没曾想,人钱多了,就容易头脑发热。

2018年,天齐锂业做了一笔交易,以40.66亿美元的价格买下了SQM公司23.77%的股份。

这是一笔典型的蛇吞象,当时天齐的总资产不过187.15亿元,为完成交易不得不向外借入了25亿美元的银团贷款。

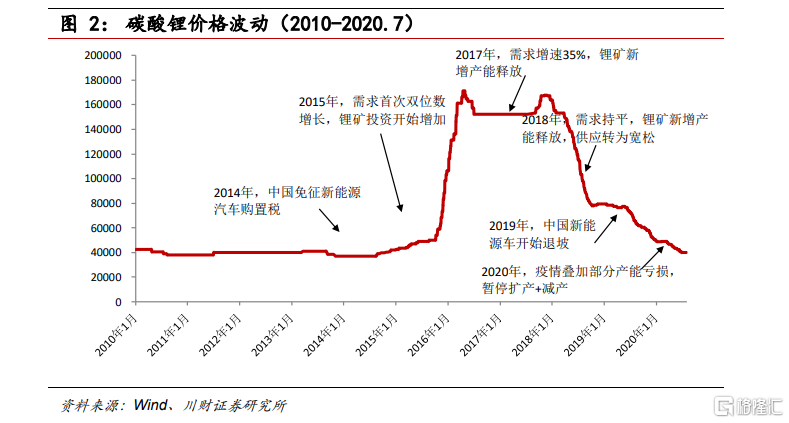

如果市场行情好,锂价一路飙升,这种加杠杆的行为还是有赚头的。

但问题是,后来碰上了去杠杆和新能源车的低迷期,锂价一路下行,将天齐锂业搞的差点爆仓退市。

幸亏天齐锂业命大,等到了新能源车行情的又一个泡沫期。

如今,随着锂电池需求的回暖,假设这场债务危机因为IGO的入场而圆满解决,对比赣锋锂业的1000亿市值,目前400亿市值的天齐锂业是否物超所值?

这里面的涨幅空间又有多少呢?

01

天齐锂业控制的资源价值几何?

我们知道,就像铜、铝等金属资源一样,中游的冶炼加工没有太大的技术壁垒,这门生意其实和代工厂差不多。

而且是周期性很强的代工厂。

基础金属资源的供给这块,拥有定价权的,就是有矿的,并且是拥有品位最高、开采成本最低的矿主定价权最好,也是活的最好的。

我们先来看看全球的锂资源矿的分布和背后的矿主。

根据美国地质调查局USGS的统计,2019年全球锂金属储量约为1700万吨,按1吨金属锂制备5.322吨碳酸锂计算,为约9000万吨碳酸锂。

全球70%锂矿资源来自卤水,卤水锂矿产量占比45%。

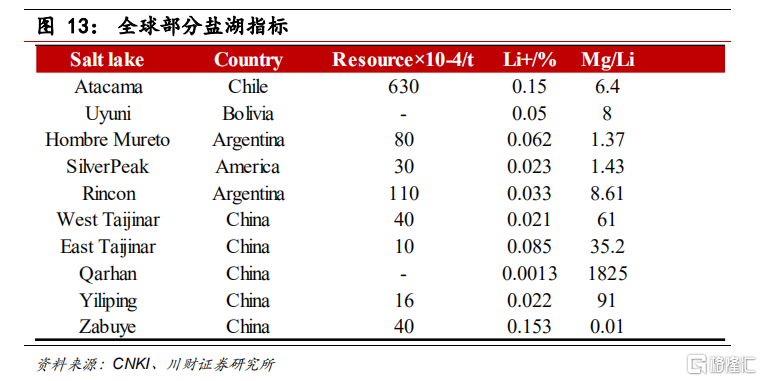

以盐湖卤水为主的南美占据全球50%锂矿石资源,处于全球锂矿成本曲线最左侧,该矿区资源主要由SOM、雅宝、Livent、Orocobre把持。

中国盐湖锂资源约486万吨(据USGS统计),占全国锂资源的90%,目前中国盐湖总产能约9万吨碳酸锂/年。

中国的盐湖大多锂含量低,杂质多,其产出的碳酸锂多用于工业级,能达到电池级纯度的碳酸锂偏少。

盐湖股份控制着青海的资源,西藏矿业(背后有一些天齐的身影)控制着中国最优质的扎布耶盐湖。

而矿石提锂,主要集中在澳大利亚,Greenbush一家产量占到全球的25%,这家是全球最大、品质最好的锂辉石矿,是全球最大的固体锂矿供应商。

在中国本土锂矿石资源方面:融捷拿着最大的锂辉石矿,融捷手里的甲基卡锂矿出产锂精矿的成本应该是世界上最低的(品位不如泰里森,但是人力,电力等成本低)。

简单总结就是,全球的锂矿资源供给主要来自南美三湖和澳洲七矿:

南美三湖:位于智利的全球储量第二大、锂浓度最高的Atacama(储量最大的Uyuni,在玻利维亚,目前还未大规模开采);Hombre Muerto;Cauchri Olaroz。

Atacama的开采权属于SQM和雅宝;

Hombre Muerto的开采权属于FMC(美国化工巨头);

Cauchri Olaroz的开采权属于Orocobre(澳大利亚公司,背后曾是日本丰田公司,不过现在归属了赣锋锂业)。

三湖中,品质最优的是Atcama,同时他也是储量最大的,盐湖里的老大非他莫属了。

澳洲七矿(截至2019年的产能和储量):

Greenbush,矿石资源储量17850万吨,资源储量折合氧化锂280万吨,矿石品位2.1%,全球品位最高、生产成本最低,现年产能折合LCE:19.1万吨,2021年预期达到27.7万吨。

Mt Cattlin,矿石资源储量1600万吨,品位1.08%,年产能折合LCE:2万吨。

Mt Marion,矿石资源2324万吨,品位1.39%,年产能折合LCE:5万吨。

Bald Hill,矿石资源1890万吨,矿石品位1.18%,年产能折合LCE:1.5万吨。

Pibara,其持有的Pilgangoora矿资源量708万吨,平均氧化锂含量1.27%,年产能33万吨锂精矿,年产能折合氧化锂0.4191万吨,折合LCE为1.118万吨。

Wodgina,1.98亿吨矿产锂资源,品位1.18%,年产能:折合LCE2.183万吨。

Altura,目前具备JORC矿石总储量3420万吨、氧化锂品位1.04%(35.7万吨氧化锂);矿石资源总量4400万吨、氧化锂品位1%(44.1万吨氧化锂),产能21.9万吨锂精矿,按平均氧化锂含量1.06%计算,折合LCE年产能:0.622万吨。

这七大矿山合计年产能为31.5万吨LCE,龙头老大是Greenbush。

综合来看,在这三湖七矿中,

最好的湖Atacama,隶属于雅宝和SQM,而天齐锂业合计持有后者25.86%的股权(第一次收购了2.1%的股权,第二次收购了23.77%股权);

最好的矿山Greenbush,隶属于泰利森,天齐锂业持有51%股权,余下49%股权属于雅宝;

如果不是遇到后来的一系列厄运,天齐锂业妥妥的锂矿界最大土豪。

我国其它矿企也有参与对外的收购与合作,但跟天齐锂业的豪气干云相比,格局就小很多了。

比如银河资源控制的Mt Cattlin矿山,雅化集团包销这个矿的50%产出。

江特电机有Bald Hill矿山,但是该矿目前已经破产。

另一个大玩家赣锋锂业,目前有盐湖里的Cauchari Olaroz,矿山里的Mt Marion,规模和品位都不差,但跟天齐锂业手里的两个矿比还是有差距。

矿的品位的不同,盐湖和矿山的不同,以及所处地质环境的不同,也带来了开采成本和后续提锂的区别:

海外四大盐湖巨头的成本最低,由于碳酸锂本质上是生产钾肥、碘盐等化工产品的副产品,其成本已经平摊到其他产品里,所以只有3500~4500美元/吨,折合人民币2.3万~3万元/吨。

国内盐湖成本稍微高一些,每吨碳酸锂的成本大概在3万到4万人民币之间。

澳洲矿山中,泰利森的Greenbush矿以最高矿石品位和最低的采选成本,为其两位东家提供了最低成本的锂精矿,270美元/吨的锂精矿使得天齐锂业的碳酸锂生产成本只有每吨3.6万元,使得天齐和雅宝旗下的冶炼厂可以达到接近盐湖提锂的成本。

赣锋锂业包销的Marion矿所出产的锂精矿,虽然成本只有310美元/吨,但卖给赣锋的价格却是900美元,又由于矿石品位不如泰利森的高,最终导致赣锋出产的每吨碳酸锂的成本高达5万元。

比较苦×的就数瑞福锂业和雅化集团,这两位从Mt Cattlin山购买锂精矿的价格甚至超过了900美元/吨,导致其成本高达近7万元。

还有江特电机和宝威控股,为了赶上锂价上涨的淘金潮,双方甚至专门合资成立了一家江西宝江锂业公司,专门用来生产动力电池所用的原料氢氧化锂。

但由于采购自澳洲Bald Hill的锂精矿价格高达880美元/吨,且是长达3年时间的长单,最后因为不挣钱,直接违约了,这也是这矿倒闭的主要原因之一 。

再说点往事。

在澳洲锂矿最火的时候,有家矿企Mineral Resources,一看碳酸锂有利可图就进行开采了,因为缺乏把锂原矿进一步加工提纯成锂精矿的设备资金,所以就直接出售品位只有1%的锂原矿矿石。

但是1%的品位就意味着99%是废料,而即使这样仍旧有中国企业接盘了。

从2017年中到2018年中,共有450万吨Mineral Resources旗下沃洁拉(Wodgina)矿出产的锂原矿矿石被万里迢迢地运到了中国,据说这批价格是100美元/吨的锂原矿,瑞福锂业买了200万吨。

瑞福花了13亿,从澳洲搬来了一座99%废料的石头山。

由于这批矿石回收率不高,导致提炼成本太高,最终算下来提炼出的碳酸锂成本高达10万元/吨。

随着锂矿产出的增加和锂价的下跌,这些高价买的低品位矿都因为提炼成本烂在了手里,变回了石头的功能属性,被时人称之为——

现代版的“愚公移山”。

总的来说,就资源量和提锂成本的对比来看,天齐锂业控制的锂资源远远胜于赣锋锂业;

在优质矿山和盐湖里,说天齐锂业是世界第一,雅宝是世界第二,或者两者并列世界第一,毫不为过。

在矿山提锂里,天齐锂业通过泰利森51%的股权包销了Greenbush的51%的产能,为9.741万吨,品位世界最高,全球6%以上品位的矿基本都在这里;

而赣锋锂业包销的产能仅为Mt Marion的5万吨,平均品位仅为1.39%。

SQM的盐湖和赣锋锂业的Cauchri Olaroz在资源上的差距也非常大。

如果没有债务问题,很难想象赣锋锂业的市值会超越天齐锂业。

而雅宝的市值,截至2020年12月11日,为147.6亿美元,也是接近1000亿人民币市值的。

就控制的资源而言,天齐锂业绝对值雅宝这个价。

02

债务危机的代价和导致的天齐减值几何?

根据天齐锂业的公告,澳洲企业IGO带着14亿美金进场,其中12亿用来还贷款,2亿用于奎纳纳提锂工厂的建设。

而2020 年 11 月 30 日,天齐锂业公司及相关子公司与银团已签署《展期函》,银团同意将境内银团贷款项下的 A 类贷款 13 亿美元和境外银团贷款余额 5.84 亿美元合计 18.84 亿美元自到期日起展期至以下日期之中的较早者:

(1)2020 年 12 月 28 日;

(2)银团代理行确认签署的《修改及重述的贷款协议》生效之日。

同时,公司须在 2020 年 12 月 10日或之前按现行适用利率支付相关贷款人要求的未付利息等。

也就是说,如果IGO的钱能到位,还12亿美金的本息后,加上银行的展期,天齐锂业就能渡过目前的债务违约危机。

当然,前提是锂价不跌或者上涨,公司主业持续挣钱能够内生造血。

但是IGO也不是无条件入场的,下面来说说,白衣骑士的要价:

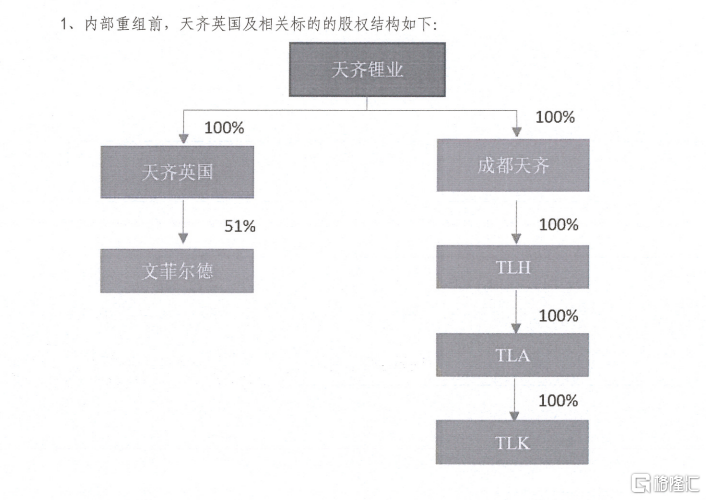

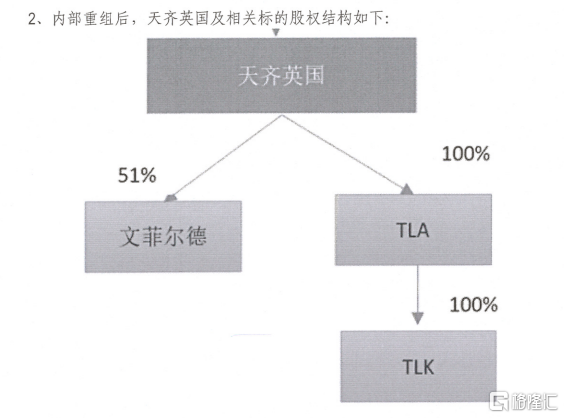

本次交易前,天齐锂业有天齐英国100%的股权,以及奎纳纳工厂(TLK)的100%股权。

白衣骑士要求天齐英国进行重组,装进TLK100%的股权,然后再通过增资的方式,得到天齐英国的49%的股权。

这也就意味着,天齐拥有的最优质的矿山资产和新建的澳洲提锂工厂的49%的权益都将归属IGO。

所以此次交易如果完成,那将来的TLK的收益49%是IGO的,但是greenbush矿的包销权没有分割,还在天齐手里。

至于未来提锂的利润的影响,需要看澳洲政府的政策,目前来看澳洲政府极有可能通过政策,将提锂留在澳洲,因为雅宝在澳洲的动作似乎传达出这个信息。

雅宝Kemerton一期设计年产5万吨氢氧化锂(分为两条2.5万吨的生产线),资本投入约12亿美元,原料将采用泰利森以及Wodgina所产的锂精矿。

该工厂原计划2021年分期试车投产,但由于疫情造成资本开支延后,预计投产时间表将推迟。

天齐的奎纳纳工厂4.8万吨氢氧化锂,资本投入约60亿人民币。

这么一比较,是不是在澳洲建氢氧化锂工厂差不多都这个价?天齐还不算最贵的。

如果我们假定雅宝会做出正确的选择,那这么高造价的澳洲锂盐厂,如何与澳矿+中国锂盐厂竞争?

春江水暖鸭先知,天齐和雅宝对西澳政府政策导向的了解程度,不言而喻,大概率应该是通过对出口锂精矿收取更高的税,来填补这个劣势。

如果是这样,即使有澳洲背景的IGO进来一起合作,可能带来政策的照顾,但是就利润分账而言,较雅宝的工厂肯定价值缩减不少。

不过天齐目前的主要问题就是没钱,有技术、有矿,就是因为收购SQM股权把钱烧完了,导致没钱推进业务。

解决钱的问题才是首要的。

4.8万吨的氢氧化锂设计产能,对于保住了优质矿山、有钱开启提锂工厂的建设的、度过钱的困境后的天齐来说,这点产能就是一小部分肉罢了。

只要锂的需求,能跟着新能源车产业的壮大而不断增长。

就他和赣锋锂业的产能对比来看,因为锂需求这几年的供需问题以及天齐的资金链问题,天齐的产能远远没能释放。

现在就等锂需求的大周期级别的反转了。

03

锂涨价,在何方?

2020年12月第一周,电池级碳酸锂磷上涨 2.27%,但仍只有每吨 45,000 元 。

在这种价格下,能挣钱的矿,也就只有四大盐湖,和雅宝、天齐、赣锋的矿山了。

其他非盐湖提锂一体化、非矿山提锂一体化的提锂企业和矿山企业,基本处于亏损状态。

同时,需求方面也有了结构性变化的趋势:

特斯拉、大众、宝马都是用氢氧化锂,而盐湖里品质最高的SQM的氢氧化锂都暂时不被承认,这意味着未来动力电池能量密度越高,对锂原料品质要求越高。

按目前的生产技术,盐湖锂的品质已经不能达到头部车企对电池的要求了。

18-19年主要是低端车和骗补车,高端车只有特斯拉。

传导至上游导致的情况是:盐湖锂劣币驱逐良币。

骗补的低端车更愿意用最便宜的盐湖锂,而矿石生产的高品质锂盐overqualified,只有特斯拉这种大客户才有需求。

随着电动车供给结构优化,特斯拉奔驰大众比亚迪占比提高,蚂蚁知豆等骗补车退出,产业链传导下来就是——

电动车优质供给→→电池能量密度、一致性、安全性要求高→高品质锂盐需求扩大。

从一份天齐锂业的专利提取的关键点,咱们可以见微知著:

1)随着电动汽车要求的提高,现有的电池级碳酸锂产品很难再满足电动汽车动力电池的需求。需要一种品质要求更高的碳酸锂产品,天齐锂业命名其为EV级碳酸锂。

2)EV级碳酸锂产品的纯度、杂质含量以及磁性物质含量要求均比电池级要高。

3)EV级碳酸锂,其化学指标更优,磁性物质更低,更不易团聚,并具有优异的产品一致性,为提高锂动力电池的容量、电池寿命及其安全性能打下了坚实的基础。

除非提锂技术出现革命性变革,否则大部分盐湖和低品位矿山都是无效供给。

真正有效的供给会变得稀缺,而且主要集中于澳大利亚这个喜欢玩资源价格战的坏人手里,这是要特别注意的。

想想今年的钢铁,回想当年中铝收购澳洲铁矿的辛酸往事,就知道他有多坏了。

如果未来2-3年,国内新能源汽车的新车销量达到汽车新车总销量的20%,国内新车销量按照2500万辆,单车带电量70KWH,每千瓦时锂需求0.514千克(NCM622标准),则国内新能源汽车需要约18万吨LCE。

如果海外新能源汽车总计销量也能达到这一水平,则全球新能源汽车对锂的需求量有望达到约36-40万吨LCE左右。

而2025年,全球锂需求有望接近60万吨LCE/年

而前文提到,澳洲7矿的年产能也就30万吨级LCE,澳大利亚政府这个心眼,搞搞事情的概率非常大。

将来等锂价涨起来,没有矿的企业,大概率变成像中国的钢铁厂那样,苦不堪言。

而7矿山里,除了天齐锂业、赣锋锂业、雅宝控制的矿山外,其他的矿山供给里,除了倒闭的Bald Hill外,能打的就只剩下Altura和Pilbara了。

而最近Altura被Pilibara接手后,第三方对外供的只剩Pilbara和Mt Cattlin(雅化的包销为50%),赣锋/威华/天华超净3家都用Pilbara的,属于市场化供应。

谁出钱多给谁,其他的矿,有钱也买不到。

就目前而言,优质矿集中程度已经非常高。

锂加工行业毛利低且高度依赖上游资源,只有将锂资源掌握在手,才能确保企业立于不败。

特斯拉入局锂矿,自己做电池,对于未来哪个细分行业是能赚到钱,他已经间接告诉我们了:

锂矿-电池-整车。

其他的中游,隔膜、正极、负极,或许都将只是代工者。

如果电动车有未来,同时提锂技术没有革命性的变革(能将低品位的东西低成本的提纯),那么符合车企要求品质的锂资源价格上涨、优质矿山和背后的矿主挣钱只是时间问题。

04

天齐需要注意的风险

天齐的最大价值来源于他的矿,所以他最大的风险也来自于矿的流失。

首先是智利的SQM,其劣势是资源国有,资源税费非常高。

SQM单吨LCE生产成本大概3000美金/吨,加上资源税成本已经到5000-6000美金/吨,而且资源仅有使用权、没有所有权,到期需要续签面临风险。

但是智利的经济差,SQM大概率不会关矿,除了SQM智利也没有其他企业能够接手这个矿,给国外企业不符合智利政府的利益。

不过德系车企不用盐湖提锂,一方面因为盐湖锂一致性差,另一方面盐湖提锂污染环境,用水量大,有违欧美所谓的政治正确。

奔驰宝马大众不希望将来被欧美环保人士举牌抵制,同时智利土著也在搞环保行动,所以SQM的扩产会受阻。

总结来说,就是SQM的问题不是很大,顶多增长会受阻。

但是澳洲Greenbush矿的所有权风险比较大。

天齐锂业曾与泰利森签署过《分销协议》与《供货协议》,协议规定如果天齐锂业在日常采购锂精矿过程中延迟支付货款的累计金额较大、逾期时间较长且未能及时补救,则可能造成违约;

此外,若天齐锂业对《分销协议》和《供货协议》形成重大违约,则其可能被认为也是对公司控股子公司文菲尔德《股东协议》的违约;

而《股东协议》中约定,如一方股东被认定为对《股东协议》形成重大违约且未能及时补救,则另一方股东(美国雅宝)有权要求以市场公允价值的90%购买违约股东所持有文菲尔德的全部权益。

也就是说,如果天齐的债务问题无法得到解决,没有资金去推动企业经营的话,雅宝是会用收购优先权把Greenbush的矿收掉的。

而据媒体报道,截至2020年4月28日,天齐锂业全资子公司应付泰利森锂精矿货款逾期金额合计为7,849.58万美元。

这种情况若形成重大违约且未能及时补救,那么第二大股东美国雅宝则可能要求购买天齐所持文菲尔德的全部股份。

对于这一点,雅宝明确表示有购买意向,结合澳大利亚政府的一贯作风,这里肯定是有风险的。

澳大利亚于2020年6月5日宣布,修改有关外商投资的规定,其中包括:在外商投资引起国家安全方面的风险时,有权强制其退出投资。

如果未来中澳关系交恶,且澳洲政府宣布实行外商投资新规,有可能面临2个问题:

1)Greenbushes采矿权2028年到期后,澳洲政府不给续约。

2)澳洲政府通过法规要求天齐锂业退出。

鉴于锂资源在新能车里面是战略性资源,君临认为,国家大概率是会希望保住锂矿的,所以我们先暂定国家发力掌控锂矿。

接下来我们来分析国家希望掌控锂矿的情形下可能的发展路径。

天齐如果被国资接手,就很可能被澳大利亚以国家安全的借口把矿收回去,这个操作在以前的中铝收购力拓案中就曾经使我们吃了大亏,所以这个方案不可取。

如果是民资接手天齐,那么价格很可能谈不拢,因为天齐短期内不能实现盈利,今年是注定要ST戴帽子的。

而且SQM在新需求下不香了,同时奎纳纳工厂还需要大笔烧钱,这两个都是有可能的坑。

但是蒋老板大概率不愿意为这些因素折价卖企业,这个方案也很难实现。

那么如果直接收购掉天齐的Greenbush股权呢?不好意思,雅宝有优先收购权。

要想掌控住Greenbush的51%股权,就只能救上市公司,但是国资、民资收购上市公司似乎都是不太可行的方案。

所以外资IGO的入局,怕是最好的解决方案了,同时也是一种无奈的妥协。

最后,在国家力量的协调下,IGO的方案被两国政府同意,天齐度过难关,保住矿,屈居于雅宝之下成为锂业的世界老二。

同时经营向好,天齐也有钱开采国内的露天锂辉石矿了。

即使吃了亏,只要活过来,毕竟瘦死的骆驼比马大,市值重新回到国内锂矿老大的位置上,还是没问题的。

当然,前提条件是目前的债务问题能按计划实施。

如果解决不了,天齐就会丧失Greenbush的矿,变得资不抵债、一文不名。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员