机构:中信证券

评级:买入

目标价 :9.84 港元

公司 2020Q1-Q3 业绩略低于预期。抗肿瘤板块维持强劲增长,布地奈德有望快速放量。带量采购和疫情负面影响已充分释放,新产品有望带动业绩逐季改善。研发进入快速兑现期,商业合作稳步推进。

▍公司 2020Q1-Q3 业绩略低于预期。公司 2020Q1-Q3 实现收入、归母净利润、扣 非归母净利润(扣除权益投资及金融资产之公允价值损益、应占无形资产年度摊销费用及可转换债券公允价值亏损和实际利息费用)181.26 亿、18.51 亿、22.94亿元,同比-6.2%、-18.0%、-11.7%,业绩略低于预期,主要由于疫情与带量采购因素共同影响。

▍抗肿瘤板块维持强劲增长,布地奈德有望快速放量。公司抗肿瘤板块 2020Q1-Q3实现收入 57.92 亿元、同比+37.8%,维持高增长,占公司总营收比例从 2019Q1-Q3 的 21.76%提升至 2020Q1-Q3 的 31.95%,成为公司收入占比最大的板块。除了对板块贡献最大的安罗替尼外,预计硼替佐米、来那度胺、达沙替尼等品种均实现快速放量。安罗替尼第四个适应症甲状腺髓样癌预计年底或明年一季度获批,同时还有 27 个临床实验开展中。今年医保谈判中安罗替尼的适应症除了已有的非小细胞肺癌外,有望纳入软组织肉瘤和小细胞肺癌两个适应症,报销范围有望扩大。2020Q1-Q3 抗感染板块实现收入 10.65 亿元,同比+19.5%,主要由于疫情期间呼吸道感染用药增加,预计莫西沙星、利奈唑胺贡献较大。2020Q1-Q3 呼吸系统领域实现收入 9.64 亿元,同比+17.3%,预计公司 5 月份上市的布地奈德贡献较大。公司新上市的布地奈德放量迅速,作为国内首仿药,进口替代空间广阔(2019 年样本医院销售额约 60 亿元)。根据草根调研目前布地奈德产品已开发 1400 多家医院,10 月份单月销售额超过 1 亿,我们预计今年有望贡献 5 亿元收入。

▍带量采购和疫情负面影响已充分释放,新产品有望带动业绩逐季改善。受带量采购和新冠疫情等因素影响,公司 Q1-Q3 肝病领域和其他类疾病领域销售额30.52 亿、56.81 亿元,同比-38.6%、-19.3%。公司过去大部分重点产品已被纳入带量采购,第三批带量采购公司拟中选的 7 个品种中,除盐酸氨基葡萄糖片外,其余品种公司市场份额较低,有望借助带量采购迅速放量。公司新产品(5年内上市的产品)Q1-Q3 实现收入 66.6 亿元,占公司总收入 36.7%,同比+66.9%,增长迅速。我们认为带量采购对公司的冲击已经充分体现,叠加国内疫情的逐步稳定和公司大量新产品的快速放量,后续有望进入业绩逐季改善的周期。

▍研发进入快速兑现期,商业合作稳步推进。公司 2020Q1-Q3 研发费用 21.07 亿元,占总营收的 11.6%。在持续研发高投入下,公司研发成果丰硕,目前已有临床批件、正在进行临床试验和报产的在研产品共 398 件,产品管线丰富。2018年、2019 年和 2020 年 Q1-Q3 公司获批上市产品数分别为 13、26、26 个,研发兑现速度明显加快。2020、2021、2022 年计划上市新产品 33、31、35 个。其中 PD-1 单抗(与康方生物合作)、利妥昔单抗、阿达木单抗、重组 VIII 因子和安罗替尼的第 5 个适应症有望明年获批上市;曲妥珠单抗、贝伐珠单抗有望在 2022 年获批上市。此外,公司还与奥克特砝码、亚盛医药、安博生物、InsilicoMedicine(AI 辅助抗癌药开发)等企业开展产品引进或共同开发战略合作,进一步丰富产品管线,奠定公司未来长期增长的基础。

▍风险因素。带量采购导致产品销售额大幅下降风险;药品研发进展不达预期;新产品推广不及预计。

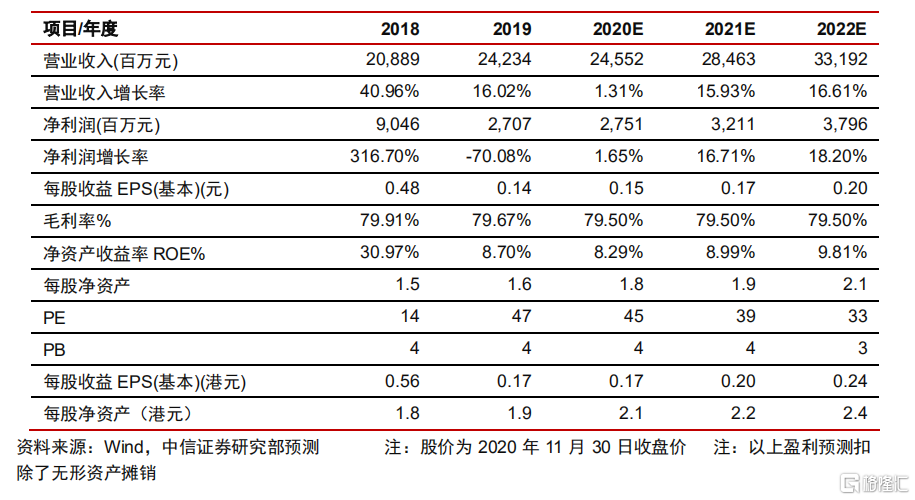

▍盈利预测及估值。公司安罗替尼和布地奈德销售强劲,在研产品陆续上市,结合 2020 三季度业绩,并考虑到股本回购,维持 2020 年 EPS 预测为 0.15 元,调整 2021/2022 年EPS 预测至 0.17/0.20 元(原预测 0.19/0.23 元),扣除无形资产摊销的 EPS 预测为0.17/0.19/0.22 元。参考可比公司估值,并考虑公司新产品的放量潜力,给予公司 2021 年 44X PE(无形资产摊销前),对应目标价 9.84 港元(8.36 元人民币,以汇率 0.85 计),维持“买入”评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员