机构:兴业证券

评级:买入

目标价:1.77 港元

投资要点

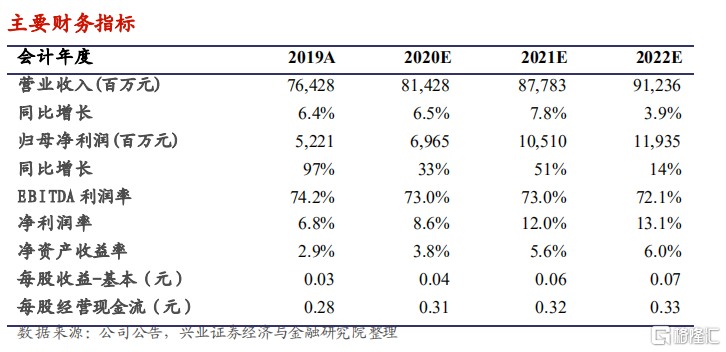

三季度归母净利同比增 长 17.8%,塔类站均租户稳定增长。中国铁塔前三季度营业收入 602.2 亿元(人民币,下同)(+5.6%),EBITDA 440.2 亿元(+5.4%),EBITDA 率为 73.1%,同比下降 0.2pcts;归母净利润 45.6 亿元(+17.8%)。公司前三季度净利润率为 7.6%(+0.8pcts),第三季度净利润率为 7.8%;前三季度营收增长同比分别为 4.2%、5.4%、7.2%,随 5G基站建设速度和规模的加大,呈现加速提升。

塔类站址 202 万座,租户数 333.6 万户,塔类站均租户数提升至 1.65。公司塔类站址较 2019 年底增加 2.6 万座,租户数达到 333.6 万户,站均租户数 1.65 户/站,较 2019 年底增加 0.03 户/站。2020 年前三季度公司完成 34.5万个 5G 基站站址交付,97%以上 5G 需求通过共享已有站址资源完成。根据工信部的统计,2019 年全国 4G 基站总数达 544 万站, 5G 宏基站预计需要达到 4G 的 1.2-1.5 倍,整个 5G 周期宏基站总数将超过 650 万站,为长期增长提供支撑。

公司多点支撑业务格局加速形成,收入结构长期有望改善。公司前三季度塔类业务收入 548.0 亿元(+5.6%),室分业务收入 26.3 亿元(+36.9%),跨行业及能源业务收入 26.1.亿元(+92.8%);公司整体非塔类业务收入(包括室分业务和跨行业及能源业务收入)占比从去年同期的 5.7%提升到8.7%,“一体两翼”战略加快形成,营收结构长期有望改善。

投资建议:放眼整个 5G 建设周期,公司未来的站址数伴随 5G 建设浪潮仍将保持稳定增长。我们采用 DCF 法进行估值,保守假设融资成本和投资现金流,下调目标价 4%至 1.77 港元,对应 2020 年 EV/EBITDA 为 6.1,距离 10 月 23 日收盘价有 37.2%的空间,维持“买入”评级。

风险提示:1)运营商资本开支下降;2)5G建设不及预期;3)产品价格调整。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员