作者 | chempin

数据支持 | 勾股大数据

今天股市的大涨并不意外,但令难以接受的是A股和港股的分化。一河之隔,冰火两重天。

A股是这样的画面,喜气洋洋。且不说科创50指数狂飙7个点,上证、300这等四平八稳的指数也涨了接近2个点。

然而到了港股,画风突变,除了新上的这条“恒生科技”指数之外,其它指数表现很糟糕,尤其是恒指,还跌了0.5个多点。

同一个公司,A股是涨的,到H股就变成大跌,求后者股东的心理阴影面积。

事实上,A股与港股的分化,不是最近才有的。比较沪深300和恒指年初至今的走势来看,这个剪刀差十分明显。特别是进入7月以来,沪深300抬头向上,而恒指则低头向下。见下图。

如果把美股放进去,比较标普500指数的话,则位于沪深300与恒指之间,不涨不跌,勉强回到年初价格点位。

今年港股为什么这么弱?有三点原因。

1 香港社会持续动荡,叠加疫情冲击,经济已经连续1年负增长;

2 恒生指数的结构性问题,无法反映科技与新经济企业的走势;

3 美联储放水的后遗症显现,美元贬值,拖累港币,进而波及以港币标价的资产。

其中,第三个问题属于本质的结构性问题,暂时无法解决,将困扰香港经济与资本市场相当长时间。

1

经济

近期香港疫情再度反复。截至今日已经连续10天单日新增确诊人数超过100人,累计确诊总人数达到3500多人,现存确诊1500多人。今天第一批内地医护人员组成的检测队已经抵达香港。

3500人看起来不算多,但按人口比例来算,已经达到万分之五。和湖北的感染人口比例(万分之十)只差一倍。按照目前增速,如果得不到有效控制的话,再有1个月,香港疫情的严重程度就和中国湖北一样了。这是很恐怖的。

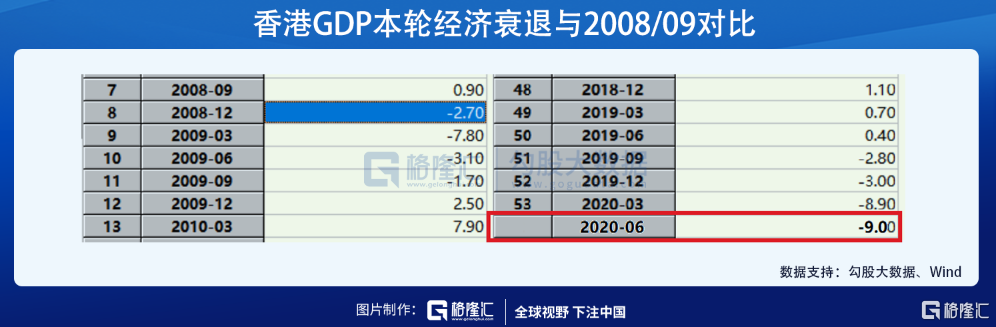

数据上,香港二季度GDP继续扑街,同比下降8.9%。这已经是连续第四个季度负增长,经济衰退现象严重。

2008/09那一轮金融危机,香港GDP也出现过负增长,但探底(-7.8%)之后逐渐反弹,三个月后回正。这一轮负增长已经持续4个月,仍在探底,并没有反弹的迹象。

从去年6月的社会动乱开始,零售业开始受损,进而旅游和交通受到影响;随着疫情爆发以及中美关系紧张,航运、地产等领域也相继受影响。

餐饮零售服务这些,虽然算不上是支柱产业,但对于解决本地就业和民生却起着重要的作用。有些老店,关了,可能就不会再开起来了。加上国货兴起、购物渠道的改变等因素,可能原来去香港买买买的那些内地购买力,即便是将来香港社会稳定了、疫情消退了,也不会再回去了。这些都将是长期的改变。

诸如汇丰、港灯、中气、港铁、长和这些基本盘都押在香港经济上的公司,价格表现都非常惨淡。

2

指数

港股的第二大特征就是,指数弱但公司不弱。有些公司就是不折不扣的大牛股。比如美团。

腾讯。

中芯国际。虽然之前爆炒一波之后翻车了,但总体抬头向上的趋势还是保持的。

金蝶国际。走势就很舒服了。

恒指的结构性失衡问题相当严重。事实上,港股当前市值最大的公司以及集中在互联网巨头,阿里、腾讯、美团、京东四家的市值加在一起,比工行+农行+中行+建行+招行+平安+友邦+人寿+移动+中石油+汇丰放在一起的市值还大。

有鉴于此,恒生指数公司迅速发现了问题,于是推出了一条新的指数,叫做恒生科技指数,主要成分围绕着高科技、互联网、芯片、电子信息等产业。

有人说恒生科技指数是香港的纳斯达克,而阿里(A)、腾讯(T)、美团(M)放在一起组成一个单词“ATM”,对标的是纳斯达克市场的FANG(Facebook,Amazon,Netflix,Google)。

这条指数7月27日上线,当天整个港股市场燃爆。恒生科技指数回溯到今年年初,涨幅高达54%,是一只牛股。

今天,恒生科技指数仍然涨了1.92%,在港股整体暗暗沉沉的表现中可谓一枝独秀。未来恒科指和其它指数的分化会更加明显。

3

货币

推出恒生科技指数,解决了港股市场的结构性问题,将来围绕着这条指数推出ETF和衍生工具,可投资性的问题就解决了。但港股的终极问题仍然没有解决。这个问题不在于这个股市,而在于香港的货币:

港币。

我们知道,香港是一个外向型经济体,经济体量狭小,因此它的货币一定要与一个强大的主权货币维系固定汇率,才能维持稳定的贸易环境。开埠之初港币与英镑锚定,后来与美元锚定,1998年之后推出“联系汇率制度”,确定港币与美元的汇率维持在7.75~7.85这样一个极小的范围内波动。

但港币采取这样的策略,需要一个大前提,美元自身币值稳定。

这个大前提在1980年之后维持了40年,许多人视为真理。但从2008年金融危机之后,对美元的质疑开始出现;2020年之后,随着美联储无限制放水的后遗症逐渐显露,美元摇摇欲坠。

市场交易者而言,由于强大稳定的国际货币(美元)开始动摇,于是接下来便是退缩到丛林法则的黑暗状态。最近黄金价格持续暴涨,就是最直接的反映。在浩浩洪水中,找不货币价值之锚,人们宁愿蜷缩回金本位的娘胎。这只是一个开始。

从港币汇率最近的走势中,可以看出资金流入的印迹。自今年4月以来,美元兑港币汇率持续维持在7.75,其中甚至多次触碰“强方兑换保证”,说明港汇走强,资金流入香港。至于具体流向也不难推断,一个是那些涨涨涨的股票(腾讯、美团这些),一个是借道北上资金布局A股。

但结构性的问题始终是存在的,由于港币升值上限固定在7.75,所以美元如果继续贬值,那么港币只能跟着贬值。这无形中便削弱了港币资产(港股和港楼)的吸引力。

美元指数最近持续下跌,跌破93大关,说明美元兑欧元、兑日元、甚至兑人民币都在贬值。说白了,你把这些货币换成港币,买了港股,将来卖了之后,股票的涨幅要用来抵消一部分港币的贬值幅度。但这种贬值从港美汇率上市看不出来的。

这是一种无形的,钝刀子割肉的效果。

因此,对于非美元的国际投资者,在面临选择的时候,他们会选择人民币标价的A股,而不是港币标价的港股,因为投了港股就意味着必须忍受港币跟美元一起贬值的损失。

所以,港股今年“超弱势”的原因,除了前面说的经济和指数之外,根本原因在于港币的弱势;而港币的弱势,则是由于它和美元维持固定汇率的制度框架决定的。不只是港币,所有与美元维持固定汇率的经济体的资产价格,今年都在忍受美元贬值的拖累。

4

结论

当然,大国的政策选择不能朝三暮四。与美元维持固定汇率的“联系汇率制”,是香港的制度基础之一,写进《基本法》的。香港曾经受益于此。

过去20年中,在美国自身“加息-降息”周期影响下,港币和香港资产也出现过“升值-过热-泡沫破裂-贬值”的循环。

但站在今天,疫情重创美国经济,美联储选择无限制提供流动性,美元持续贬值;在这样的背景下,与美元维持固定汇率,已经对港币资产乃至香港经济产生不利影响。

是时候重新审视港币与美元维持固定汇率这个制度的意义了。在我看来,可以逐步放开波动幅度,并加入与欧元、日元、人民币等货币之间的关联,使得港币可以有更多的价值之锚,有利于使香港国际货币中心的地位提高,而不是削弱。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员