作者:费天元

来源: 上海证券报

五年了,我该如何回忆你,带着笑或是很沉默?

也许,取决于当初从癫狂中醒来后,学到了些什么?

“现在是牛市还是熊市?”在2015年之前,这都不需要发问,打开上证综指K线图,涨就是牛市,跌就是熊市,判断方法如此简单。但在2015年之后,这个问题的解答一下子复杂起来。

2015年6月12日,上证综指盘中最高触及5178.19点;2020年6月11日,上证综指最新收盘报2920.90点。五年间,指数跌去超过40%。

A股重要指数过去五年表现

仅从指数表现来看,过去五年A股似乎处在一个漫长的熊市周期,这引发不少投资者抱怨。“大学刚毕业入市时,那时大盘不到3000点;如今孩子都可以打酱油了,大盘还是不到3000点。”类似的调侃不绝于耳。

但也有许多投资者发现,自己长期持有的某只白马股,股价在过去五年间涨了数倍,为自己带来丰厚的收益。打开贵州茅台、恒瑞医药、海螺水泥等个股K线图,股价均连年刷新历史新高,丝毫看不出任何熊市的痕迹。

贵州茅台过去五年走势,叠加上证指数

过去五年,A股究竟是牛市还是熊市?似乎不再那般容易回答了。

愈发凸显的指数失真问题

投资者对A股的熊市印象主要体现在指数层面。上证综指作为A股市场最重要的指数之一,过去五年始终围绕3000点停滞不前,表现确实难言乐观。

根据记者统计,自2015年8月再次跌破3000点以来,上证综指在3000点关口已反复上下51次,其中在刚刚过去的2019年,上证综指就23次往返3000点。但直至目前,上证综指仍未突破这一整数关口。

股票指数对反映上市公司整体发展情况具有重要表征意义,但越来越多的业内人士表示,上证综指的表征性不够理想。在前不久召开的全国两会上,有代表接受采访时表示上证综指编制方法有待优化,将指数的失真问题推上风口浪尖。

中泰证券首席经济学家李迅雷这样评价上证综指:“中国经济实现了长达三四十年的高增长,2000年中国GDP突破10万亿元,2019年已达99万亿元。而上证综指在2000年就已经达到2000点,2020年为何仍未突破3000点。10倍的GDP与50%的股指涨幅,反差不可谓不大。”

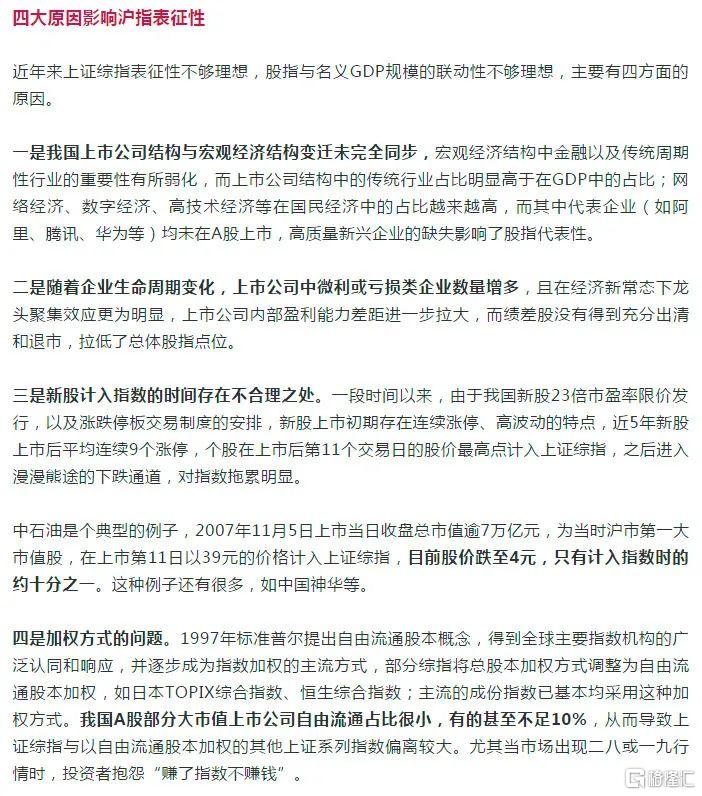

李迅雷认为,上证综指与我国名义GDP规模的联动性有所缺失,主要有四方面原因:一是上市公司结构中的传统行业占比明显高于在GDP中的占比;二是绩差股没有得到充分出清和退市,拉低了总体股指点位;三是新股计入指数的时间存在不合理之处;四是指数加权方式的问题。

转自李迅雷发布的《沪指失真问题应引起充分重视》

可喜的是,上交所日前宣布建立指数编制专家咨询机制,首次指数编制专家咨询会议将于近期组织召开。相信不久的将来,上证综指的失真问题有望得到改善。

分化引出风格 风格决定收益

虽然指数的表现并不理想,但对于多数投资者而言,个股的涨跌才真正决定实际的盈亏。2015年高点至今,个股间的极端分化是所有场内参与者能够切身感受到的。

以申万行业划分,2015年6月12日以来,虽然上证综指跌去超过40%,但仍有4个一级行业整体收获上涨。食品饮料行业以150%的巨大涨幅高居首位,家用电器行业上涨29%,银行、建筑材料行业分别上涨5%和2%。

另一方面,传媒行业过去五年整体下跌66%,纺织服装、国防军工、建筑装饰行业整体跌幅也超过60%。

28个申万一级行业过去五年涨幅排名

剔除区间内上市的次新股,贵州茅台过去五年累计涨幅达到543%,位居所有A股首位。五粮液紧随其后,涨幅达503%。立讯精密、恒立液压、山西汾酒累计涨幅均在400%以上。

与之相反,有45只个股最新股价较五年前跌去超过90%,其中退市锐电、乐视退等已进入退市整理期,其他多数也身处退市边缘。

个股过去五年涨幅排名

个股间如此剧烈且长期的分化,过去是不曾出现的。

招商证券首席策略分析师张夏通过测算发现,在2009年之前,个股的相关度非常高,不同属性和风格的股票基本没有方向的差异,只有幅度的差异。但在过去十年间(2010年至2020年),分化成为主旋律,不同行业在接近60%的时间不是同步涨跌。因此,对于研究而言,大势研判的重要性在不断降低,风格判断的重要性在不断提升。

过去十年A股大小盘风格显著分化

目前,A股的风格差异正愈发趋于极致。如何在极致风格中寻求一个适合自己的风险收益比,是摆在众多投资者面前的问题。

在兴业证券2020年中期投资策略会上,兴证全球基金研究部总监董承非表示,目前估值差异在A股历史上已达到极致水平。明星、主流的配置行业包括消费、医药,静态估值100倍起步,动态估值也在70倍至80倍;以银行、地产、能源为代表的传统行业,以及带周期性的行业,估值则在10倍以内。

董承非强调:“问题关键是这类资产未来潜在回报能否满足你的需求。估值高是一个透支未来的东西,未来回报率肯定会下降;估值低的资产也是有低的原因的,可能未来不确定性很大。所以这是一个风险收益匹配的问题。”

机构化成为必然趋势

风格的极致演绎,背后一定是资金的选择。

过去五年间,外资、境内机构投资者的占比不断提升,潜移默化影响了A股投资生态。最直观的感受是:从前炒小、炒新、炒差的风气得到扭转,价值投资逐渐成为市场主流。

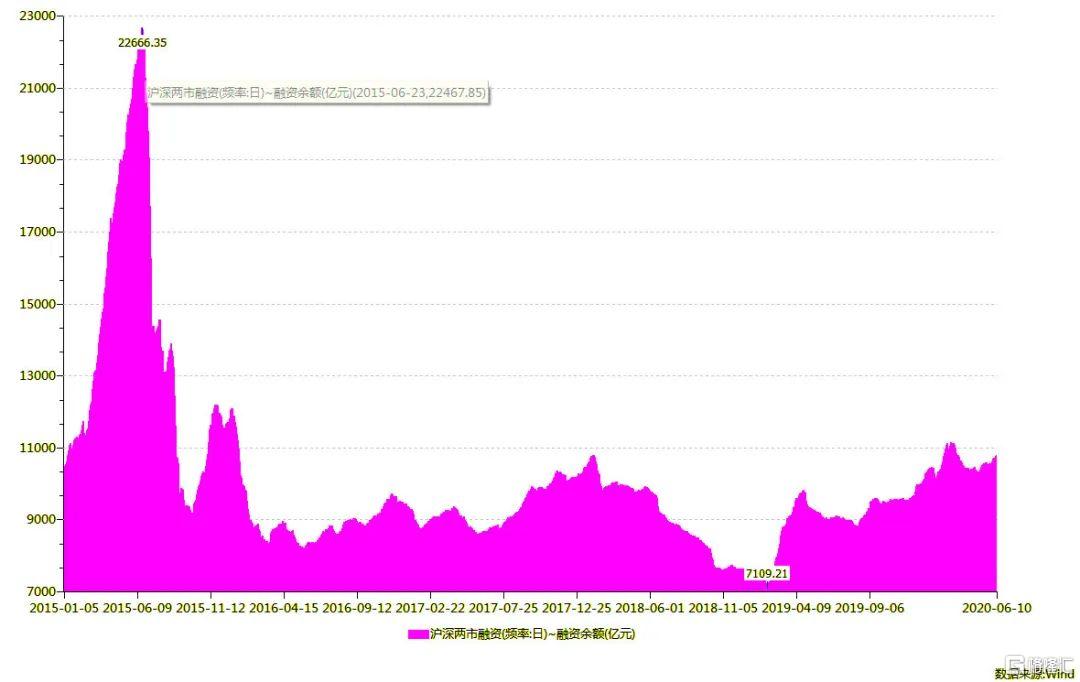

2015年指数凌厉上攻,杠杆资金成为最重要的增量来源。撇开当年万亿规模的场外配资不谈,沪深两市融资余额在2015年6月18日达到历史峰值2.27万亿元,较当年年初暴增1.2倍。

受制于较高的资金成本,杠杆资金多偏好短线博弈,带动个股短期内暴涨暴跌。显然,这种依靠短线资金支撑的牛市无法长久,随着一轮去杠杆,牛市轰然倒塌,杠杆资金蜂拥离场。

截至2015年末,两市融资余额已降至1.17万亿元。近两年来,两市融资余额始终围绕1万亿元关口窄幅波动,再未出现明显的短期异动。

2015年以来两市融资余额变化

在2015年指数快速崛起又快速崩塌的过程中,市场中许多人还不知道“北向资金”为何物。但在当下,“北向资金”的名号早已深刻在大部分投资者心中,有人还给它冠以美称——“聪明钱”。

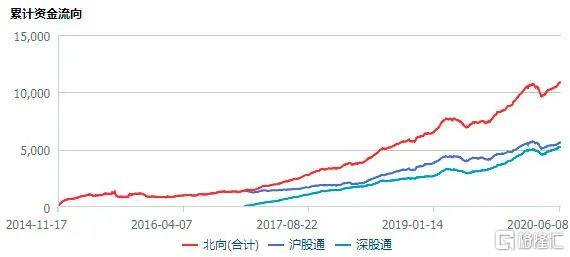

2014年11月,互联互通机制正式启动。在起初的三年内,北向资金仅小幅流入,2014年至2016年累计净买入1478亿元。

2017年起,北向资金开始大规模进场。2017年、2018年、2019年,北向资金净流入规模逐年创出新高,分别为1997亿元、2942亿元和3517亿元。截至最新收盘,北向资金累计净买入额达到10888亿元。

互联互通开放以来北向资金流向

北向资金偏好拥有高自由现金流的公司(招商证券张夏将此定义为“深度价值”流派),主要包括食品饮料、家用电器等消费类行业。近年随着竞争趋缓,机械、计算机、通信等行业经过优胜劣汰剩下的公司自由现金流明显改善,北向资金也逐步开始布局。

截至2020年6月10日,北向资金前五大重仓股为贵州茅台、美的集团、格力电器、中国平安和五粮液。此外,机械行业龙头三一重工、电子行业细分龙头立讯精密等,同样跻身北向资金前二十大重仓股。

今年以来,北向资金依然保持流入态势,目前已累计净买入953亿元。但还有一路资金流入势头更为凶猛,取代北向资金成为今年到目前为止的最重要增量。

2020年6月2日,国盛证券张启尧策略团队发布报告,表示今年以来偏股基金的发行规模达到4472.44亿元,已经超过2019年全年的发行规模4280.20亿元。随着外资对市场的边际影响减弱,境内机构成为今年市场最重要的增量资金以及核心驱动因素。

2019年以来各类偏股基金发行情况

境内一般机构投资者普遍存在考核机制较短的问题。正因为如此,通过选择景气度最高,或者边际改善最明显的细分行业中最优秀的上市公司,从而持续获得战胜市场的超额收益,寻找优质的“赛道资产”,成为多数机构投资者的共识。

于是,除了外资重仓的消费蓝筹之外,去年的养殖、今年以来的医疗器械,相关“赛道资产”均取得明显的超额收益,这与背后机构投资者的参与密不可分。

但无论是北向资金还是境内基金,A股市场的机构化趋势已经成为必然。在牛熊之辩之下,谁在真正引领A股风格的变化,我们又该如何跟随,或许才是最值得深思的话题。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员