作者:范劲松、熊欣慰

来源: 食品饮料俱乐部

投资要点

核心观点:2018年底以来我们发布多篇深度报告推荐啤酒板块,本文借鉴百威英博在中国的高端化路径,认为华润有望依靠自身的渠道优势+喜力的品牌优势加速实现高端化。华润产能优化、效率提升的红利也将逐步释放。短期看,疫情导致啤酒行业一季度销量和利润承压,后续逐月向好,叠加今年Q2天气利于啤酒消费,恢复速度有望超预期。

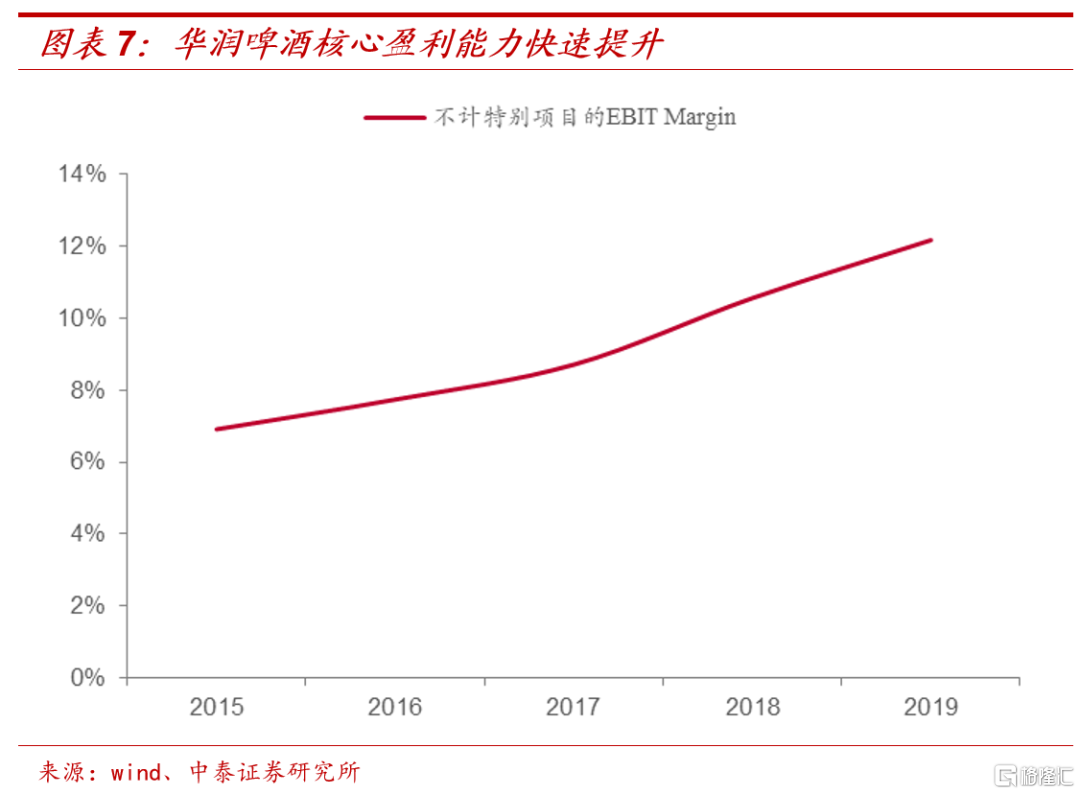

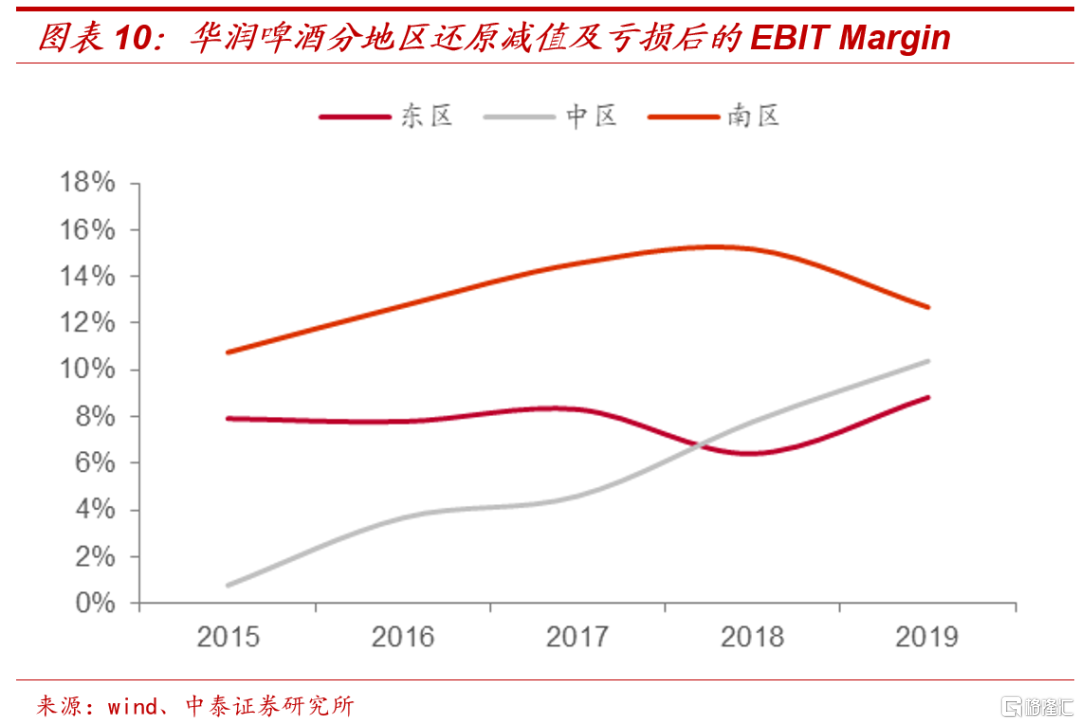

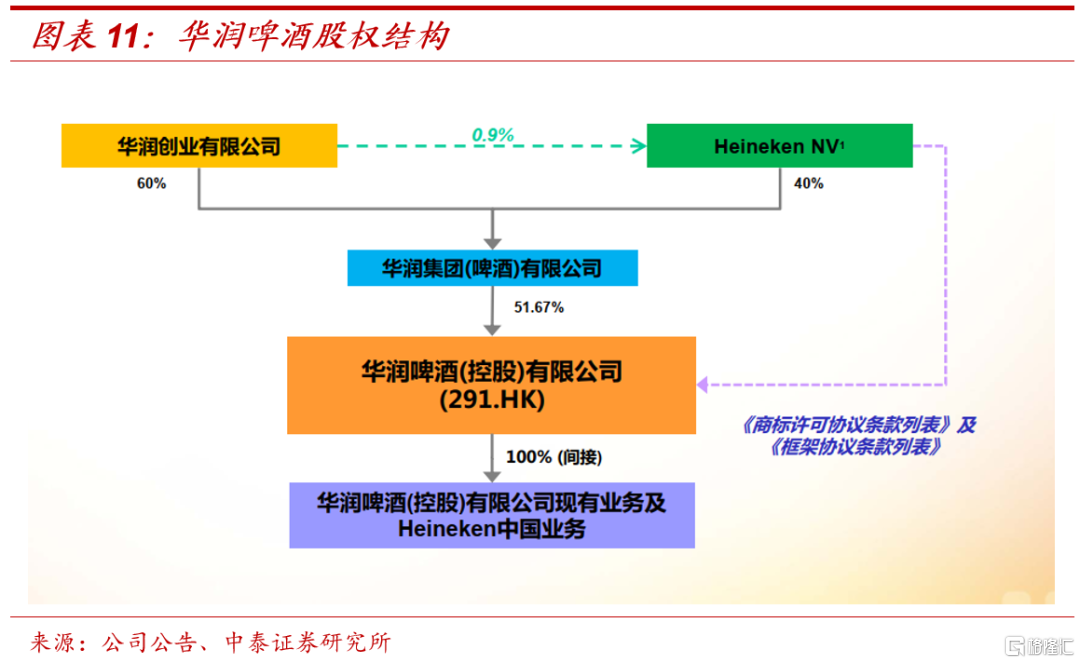

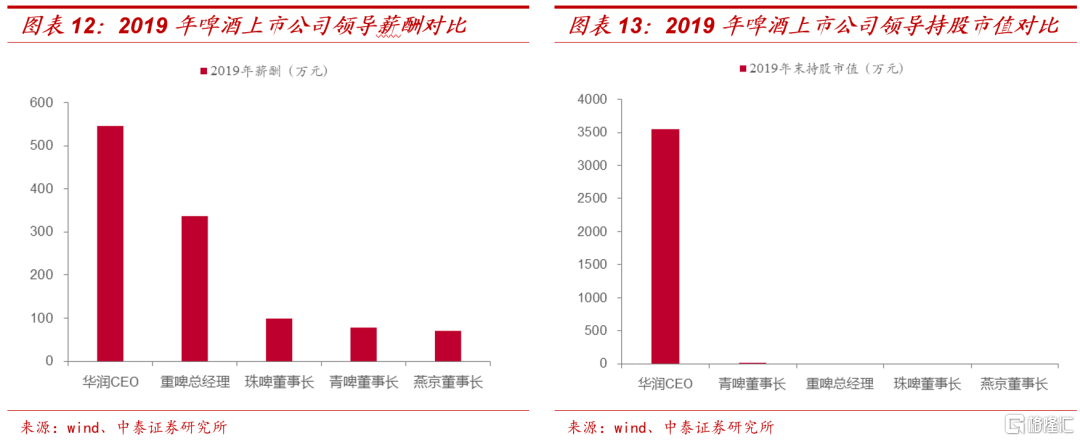

核心利润进入快速释放期,国资控股但激励充分。(1)盈利能力迎向上拐点,吨价提升是核心驱动力。2015-2019年华润啤酒不计特别项目的EBIT的CAGR为20.2%,EBITMargin提升5.3个pct;吨价CAGR为4.9%,毛利率从31.1%提升至36.8%。(2)立足南区优势市场,持续优化中区和东区。南区盈利能力领先且持续提升;中区受益于产能优化,2015-2019年的EBIT Margin从0.8%提升至10.4%;东区2019年盈利能力回升。(3)国资控股喜力参股,自上而下激励充分。国资委持有上市公司母公司60%的股权,喜力持有剩余40%。华润一把手的激励领先于同行,从核心高管团队来看,华润的激励也更到位。华润通过组织重塑提升运营效率,2015-2019年人均薪酬从8.7万元提升至21万元,行业领先。

强渠道+强品牌协同,华润有望复制百威的高端化之路。

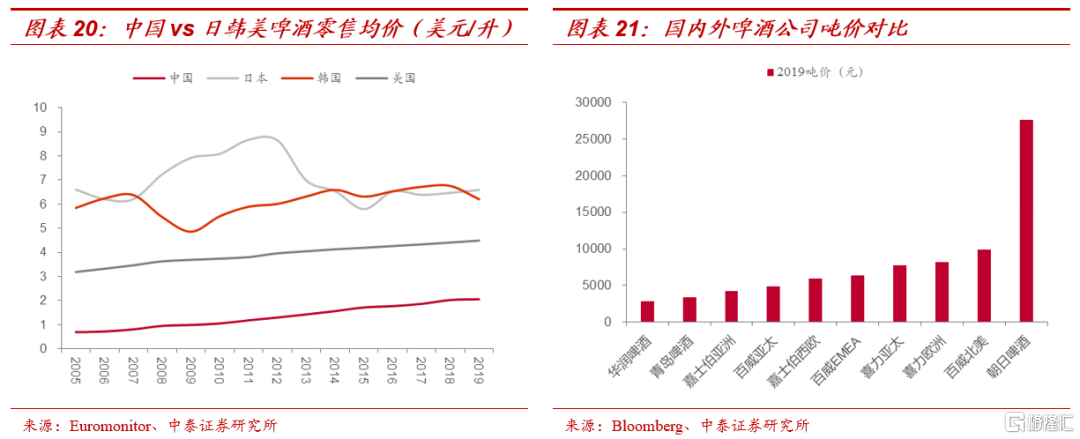

(1)啤酒行业量稳价升,结构升级+提价常态化推动均价上移。我国啤酒销量平稳,2019年啤酒均价仅为日本/韩国/美国的31%/33%/46%;出厂价对比国外提升空间更大。2005-2019年我国啤酒均价CAGR为6.75%。一方面,结构升级持续推动均价提升,2005-2019年我国高档啤酒占比从2.0%提升至11.1%;另一方面,直接提价有望常态化。

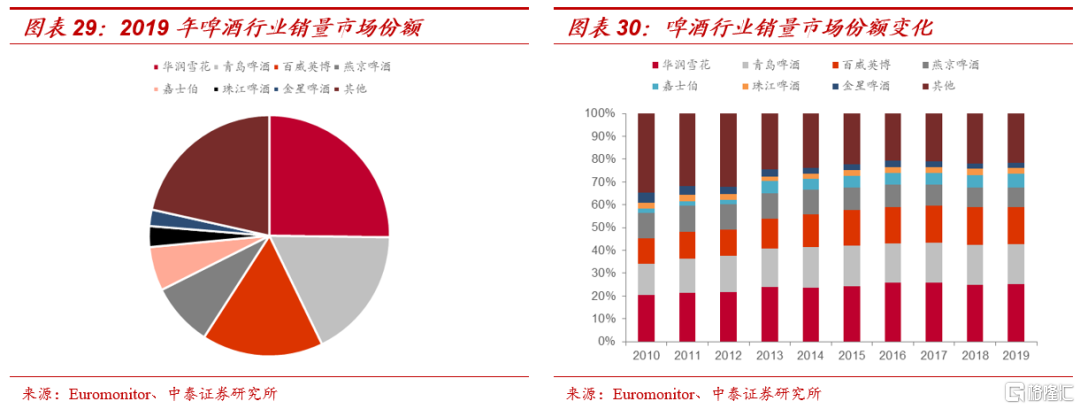

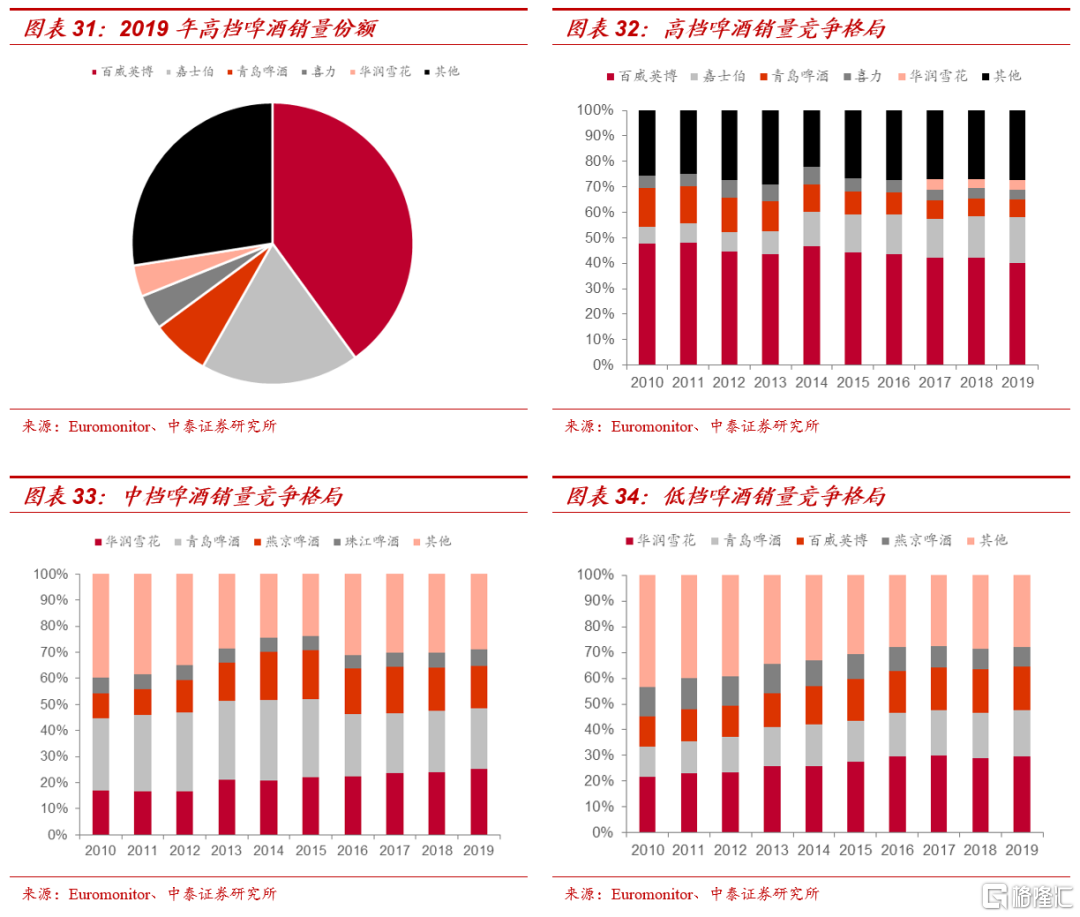

(2)集中度提升趋缓,外资占领品牌高地。2019年啤酒销量CR5达到74%,龙头集中度提升趋缓。2019年百威英博占据高档酒销量的40%,嘉士伯占据18.2%,喜力+华润雪花合计占据了7.6%,青岛啤酒占据6.7%。华润近年陆续推出高档产品,收购喜力中国后高档市占率已反超青啤。中低档领域,华润市占率领先,体现了公司极强的渠道运营能力。

(3)复盘百威英博在华高端化之路,强渠道力+高端品牌的协同。2008年百威英博合并后拥有了东南沿海和东北两大优势市场。2012-2015年百威英博新建9家工厂,围绕工厂建设营销网络,提升渠道力。2010年百威品牌在中国覆盖150个市场,拥有605个一级经销商。依托百威英博在中国的销售网络及百威的品牌力,2011-2014年百威啤酒销量从70万吨增长至150多万吨,CAGR为29%。2010-2014年百威中国ASP的CAGR为11%,毛利率提升3.91个pct。

(4)华润渠道优势+喜力品牌优势,公司高端化有望加速。华润采取密集分销模式,渠道掌控力及运营效率在全国性啤酒企业中处于领先。华润的基地市场最多,覆盖常住人口最多。喜力的定价高于百威,在经济发达、啤酒消费成熟的西欧,喜力的市占率领先百威英博突显其品牌力。2015-2019年华润吨价提升速度快于其他上市公司,但绝对值仍具备提升空间。公司推出脸谱、匠心营造、超级勇闯、马尔斯绿、黑狮白啤等中高档新品,收购喜力中国后进一步升华高档和超高档产品线。公司聚焦“4+4”高档产品矩阵,2020将成为高端化元年。

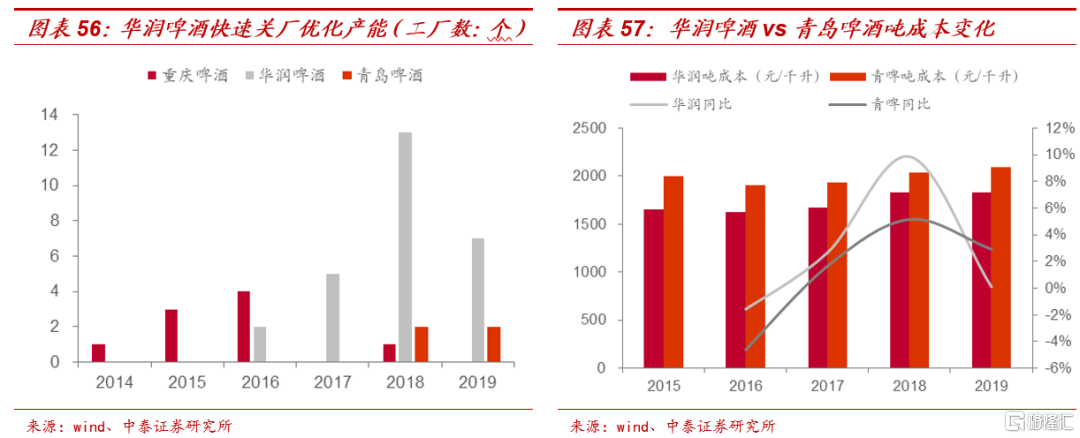

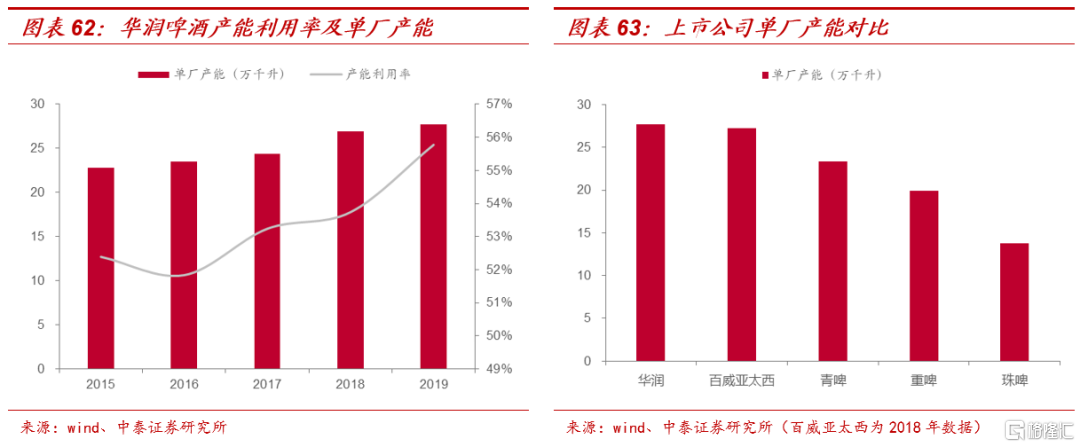

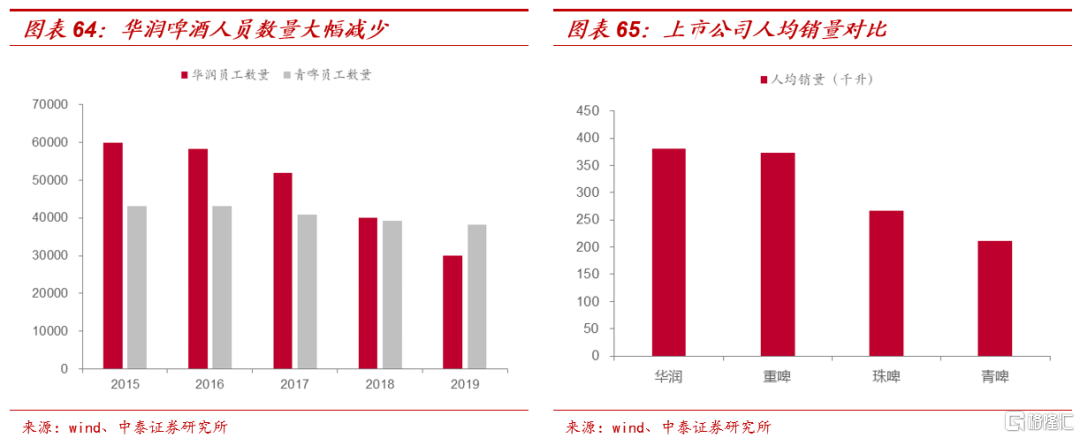

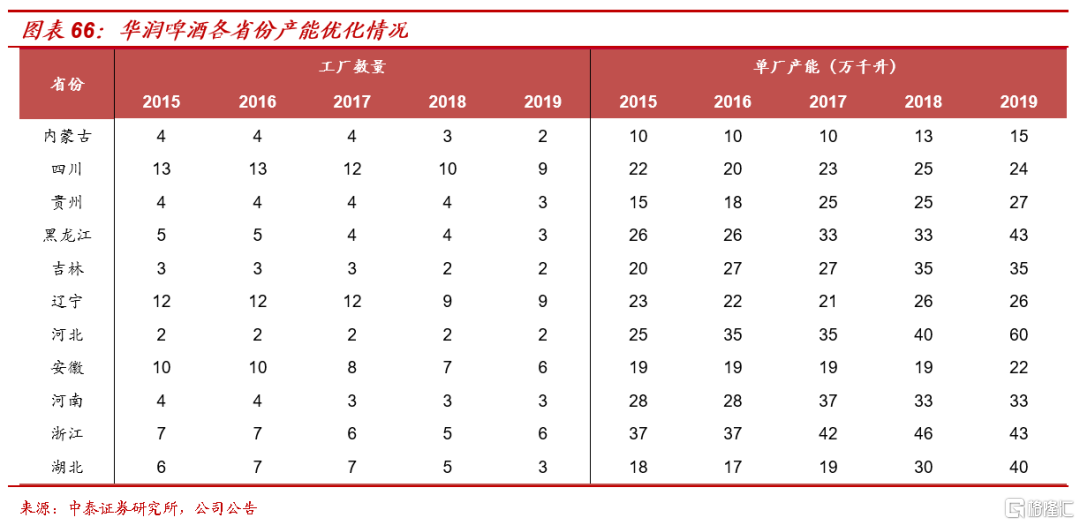

组织重塑+产能优化,生产效率行业领先。华润2016-2019年分别关闭2、5、13、7家工厂,2019年生产效率提升开始体现。2015-2019年华润的产能利用率从52.4%提升至55.8%,单厂产能从22.8提升至27.7万千升。公司进行组织重塑,2015-2019年员工数量从60000人减少至30000人,2019年人均销量达到381万千升,处于行业领先地位。

盈利预测:我们预计公司2020-2022年收入分别为332.28、374.95、403.01亿元,归母净利润分别为25.37、38.15、49.33亿元,EPS分别为0.78、1.18、1.52元,对应PE为45、30、23倍,对应EV/EBITDA为20、15、12倍,首次覆盖,给予“买入”评级。

风险提示:全球疫情反复及全球经济增速放缓;食品安全风险;因不可抗要素带来销量的下滑;市场竞争恶化带来超预期促销活动。

报告正文:

1.核心利润进入快速释放期,国资控股但激励充分

1.1 盈利能力迎向上拐点,吨价提升是核心驱动力

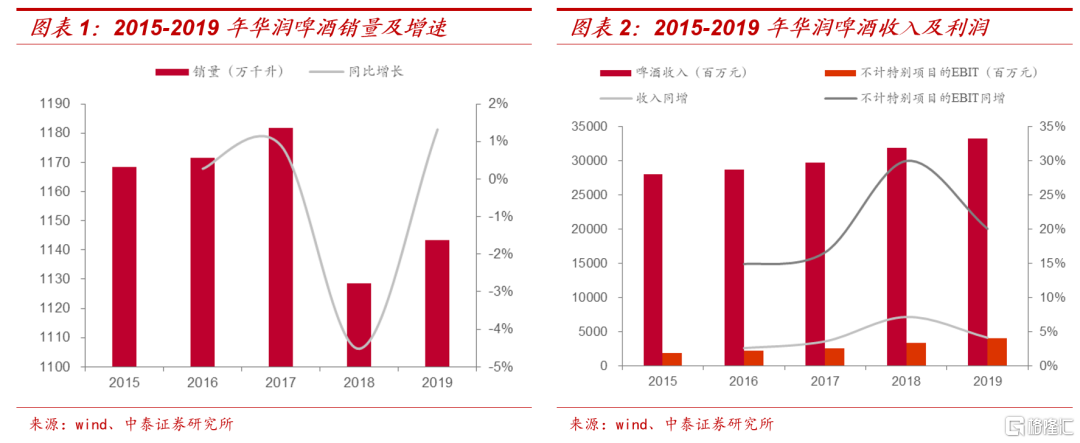

公司销量保持平稳,核心利润快速增长。华润啤酒2019年实现销量1143.4万千升,同比增长1.3%,销量增长部分来源于收购喜力中国业务。2015-2019年公司销量CAGR为-0.5%,基本保持平稳。2015-2019年公司啤酒业务收入从279.59亿元增长至331.90亿元,CAGR为4.4%,主要受益于吨酒价格的持续提升。同期,公司不计特别项目的EBIT从19.33增长至40.41亿元,CAGR为20.24%,受益结构升级+提价+成本优化,利润保持快速增长。

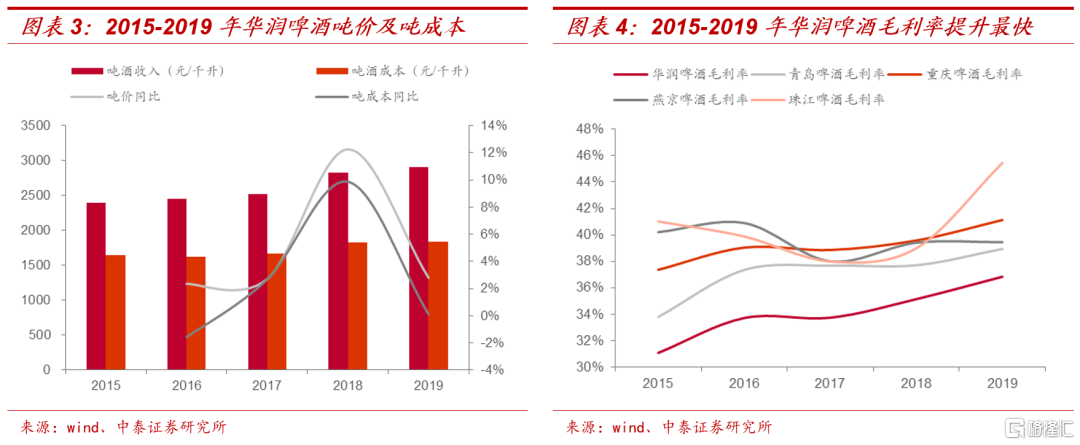

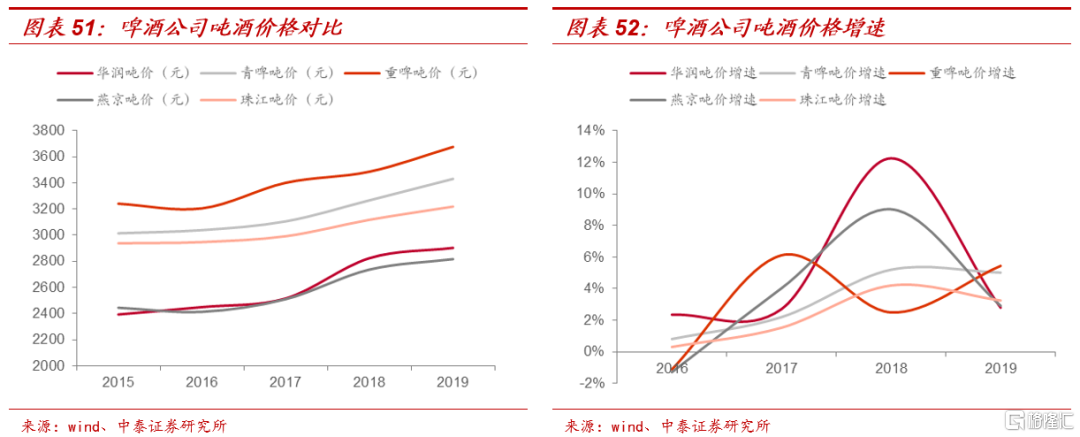

吨酒价格提升叠加降本增效,华润啤酒毛利率提升速度领跑行业。2015-2019年公司吨酒价格从2393提升至2903元/千升,CAGR为4.9%,主要受益于持续的结构升级及2018年面临成本压力时的提价。期间吨酒成本从1650上涨至1833元/千升,CAGR为2.7%,公司通过持续的优化产能、降本增效,有效地缓冲了成本端的上涨。2015-2019年公司毛利率从31.1%提升至36.8%,提升5.8个pct。虽然2019年华润毛利率低于青啤(38.9%)、重啤(41.1%)、燕京(39.5%)、珠啤(45.5%),但2015年以来的提升幅度高于青啤(5.1pct)、重啤(3.8pct)、燕京(-0.8 pct)、珠啤(4.4pct)。通过对比其他上市公司,我们认为华润啤酒的毛利率仍有提升空间,随着公司加速高端化及优化产能的效果逐步体现,其毛利率有望向40%的水平靠拢。(注:本文对青啤采用2018年调整后口径,并对历史数据进行了追溯)

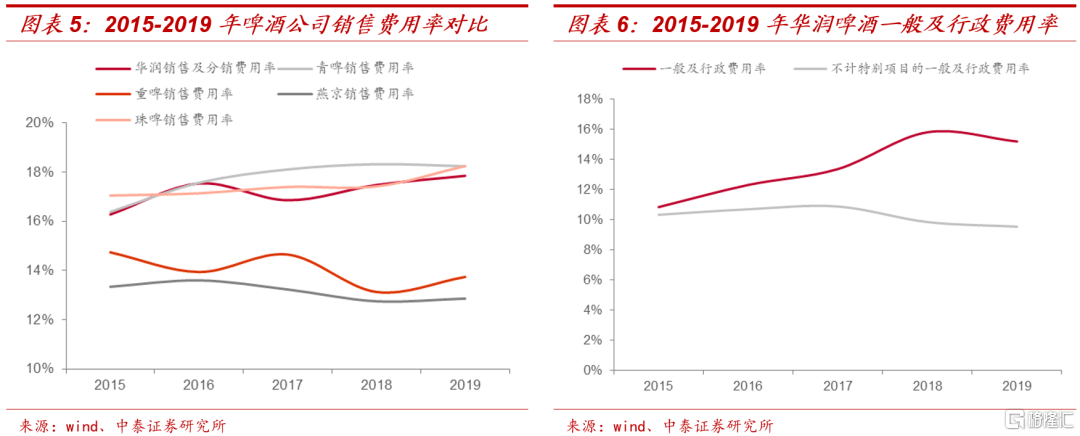

发力高端加大费用投放,管理效率稳步提升。2019年华润啤酒销售及分销费用率为17.9%,与同为全国性品牌的青啤接近,高于重啤、燕京等区域品牌。2017-2019年华润销售及分销费用率呈上升趋势,主要系公司提出塑造高端的战略,加大高端新品的宣传推广投入。华润一般及行政费用率自2015年以来持续上升,主要系产能优化中产生一次性的关厂计提减值损失及员工安置费用。还原关厂等特别项目的影响,华润的一般及行政费用率从2017年的10.9%下降至2019年的9.5%,反应出公司的管理效率在持续提升。

2015-2019年华润啤酒不计特别项目的EBIT Margin提升5.3个pct。一方面受益于产品结构升级及提价带动的吨价提升,另一方面受益于产能优化、组织重塑带来的生产、管理、销售多方面的效率提升,华润还原关厂等特别项目影响后的EBIT Margin从2015年的6.9%提升至2019年的12.2%,盈利能力大幅增厚。

1.2 立足南区优势市场,持续优化中区和东区

南区盈利能力持续高企,中区盈利能力大幅改善,东区2019年盈利能力回升。在华润的区域划分中,东区包括东北和东部沿海,南区包括东南和西南,中区包括东区和南区以外的地区。东区营业额占公司的50%左右,中区占22-24%,南区占25-27%。从利润看,2019年东区占还原减值及亏损后EBIT的44%,中区占25%,南区占31%。从各区域的盈利能力看,南区领先且持续提升,主要系南区包含四川、贵州等基地市场,尤其是四川市场容量大且产品结构高,2019年利润率有所回落主要系部分省份受竞争对手影响出现短期波动。中区受益于产能优化,效率大幅提升,还原减值及亏损后的EBIT Margin从2015年的0.8%提升至2019年的10.4%。东区在2018年提价后受到竞品影响,东北市场销量下滑较大导致盈利能力下降,公司主动将重心放到高端化及产能优化上,2019年势头好转,盈利能力回升。

1.3 国资控股喜力参股,自上而下激励充分

国资委控股,全球第二大啤酒厂商喜力参股。国资委通过华润创业持有上市公司母公司华润集团(啤酒)60%的股权,喜力持有母公司剩余40%的股权。华润集团(啤酒)作为母公司持有上市公司51.67%的股权。上市公司除原自身啤酒业务外,还拥有喜力中国业务100%的股权,并且获得了喜力商标的使用许可。

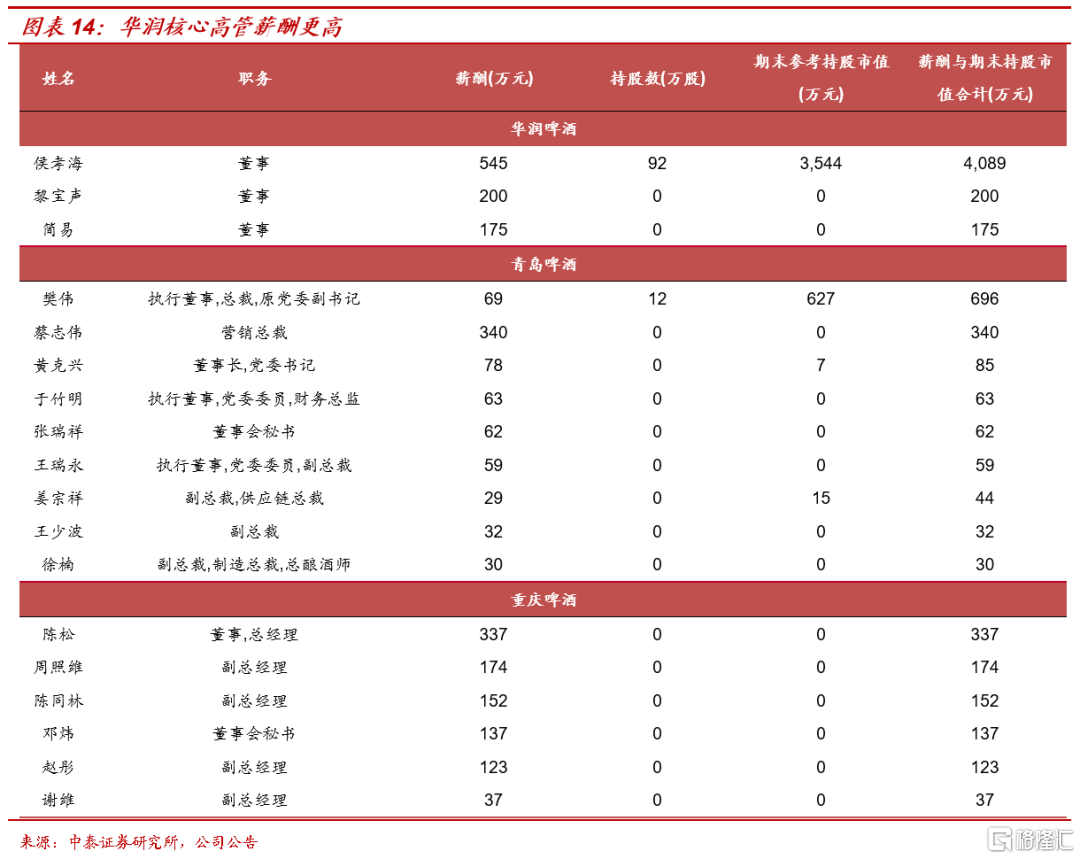

董事长或总经理激励对比,华润啤酒领先。从2019年的年薪看,华润啤酒CEO年薪达到545万元,第二名重庆啤酒总经理年薪为337万元,而珠啤、青啤、燕京的董事长年薪均未超过百万元。从持股市值看,华润啤酒CEO在2019年底的持股市值超过3500万元,个人利益与公司发展充分绑定;青啤董事长2019年期末持股市值不到10万,2020年3月24日公司公告限制性股票激励计划(草案),拟授予董事长15万股限制性股票,占总股本的0.0111%,按5月22日收盘价58.58元计算,该限制性股票的总市值约879万元;而重啤总经理和燕京董事长均未持有上市公司股份。无论从薪酬还是持股市值,华润一把手的激励都更为充分。

核心高管对比,华润激励到位。对比核心高管团队,2019年华润除CEO外的另外两位执行董事的年薪也在200万左右。青啤营销总裁年薪最高超过300万,但其他高管薪酬均未过100万,2020年3月24日青啤公告限制性股票激励计划(草案),拟授予核心管理层9-13万股不等的限制性股票,按5月22日收盘价58.58元计算,核心高管限制性股票的总市值在527-762万元。重啤总经理外的其他主要管理层薪酬在100-200万之间,均无持股。

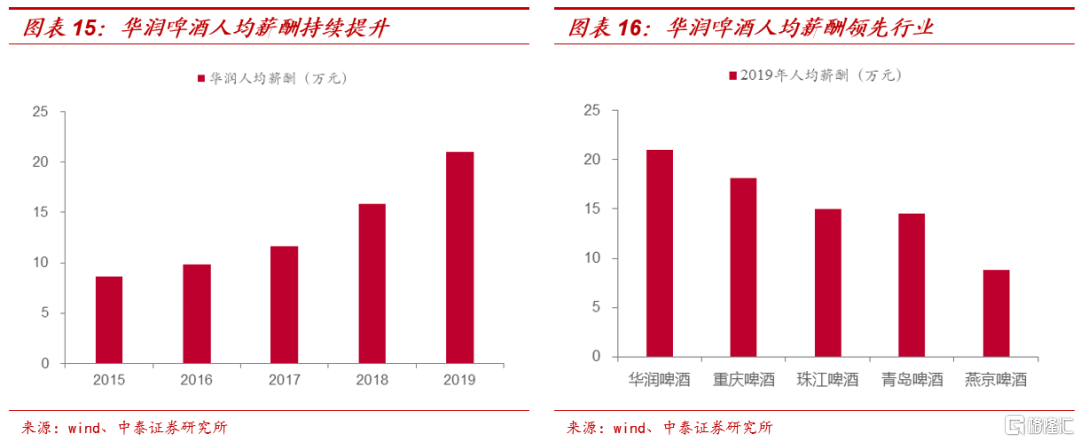

组织重塑提升运营效率,华润人均薪酬持续提升且领先行业。华润执行董事兼CEO出身于营销部门,公司整体管理运行更加市场化。2016年开始公司进行组织重塑,员工数量从2015年的6万人减少至2019年的3万人,而人均薪酬从2015年的8.7万元提升至2019年的21万元。从人均薪酬看,2019年华润啤酒的21万元处于行业领先水平。

2.强渠道+强品牌协同,华润有望复制百威的高端化之路

2.1 啤酒行业量稳价升,结构升级+提价常态化推动均价上移

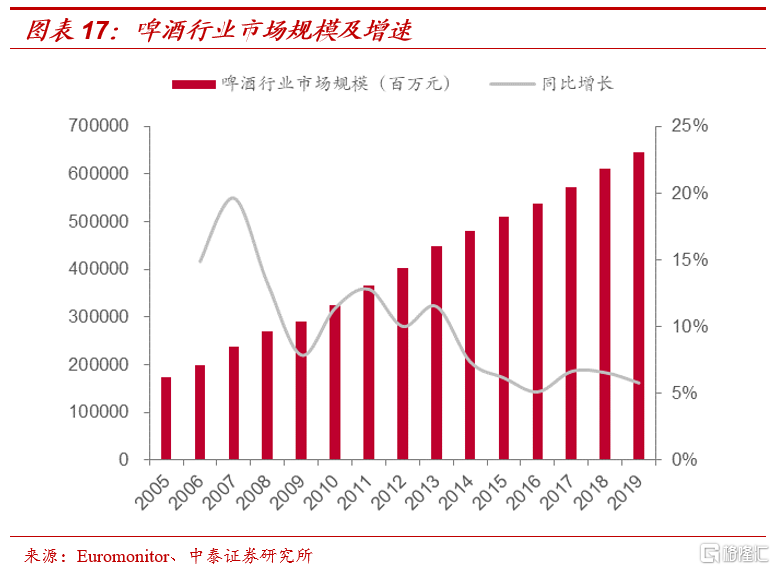

2014年以来行业规模增长放缓,但仍保持6%的CAGR。2005-2019年,我国啤酒市场规模从1733亿元增长至6457亿元,CAGR为9.85%。2013年我国啤酒销量达到峰值,2014-2019年啤酒销量稳中有降。2013-2019年我国啤酒市场规模从4484亿元增长至6457亿元,CAGR为6.27%。

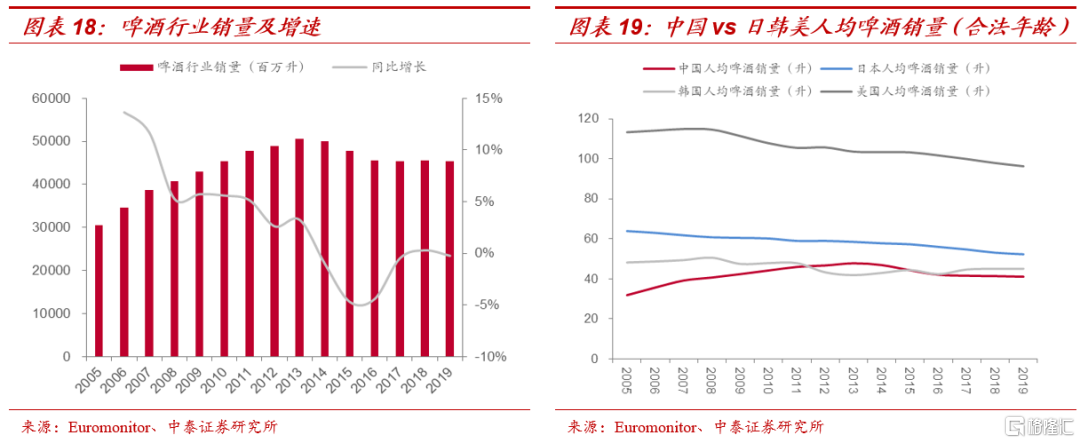

行业销量趋于平稳。2013年前,我国啤酒行业销量保持增长趋势,至2013年总销量达到5058万千升。2014年开始我国啤酒销量出现下滑,2015-2016年下滑幅度达到4-5%。2017年以来,我国啤酒销量稳定在约4550万千升的水平。

中国人均啤酒销量(合法年龄)接近日韩,回落后趋于稳定。2005年我国啤酒人均销量(合法年龄)为31.9升,仅为日本的50%、韩国的66%、美国的28%。至2013年我国人均销量达到峰值47.8升,此后由于人口老龄化等因素人均销量回落,2016-2019年我国啤酒人均销量稳定在41-42升的区间内。目前我国人均销量达到日本的80%,韩国的90%,跟饮食习惯相近的日韩对比提升空间有限。一方面随着人口老龄化,以年青一代为主的啤酒消费群体人数下降;另一方面城镇化率提升、经济持续增长,人均消费量上升。我们认为未来啤酒行业的人均销量将保持稳定。

我国啤酒终端价具备提升空间,出厂价空间更大。2005年我国啤酒零售均价为0.7美元/升,仅有日韩均价的10%,美国均价的20%。2019年我国啤酒均价提升至2.06美元/升,达到日本、韩国、美国均价的31%、33%、46%。近年来我国啤酒均价提升明显,但对比国际水平仍有较大的提升空间。根据彭博,从出厂价看,我国企业对比国外的出厂价提升空间更大。2019年华润吨价为2903元,青啤为3431元,嘉士伯亚洲和百威亚太吨价在4000-5000元水平,而嘉士伯西欧、百威EMEA、喜力亚太、喜力欧洲、百威北美的吨价可以达到6000-10000元的水平,朝日的吨价更高。

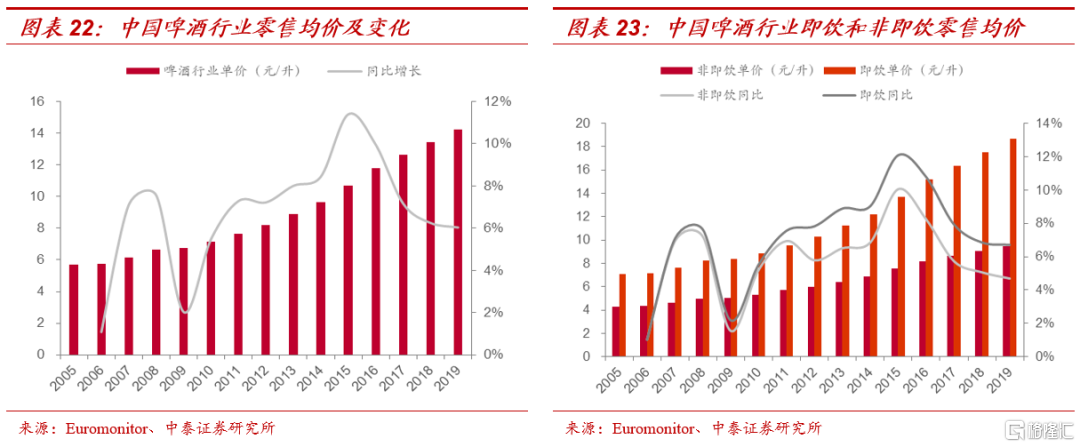

我国啤酒均价持续提升,即饮渠道升级速度更快。2005-2019年我国啤酒均价从5.7元/升上升到14.2元/升,CAGR为6.75%。2014年开始我国啤酒销量停止增长,2015-2016年明显下滑,期间均价加速提升。2016年后行业销量趋于稳定,均价增长成为行业增长的核心驱动力。2013-2019年啤酒均价CAGR为8.19%,快于销量停滞增长前。即饮渠道的价格提升快于非即饮渠道,2005-2019年即饮均价的CAGR为7.19%,非即饮为5.82%,即饮高于非即饮1.37个pct。行业销量停滞后趋势更明显,2013-2019年即饮复合增速高于非即饮2.13个pct。

(1)结构升级持续推动均价提升

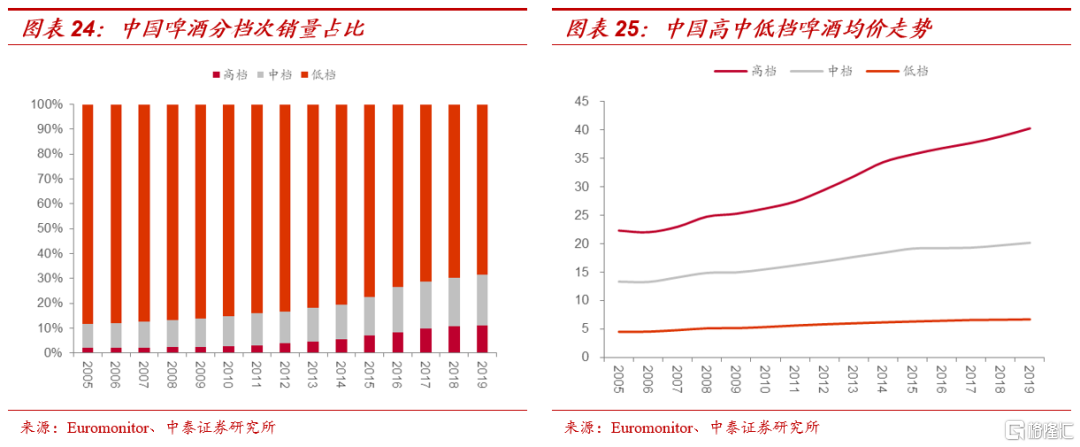

我们认为随着经济发展、城镇化率提升,以及90后、00后等注重品质和个性化的一代成为啤酒的主流消费群体,啤酒行业的消费升级趋势将持续,高档和超高档有望加速增长。

消费升级持续推进,中高档啤酒占比提升。2005-2019年我国高档啤酒(非即饮零售价14元/升以上)占比从2.0%提升至11.1%;2014年行业销量停滞以来提升更快,占比从2013年的4.6%快速提升至2019年的11.1%。2005-2019年中档啤酒(非即饮零售价7-14元/升)占比从9.6%提升至20.5%,2013-2019年从13.5%提升至20.5%,提升速度快于2013年行业销量停滞前。2005-2019年低档啤酒(非即饮零售价低于7元/升)占比从88.4%下降至68.4%,尤其是2013年开始加速下降。

各档次啤酒均价提升,高档价格提升更快。各档次啤酒内部也在持续进行结构升级,2005-2019年高中低档啤酒均价的CAGR分别为4.3%、3.0%、2.9%。2013-2019年行业销量放缓以来高中低档啤酒均价的CAGR为4.0%、2.2%、1.8%。

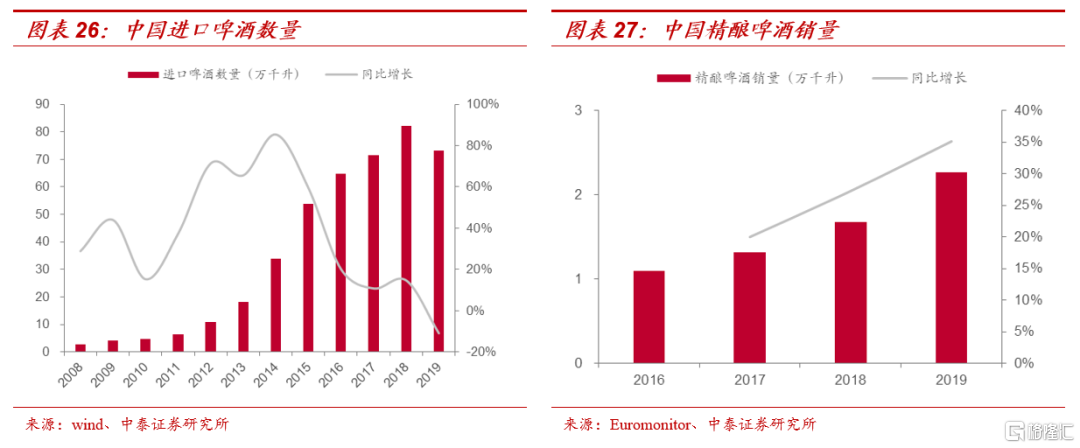

超高档快速扩张,进口和精酿持续高增长。我国进口啤酒量从2008年不到3万千升快速增长到2018年的82万千升,十年间复合增速为40%,目前进口啤酒占行业销量的2%。2019年进口啤酒下滑主要系国产高端啤酒崛起,部分消费者从进口啤酒转移到国产高档啤酒。精酿啤酒近年在一二线城市崛起,尽管目前体量小,但价格高,并保持了30%左右的复合增速。

(2)直接提价有望常态化

啤酒行业直接提价有望成为常态化趋势。过去啤酒行业提价主要由成本上涨驱动,2008、2012和2018年三次行业性提价均是如此。百威定位高端,致力于产品结构升级,其过去实施常态化提价的措施。青啤2018年董事长更换以来也提出了提价常态化的措施,每年均会分区域分产品进行提价,2019和2020年均有动作。华润2018年大幅提价后,2019年对部分提价效果不理想的区域进行了补提,2020年对部分红区市场的勇闯天涯及半强势市场的高档产品进行了提价。啤酒龙头有望将提价作为常态化动作,尤其是在基地市场。

2.2 集中度提升趋缓,外资占领品牌高地

2019年啤酒销量CR5达到74%,龙头集中度提升趋缓。2019年啤酒销量前五大公司为华润、青啤、百威、燕京、嘉士伯,市占率分别为25.2%、17.6%、16.3%、8.5%、5.9%;区域性品牌中珠江和金星市占率分别为2.8%和2.2%;剩下的中小企业市占率合计为21.5%。2010-2019年啤酒行业销量CR3从45.2%提升至59.1%,CR5从58.2%提升至73.5%。随着大量中小企业退出,2016年以来行业销量集中度提升速度明显趋缓。

外资领跑高档啤酒,华润补齐高档短板。2019年百威英博占据高档酒销量的40%,嘉士伯占据18.2%,喜力+华润雪花合计占据了7.6%,青岛啤酒占据6.7%。百威英博一直占据高档酒的半壁江山,近年来随着其他品牌加大高档市场的布局,份额略有回落。嘉士伯在高档酒领域走差异化战略,近年来份额持续提升。华润过去以中低档为主,高档领域仅依靠纯生一支主力产品,近年陆续推出脸谱、匠心营造、马尔斯绿等产品布局高档,收购喜力中国后高档市占率已反超青啤。公司将2020年定义为高档化元年,提出决战高端,重点打造4+4产品组合。依托喜力的品牌及华润的渠道运营能力,其在高档领域大有可为。

中低档啤酒领域,华润称王。受益于近年来持续推动勇闯天涯的升级,2010-2019年华润在中档酒的市占率从17.1%提升至25.1%。2019年华润在中档酒市占率第一,领先于青啤(23.3%)、燕京(16.2%)、珠啤(6.5%)。低档酒领域,华润一直保持领先地位,2019年市占率达到29.5%,领先于青啤(18.1%)、百威(16.8%)、燕京(7.8%)。中低档啤酒主要依靠渠道运作,华润在中档和低档均市占率第一,体现了公司极强的渠道运营能力。

2.3 复盘百威英博在华高端化之路,强渠道力+高端品牌的协同

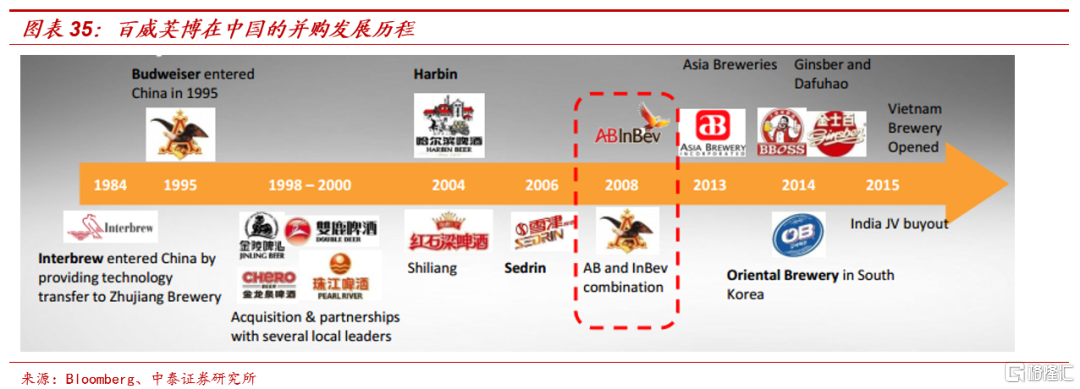

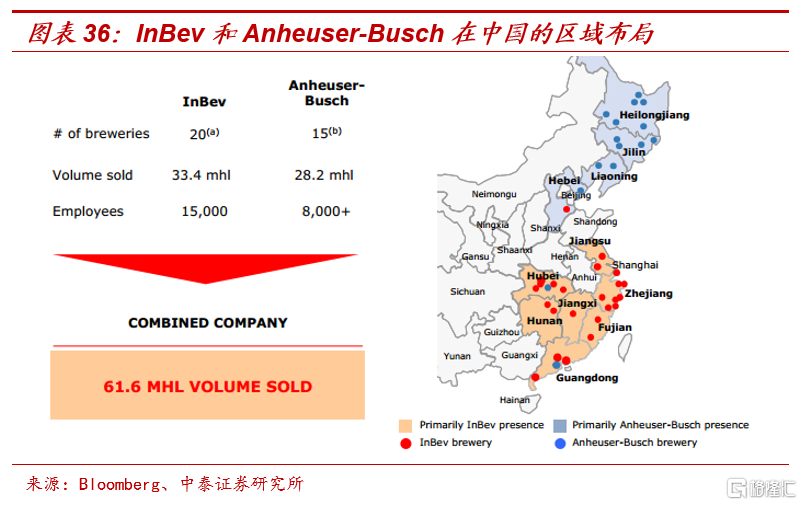

百威英博进入中国后进行了一系列并购和参股,并围绕收购企业建立了沿海和东北两个优势市场。Interbrew在1984年进入中国市场,1997年收购南京金陵啤酒,2002年入股珠江啤酒24%的股份,并先后收购了浙江KK啤酒、温州双鹿啤酒、湖北金龙泉啤酒、福建最大的雪津啤酒、浙江红石梁啤酒等,形成了以东南沿海和华中为主的基地市场。Anheuser-Busch在1995年进入中国,2004年收购了黑龙江的哈尔滨啤酒,形成了以东北为主的基地市场。2008年百威英博合并成立,其在中国大陆拥有35家啤酒厂,销量达到616万千升,并拥有23000多名员工,建立了以福建、江西为代表的东南沿海和以黑吉为代表的东北两大优势市场。

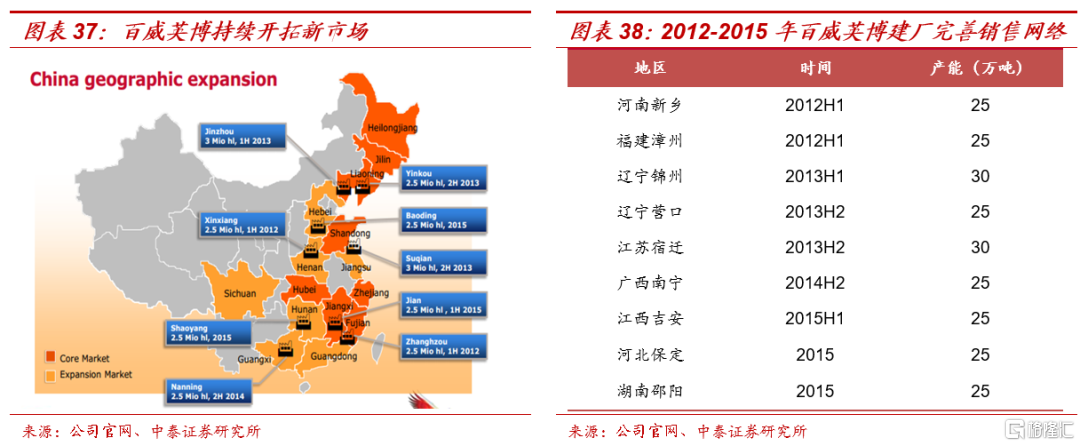

加强全国化布局,建厂强化销售网络。2010年以来百威英博持续拓展在中国的布局,强化渠道力,从区域品牌向全国化品牌发展。除黑龙江、吉林、辽宁、福建、浙江、江西、湖北等核心市场外,公司开拓广东、广西、湖南、四川、江苏、河南、河北等发展中市场。2012-2015年百威英博新建了9家工厂共235万吨的产能来完善自己的区域布局,然后围绕工厂建设营销网络,不断提升自身渠道力。

百威品牌定位高端,持续强化销售渠道。2008年英博收购百威后,其拥有了百威啤酒这一世界知名的高端品牌,并加快布局百威啤酒在海外的销售业务,其中重点布局市场空间广阔的中国市场。百威英博在中国的产品矩阵覆盖各个价格,超高端拥有科罗娜、福佳、时代;在承接大量消费升级的高端价位,公司拥有顶级全球品牌百威;核心+以及核心及低档主要是哈啤和其他地方品牌。2010年百威啤酒在中国覆盖150个市场,拥有605个一级经销商,其中40%的经销商专注于啤酒,平均合作8年。依托百威英博在中国的销售网络及百威自身的品牌影响力,百威啤酒的销量伴随着行业的高端化快速放量。

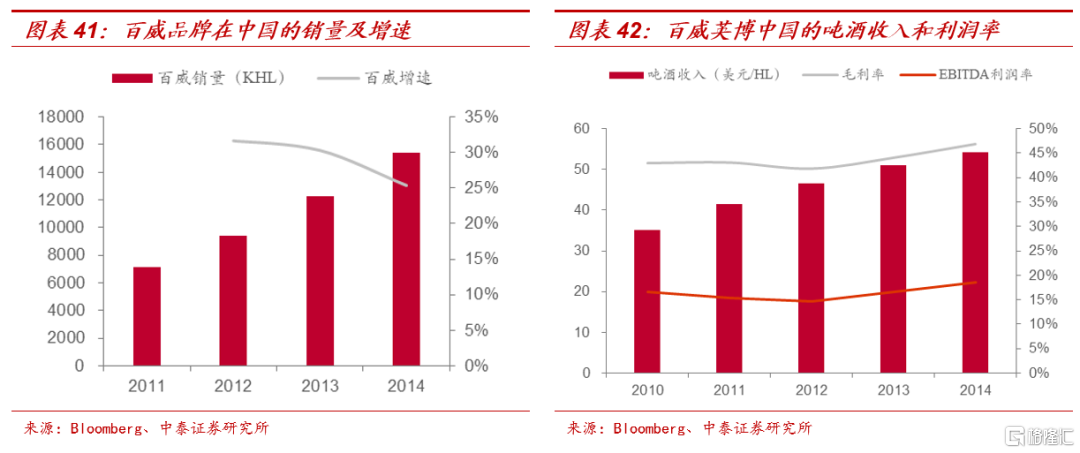

2011-2014年百威品牌迅速放量,盈利能力持续提升。受益于百威英博持续强化在中国的产能布局,构建并优化销售网络,强化百威品牌的渠道力,品牌力强大的百威品牌迎合了行业高端化的趋势快速放量。2011-2014年,百威啤酒销量保持29%的CAGR,从70万吨快速增长至150多万吨。受益产品结构快速升级,2010-2014年百威英博中国ASP的CAGR为11%,毛利率提升了3.91个pct,EBITDA利润率提升了1.96个pct。

2.4 华润渠道优势+喜力品牌优势,公司高端化有有望加速

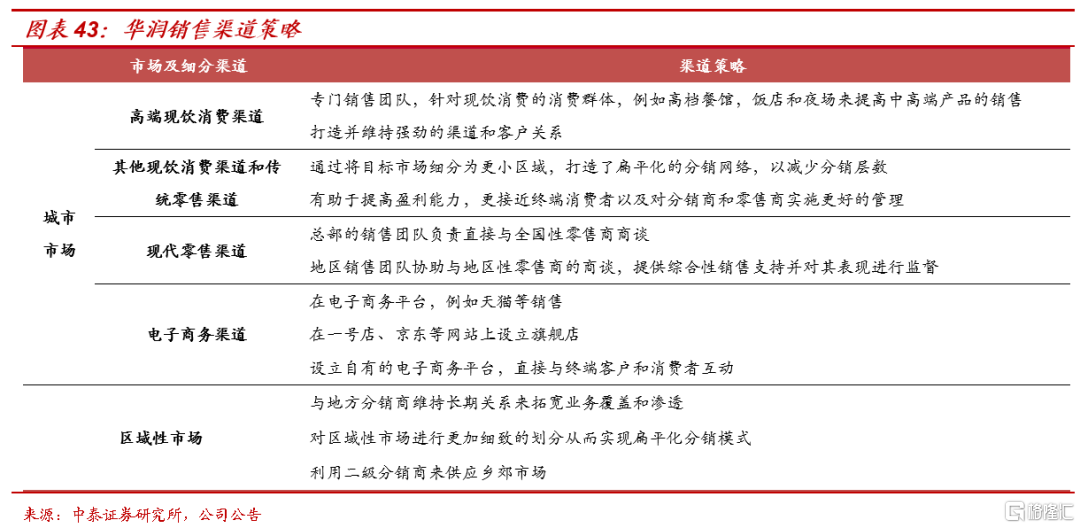

从渠道的掌控力及运营效率看,华润在全国性啤酒企业中处于领先。全国性啤酒企业中,青啤和百威均采用大客户模式。华润采取密集分销模式,通过将目标市场细分为更小区域,打造了扁平化的分销网络,以减少分销层数。有助于提高盈利能力,更接近终端消费者以及对分销商和零售商实施更好的管理。为优化组织架构,强化高档渠道的布局,华润在优势市场四川等进行“CDDS”模式改造:做大经销商规模,做少经销商数量,将业务团队、市场推进职责逐步转移给经销商,但渠道掌控力及运营能力依旧突出。分渠道看,针对高端现饮渠道如夜场、高档餐饮,公司依托专门的销售团队及具备实力的大商进入;针对其他现饮及传统零售渠道,公司采取密集分销模式,提升盈利能力和运营效率,对终端的掌控力强。密集分销的模式也有利于公司对区域性市场进行渠道扩张及下沉。

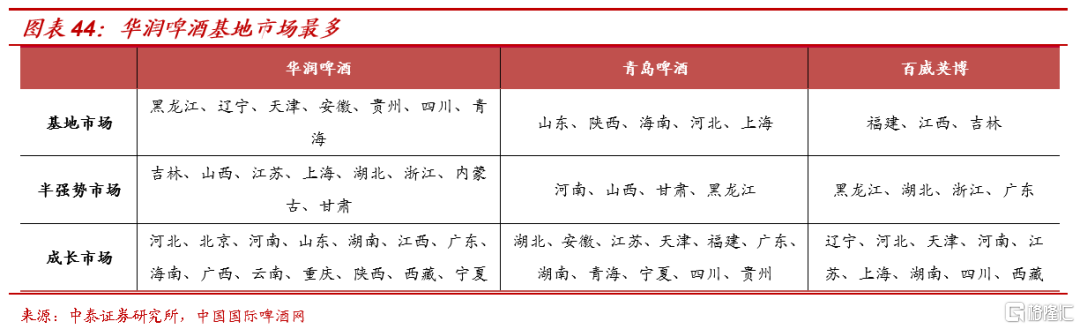

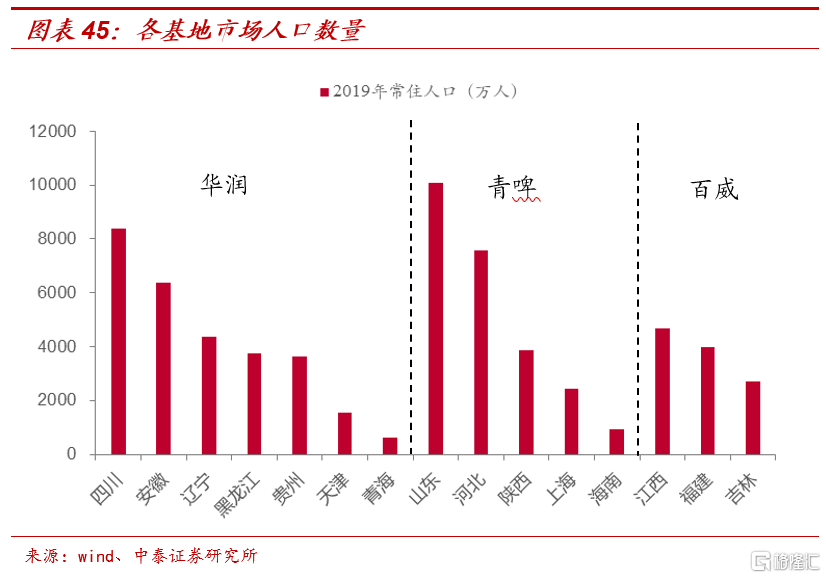

华润的基地市场最多,覆盖常住人口最多。华润啤酒拥有黑龙江、辽宁、天津、安徽、贵州、四川、青海共7个基地市场,2019年常住人口合计2.86亿;青岛啤酒有山东、陕西、海南、河北、上海共5个基地市场,2019年常住人口合计2.49亿;百威英博三个基地市场福建、江西、吉林,2019年常住人口合计1.13亿。华润啤酒拥有最多的基地市场,啤酒公司的消费升级通常率先在基地市场展开,华润的基地市场也拥有最多的常住人口,潜在的高端产品放量空间最大。而从半强势市场来看,华润也领先青啤和百威。最后从成长市场看,华润布局数量也处于领先。

喜力品牌比肩百威,定价更高。根据天猫商城官方旗舰店的价格,喜力听装和瓶装的定价都高于百威。而根据我们的草根调研,餐饮渠道喜力的定位通常在12-15元,而百威的定价在10-12元。喜力更高的价格依托于其比肩百威的品牌力和优秀的品质。从麦芽浓度和酒精度来看,喜力都比百威更浓;从原材料看,喜力只用了基础的水、麦芽、啤酒花,而百威还加入了大米替代麦芽从而降低成本;从保质期看,喜力瓶装产品的保质期也能达到12个月,但百威只有6个月。

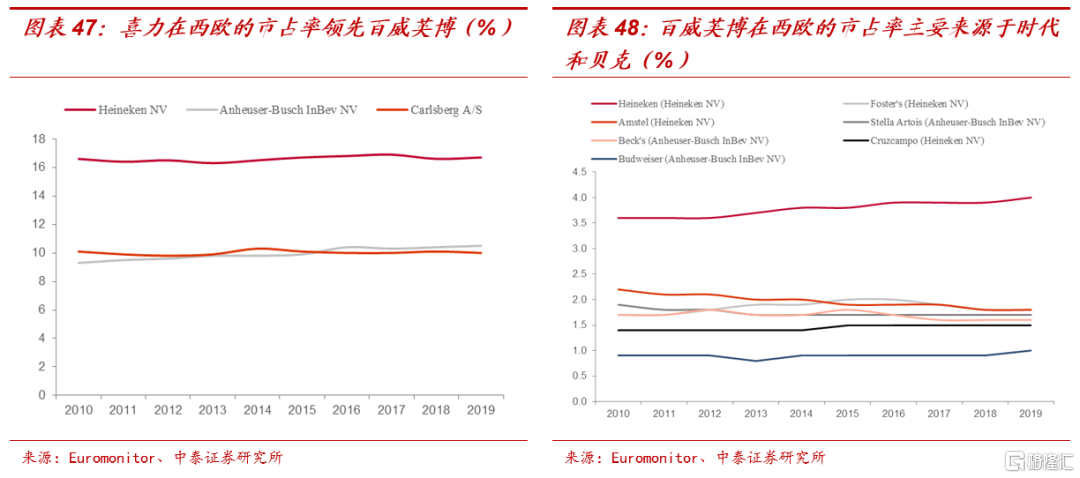

在喜力和百威英博均布局且经济发达的西欧,喜力的市占率领先于百威英博。西欧地区经济发达,啤酒消费档次高,美国的啤酒发展也是起源于欧洲移民。同时,百威英博和喜力分别起源于西欧的比利时和荷兰,西欧是两家公司的大本营之一。从西欧的竞争格局看,喜力的市占率接近17%,而百威英博不到11%。从细分品牌看,喜力品牌占据了西欧4%的份额,百威英博在西欧的份额主要来自于时代和贝克的贡献,百威啤酒在西欧的市场份额仅1%。我们认为在经济发达、啤酒消费成熟的西欧,喜力领先的市占率突显了其品牌力。

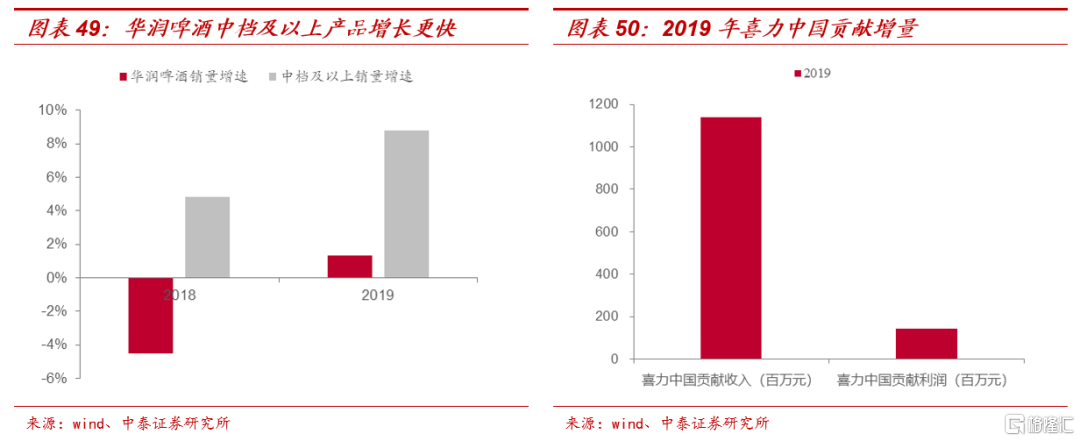

华润中高档产品增长更快,2019年喜力中国开始贡献收入和利润。2018和2019年,华润啤酒整体销量增速分别为-4.5%和1.3%,其中中档及以上产品的销量增速分别为4.8%和8.8%,产品结构持续提升。2019年喜力中国开始并表,当年贡献收入11.39亿元,贡献利润1.45亿元。2020年公司开始聚焦喜力等高档产品,我们认为依靠华润强大的渠道能力和喜力在高端领域的品牌力,公司将快速推进高端化。

华润吨酒价格上升空间大,2015年以来提升最快。2019年华润吨价为2903元,高于燕京的2817元,低于青啤的3431元、重啤的3676元、珠啤的3219元。华润在收购喜力中国后高档产品组合进一步强化,对比其他啤酒上市公司,吨价仍具备明显的提升空间。2015-2019年华润吨价的CAGR为4.9%,高于青啤(3.3%)、重啤(3.2%)、燕京(3.6%)、珠啤(2.3%)。2020年是华润高端化的元年,其吨价提升有望加速。(注:重啤吨价为剔除委托加工及包销,仅考虑自产自销部分)

高档产品矩阵已现锋芒,收购喜力进一步升华。华润雪花1994年成立,起步较晚,但依靠强大的渠道运营能力及低端价格战策略快速收割市场份额。随着行业增长放缓,公司于2017年提出“创新发展、转型升级、有质量增长”,重点也从低档量的角逐转向高档超高档的竞争。公司过去在高档主要依托纯生,在2015年推出脸谱定位超高档,2018年推出匠心营造(超高档)和超级勇闯(中档高),2019年推出马尔斯绿(高档)和黑狮白啤(超高档)。2019年收购喜力中国后,公司在超高档及高档领域增加了喜力、Sol、Tiger等强势海外品牌。对比华润大体量的低档产品及中档勇闯天涯,高档及超高档产品的酒精度和麦芽浓度通常更高,同时在原料方面也减少了啤酒用糖浆、大米(淀粉)的使用,更多地使用麦芽提升品质,因此价格也远高于中低档产品。

聚焦“4+4”高档产品矩阵,2020开启高端化元年。华润过去主要依靠低档酒往中档勇闯天涯的消费转移实现结构升级,2012-2015年中档及以上产品的占比从29%提升至49%。随着公司高档和超高档产品线的丰富,2020年公司将聚焦超高档和高档的增长,决战高端。国产四大金刚分别定为不同消费场景或人群,脸谱定位中国文化、匠心营造定位传统美食、马尔斯绿定位白领阶层、超级勇闯定位年轻群体。喜力作为全球高档啤酒品牌,在中国具备品牌优势和知名度,过去受限于产能布局及渠道,有望与华润优势互补实现快速增长。

3.组织重塑+产能优化,生产效率行业领先

华润快速优化产能,2019年降本增效成果显现。2013年嘉士伯控股重啤,2014年开启产能优化工作,并在2014-2016年关闭8家工厂,保留了15家工厂,此后2018年又关闭了湖南一家工厂。华润从2016年开始优化产能、关厂提效,2016-2019年分别关闭2、5、13、7家工厂,2019年收购喜力3家工厂后,共拥有74家工厂。青啤2018年开始关厂,2018、2019每年关闭2家工厂。对比青啤,华润关厂大刀阔斧、动作迅速。2019年华润产能优化带来的生产效率提升开始体现,在大麦和旧瓶价格上涨的背景下,公司吨酒成本同比持平,而同为全国品牌的青啤的吨酒成本上升了2.9%。

以史为镜,重啤关厂推动效率提升。2014-2016年重啤进行了密集的关厂,关闭落后冗余的产能,退出亏损市场。一方面,重啤每年的折旧减少,2015-2019年重啤的折旧/收入从5.9%下降至4.5%,吨酒制造成本从536下降至412元。另一方面,重啤生产人员从3000多人减少到900多人,吨酒人工成本从152下降至102元。

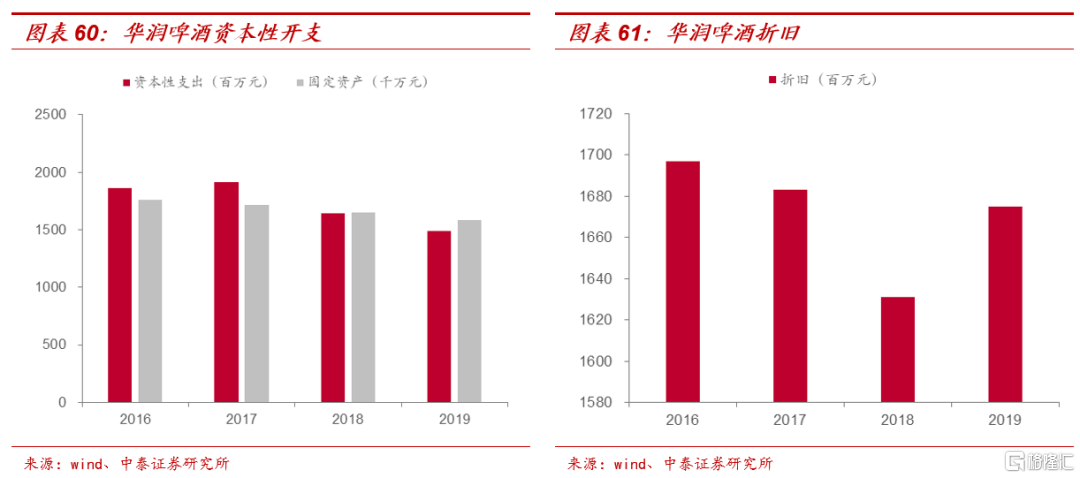

华润持续买入固定资产优化产能,高资本性开支下折旧并未大幅增加。华润的产能优化不仅是关闭落后产能,还包括关小厂建大厂、升级产线等提效措施。2016-2019年公司每年的资本性开支均超过15亿元,即为扩建大厂,升级产线的开支。而在每年均有大额支本开支的情况下,受益于关闭落后产能,公司整体的折旧并未出现明显上升。

产能利用率持续提升,单厂产能领先其他上市公司。受益于产能优化,2015-2019年华润的产能利用率从52.4%提升至55.8%,单厂产能从22.8提升至27.7万千升。2019年华润的单厂产能领先于百威亚太西(27.3万千升)、青啤(23.4万千升)、重啤(19.9万千升)、珠啤(13.8万千升),领跑行业。

组织重塑,人员效率大幅提升。华润不仅对生产端进行优化,对其他部门也进行组织重塑。2015-2019年华润啤酒员工数量从60000人减少至30000人,部分销售人员转移到经销商团队,华润扶持过去的小商做大做强。青啤一直采用大客户+微观运营模式,其员工也从2015年的43066人减少到2019年的38169人,但优化速度低于华润。2019年华润人均销量达到381万千升,领先于重啤(372万千升)、珠啤(267万千升)、青啤(211万千升),反应出公司运营效率。

基地与半强势市场关闭落后工厂,提升单厂产能。2015-2019年,华润对基地市场和半强势市场进行了产能优化。以基地市场为例,四川工厂数量从13家减少至9家,单厂产能从22提升至24万千升;贵州工厂数量从4家减少至3家,单厂产能从15提升至27万千升;黑龙江工厂数量从5家减少至3家,单厂产能从26提升至43万千升;辽宁工厂数量从12家减少至9家,单厂产能从23提升至26万千升;安徽工厂数量从10家减少至6家,单厂产能从19提升至22万千升。

4.盈利预测

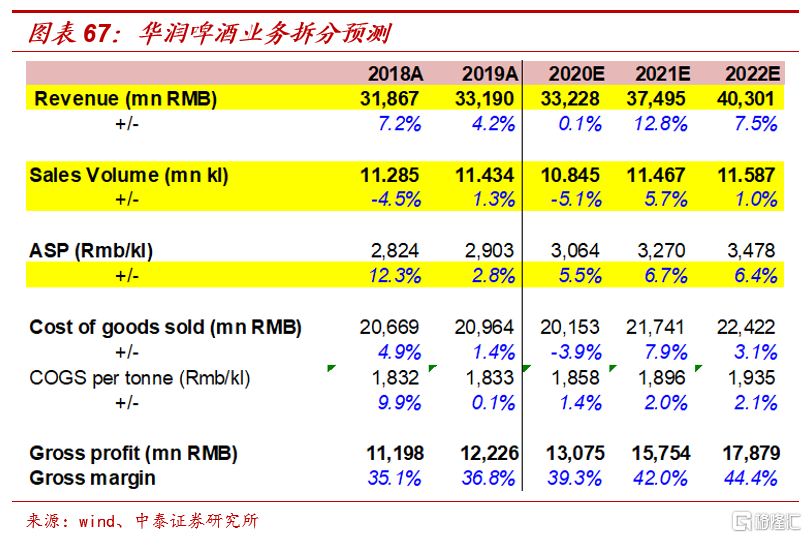

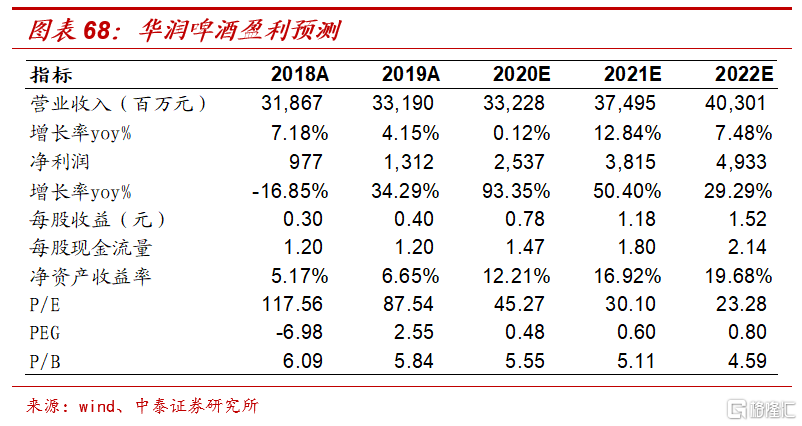

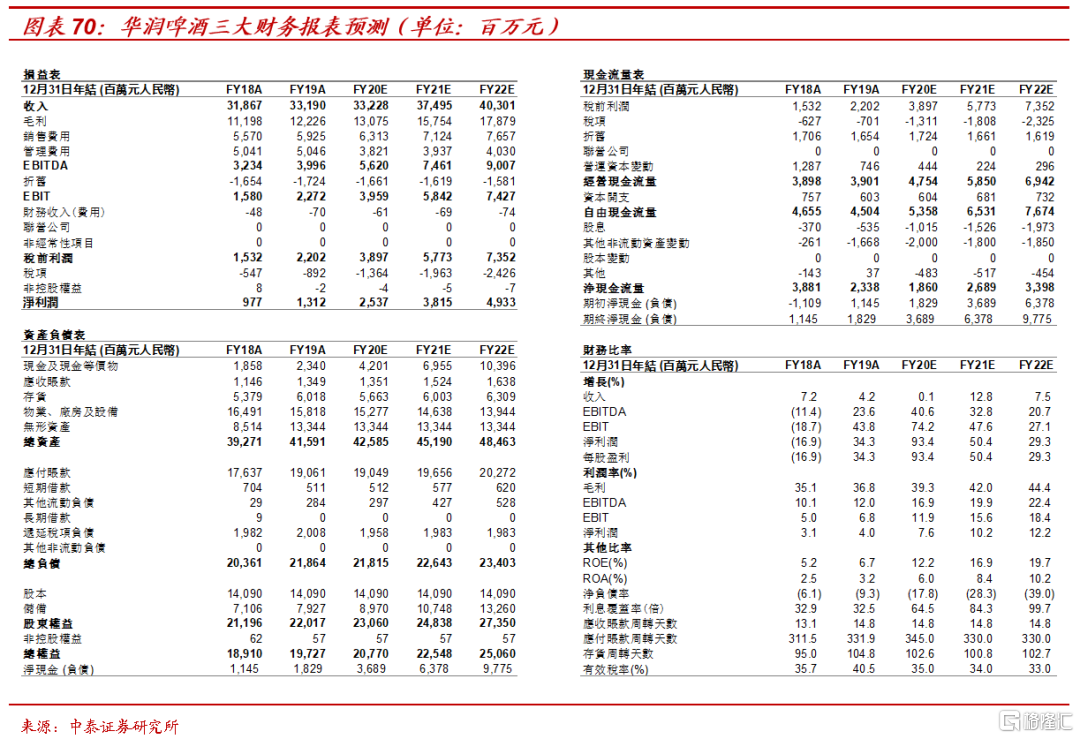

华润啤酒已完成第一阶段的产能优化,经营效率得以提升。公司通过收购喜力中国,补齐高档和超高档品牌短板,与自身四大金刚形成“4+4”的高档产品矩阵。2020年是公司高端化元年,有望开启高档和超高档的快速增长。作为啤酒行业龙头,公司自上而下激励充分,渠道运营效率高,掌控终端的能力强,同时拥有最多的基地市场。随着公司聚焦发展高档产品,产能优化成效逐渐释放,公司利润有望保持高速增长。

我们的盈利预测基于以下假设:

(1)公司龙头地位稳固,2020年受疫情影响销量下滑,2021年回归正常水平,此后保持微增趋势;

(2)受益于2020年公司推动高端化,其吨酒价格提升加速;

(3)2020由于销量下滑,2021年由于澳麦征收反倾销税,公司吨酒成本上升。

我们预计公司2020-2022年收入分别为332.28、374.95、403.01亿元,归母净利润分别为25.37、38.15、49.33亿元,EPS分别为0.78、1.18、1.52元,对应PE为45、30、23倍,对应EV/EBITDA为20、15、12倍,首次覆盖,给予“买入”评级。

5.风险提示

全球疫情反复及全球经济增速放缓。新冠疫情向全球蔓延,可能导致全球经济增长放缓。

食品安全风险。类似于三聚氰胺这样的食品安全事件对于行业来讲是毁灭性的打击,白酒塑化剂事件阶段性的影响行业的发展。对于食品的品质事件而言,更多的是安全事件,带来的打击也是沉重的。

因不可抗要素带来销量的下滑。啤酒销量与天气息息相关,如温度较低或者降雨太多,会导致销量下滑。

市场竞争恶化带来超预期促销活动。目前中小工厂在陆续退出,但是在推出的前夜,不排除部分工厂集中于某个阶段发动价格战。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员