作者:光大证券研究所

来源: 超悦策略

要点

◆海外疫情对全球贸易供应链的冲击将逐步体现。2月底以来,新冠疫情爆发从最初韩日发展到欧美国家,目前已蔓延至印度和巴西等发展中国家。疫情初期的封锁和人员隔离,以及复工推迟都将导致劳动力供给不足和生产活动停滞,将对全球出口贸易产生直接冲击。

◆全球疫情虽然对中国对外贸易产生冲击,但在三个方面也可能存在投资机会。(1)进口替代。如果美欧日等经济体休克,国内企业替代海外产能形成补空缺的机遇,可关注汽车等交运设备、化学化工、医药医疗设备、航空航天以及农产品领域等行业。(2)国内产品出口在全球市场份额提升。欧美等经济体浪费了中国创造的战“疫”窗口期,导致中外在战“疫”、复工等方面出现了一个季度的时间差,中国部分在全球具备一定竞争力的产品,可能存在提升全球市场份额的机会,可关注化工产品、金属与非金属材料以及机械、汽车和医疗设备等制造业。(3)全球供给减少引发必需品的涨价。在疫情冲击下,各国对食品、医药等必需品需求保持稳定或有所增长,若疫情使供给端受到冲击或部分国家限制出口,可能存在涨价逻辑,可关注农产品和原料药。

◆化工:欧盟是全球化工行业重要的生产基地,印度是全球主要的非专利农药生产国,对于全球化工行业举足轻重。建议关注欧洲在全球产能占比较高的化工子品种的相关公司,如生产维生素、蛋氨酸等饲料添加剂的浙江医药、新和成、安迪苏,以及特种化学品相关公司。印度菊酯类、代森锰锌等产品在全球的产能占比较高,建议关注菊酯类扬农化工、代森锰锌类的利民股份、农药CDMO的联化科技。

◆汽车:海外疫情对国内汽车零部件企业短期影响有限,但会加速全球车企布局国内市场,本土化零部件企业中具备强研发能力的细分领域龙头企业有望长期受益。1)我国汽车制造需求以内需为主,汽车出口金额占汽车行业收入的比例大约在6%-7%,美国是汽车行业最主要的出口国。2)汽车出口产品中主要以汽车零部件为主。其中汽车轮胎占比14.9%,是最主要的细分品类。3)短期建议关注轮毂轴承出口龙头兆丰股份。

◆军工:海外疫情短期会影响欧美国家的国防建设及军贸出口,如疫情长期得不到有效控制,中国军工企业有望受益。1)欧美国家的国防建设及国际军贸收入均来源于其军工行业。2)受新冠肺炎疫情影响,欧美军工企业的生产和运营有所减缓,甚至短时间停摆。3)如果疫情防控短时间内不发生明显好转,中国有望在军贸市场、民用飞机市场领域存在机遇。同时,国外有可能在部分领域放宽对中国的出口限制。

◆农业:我国主粮自主安全有保障,关注大豆、糖、棉花等进口依赖度较高的品种。疫情对农产品影响主要是:1)国际物流受阻,对农产品供应形成阶段性影响;2)目前北半球陆续进入春耕季节,疫情或对部分国家农业物资、劳动力供应等产生一定影响,同时叠加2019年以来不良天气、虫害多发等因素,引发国际农产品减产预期,从而推动农产品涨价预期。

◆风险提示:经济增速超预期下行;外需下行超预期;海外市场波动加剧。

1、海外疫情可能给A股带来哪些机会?

1.1、全球疫情影响

1.1.1、海外疫情仍在快速发展

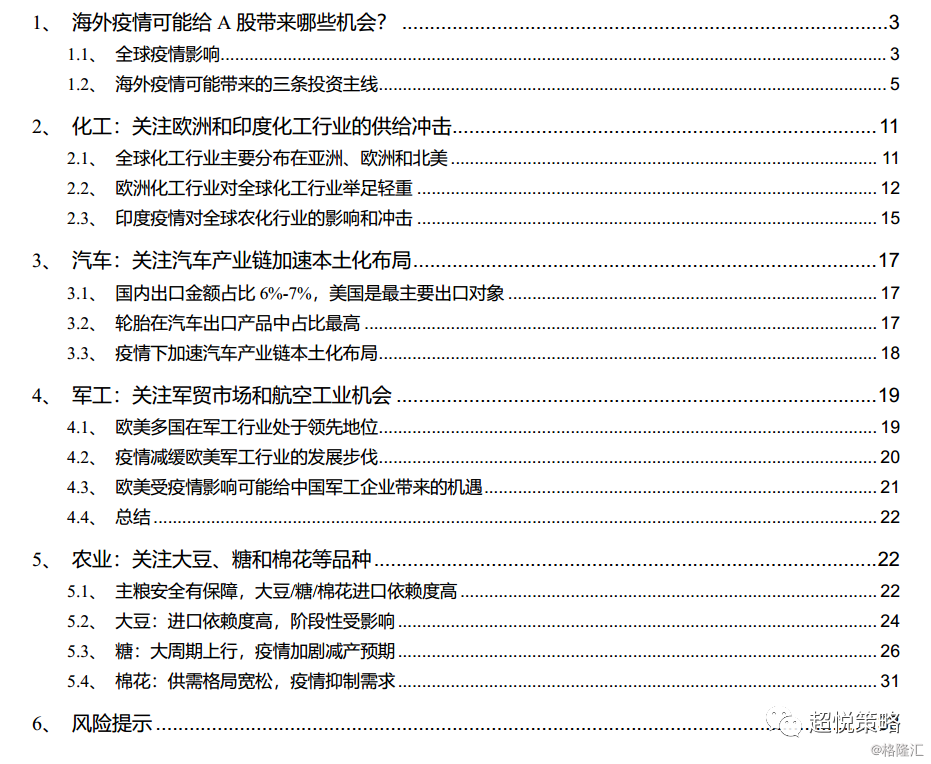

2月底以来,海外新冠疫情快速爆发,从最初的韩日疫情的小规模扩散,到欧美发达国家的快速爆发,到目前已蔓延到印度、巴西、俄罗斯甚至是非洲等发展中国家。截止4月15日,全球累计确诊新冠肺炎病例已高达200.02万例,4月以来日均新增病例超过8.15万例,并且仍未出现明显拐点。

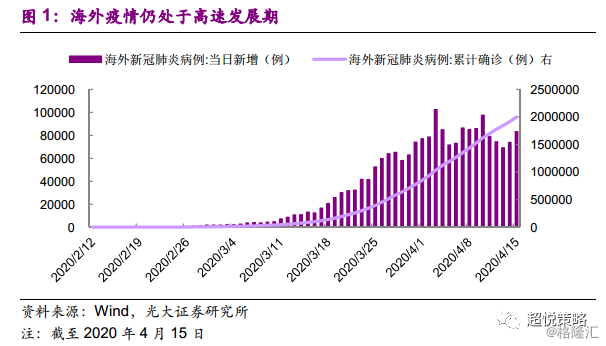

从各国新增病例数量看,欧美国家在3月上旬和中旬都出现了快速增长,在3月中下旬普遍采取封城等隔离措施后,每日新增病例上升趋势有所缓解,但仍然维持在相对较高的增长水平上。自3月底以来,投资者担心的焦点开始转向卫生防疫能力更弱的发展中国家。4月7日以来,巴西和俄罗斯的日均新增确诊病例均在1000人以上,印度新增病例虽然并不突出,但是从4月14日印度政府将封国令延长至5月3日,以及检测数量可能不足的情况看,目前数据所反映的印度疫情可能有所低估。

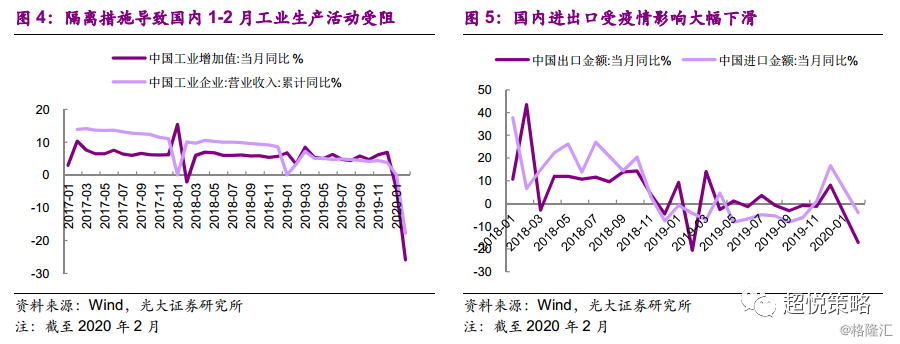

1.1.2、疫情对海外生产造成的冲击将逐步体现

结合中国的经验,疫情初期所造成的封锁和人员隔离,复工推迟导致经济活动的劳动力供给相对不足,对于实体经济所造成的影响可能主要是供给冲击。国内1-2月的工业增加值累计同比下滑13.5%,工业企业营业收入累计下降17.7%,显示出推迟复工给工业生产带来较大的冲击。而且在1-2月海外疫情尚未发生的情况下,国内1-2月出口金额同比下滑17.2%,下降幅度远高于进口金额,同样显示出疫情在影响正常供给之后,也会将负面影响传导到出口业务之上。

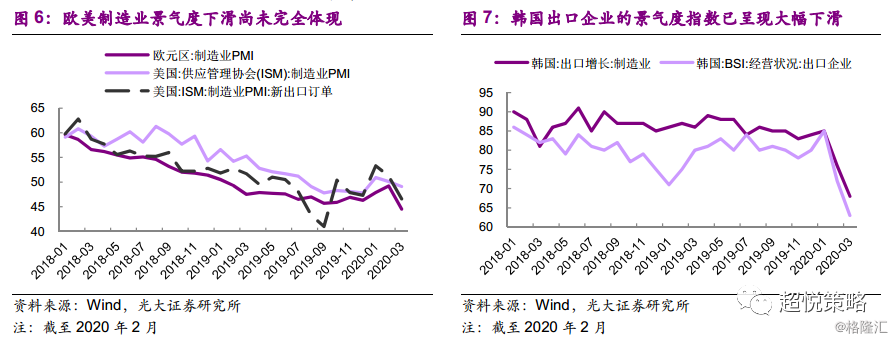

从欧美的PMI景气度指标看,由于其隔离措施采取时点相对较晚,而且初期执行并不如中国严格,因此3月份的欧美制造业PMI以及美国PMI的新出口订单仅出现小幅度的下滑,仍未完全体现疫情造成的负面影响。但是从3月已率先采取严格隔离措施的韩国看,3月出口企业景气度指标已出现大幅下滑,跌至近两年的最低点,韩国4月前10天出口也出现同比-18.6%的下滑。

根据中国与韩国的经验,以及欧美已出现的景气度下滑的迹象看,因疫情受损严重的欧美乃至新兴国家未来都将陆续面临劳动力供应受阻问题,甚至经济活动出现休克,将对全球出口贸易产生较大力度的直接冲击。

1.2、海外疫情可能带来的三条投资主线

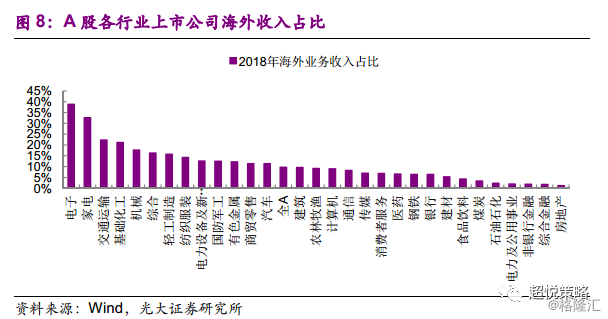

海外疫情毋庸置疑将对各领域的全球需求产生一定冲击,进而影响国内出口企业的盈利,以及全球的正常贸易活动,尤其是海外营收占比较高的行业可能受到的影响会比较大(占比超过20%的有电子、家电、交通运输和基础化工)。但是在看到负面影响的同时,我们认为全球供应链受到冲击以后也将使部分细分行业从中受益,进而带来一定的投资机会。归纳起来,我们认为海外疫情冲击主要带来三条投资主线:进口替代,国内产品出口在全球市场份额提升,以及部分必需品受益全球供给减少带来的涨价。

1.2.1、进口替代

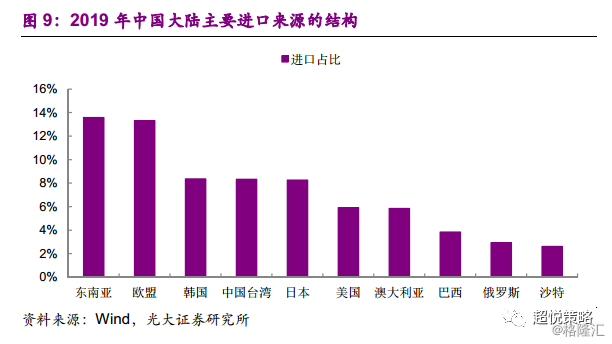

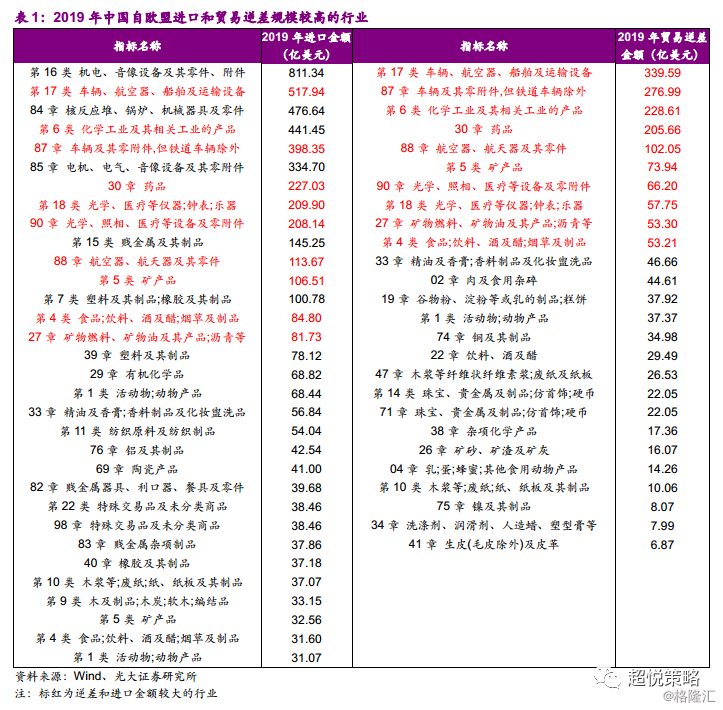

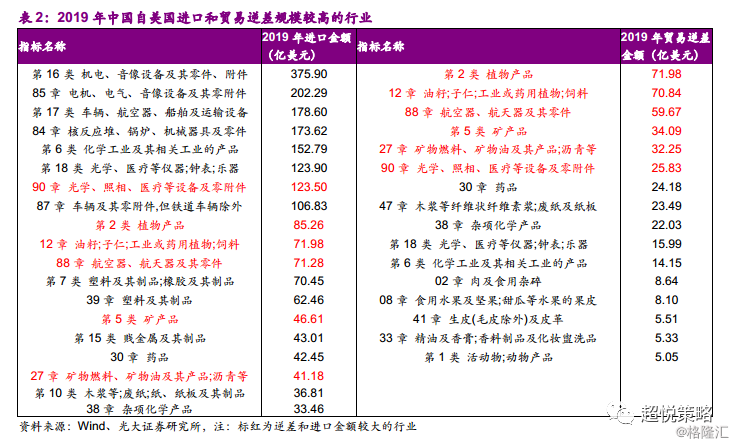

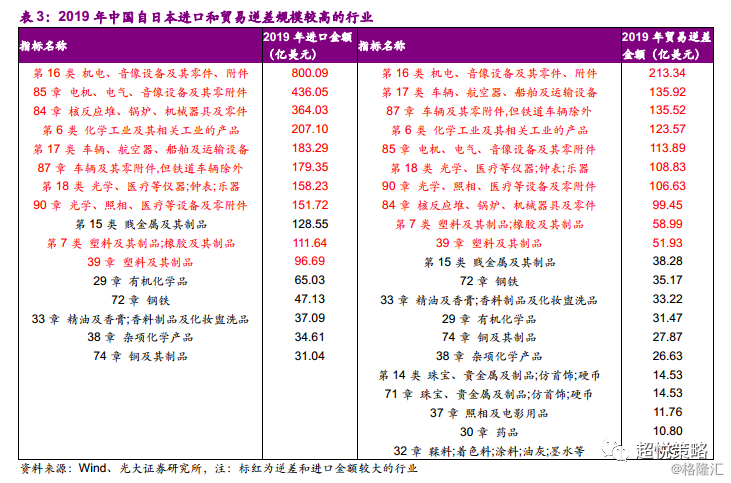

由于目前没有特效药治疗新冠肺炎,隔离与限制人的聚集也将对各经济体的生产端产生不容忽视的冲击。因此,如果海外经济休克,对于中国供应链的安全或将形成挑战,但也有可能成为国内部分行业对海外产能形成替代的机遇。如图9所示,中国大陆进口方面的前十大贸易伙伴中,仅有韩国、中国台湾和澳大利亚的疫情得到了较好的遏制,欧盟和美国两大重要经济体仍处于疫情发展的高峰期,可作为替代进口产品的重点关注区域。

首先是欧美日三大经济体,如果欧盟经济休克,对于中国而言存在较大供给缺口的主要是汽车等交运设备、化工产品、医药医疗设备、航天器等工业制成品。如果美国经济休克,对于中国而言主要的供给缺口集中在农产品和矿产等初级产业方面,其次是航空航天、医药医疗设备、化工等工业制成品。如果日本经济休克,对中国的主要供给缺口是在电子设备、汽车和化工产品,同时医疗设备和工业机械等领域也存在较大缺口。此外,巴西和俄罗斯对中国逆差较大的主要是农产品、矿物和燃油等初级产业。

从国内补缺口的能力看,基础的资源品更多取决于自然禀赋,短期内难以通过国内自给实现补缺,因此我们认为可关注汽车等交运设备、化学化工、医药医疗设备、航空航天以及农产品领域的补空缺可能,部分国内上市公司可通过扩大产能而受益。

1.2.2、国内产品出口在全球市场份额提升

第二条主线是从全球出口竞争方面考虑的,由于中国疫情已基本被控制,工业生产正在有序恢复,而海外国家浪费了中国创造的战“疫”窗口期,导致中外在战“疫”、复工等方面出现了一个季度的时间差。目前海外国家正处于抗疫的艰难时期,且防疫效率明显低于中国,工业生产和出口在二季度可能继续受较大影响。在此期间,中国原有部分在全球具备一定竞争力、但面对欧美国家激烈竞争的领域,可能存在提升全球市场份额的契机。

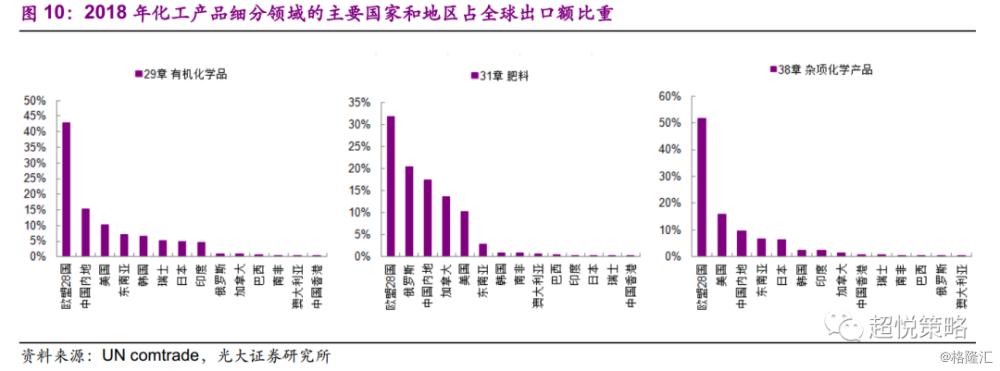

通过测算全球主要出口贸易大国(出口金额在全球占比1%以上的国家,累计贡献全球83%的出口金额)在各细分行业的出口份额,可发现97个HS二级分类行业中,欧盟出口份额最高的领域高达74个。我们认为中国有望提升全球份额的领域可能存在于具有一定的全球竞争力、出口份额占比中等的非必需消费品领域。

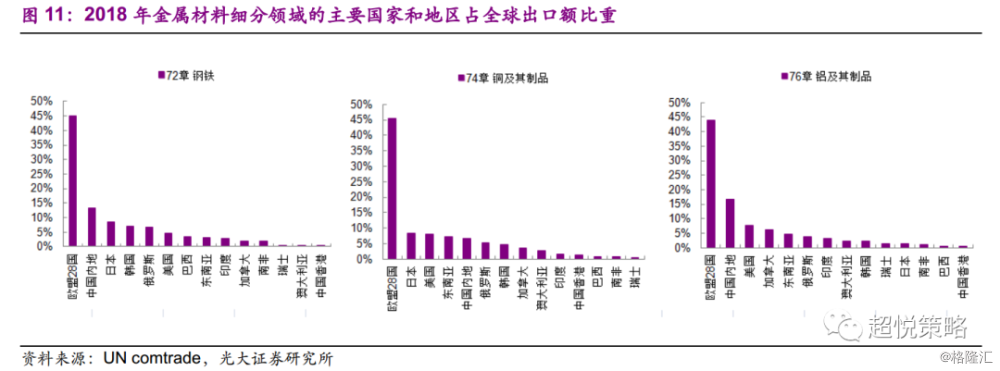

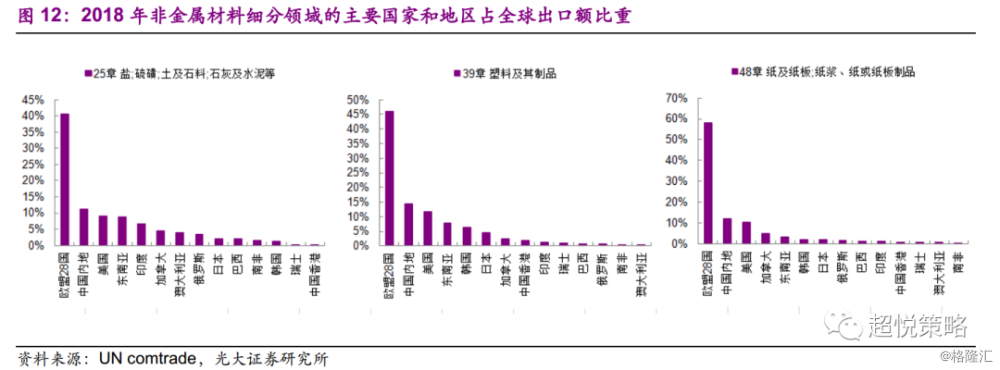

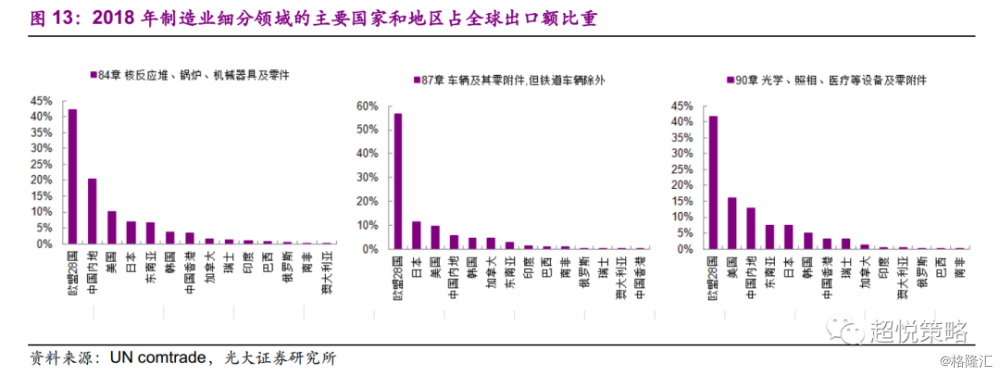

我们根据上述思路进行梳理,并尽量选择有对应上市公司的领域,化工产品(有机化学品、肥料、杂项化学产品)、金属材料(钢铁、铜、铝)、非金属材料(水泥、造纸和塑料)以及部分制造业(工业机械、汽车、光学和医疗设备)可能从中受益。但需要注意的是,虽然中国工业生产恢复领先于海外,但海外需求可能也将同步出现萎缩,因此在考虑行业是否受益还需要结合细分子领域的全球需求变化进行分析。

1.2.3、全球供给减少引发必需品的涨价

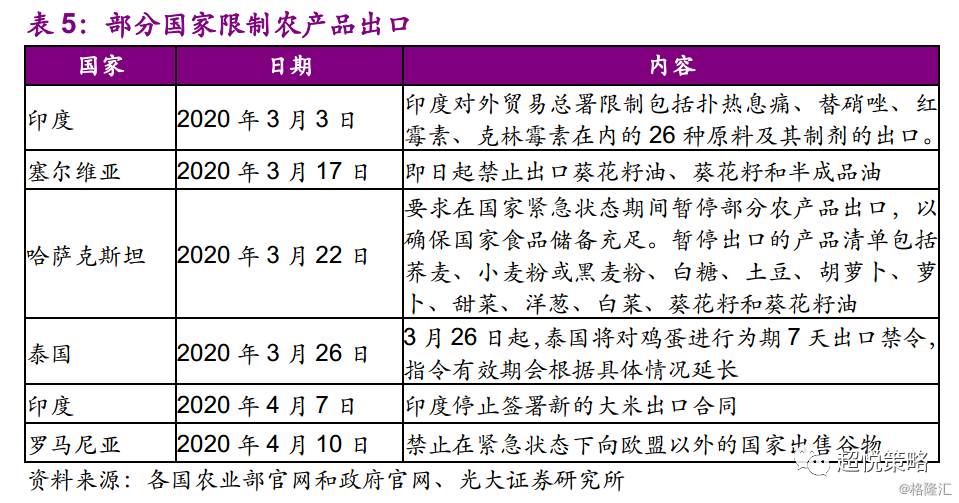

在疫情冲击下,民众明显对食品相关的生活必需品等会有预防性需求,医药和相关耗材的需求也出现大幅增长,部分国家已经开始限制必需品的出口。同时在疫情严重的地区,正常的农业和工业原料生产可能也将受到一定冲击,在需求稳定或增长的情况下,当供给受到限制或冲击之后可能存在涨价逻辑。

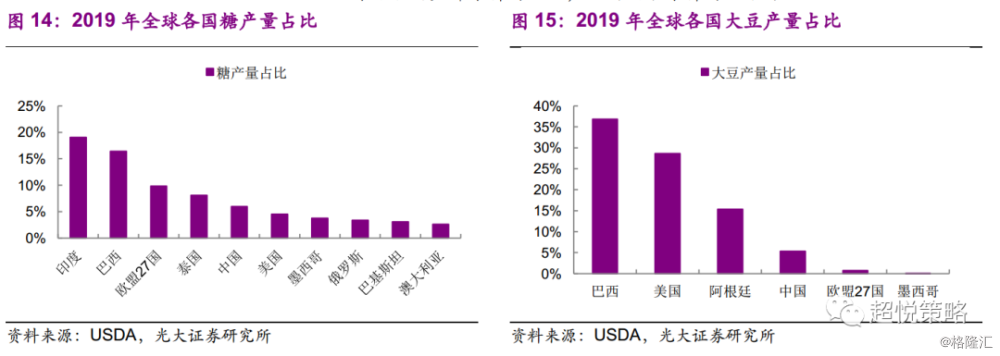

全球农产品生产具有产地集中的特点,目前疫情较为严重的美国、印度和巴西均为全球农业大国,以糖和大豆两个品种为例,印度+巴西的糖产量占全球比重35%,巴西+美国的大豆产量占全球比重62%,若供给受到冲击过大可能引发农产品涨价。除了农业以外,印度作为全球原料药的重要产地,3月份限制多种原料药出口,也引发了原料药的涨价。

但由于农业生产受疫情隔离影响较小,政府往往要求涉及国计民生的关键行业保持正常生产,因此最终涨价是否发生还需关注疫情演绎和持续时间,以及各国政府所采取的封锁措施的严格程度。

2、化工:关注欧洲和印度化工行业的供给冲击

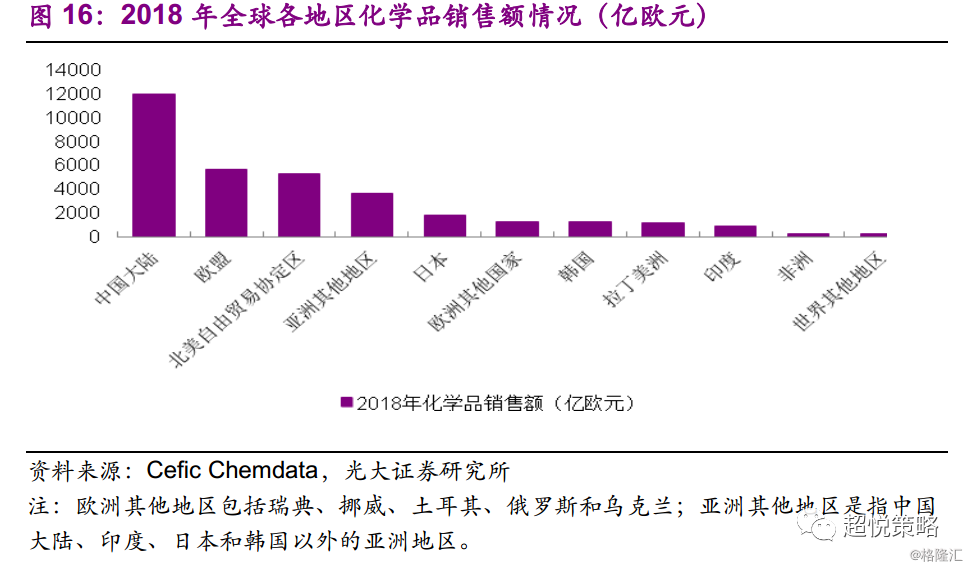

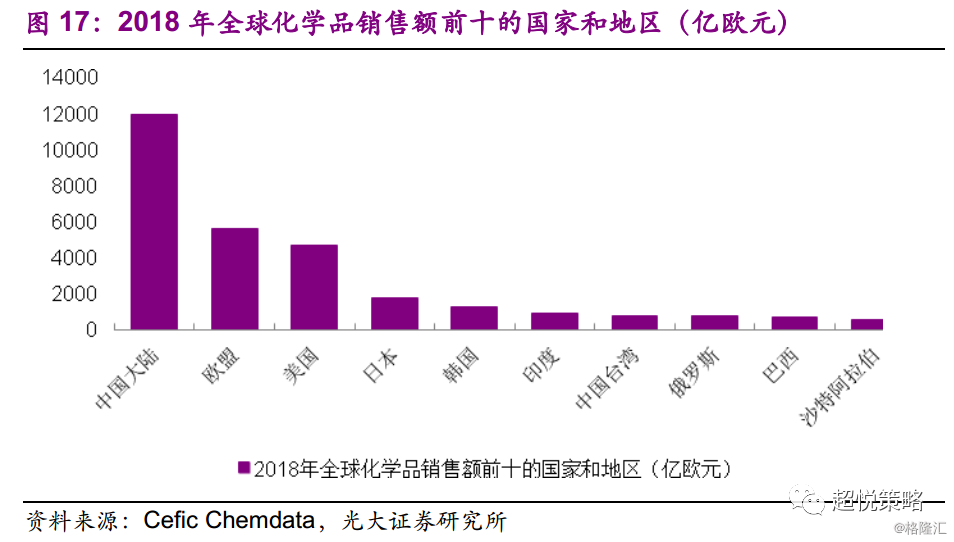

2.1、全球化工行业主要分布在亚洲、欧洲和北美

2018年世界化学品销售额为33470亿欧元,2017年世界化学品销售额为32660亿欧元,2018年同比2017年增长2.5%。中国是全球最大的化学品生产国,2018年中国占全球化学品销售额的35.8%;排名第二的是欧盟,占比16.9%;第三是美国,占比15.8%。

中国从2009年开始成为全球最大的化学品生产国。2009年中国占全球化学品销售额的23.6%,欧盟紧随其后,占比为23.4%。在2009-2018年间,中国在全球化学品销售额占比逐步上升。金砖四国(中国、巴西、印度、俄罗斯)占到2018年全球化学品销售额的42.8%。金砖四国加上欧盟和美国占到2018年全球化学品销售额的近四分之三。

2018年全球前十的国家和地区的化学品销售额为29010亿欧元,占全球化学品销售额的86.7%。其中有6个国家和地区来自亚洲,分别为中国大陆、日本、韩国、印度、中国台湾和沙特阿拉伯,销售总额为18860亿欧元,占全球市场份额的51.5%。其中有2个国家和地区来自欧洲,分别为欧盟和俄罗斯,销售总额为6405亿欧元,占全球市场份额的19.1%,销售额同比上年增速为2.8%。其中有2个国家和地区来自美洲,分别为美国和巴西,销售总额为5376亿欧元,占全球市场份额的16.1%,销售额同比上年增速小于1%,其中巴西的销售额同比上年下降2%。

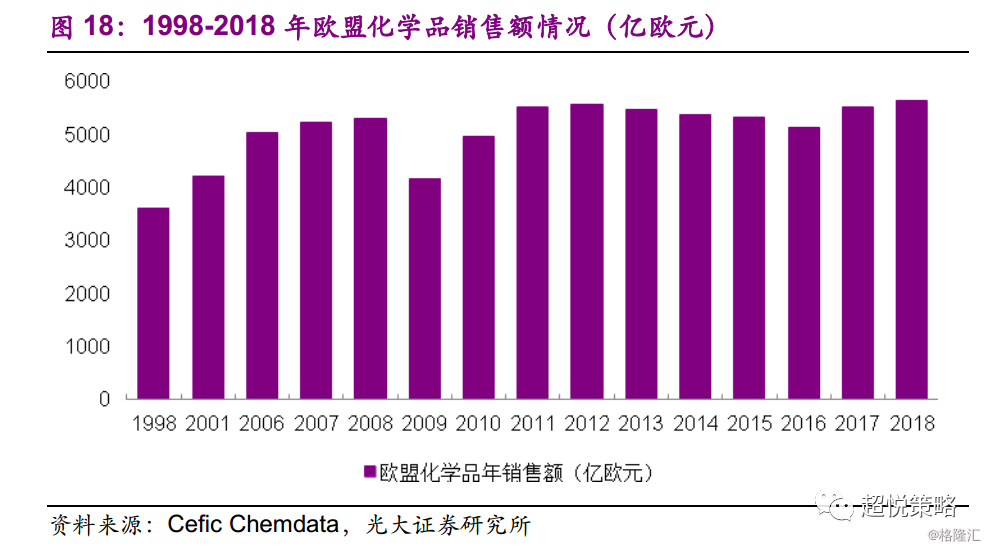

2.2、欧洲化工行业对全球化工行业举足轻重

欧盟化学品的销售额在2011-2018年间维持在5100-5650亿欧元之间,收入规模增速有限,但其仍占据全球化学品销售额的第二名。其在世界化学品市场份额从1998年的32.9%到2018年的16.9%,下降了16个百分点。这主要与区域增长有关,中国和其他新兴国家的化学品需求增长强劲,而欧洲化学品大部分销往的地区——欧洲和北美洲的需求处于低增长状态。

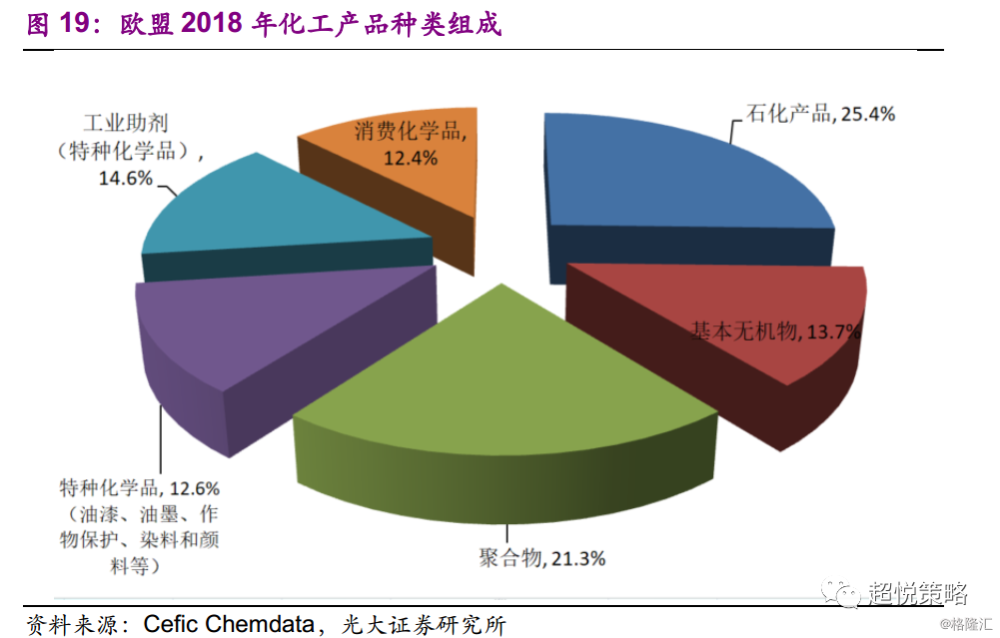

欧盟化学工业的产出涵盖三大产品领域:基础化学品,特种化学品和消费化学品。基础化学品也称为商品化学品,涵盖石化产品及其衍生物和基本无机物。它们被大量生产,并在化工行业或其他行业进行销售。2018年基础化学品占欧盟化学品销售总额的60.4%。特种化学品涵盖油漆、油墨、作物保护、染料和颜料等领域。特种化学品的生产量很小,但它们占2018年欧盟化学品销售额的27.2%。消费化学品销往最终消费者,如肥皂、洗涤剂、香水和化妆品,占2018年欧盟化学品总销售额的12.4%。

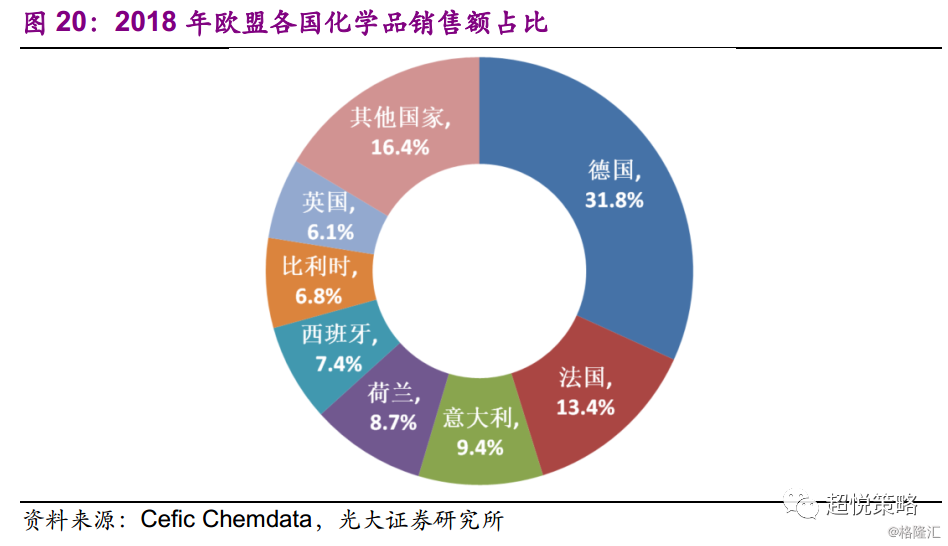

德国和法国是欧洲最大的两个化学品生产国。德国、法国、意大利和荷兰四国总销售额为3557亿欧元,占2018年欧盟化学品销售额的63.3%。前述四国加西班牙、比利时和英国,占比83.6%。剩余国家中占比高的还有波兰和奥地利。

我们对化工行业子品种进行梳理,其中欧洲产能全球占比15%的品种见表6。按照子行业来分,可简单划分为:

饲料添加剂:维生素A、B2、E、泛酸钙、蛋氨酸;

聚合物:聚碳酸酯、尼龙66、尼龙6、聚苯乙烯;

聚合物单体或中间体:TDI、MDI、己内酰胺、苯酚、丙酮、己二酸、苯乙烯、丙烯酸、丙烯腈;

橡胶行业:丁基橡胶、丁苯橡胶、顺丁橡胶等;

基础化工品:环氧乙烷、环氧丙烷、正丁醇、异辛醇等品种;

同时欧洲的特种化学品行业起步早,积累时间长,贴近下游产业,在市场上具有较高市场占有率,该类产品属于细分市场,产能通常不公开透明,但该类企业行业地位明显,行业影响力大。如液晶显示材料方面的德国默克;电子化学品的德国AZEM公司;光引发剂的荷兰IGM Resins公司;甜味剂方面的德国Nutrinova公司等。

若疫情继续蔓延,对整个欧洲乃至全球的化工品供给产生冲击,进而影响价格。建议关注国内生产相关产品的企业。维生素E行业,建议关注浙江医药、新和成;维生素A行业,建议关注新和成、浙江医药、金达威;维生素B2行业,建议关注广济药业;泛酸钙行业,建议关注亿帆医药、兄弟科技;TDI行业,建议关注沧州大化、万华化学;MDI行业,建议关注万华化学;蛋氨酸行业,建议关注安迪苏、新和成;聚碳酸酯行业,建议关注鲁西化工、浙交科;己内酰胺行业,建议关注鲁西化工、恒逸石化;己二酸行业,建议关注华鲁恒升、华峰氨纶;尼龙66行业,建议关注神马股份;丙烯酸行业,建议关注卫星石化;安赛蜜行业,建议关注金禾实业、醋化股份;山梨酸钾行业,建议关注醋化股份、金能科技;光引发剂行业,建议关注杨帆新材。

2.3、印度疫情对全球农化行业的影响和冲击

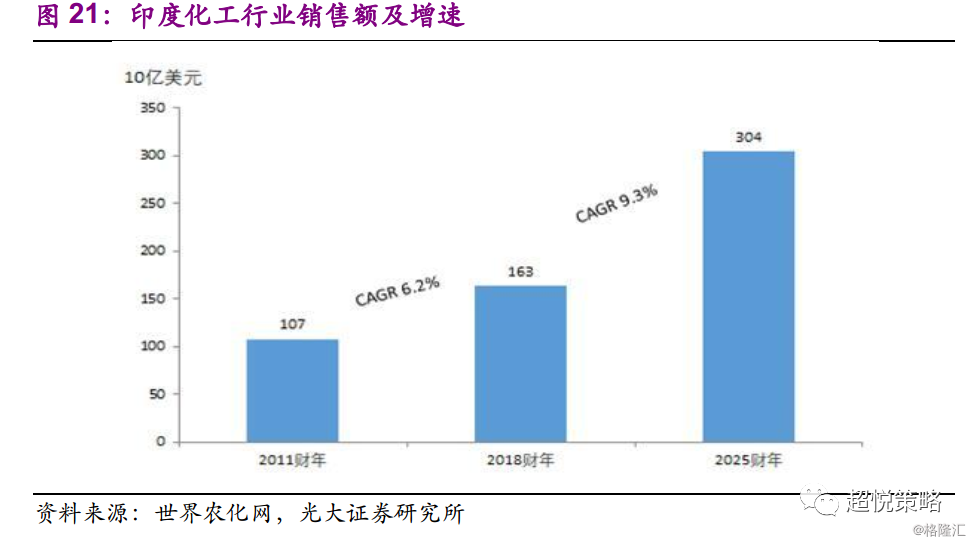

随着印度经济的高速增长,印度化学工业在近年获得了长足的发展,2011财年至2018财年,印度化工市场价值的复合年增长率为6.2%。预计在2018-2025财年将从目前的1630亿美元增长至3040亿美元,复合年增长率高达9%,超过全球化工行业的平均增长率。

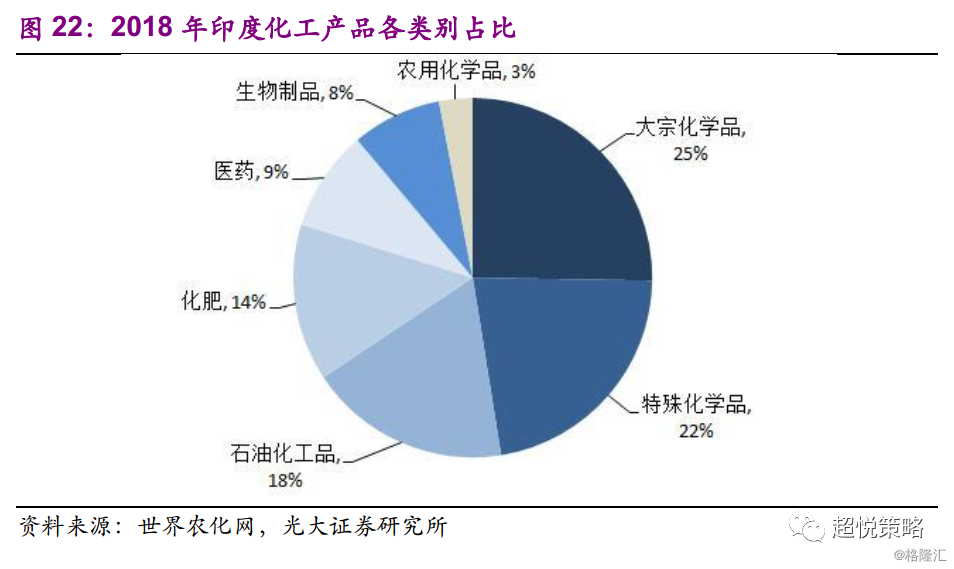

在子行业中,大宗化学品占到总产值的25%。其次为特殊化学品为22%,石油化工品、化肥、医药,生物制品紧随其后,分别为18%、14%、9%、8%,农用化学品占了3%的份额。

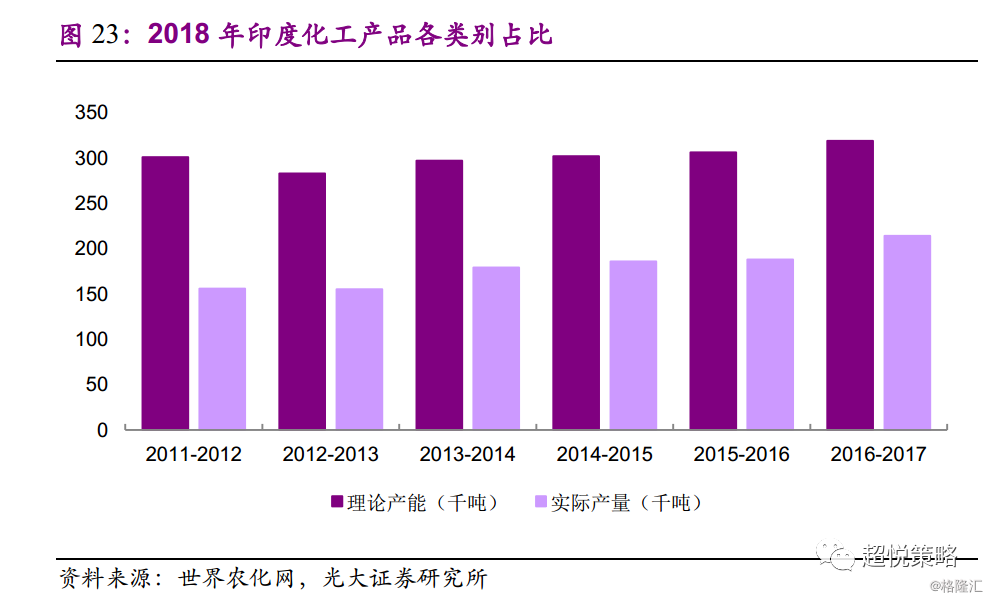

中国和印度是全球主要的非专利农药生产国,印度菊酯类、代森锰锌、氨基甲酸酯、吡啶碱等产品在全球的产能占比较高。2011-2012财年到2016-2017财年印度农药理论产能(以所有建成的农药生产装置计)和实际产能增长情况来看,印度农药理论产能基本保持稳定,复合年增长率在1.24%。实际生产量的增长迅速,达到6.73%。

疫情以来,印度农化企业面临开工难,持续运行困难的困局。在宣布全国封锁后,印度政府又紧急发布豁免令,所有农业投入品的生产经营活动得以继续进行,包括农药企业。据世界农化网4月初的报道,其联系部分印度农药企业,多数企业已关闭了全部产能,包括Rallis、Dhanuka、Aimco、RFCL等公司。在目前疫情蔓延的情况下,对感染的普遍恐惧也造成了劳动力的缺失以及物流不便,影响原材料和产品运输,印度农药生产和出口堪忧。

若印度疫情继续蔓延,将影响全球农药供给格局。印度产能占比较高的原药主要有代森锰锌、菊酯类、氨基甲酸酯、吡啶碱等。同时菊酯关键中间体贲亭酸甲酯和醚醛中国也有部分从印度进口,短期内印度企业可以使用库存应对停产带来的影响,但若印度疫情继续蔓延,部分原药和中间体采购将转往中国,同时会影响中国菊酯类产品的供给,对全球农药供给格局带来影响。

国内农药价格前期处于底部位置,短期有望企稳往上。农药行业在2019年下半年价格出现较大波动,到2020年春节前,农药产品价格普遍回到低位,部分需求较大的农药品种如草甘膦、吡虫啉等产品价格与2016年的底部价格相比,仅高10-20%。考虑到近年来国内农药行业环保和安全成本的增加,农药产品毛利率水平实接近2016年的底部水平。但若没有新冠疫情影响,春节后农药产品价格仍有可能惯性下滑,或需要经历一波行业产能的洗牌才能再次出现上涨。新冠疫情导致国内农药企业复产推迟,供给收紧,2月农药产品价格基本止跌企稳。印度疫情持续发展,部分农药品种全球供给收紧,国内产品价格短期有望逐步上涨。

国内农化企业具有全球竞争力。国内农化企业在安全和环保整治后,更为规范,具有更好的持续运营能力,国内化工行业的全产业链优势明显。同时农药产品价格回落,在印度疫情的影响,部分海外订单有望回流国内,中长期利好国内农化企业。建议关注印度产能占比较高的农药子品种,考虑到短期国内农药价格向好,中长期海外订单有望回流,建议关注菊酯类扬农化工、代森锰锌类的利民股份、农药CDMO的联化科技。

3、汽车:关注汽车产业链加速本土化布局

3.1、国内出口金额占比6%-7%,美国是最主要出口对象

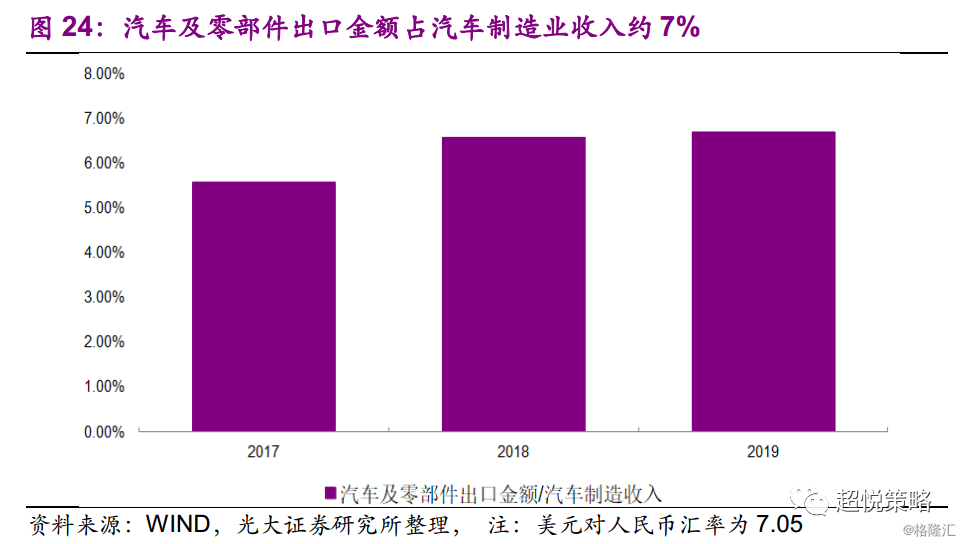

2019年我国汽车制造业收入规模约7.8万亿人民币,汽车及零部件出口金额约743.7亿美元。2017-2019年汽车行业出口金额占行业收入的比例大约为6%-7%,意味着我国汽车制造需求以内需为主。

在我国的汽车及零部件出口国中,美国是最主要的出口国。2019年对美国的出口金额143亿美元,占比约19%,而对日本、德国、韩国和英国的出口金额占比分别为5.9%、3.7%、2.4%和2%。

3.2、轮胎在汽车出口产品中占比最高

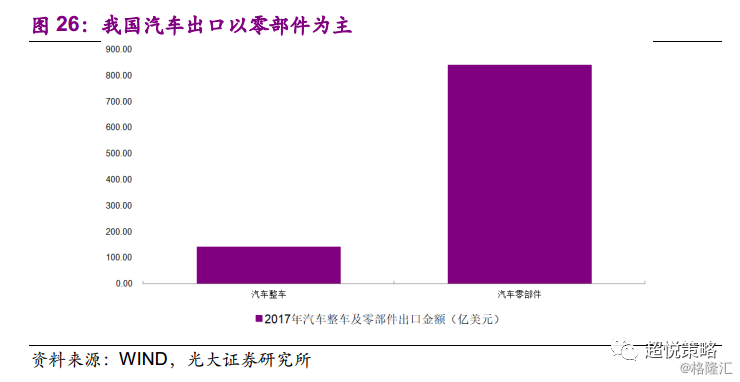

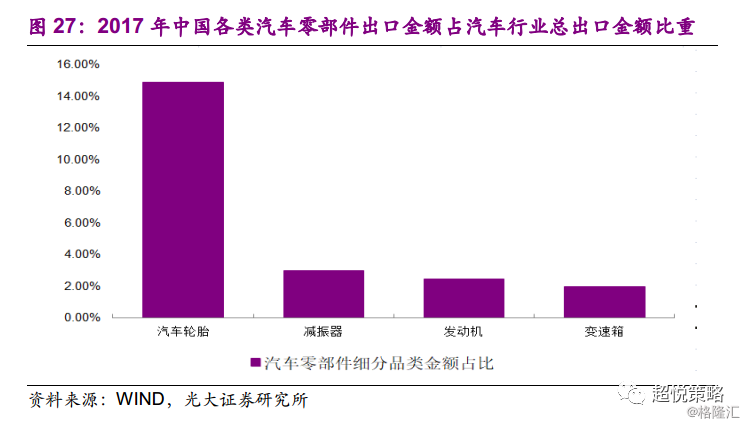

从我国汽车行业的出口结构看,2017年整车出口金额140.6亿美元,汽车零部件出口金额838.5亿美元,表明我们汽车出口产品以零部件为主。而汽车零部件出口中,汽车轮胎占比14.9%,是最主要的细分品类。

3.3、疫情下加速汽车产业链本土化布局

我们认为海外疫情的爆发,对国内汽车零部件企业短期影响有限,但会加速全球车企布局国内市场,本土化零部件企业将会受益其产业链布局过程,尤其是具备强研发能力的细分领域龙头企业有望长期受益。一方面我国汽车制造业最主要的需求在国内,出口业务占比较小,海外疫情的冲击难以影响国内汽车行业自身的景气周期。另一方面考虑到汽车供应链OEM的配套特性(配套半径要求高、认证周期长等),主机厂短期难以切换供应商。短期对现有的供应链格局影响较小,但此次疫情会加速车企对供应链的本土化布局,在细分领域游具有自主研发和制造能力的龙头企业有望长期收益。

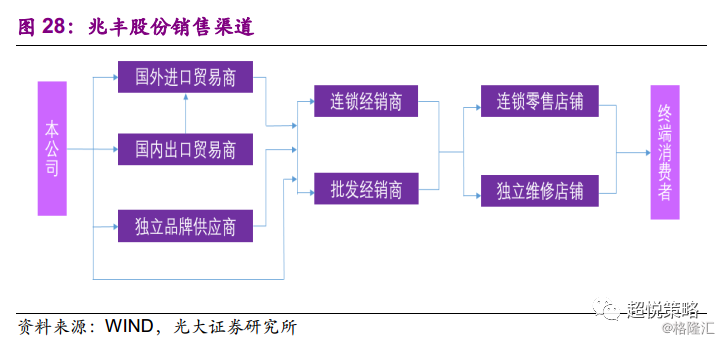

短期建议关注轮毂轴承出口龙头兆丰股份。浙江兆丰机电股份有限公司成立于2002年11月28日,于2009年12月16日变更为外商投资股份有限公司,并在2017年9月8日在深圳证券交易所实现上市。公司专注于研发、生产第一、二、三代汽车轮毂轴承单元及各类精密轴承,累计开发各类型号的汽车轮毂轴承单元达2,903种,产品广泛应用于奔驰、宝马、奥迪、通用、克莱斯勒、标志、大众、福特、本田、丰田等各类中高级轿车及商务用车、卡车,公司通过国内外贸易商和独立品牌供应商(如WJB、MPA、迈新、优必胜、辉门等)将产品销往美国、加拿大、德国、意大利、韩国等三十多个国家和地区的汽车零部件连锁经销商,如AutoZone、NAPA、和Advance,产量与出口额均位居国内前列。

公司深耕北美后市场多年,拥有引领市场的新品迭代创新能力,成为市场龙头客户的“战略供应商”。在中美贸易不确定的大环境中,公司凭借其多年的客户粘性构筑了强大的业务壁垒,通过加快新品的迭代及新客户的持续开拓有效分散了经营风险,北美售后市场进入换车周期形成的景气上升期,为兆丰股份现有售后业务的稳健增长提供了良好环境。公司是行业内率先推行“机器换人”并成功将机器人用于汽车轮毂轴承单元制造领域的企业,自动化程度较高。随着全球疫情的爆发以及中国疫情的控制,兆丰股份有望短期受益。

4、军工:关注军贸市场和航空工业机会

4.1、欧美多国在军工行业处于领先地位

欧美的发达国家,如美国、英国、法国等国,由于军工行业起步较早,且有强大的经济实力支撑,因此军工行业发展水平处于国际领先地位。军工产品可按照下游客户进行分类,一是主要供给本国军队进行国防建设,二是主要供给国际军贸市场客户。

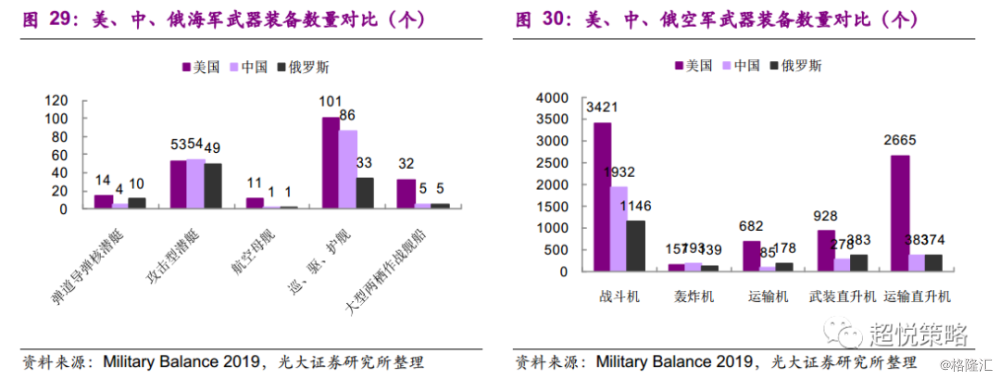

各国的国防建设成果表现为军事实力。按照globalfirepower网站的统计计算及比较结果,2020年军力排行前10位的国家分别为美国、俄罗斯、中国、印度、日本、韩国、法国、英国、埃及和巴西,其中欧美国家占据四席。从武器装备数量上来看,美国也远远领先其他国家。

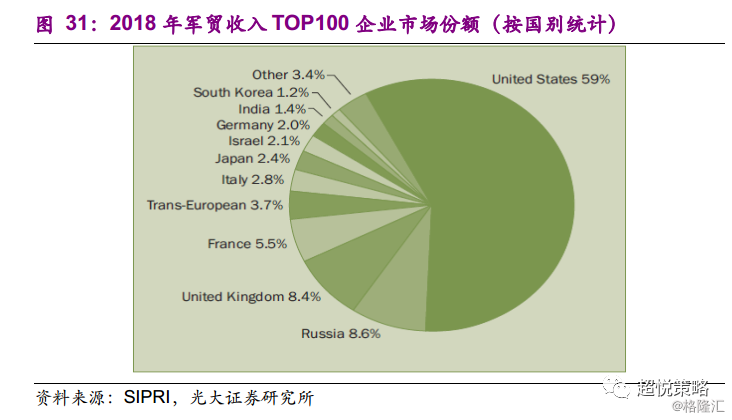

军贸市场方面,美国也长期占据军贸出口额第一的位置,主要原因包括:

(1)美国武器装备先进,军事不发达国家存在需求;(2)美国军事盟友较多,有相当数量的订单来自北约成员国、日本、韩国等盟友;(3)美国国家实力强大,较多中等及不发达国家和地区希望通过购买武器装备等方式向美国示好,以求战时可能得到美国的帮助。

欧洲其他国家如俄罗斯、英国、法国、意大利、德国等,也由于军工实力较强,在军贸市场的份额上排位靠前。

4.2、疫情减缓欧美军工行业的发展步伐

受新冠肺炎疫情影响,欧美多家军工供给端企业,生产放缓甚至停止。3月以来,不断恶化的疫情已促使波音、通用电气航空和德事隆等美国大型防务承包商关闭生产线,裁减数千名工人。

波音公司3月23日宣布,从3月25日起公司将关闭在西雅图地区的飞机生产线,为期14天。停产发生在“普吉特湾地区的工厂”,那里有大约7万名工人在生产军用飞机,比如空军的KC-46加油机和海军的P-8“波塞冬”反潜巡逻机。

为军用飞机生产发动机的通用电气航空公司3月23日宣布,公司将裁减2600名员工——占员工总数的10%。此外,通用电气航空公司在美国大约一半的维护、修理和大修员工将无薪休假3个月。该公司还采取措施,冻结招聘和取消涨薪。

F-35隐身战斗机的制造商洛克希德-马丁公司出于对新冠肺炎疫情的担忧,曾于3月初让位于日本的F-35战斗机总装厂停产。该公司在得克萨斯州沃思堡(总部)有一家工厂,在日本和意大利有两家总装配厂,这两个美国盟友在本地组装F-35战机供其自身使用。随着意大利实行封锁措施,洛克希德-马丁公司在意大利的F-35工厂面临严格限制,但工厂在经过清洁和消毒后又重新开工。

4.3、欧美受疫情影响可能给中国军工企业带来的机遇

欧美国家受疫情影响,军工行业生产放缓,可能给中国军工企业带来的机遇包括以下几方面:

(1)军贸市场有望向好。随着中国新型武器的接连亮相,可供军贸销售的产品也日渐丰富;中国军事实力的不断增强提高了中国军贸产品的品牌实力;较高的性价比也与第三世界国家的实际购买力相对应。更重要的是,由于中国疫情控制得力,军工企业已经在逐渐复工,产能及计划交货时间能够保证。

近期中国军贸成果捷报连连:4月6日,缅甸陆军通过军贸渠道,获得了首批中国制造的SY-400短程制导火箭炮。4月8日,尼日利亚陆军从北方工业集团订购的首批17辆坦克装甲车运抵该国阿帕帕港,这批装备中包括有VT-4坦克和ST-1轮式突击炮,以及两款突击火炮。

如果欧美军工行业产能较长时间无法恢复,军贸市场上的客户有可能会转而采购中国的产品。

(2)长期来看有望促进航空工业发展。受疫情影响,航空民用市场的骤冷也使得波音、空客等航空企业业务萧条,收入来源大幅减少,员工流失。如果疫情影响时间较长,则疫情过后这些欧美航空企业产能的恢复也需要一定的时间,这就有可能为中国的民用航空产品如C919型客机带来市场机遇。

(3)有望促进军工高端配套方面的商业合作。受到疫情影响,各国军事活动显著减少,对于军工行业的生产需求也在短时间内急剧减少。欧美国家从事军工设备配套的企业,在疫情期间即使仍保有一定的产能,也缺少相应订单的支撑。为了企业的生存以及经济的恢复,不排除曾经限制向中国出口的高端配套设备,现在能够向中国开放。

例如今年年初,美国曾考虑阻止通用电气向中国商飞出口用于C919的CFM LEAP-1C航空发动机,理由是担心中方可能会对发动机进行逆向工程仿制,损害美国商业利益。而C919项目是其子公司通用航空目前第二大订单。在737MAX停飞快一年之际,通用电气已蒙受巨大的运营压力。受新冠肺炎疫情影响,3月30日,通用电气甚至宣布其航空业务板块将解雇2500名员工,并在3个月内“临时”解雇国内50%的维护、维修及运营人员。当地时间4月7日,通用电气公司发言人表示,已经从特朗普政府获得出口许可,允许向中国商飞C919客机出口航空发动机。

4.4、总结

欧美多国在军工行业处于领先地位,其自身的国防建设及国际军贸市场收入均来源于军工行业。受新冠肺炎疫情影响,欧美军工企业的生产和运营有所减缓,甚至短时间停摆。

这种情况如果短时间内不发生明显好转,中国有望在军贸市场、民用飞机市场领域存在机遇。同时,国外有可能在部分领域放宽对中国的出口限制。

5、农业:关注大豆、糖和棉花等品种

5.1、主粮安全有保障,大豆/糖/棉花进口依赖度高

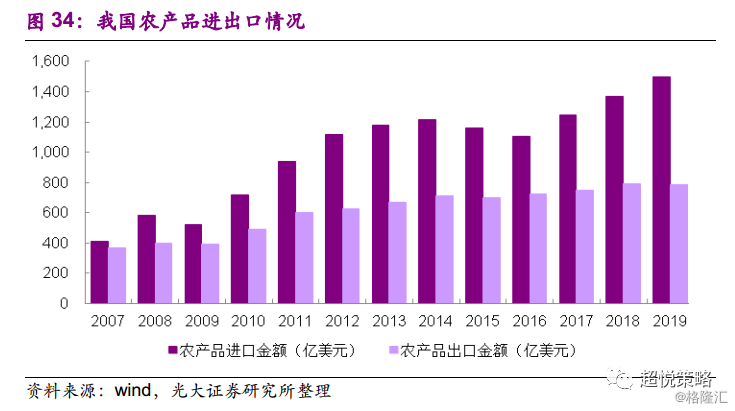

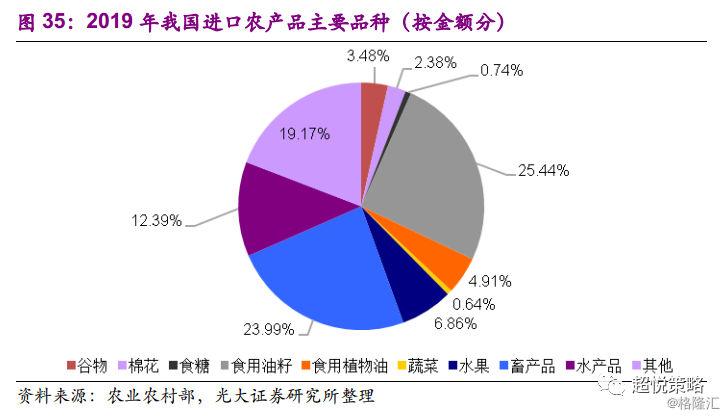

我国为农产品净进口国。2019年,我国农产品进出口额2300.7亿美元,同比增5.7%。其中,出口791.0亿美元,减1.7%;进口1509.7亿美元,增10.0%;贸易逆差718.7亿美元,增26.5%。

我国进口农产品主要集中在食用油籽(大豆、油菜籽等)、畜产品、水产品、水果、棉花、食糖等。2019年其进口金额在整个农产品进口金额中的占比分别为:25.4%、24.0%、12.4%、6.9%、3.48%和0.74%。

虽然畜产品、水产品、水果等进口金额较大,主要是由于我国人口多、消耗量大,但其进口量占我国总消费量的比例较小。我国进口依赖度较大的农产品主要为大豆、食糖、棉花,2019年其进口量在消费量的占比分别为:84.4%、21.2%和27.4%。

由于食用油籽、糖、棉花等生产相对集中,因此我国农产品的进口地相对较为集中,主要分布在美国、巴西、印度等国。新冠肺炎疫情在这些国家蔓延或将对全球农产品供应形成冲击,从而影响我国的进口。新冠肺炎对全球农产品的影响主要体现在以下两方面:1)疫情之下,各国对外贸易受阻,对农产品国际物流形成了一定影响;2)疫情之下,主产国农业生产活动、劳动力均受一定程度影响,尤其目前北半球陆续进入春耕季节,同时叠加2019年以来不良天气、虫害等多发影响,或将对其农产品生产产生影响,从而推动农产品涨价预期。

5.2、大豆:进口依赖度高,阶段性受影响

5.2.1、国际:产地集中

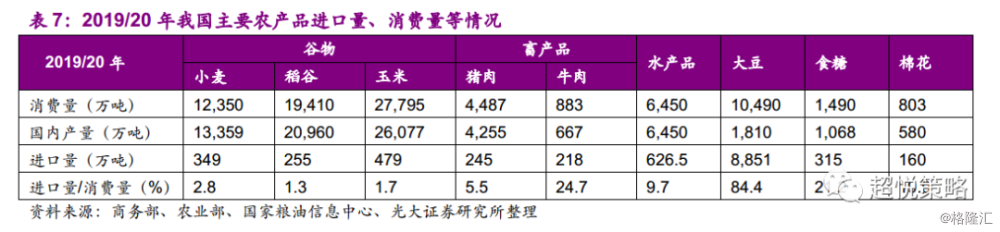

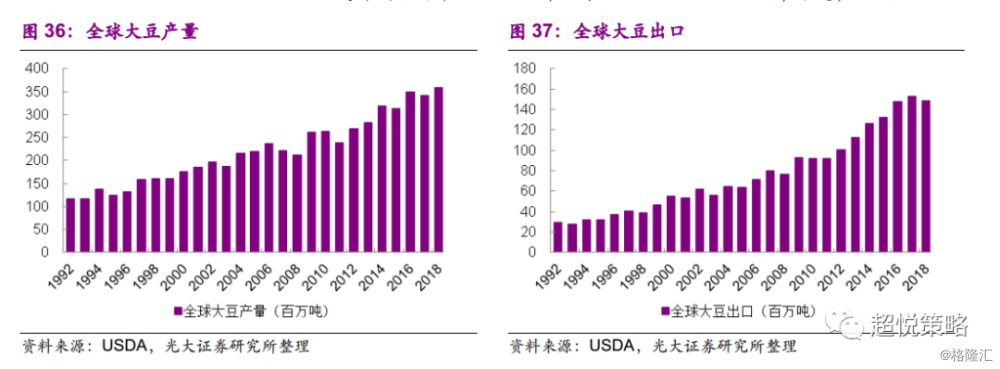

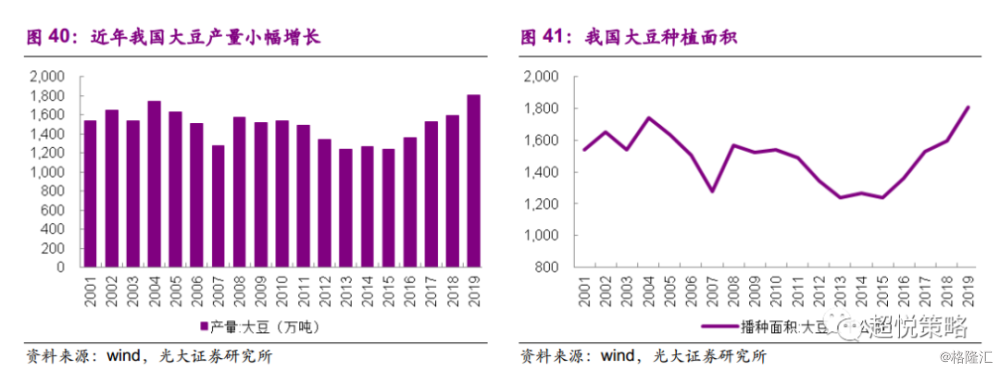

1992-2019年全球大豆产量年均复合增速为6.4%。根据美国农业部数据,2019年全球大豆产量为3.38亿吨,同比下降5.7%,主要因为美国受春季寒潮影响减产较多。

出口方面,由于中国市场需求的快速增长,1992-2017年,全球大豆出口贸易亦维持较快增长,年均复合增速达11.6%。2017年后,国际大豆贸易市场相对平稳。2019年全球大豆出口达1.52亿吨,占总产量的44.8%。

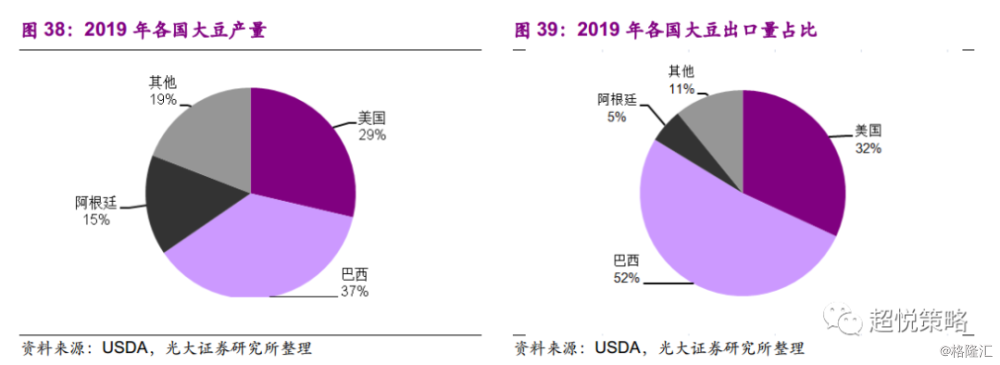

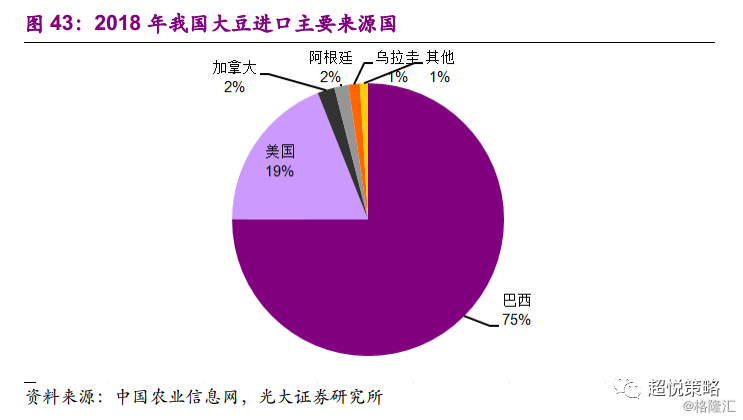

全球大豆产地、出口国集中。巴西、美国和阿根廷是全球大豆的主产国亦是主要出口国。2019年三个国家的产量占全球的81%、出口量占比89%。

5.2.2、国内:进口依赖度高

我国对大豆需求量巨大,每年需求量超过1亿吨。国家大力鼓励种植大豆。为保持国产大豆种植面积不会大幅下滑,近年政府不断增加大豆种植补贴。2019年我国大豆产量达1810万吨,同比增长13.4%,创历史新高。但从绝对数量来看,我国大豆产量依然难以满足国内需求。

供给严重不足。中国对大豆的需求主要来自榨油、饲料需求,由于我国是人口最多的国家、同时养殖规模巨大,故我国对大豆的年需求量超过1亿吨,存在着巨大的供给缺口。根据国家粮油信息中心预测[1],2019年我国大豆消费量为1.05亿吨,其中榨油消费量为8880万吨,同比增加220万吨,同比2.5%;食用及工业消费量为1515万吨,同比增加15万吨。

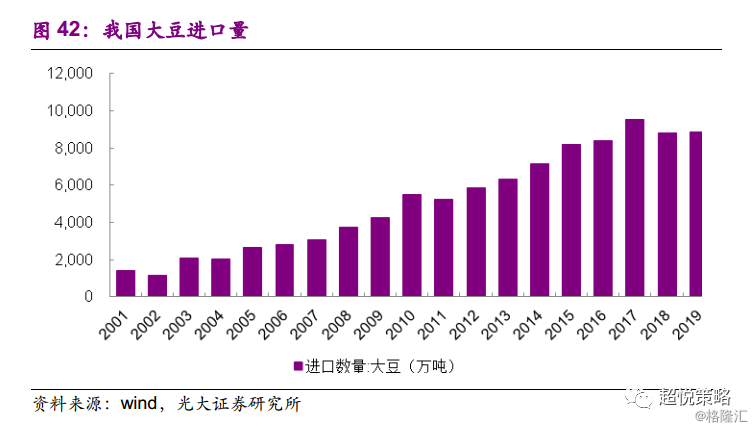

进口依赖度高。我国每年大豆需求量超过1亿吨,但自产量仅1600-1800万吨,进口成为我国大豆的重要来源。2017年我国大豆进口量达历史高峰9549万吨,2018年后由于中美贸易摩擦,大豆进口量稍有下滑,2019年大豆进口量为8851万吨。即便在进口下降、自产上升情况下,2019年我国大豆依然84%依赖进口。

[1]《国内粮食供应充足 疫情推升国际减产预期——国内粮食安全问题动态分析报告》,刘晓波、王琦,2020年3月31日

我国大豆主要从美国、巴西、阿根廷等主产国进口,三者占我国大豆总进口量的95%。正常年份中国每年从美国进口3000多万吨大豆,约占进口大豆总量的三分之一。受中美贸易摩擦影响,2018年美国大豆对中国出口减少1621万吨,下降近一半,巴西取代美国成为我国大豆进口的主要来源国,约占总进口量的75%。

短期看,疫情对国际大豆贸易的影响主要体现在物流运输受阻,其对生产供应的影响尚未显现出来:

1、美国:当前美国大豆正处于播种期。但由于美国为机械化程度较高,且由于农场一般会提前准备生产物资,故预计疫情对本年美国大豆的生产影响较小。美国农业部2月预计,2020/21年度(9月到次年8月)美国大豆产量预计为41.95亿蒲式耳,同比增加18%。

2、巴西:3月大豆已经收割完毕,受疫情影响较小。下一个种植季从10月开始,目前尚有较长农闲时间,是否会对下一个种植季影响,目前尚无法判断,需要关注届时疫情发展情况。

5.3、糖:大周期上行,疫情加剧减产预期

5.3.1、国际:疫情加剧减产预期

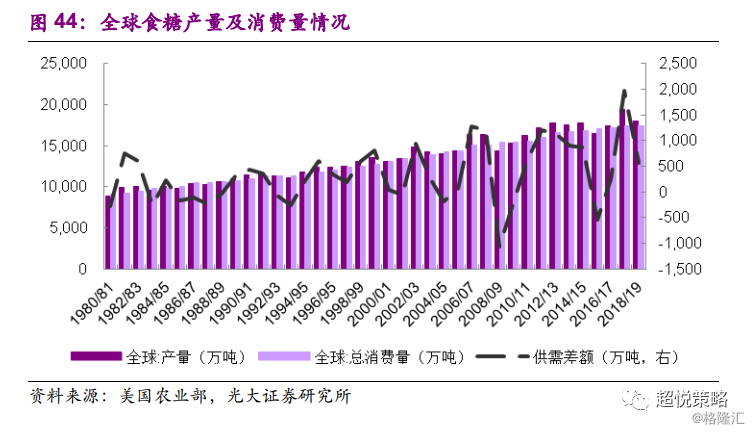

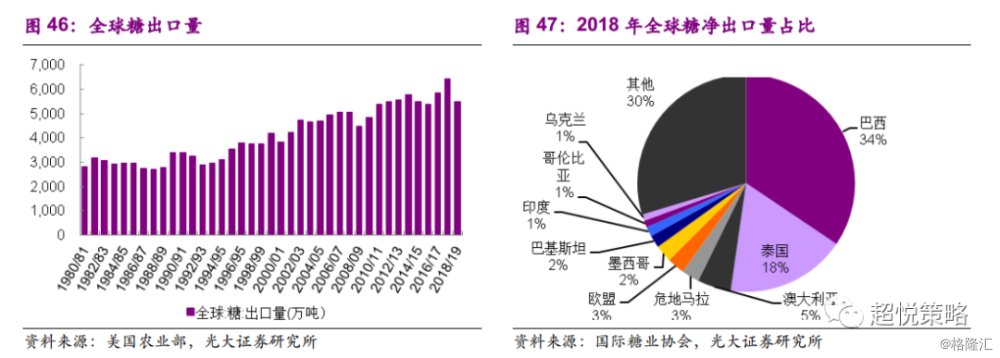

供给呈现周期波动。全球80%左右的食糖为甘蔗糖,由于甘蔗的宿根性,全球食糖产量也呈现5-6年为一个周期的特征。2017/18榨季由于印度产量的快速增长,全球糖产量达到历史最高,约为1.94亿吨。受天气影响,主要产糖国印度、泰国及欧盟在2018/19榨季均有所减产,导致全球产量在2018/19榨季有所减少。

目前全球大约有110个国家从事食糖生产,前10大国家约占据了全球近70%的产量,其中印度、巴西、欧盟及泰国为主要产糖国。根据美国农业部数据,2018/2019榨季,印度超越巴西,成为世界最大的产糖国,占全球总产量的19%,印度 2018/2019榨季产糖3430万吨之间;巴西下降到第二位,占全球的16%,第三大产糖体为欧盟27国。

从全球贸易情况来看,全世界每年用于国际贸易的糖总量约5500万吨,占总产量的30%左右。主要出口国为:巴西、泰国、澳大利亚、印度。其中巴西占比最大,占30-40%左右,其次为泰国,占比约10-20%。主要进口国有:中国、美国、印尼等。

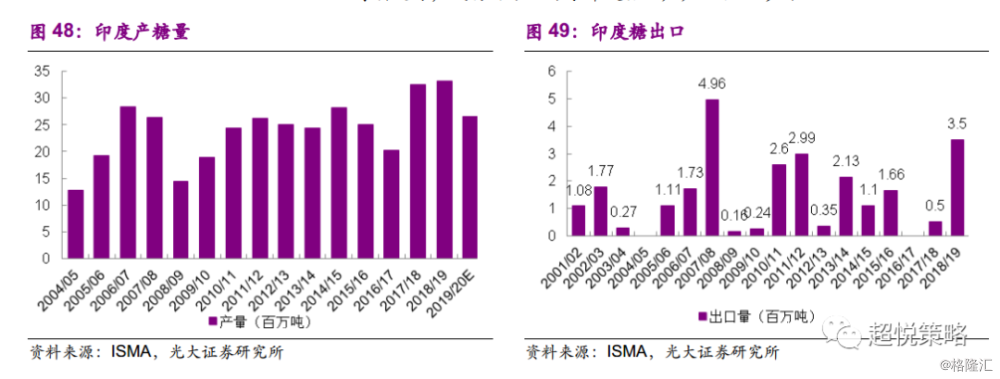

1、印度:新榨季大幅减产,短期出口受阻

糖业是印度第二大农产品产业。印度食糖产量占全球总产量的15%左右, 2018/19榨季印度糖产量达3316万吨,已成为全球最大的食糖消费国和最大食糖生产国。受干旱影响,印度主产区马哈拉施特拉邦、卡纳塔克邦甘蔗种植面积大幅减少。印度糖厂协会ISMA预计印度2019/2020榨季产糖量为2600万吨,同比下降21.6%。

短期疫情影响糖出口,下一榨季糖业生产有待观察。2019/20榨季截至4月初,印度已签订375万吨食糖出口合同,且已出口286万吨。受疫情的影响,印度当前采取封国措施,港口运转受阻,剩余食糖出口已基本停滞。从生产端看,由于2019/20榨季已基本收榨,印度糖业生产受影响较小。但5、6月印度即将进入下一个甘蔗种植季,而印度农业为劳动密集型,若疫情持续发酵,或将对下一榨季印度糖生产产生较大影响。

2、泰国:产量大幅下降

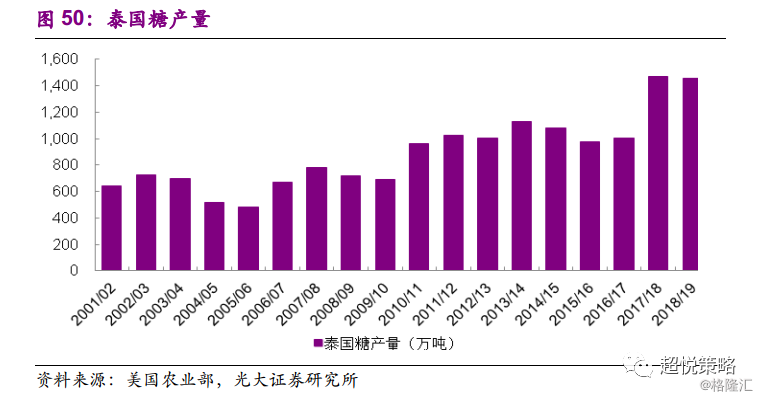

泰国是全球第三大糖生产国,约占全球产量的5%左右。2017/2018榨季泰国糖产量达到历年最高1471万吨,2018年后,由于干旱天气影响,产糖量下降。泰国2019/2020榨季生产已经结束,累计产糖827万吨,同比下降43.3%。

同印度类似,由于19/20榨季生产已经结束,且当前泰国未采取限制出口贸易政策,故当前泰国糖生产受疫情较小。主要需关注疫情是否会对下一榨季产生影响。

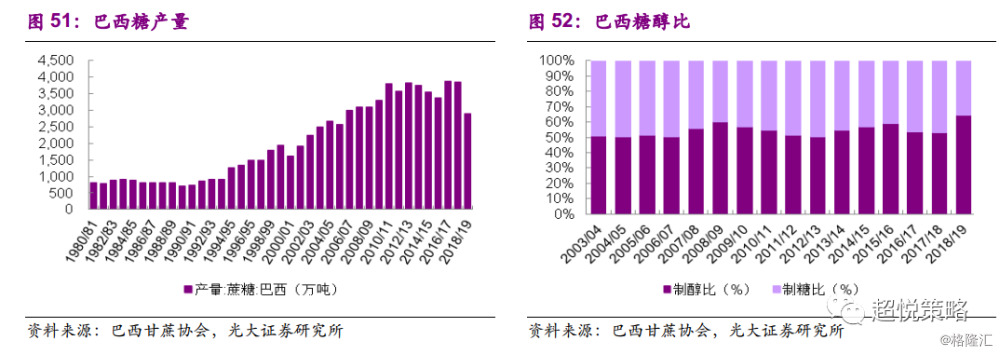

3、巴西:糖醇比上升,变数较大

糖产量处于历史低位。巴西的甘蔗产量一直居于世界前两位,但近年来由于蔗糖供给过剩,国际糖价低迷等原因,巴西甘蔗产量从2015/16榨季持续下滑,同时由于燃料乙醇的替代作用,糖醇比快速下降,巴西糖产量下降幅度则更超甘蔗产量。2018/19榨季巴西产糖2904万吨,同比下降24.8%,为2006/07榨季以来最低。

油价暴跌,短期糖醇比回升,提升巴西糖产量预期。由于乙醇较汽油具有较大的价格优势,生产乙醇的收益大幅高于生产食糖,因此近年巴西制醇比处于历史高位。根据巴西糖业协会数据,2018/19榨季巴西制醇比达64.8%,创2003/04以来最高。但2020年一季度由于国际原油价格暴跌,制醇收益下降,近期巴西制醇比从低位有所回升。

巴西已进入新榨季,而且糖的主产区圣保罗疫情严重,或对榨糖生产产生一定影响。但当前原油价格波动较大,糖醇比是影响巴西糖产量的关键指标。

5.3.2、国内:供需紧平衡

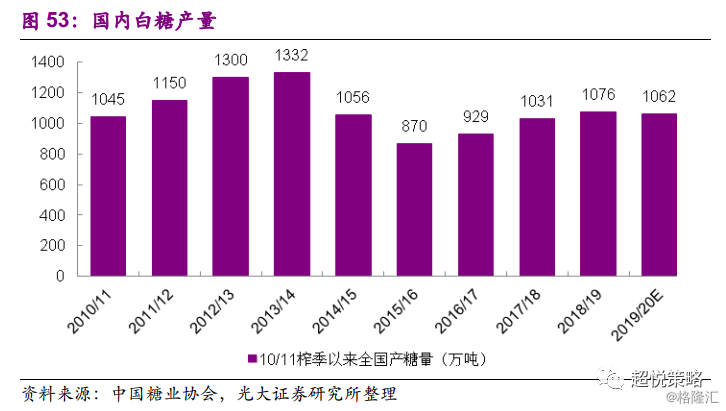

国内制糖进入减产周期。国内制糖呈3年增产、3年减产的周期特征。上一轮增产周期的低点为2010/11榨季的1045万吨,高点为2013/14榨季的1332万吨;本轮增产周期的低点为2015/16榨季的870万吨,高点为2018/19榨季的1076万吨;高低点分别下移了256万吨和175万吨。整体看国内糖产量呈下降趋势,且2019/20榨季将开始新的减产周期。根据中糖协预测,2019/20榨季国内糖产量将下降至1062万吨。

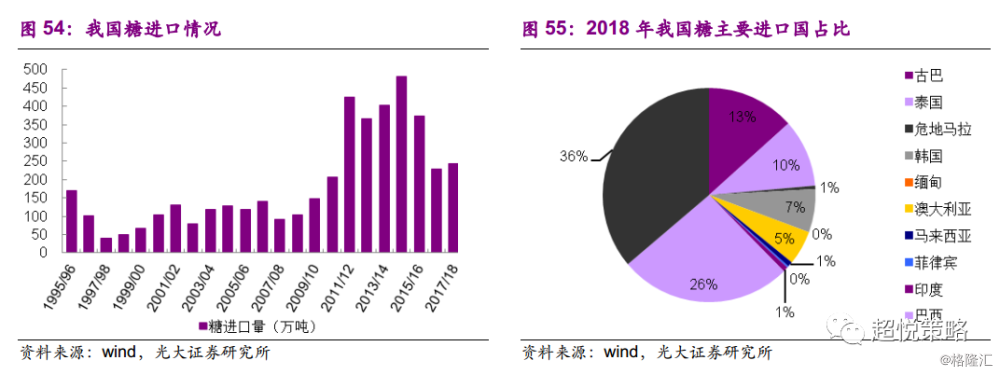

国白糖长期处于供不应求的状态,进口是弥补缺口的重要途径。我国实行进口糖配额管理制度,糖进口量相对管控严格。2018/2019榨季我国食糖进口量为323.6万吨,较上榨季增长33.4%;进口额为10.8亿美元,同比增长13.8%。

因内外差价,走私糖可以获得丰厚利润,故在我国边境,白糖走私现象普遍。往年每年走私进中国的白糖近200万吨以上。但2018年起,中国开始严厉打击白糖走私,我们预计2019、2020年糖走私量将下降至100万吨以下。

国内外同时减产,大周期上行逻辑不变。国内减产、走私地量、进口受限,国内糖大周期上行核心逻辑未变。

我国对糖进口管控比较严格,国内外市场相对独立,但同时进口为我国糖供应的重要补充,国际糖价对我国糖价亦有一定带动作用。疫情影响下,各国对外贸易受影响较大,糖进口受阻。同时若疫情影响下,主产国减产超预期,国际糖价上涨,一方面会带动国内糖进口成本,另一方面将带动国内涨价预期。

5.4、棉花:供需格局宽松,疫情抑制需求

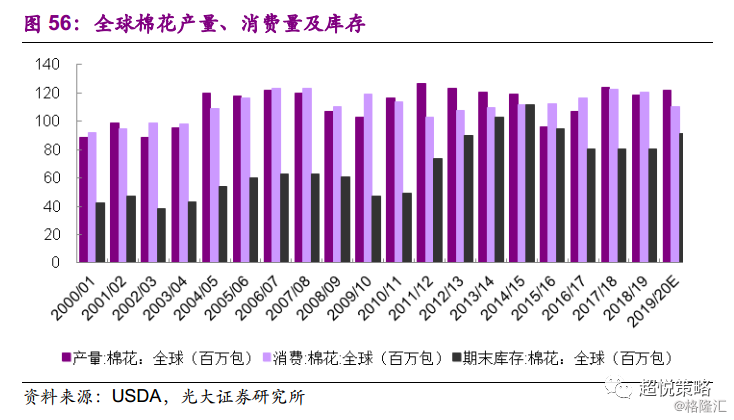

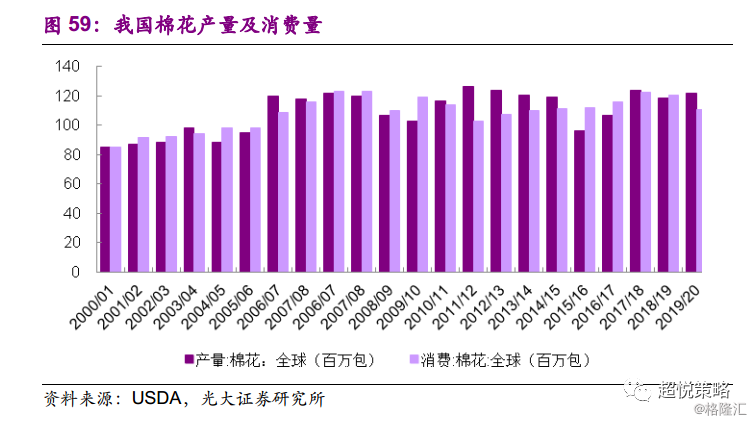

全球供给过剩,去库存阶段。全球棉花库存在2014/15年度达历史峰值,后进入较长的去库存过程。根据USDA 4月美棉供需预测报告,2019/20年全球棉花产量再度增长,而新冠疫情抑制消费,预计2019/20年,全球棉花库存91.26百万包,同比增长13.7%。

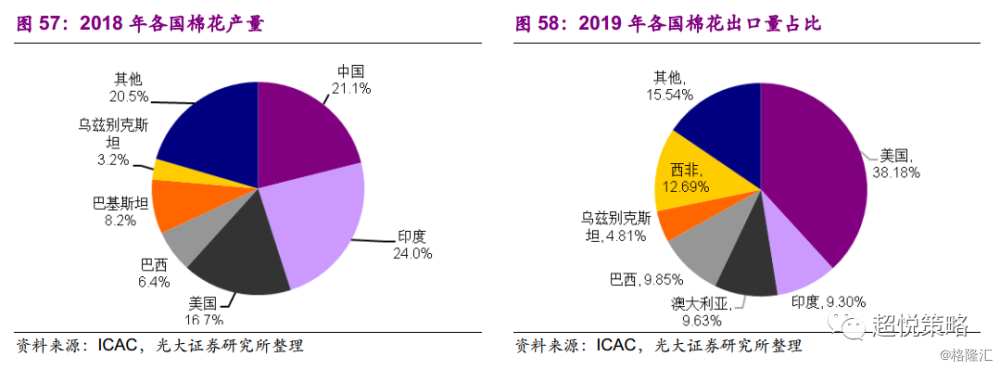

美国、中国、印度为全球棉花的主产国,其产量占比超过全球的60%。其中美国、巴西和印度是全球棉花的主产国亦是主要出口国,2019年三个国家的出口量占比全球的。

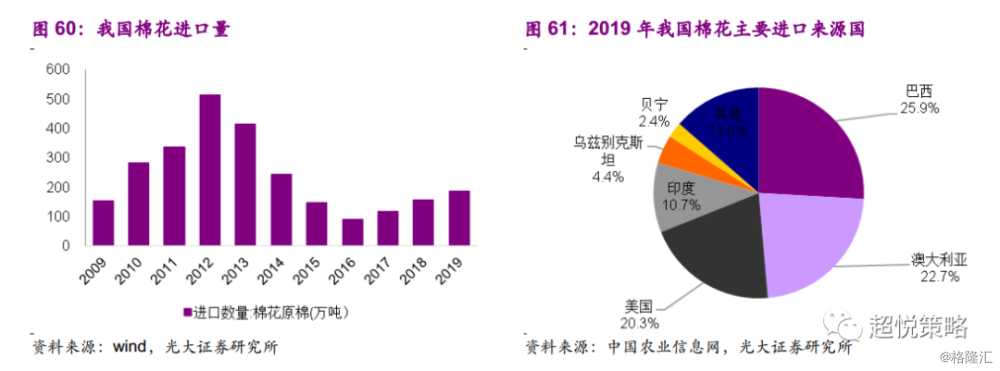

我国是世界棉花主要生产国也是主要消费国,但产销之间有较大差距,产不足需明显。我国每年棉花消费量近800万吨,但自产量不足600万吨,我国棉花对进口依赖度高。

进口量逐年上升。进口成为我国棉花的重要补充来源。2019年我国累计进口棉花184.92万吨,同比增长17.6%,占总消费量的20%左右。

进口来源国集中。我国棉花主要从美国、巴西、澳大利亚等主产国进口,2019年三者占我国棉花总进口量的68.95%。2018年美国为我国第一大棉花进口国,受中美贸易摩擦影响,2019年巴西成为最大进口国。随着中美经贸协议达成第一阶段协议,预计美国进口棉花将有所恢复。

疫情影响棉花消费。当前棉花终端主要消费市场美国和欧盟疫情严重,棉花主要加工市场东南亚疫情蔓延,纺服等出口贸易受阻,棉花需求低迷。USDA公布美棉4月供需报告,报告显示,2019/20年度全球棉花消费量110.58百万包,较上月预估值118.16百万包下降6.42%,棉花消费国消费水平均有不同程度的调降。生产端来看,目前北半球进入棉花种植季,需关注疫情及印度蝗灾影响。

6、风险提示

1、经济增速超预期下行。新冠疫情导致全国多地采取了封闭式管理,复工进程待观察,给2020年上半年的经济弱复苏带来波折。而且在中国人口加速老龄化、金融周期下行、全球经济复苏偏弱等因素的作用下,中国GDP潜在增长率下行的压力仍很大。

2、外需下行超预期。若疫情持续时间过长,导致全球外需大幅下行,我们所提出的第二条主线有可能不成立,虽然中国出口竞争力提升,但海外需求下降的背景下,这种优势并不能给企业带来盈利提升。

3、海外市场波动加剧。海外疫情快速扩散对全球经济造成较大的冲击,叠加美股估值仍处历史较高水平,海外波动加大可能对A股产生情绪扰动

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员