作者:伏流

来源:东方财富Choice数据

随着日韩欧洲疫情的迅速爆发,全球市场遭遇“黑色星期一”,国内股市开盘受到一定的影响,而随后上演惊天逆袭。

早盘一度跳水大跌之下,午后连续回升,深成指成功翻红,其中创业板一度大跌4%下神奇逆转翻红。

沪指最终小幅收跌,3000点大关失而复得;深成指与创业板指震荡收涨,双双再创阶段新高。

图片来源:东方财富Choice数据

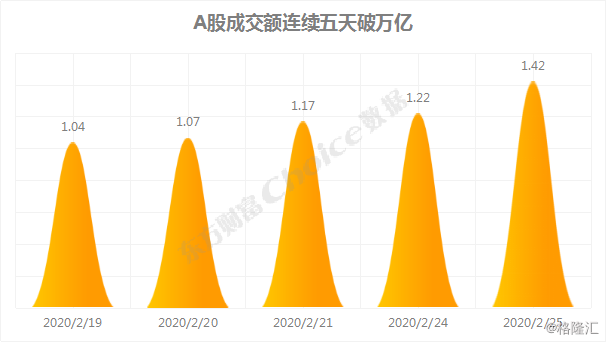

东方财富Choice数据显示,沪深两市成交额已经连续5日突破万亿大关,今天成交额超1.42万亿,人气爆棚!

数据来源:东方财富Choice数据

毫无疑问,A股牛市气味爆棚,尤其是科技题材,许多个股都创下了新高。而由于复工延后、超发的宏观流动性暂时无法很快进入实体经济,也成就了一大批爆款基金。

爆款基金与调整魔咒?

年初成立的广发科技先锋基金,一天时间获得认购金额922亿元,配售比例不足9%;陈光明领衔的睿远基金,在2月18日发行公司旗下第二只公募基金产品睿远均衡价值三年持有期基金,计划限定规模60亿元,单日认购资金就超过1200亿元,将基金发行的火爆场面推向了高潮。

东方财富Choice数据显示,2月3日至今,共新成立了130只基金,有效认购金额突破了1300亿元。从基金募集期看,有25只基金认购天数不足5天,其中12只基金发行当天即结束募集。

数据来源:东方财富Choice数据

在发行市场火热的背景下,近日,普通股票基金也再现超百亿规模基金。不过,基金市场热情高涨,资金跑步入场之时,关于“爆款基金是市场见顶信号”的担忧再度兴起。

实际上,经过统计观察,爆款基金的出现仅能代表市场热度较高,并非一定是市场见顶下跌的充分条件。

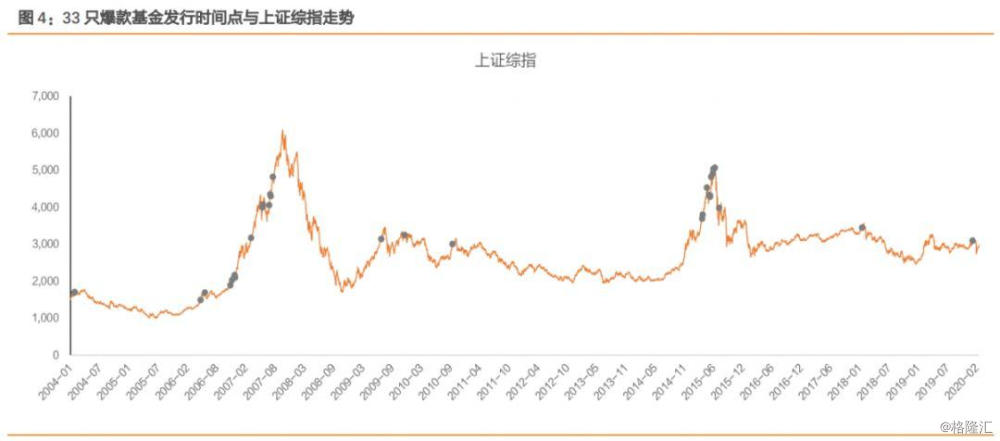

从权益类基金的单月发行规模上来看,基金发行的阶段性高点,和市场的顶点并不一一对应。

数据来源:天风证券,东方财富Choice数据

由图可知:

2005年8月、11月以及2011年的9月、2018年的7月和10月均处在阶段性发行规模的高点,但均对应的是阶段性市场的低点;

2007年8月、2015年5-6月以及2018年1月则对应的是市场的阶段性高点。因此,基金发行的规模并不能表明市场见顶与否,市场是否会继续上涨取决于市场当时所处的环境。

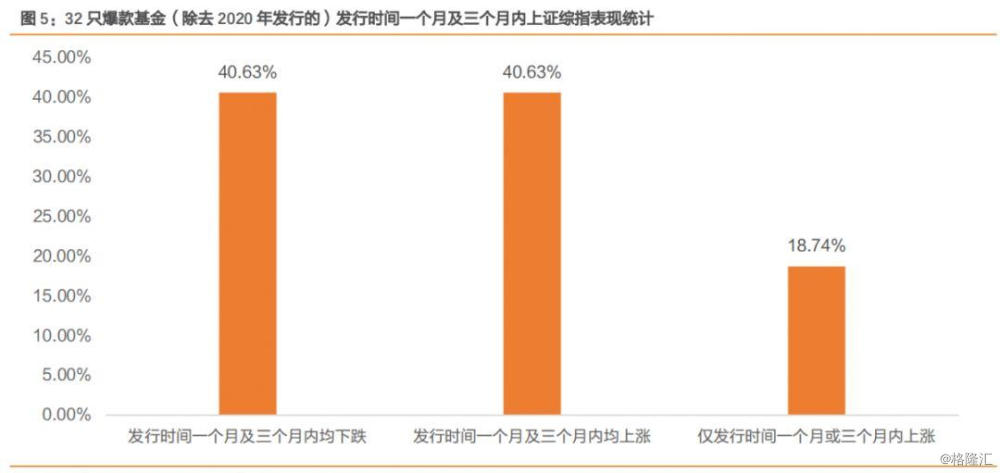

如果筛选发行总份额在100亿以上的33只权益类基金(包括股票型、混合中的偏股和灵活配置型)视作爆款基金的话:

从指数走势来看,通过统计爆款基金发行日一个月内、三个月内上证综指的涨跌幅表现可以发现,在爆款基金发行后一个月内和三个月内指数均下跌的有13只,仅占总数的40.6%;

其中,有8只发行时间在2015年股灾附近,1只发行时间在2018年一季度中美贸易摩擦爆发前夕,市场的下跌很大程度上来自突发事件的冲击的影响。而其余的基金中,在发行时间一个月及三个月内上证综指均上涨的同样有13只。

因此,从市场表现的回溯中,爆款基金发行之时,市场已经处在见顶的前夕将会调整的魔咒并不成立。

数据来源:天风证券,东方财富Choice数据

数据来源:天风证券,东方财富Choice数据

买基金有可能取代炒股吗?

近两年,公开数据显示上交所新增股票账户在2018-2019年期间显著低于2016-2017年之间,但是主动权益类公募基金发行规模却显著增加,2019年更是近十年来仅次于2015年的第二发行高峰。仅2020年1月,基金发行规模就达到915亿元,显著高于2019全年的平均水平(490.1亿元),这也表明,基金入市在居民储蓄存款搬家的方式转变中扮演着越来越重要的角色。

数据来源:天风证券,东方财富Choice数据

其中原因,除了“结构性牛市”导致的股票赚钱效应分化,而受财务造假、业绩暴雷、强制退市等因素影响,个股爆雷情况较多,公募基金产品在很大程度上可以帮助居民投资者分散风险之外,公募基金历年真实的投资获胜概率和收益表现也正逐步吸引“大妈”跑步进场。

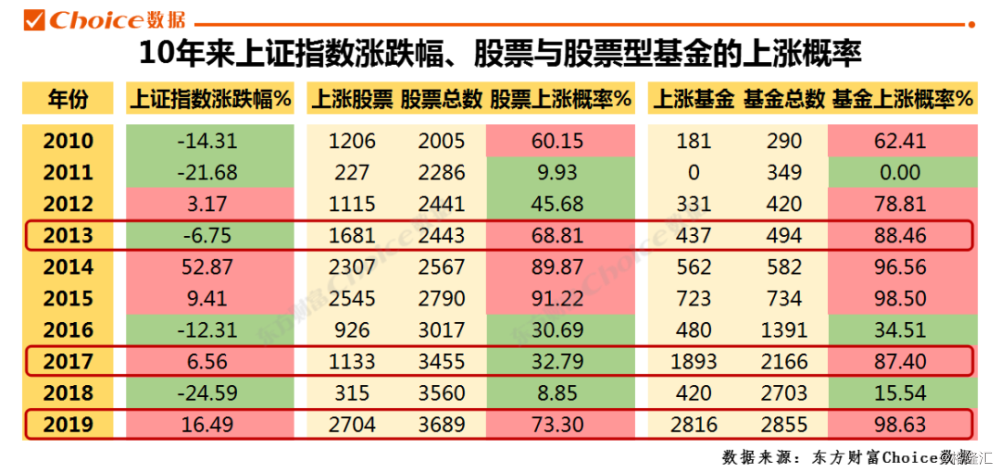

先来看一下10年来不同行情下股票和股票型基金的表现:

获胜概率上:

2013年假熊市,68.81%的股票上涨,88.46%的股票基金上涨;

2015年铁牛市,91.22%的股票上涨,98.5%的股票基金上涨;

2017年假牛市,32.79%的股票上涨,87.40%的股票基金上涨;

2018年铁熊市,虽然两者几乎全军覆没,但是股票基金有15.54%上涨,股票涨率仅8.85%;

2019年结构市,98.63%的股票基金上涨,而股票只有73.30%;

历年行情下,公募基金几乎都是在全面碾压,除了2011年股票型基金和股票几乎都全军覆没之外,其他9年中,股票基金上涨的比例均超过股票。

数据来源:东方财富Choice数据

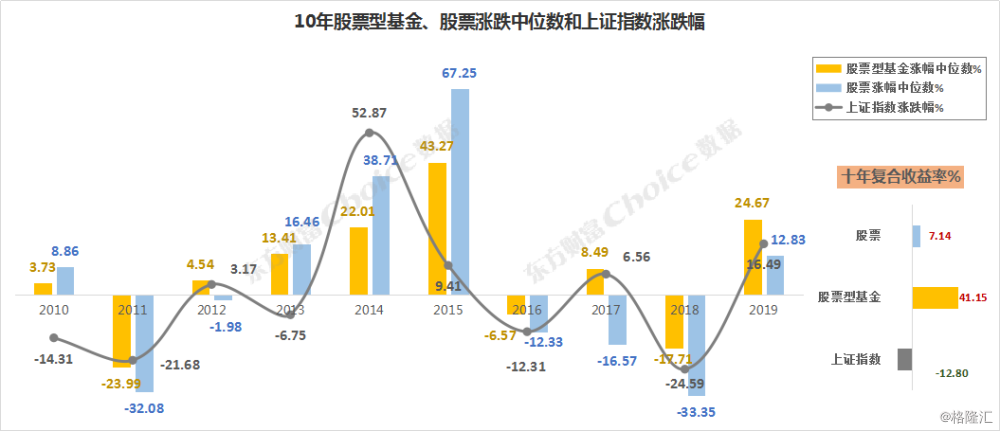

收益率上:

如果每年选中中位数涨幅的股票和中位数涨幅的基金来进行投资,10年复合年化收益率如下:

如果每年都能选中中位数收益的股票进行投资,10年复合年化收益率能达到7.14%;

如果每年都能选中中位数收益的股票型基金进行投资,10年收益率达41.15%;

相同投资周期内,投资上证指数,将会亏损-12.80%。

公募基金的10年复合收益率对比股票依然是绝对性碾压。

数据来源:东方财富Choice数据

数据说明:股票基金统计范围为普通股票型基金和偏股混合型基金

通过ETF基金参与科技股

未来长线资金持续入市是大势所趋,在大的科技产业周期下,科技类ETF基金更受资金青睐。

指数基金则具备三大优势:一是成本优势,费率很低;二是风险分散;三是透明度高,编制方法简单,标的清晰,诸如“闪崩”“造假”之类的道德风险大大降低。

而随着全球5G产业周期、全球云服务周期、全球新能源汽车周期、全球半导体周期的展开,具有中长期业绩及市场人气支撑的科技类ETF将受到这类长线资金的偏好,既能避免个股踩雷、减少波动,又可以享受到科技产业周期的红利。

目前,科技主题ETF基金总份额已超过360亿份,仅节后开市当天,份额增加即超过8亿,显示市场对科技主题类ETF依然长期看好。

而从最近三个月的基金申报情况来看,还有8家公募基金的14只科技类ETF基金在审批中或者审批完待发行,涉及半导体芯片、人工智能、云计算与大数据、区块链等科技主题。随着长线资金持续进入到科技ETF,大量的科技类ETF将发行,吸引更多的增量资金涌入科技板块,从而进一步推动科技板块上行,形成赚钱效应的正向循环。

数据来源:天风证券,东方财富Choice数据

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员