来源:公司资本论综合自wind资讯

1月20日消息,农历新年前,A股只剩下不到4天,站在当前时点,是持币过年还是持股过年?机构如何看待当前市场?A股上涨概率如何?如何布局?

持币过年还是持股过年?大数据告诉你

周一至周四(1月20日—23日),将是2020年春节前仅余的4个交易日。Wind数据统计显示,过去十年,A股同期行情几乎全线飘红。其中创业板指过去9年涨幅概率达100%。

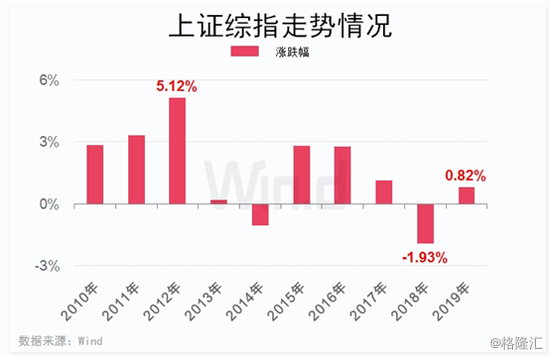

具体来看:1、上证综指方面。过去十年有8年录得上涨,其中2012年涨幅最高,达5.12%。仅2014年、2018年录得下跌。

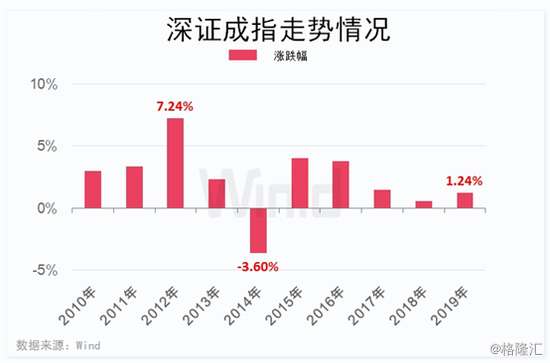

2、深证成指方面。过去十年有9年录得上涨,其中2012年涨幅最高,达7.24%。其中最近5年均录得上涨。

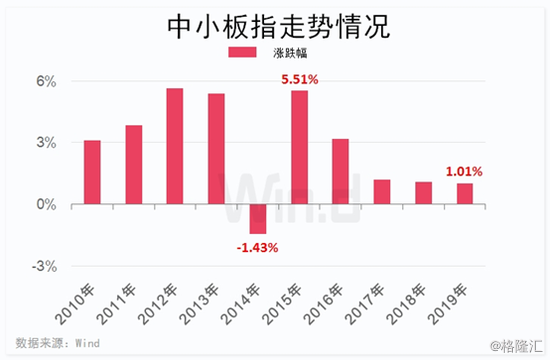

3、中小板指方面。过去十年有9年录得上涨,其中2012年、2013年、2015年涨幅均超5%,且最近5年均录得上涨。

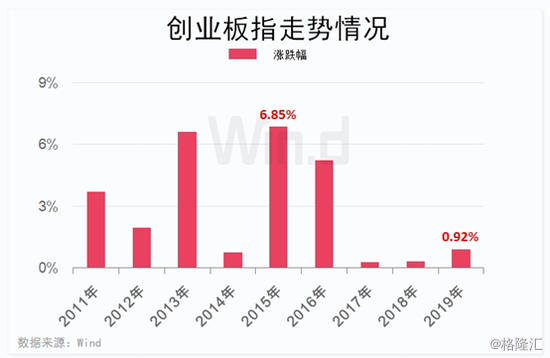

4、创业板指方面。过去九年全部上涨,其中2013年、2015年涨幅均超6%。

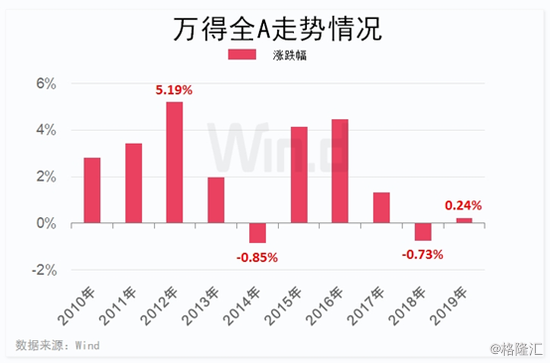

5、万得全A方面。过去十年有8年录得上涨,其中2012年涨幅最高,达5.19%。仅2014年、2018年录得下跌。

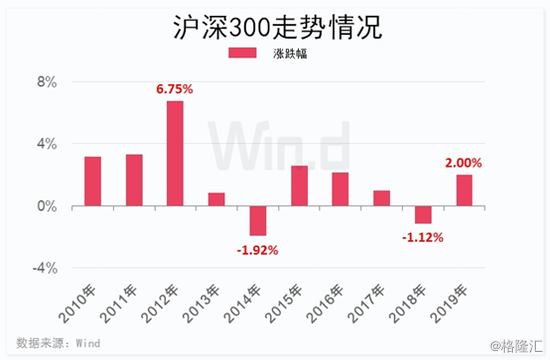

6、沪深300方面。过去十年有8年录得上涨,其中2012年涨幅最高,达6.75%,且2019年涨幅达2.00%。

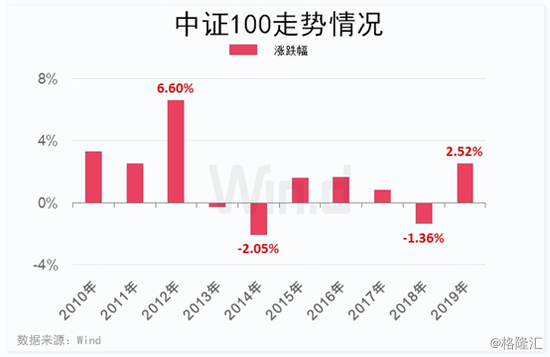

7、中证100方面。过去十年有7年录得上涨,其中2012年涨幅最高,达6.60%,且2019年涨幅达2.52%,领涨主要指数。

历年数据告诉你,A股春季怎么走?

Wind数据统计显示,过去十年,A股春季行情(1-3月份,下同)整体上涨概率明显,其中万得全A指数过去十年涨幅概率达60%。行业方面,包括消费、运输、半导体在内的多个行业涨幅概率均超70%。

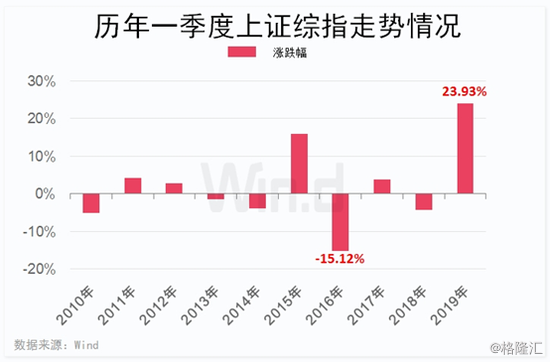

具体来看:1、上证综指方面。过去十年有5年录得上涨,其中2019年涨幅最高,达23.93%,2016年跌幅最高,达-15.21%。

2、深证成指方面。过去十年有5年录得上涨,其中2015年涨幅最高,达58.66%,2016年跌幅最高,达-17.53%。

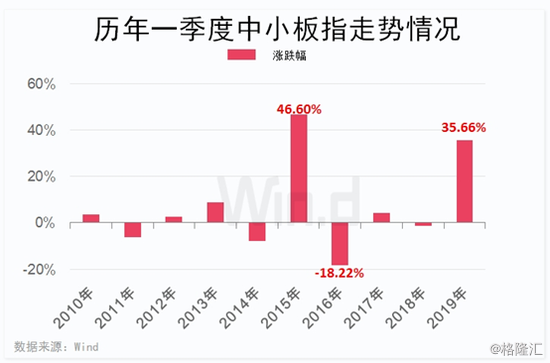

3、中小板指方面。过去十年有6年录得上涨,其中2015年涨幅最高,达46.60%,2016年跌幅最高,达-18.22%。

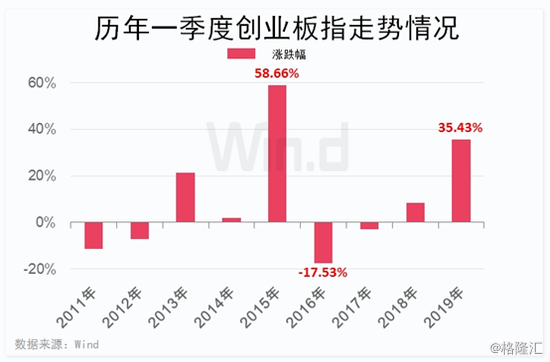

4、创业板指方面。过去九年有4年录得上涨,其中2015年涨幅最高,达58.66%,2016年跌幅最高,达-17.53%。此外,创业板同期4次上涨中,有3次涨幅均超20%。

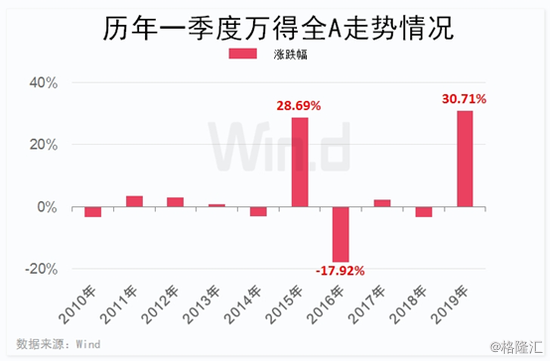

5、万得全A方面。过去十年有6年录得上涨,其中2019年涨幅最高,达30.71%,2016年跌幅最高,达-17.92%。

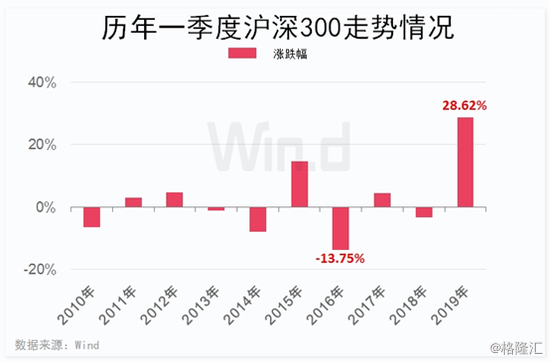

6、沪深300方面。过去十年有6年录得上涨,其中2019年涨幅最高,达28.62%,2016年跌幅最高,达-13.75%。

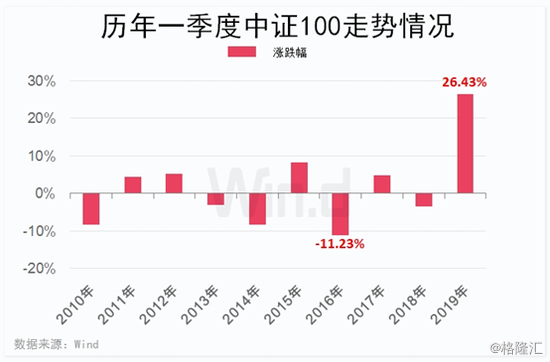

7、中证100方面。过去十年有6年录得上涨,其中2019年涨幅最高,达26.43%,2016年跌幅最高,达-11.23%。

行业方面,Wind数据统计显示,过去十年,A股春季行情期间,Wind二级行业中,有半数涨幅概率超过50%。

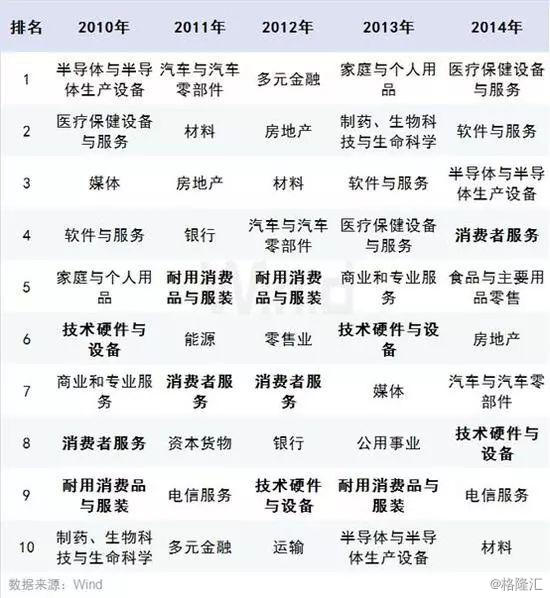

此外,过去十年间,统计一季度涨幅排名前十的行业数据显示,有10家行业登陆历年涨幅前十的次数超过5次,其中耐用消费品与服装、技术硬件与设备板块均达8次,消费者服务板块达到7次。

券商集体看好A股,节前是配置价值的最佳时点

中信证券表示,节前是配置价值的最佳时点。市场在估值快速抬升后进入了业绩匹配期,料业绩弹性对估值扩张的约束会越来越明显。我们上周聚焦强调,预计市场整体将回归常态,而春节前A股依然处于估值向业绩回归的整固期。

考虑春节后资金流入可能提速,惯性流入的外资和新发基金偏好,以及业绩与估值匹配的“性价比”,节前是配置价值的最佳时点。

海通策略表示,春季行情继续,牛市中的春季行情仍在路上。核心结论:①外资流入A股格局不变:RMB今年升值可能性更大、A股估值比美股低、长期看国际指数将提高A股权重。②春季行情继续:国内宏观政策偏暖、月度经济数据趋稳、中美第一阶段协议落地,我们预计春季行情最终会演变为牛市3浪。③着眼20年全年,利润增速更快的科技和券商更好,春季行情阶段兼顾低估值品种。

刚刚过去的这一周我们在中国香港路演,接触了很多外资机构。最近市场对外资能否像2019年流入A股那么多存在疑虑,我们交流的感受是外资流入A股的热情依旧很高。我们整体判断2020年A股增量资金会达万亿,牛市中的春季行情仍在路上。

安信证券表示,春季行情仍将延续,关注重点将重回基本面。短期来看,市场风险偏好可能会逐渐降温,但当前整体经济依然平稳,金融环境整体宽松,春季行情仍将进一步延续。从中长期看,A股处于成熟牛。成熟牛的核心逻辑是中国经济走向高质量发展,因此对应的A股市场产业主线是科技、医药和消费,这个中长期主线不会轻易变化,不宜轻言切换。这其中不同子行业当前景气、中期空间、估值、政策导向、资金属性及风险偏好影响不同阶段的领涨板块,其他板块在整个牛市中也会跟随式上涨,如果要强调风格切换,需要宏观经济金融环境出现很大变化。

新时代证券表示,爆款基金的出现成为我们继续看多A股的理由。2009年以来,公募基金发行放量大多是反向指标(11次中,6次大调整,3次小调整),主要是因为之前公募基金在股票市场话语权不断下降,导致每一次权益基金发行放量都是上涨后期。但我们认为这一次不同,可能会重演2006-2007年公募话语权的回归。因为在2015-2018年的熊市和震荡市中,公募基金业绩相比大部分其他产品(私募、个人、游资),业绩还是可圈可点的。公募基金发行量将不再是滞后指标,而是同步指标,甚至阶段性还能成为领先指标,爆款基金的出现将成为我们继续看多A股的理由。

华泰策略表示,维持指数上行空间或大于下行空间的判断3000点大概率扎实。华泰策略研究研报认为,去年12月以来A股市场的突出特征是增量资金入场之下的热点扩散,经济弱复苏与流动性偏宽两条逻辑线并行演绎,但两条线均强势的趋势或难持续,预计后续大概率将由一方向另一方边际收敛,验证时点或在2月后。全年来看,维持指数上行空间或大于下行空间的判断,3000点大概率扎实。

中信建投证券表示,股票和转债投资是最佳窗口期。中信建投策略报告认为,在经济阶段性回升和流动性宽松的环境下,这对于股票和转债投资是最佳窗口期,债券配置也是较好的时间点,资本市场在震荡中持续走高。

招商证券:当前的爆款基金或是居民资金加速入市的开端。招商策略研究研报认为,当前国内经济保持稳定、政策相对友好、利率水平较低、通胀担忧下行、币值稳步升值、外部环境改善,构成了A股绝佳的投资环境。近期爆款基金接踵而至,无论从流动性还是估值来看,当前更类似2006年基金发行破百亿的环境,所以我们倾向于认为当前的爆款基金或是居民资金加速入市的开端。

如何进行布局?

中信证券表示,考虑春节后资金流入可能提速,惯性流入的外资和新发基金偏好,以及业绩与估值匹配的“性价比”,节前是配置价值的最佳时点,建议重点关注银行、保险、食品饮料、家电、医药和医疗服务等板块。

广发策略表示,“冬日暖煦”第二阶段,科技成长继续占优。贴现率下行驱动“金融供给侧慢牛”,“冬日暖煦”处于第二阶段。行业配置:(1)历史经验春节前流动性较为宽裕,继续关注“产业周期与流动性共振”的科技成长股:消费电子、新能源汽车产业链中上游(参见1.15《新能源车主题能否贯穿全年?》)、游戏;(2)主动补库存是2020年三大确定性之一,继续关注“率先补库”受益行业(工业金属/玻璃/橡胶)。

华泰证券表示,全年来看,维持指数上行空间或大于下行空间的判断,3000点大概率扎实。配置上,继续关注建材/汽车/家电/建筑等行业性机会,重点挖掘电新/机械的个股精选(工控、工业机器人等),相机布局Q1结构性通胀减压后三个“大年”(电动车上中游、电子、云计算)的机会。

中信建投策略表示,从行业配置上来看,首先,半导体为代表的电子、云计算和国产软件为代表的计算机行业持续景气,科技50为代表成长股持续推荐。其次,券商板块业绩表现优异,而且预期2020年资本市场将更加活跃,券商板块也是优先配置的方向。

招商策略表示,近期爆款基金接踵而至,无论从流动性还是估值来看,当前更类似2006年基金发行破百亿的环境,所以我们倾向于认为当前的爆款基金或是居民资金加速入市的开端。恰逢科技上行周期,科技、医药为当前首选,若经济数据进一步下行则加仓稳增长的建筑汽车地产。

安信策略表示,市场的关注重点将重新回归基本面,尤其是一季报。预计成长性板块一季度依然呈现景气向上,同时在制造业复苏预期下,处于库存低位,受益于基本面边际改善支撑的板块也存在结构性补涨机会,例如部分机械、化工,有色等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员