作者:广发证券 (香港) 财富研究部分析师 熊航

核心观点

1

● 新加坡 REITS在 2019年实现强劲反弹

2018 年,贸易战成为黑天鹅,新加坡 REITS 出现较大调整。2018 年 12 月以来,美联储重 启降息周期,联储基金目标利率至今累计下降 75BP,新加坡 REITS 展现出类债券属性, FTSE 新加坡 REITS 指数于 2020 年 1 月 7 日创下过去 12 年新高,2019 年全年累计涨幅 14.53%,表现远好于同期多数亚太区主要股指市场表现。

● 估值扩张为行情推动主因,板块的安全边际不足

2019 年的牛市行情主要由分母贡献,即估值扩张,新加坡 REITS 股息率由 2018 年 12 月的 5.79%降至 2019年 11月的 4.76%,创下过去 5年新低,利差也维持在 3%左右的历史低位水 平,同时平均 PB 升至 1.15,为过去 5 年新高。目前的估值情况已经隐含了对未来全球无风 险利率继续明显下行的乐观预期。其中工业地产经历了最为明显的价值重估,2014 年至今 利差累计收窄 135BP,最新利差仅为 2.65%。我们认为,目前板块的安全边际不足。

● 新加坡商业地产基本面总体稳中向上

新加坡商业地产保持了一定的景气度。其中,新加坡写字楼市场由于供给不足而处于 2017 年以来的上升通道之中,景气度持续提高,工业类及物流类地产正在经历触底回升的阶 段,而零售类物业面临较大挑战,但强者恒强,竞争格局分化明显。从 ROE来看, 2018年 平均 ROE 为 8.3%,虽然同比有所下降,但仍高于 2014 年以来的均值,并且由于同期行业 正在经历去杠杆,因此我们认为行业的经营质量正在提升。

● 大多数标的股价已高于我们的目标价

我们以 DDM 模型对主要 REITS 进行估值。我们根据各 REITS 所处细分市场的周期、物业 属性、过往的业绩、最新的财务数据和公告对未来分红做出合理预测。同时,我们结合目 前无风险利率的水平、不同物业类型的风险特征、物业组合的质量以及管理层的经营能力 确定合理的折现值。我们发现,重点跟踪的 REITS 最新价格大多高于我们的模型揭示的合 理估值水平,平均高估幅度为 1.1%。唯 MapletreeNAC 最为低估,为我们目前唯一推荐的标 的。

新加坡商业地产市场分析

新加坡写字楼市场

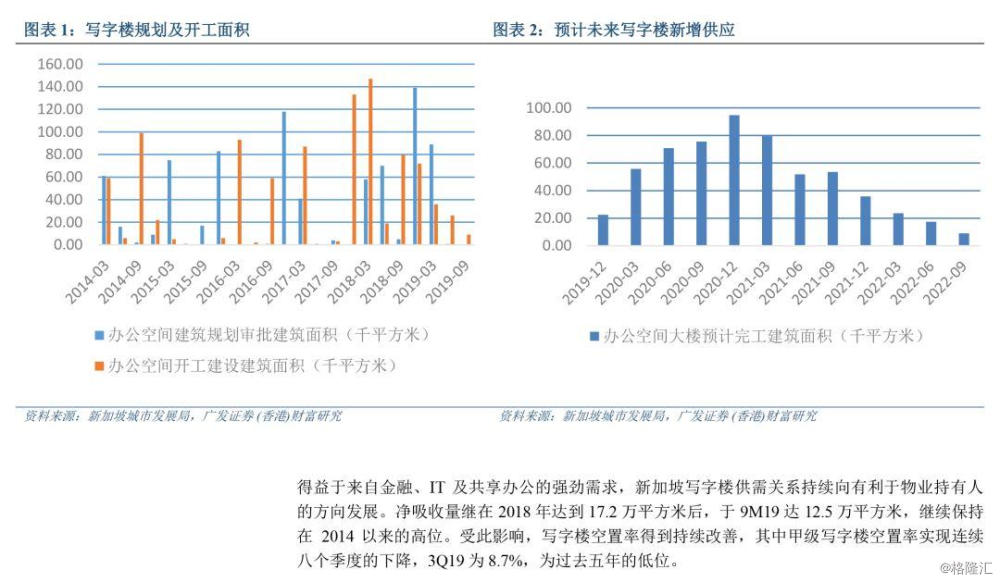

在经历了 2016年上半年的负增长以及 2017年的强劲反弹后,新加坡写字楼总供应增长逐渐放缓。截止 2019 年前三季度末,新加坡写字楼市场总面积为 80.79 万平方米,同比增 0.7%,增速为连 续第三季度放缓,亦创下 2016年三季度以来最低水平。

未来两年,我们预计新增写字楼供应将会呈现先高后低的走势。供应高峰将会在 2020 年下半年 及 2020 年上半年,预计期间将会新增供应 30.15 万平方米,季均新增供应达 7.54 万平方米。随 后新增供应将会逐渐走低。

得益于来自金融、IT 及共享办公的强劲需求,新加坡写字楼供需关系持续向有利于物业持有人 的方向发展。净吸收量继在 2018 年达到 17.2 万平方米后,于 9M19 达 12.5 万平方米,继续保持 在 2014 以来的高位。受此影响,写字楼空置率得到持续改善,其中甲级写字楼空置率实现连续 八个季度的下降,3Q19为 8.7%,为过去五年的低位。

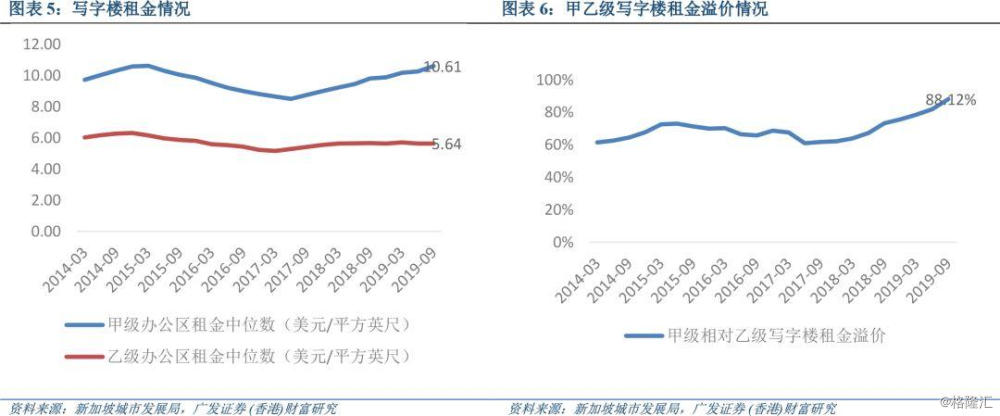

得益于供需关系的改善,写字楼租金水平继续回升,尤其以甲级写字楼表现更为强劲。截止 3Q19,甲级和乙级写字楼租金中位数分别为 10.61 美元/平方英尺和 5.64 美元/平方英尺,同比分 别增长 8.15%和-0.35%,其中甲级写字楼租金水平已接近过去五年最高水平。同时,甲级相对于 乙级写字楼租金溢价率最新读数为 88.12%,创下过去五年新高,显示市场分割情况依旧显著。

总体而言,新加坡写字楼市场处于 2017 年以来的上升通道之中,景气度持续提高,这主要是因 为过去两年内需求端良好表现以及同期相对有限的供给所致。从市场分割的情况来看,优质写 字楼的供应不足的压力持续,这使得该类资产的投资价值凸显。虽然未来新增供应的激增以及 共享办公行业的调整会对市场造成压力,但我们预计未来新加坡写字楼市场景气度仍将维持在高位。

新加坡零售物业市场

新加坡零售物业存量面积维持温和增长。截止 2019年三季度末,新加坡零售物业总面积为 62.01 万平方米,同比增 1.9%,增速高于过去四年平均水平。供应的较快增长主要来自于 2017 年以前 的数额庞大的建筑订单的滞后效应,而该数量在 2017 年以后已经大量萎缩。因此,我们预计 19Q4至 22Q3期间,季度零售物业新增供应将会逐渐从 5.63万平方米降至 1.95万平方米。

零售物业需求端较为稳定。尽管吸收量时常在经济低迷时录得负值,但得益于物业持有人经营 策略的优化以及商户类型的迁徙,总体表现具有一定韧性。最近四个季度季均吸收量达 2.83 万 平方米,高于过去 22个季度的平均值。

在全岛空置率上行以及零售业景气度低位徘徊的情况下,区位不同物业的空置率出现了明显分 化。核心区域零售部物业表现良好,空置率在 Q319 降至 5.90%,为过去 5 年较低水平。主要原 因是核心区域独占的区位优势,以及新加坡作为国际旅游城市的较强吸引力。19Q3 国际游客到 访人数达 5,000,590 人次,创下历史新高,其中最大客源中国游客继续保持增长。而郊外区域空 置率总体呈现上升趋势,同期升至 7.5%,高于过去 5 年平均水平 68 PCT,表明主要受到本地需 求影响的区域的零售物业面临压力。

展望未来,零售物业仍将因为经济环境的不明朗、电商的持续冲击以及外来劳工政策收紧而承 压。但是,由于未来几年零售物业新增供应将会逐渐下降,以及物业经营者为应对电商冲击而 采取的策略改变以优化商户结构,零售物业景气度仍将维持在合理的区间。我们认为,具有优 越区位优势和精明管理的物业组合将会持续跑赢同行。

新加坡工业物业市场

受到制造业活动放缓的影响,新加坡工业物业存量面积增速连续八个季度维持在低水平。截止 2019 年三季度末,新加坡工业物业总面积为 3,646 万平方米,同比增 1.8%,为连续第五个季度 改善,但低于过去四年平均水平。新增供应在过去三年持续减少,2017-2019 年,新增供应分别 为 153.7 万平方米、78.3 万平方米和 61.5 万平方米。由于数个大型项目的集中入市,我们预计 2020 年新增供应将会明显增加至 200 万平方米。

需求方面则表现出韧性。Q318-3Q19 工业空间季均吸收量为 19.3 万平方米,高于 2014 年以来的 平均水平。受此影响,工业空间空置率虽然整体处于高位,但实现了自 18Q2 以来的持续改善, 19Q3降至 10.1%。租金水平于 2019年止跌回升,月租金为 1.8 新元每平方英尺,同比增 1.1%。

新加坡制造业活动由于外需疲弱和世界贸易的不确定性增加影响而在过去两年表现放缓。然而 我们注意到,制造业活动于今年二季度已出现见底回升的迹象,随着中美贸易战的缓和,我们 预计新加坡制造业活动将会继续获得支撑。同时,由于过去两年供给的收缩,以及同期相对强 劲的需求,我们认为新加坡工业物业市场将会表现稳健。

新加坡仓储物流地产市场

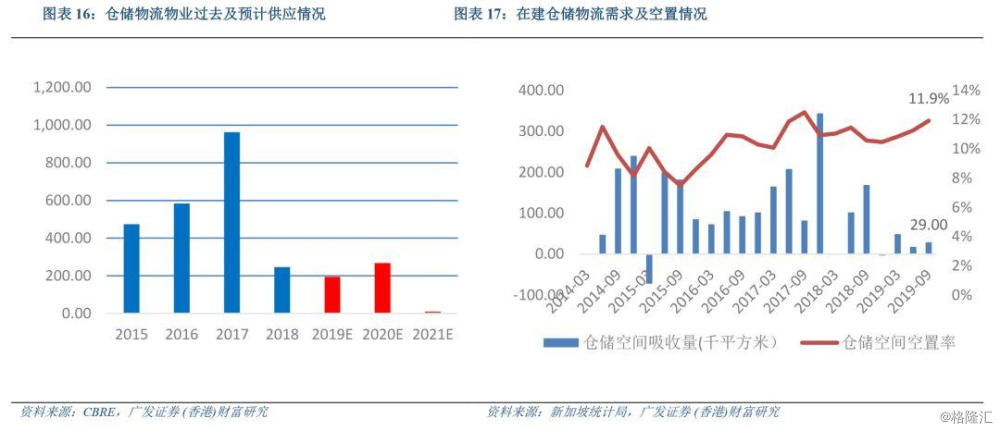

经过了 2015-2017 年的井喷,新加坡物流地产扩张逐渐放缓。截止 2019 年三季度末,新加坡物 流地产存量面积为 1,096万平方米,同比增 2.5%,增速处于过去 5年低位。在建面积也表现出相 似的趋势,物流地产在建面积在过去四个季度季均均低于 60万平方米,不及 2015年峰值的一半。

未来新增供应将继续维持低位徘徊。2019-2021 年,全岛物流地产预计新增供应分别为 19.37 万 平方米、26.75万平方米和 0.92万平方米,显著低于过去四年的平均水平。

需求方面,过去 22 个季度全岛物流地产季均吸收量为 11.03 万平方米,其中 2H14 和 2017 年表 现强劲。2019 年以来,由于全球贸易形势的不确定性影响,新加坡物流地产吸收量表现低迷, 季均吸收面积仅为 3.20 万平方米。同时,物流地产使用率表现不佳,全岛空置率于 19Q3上升至 11.9%,为过去 22个季度的次高水平。

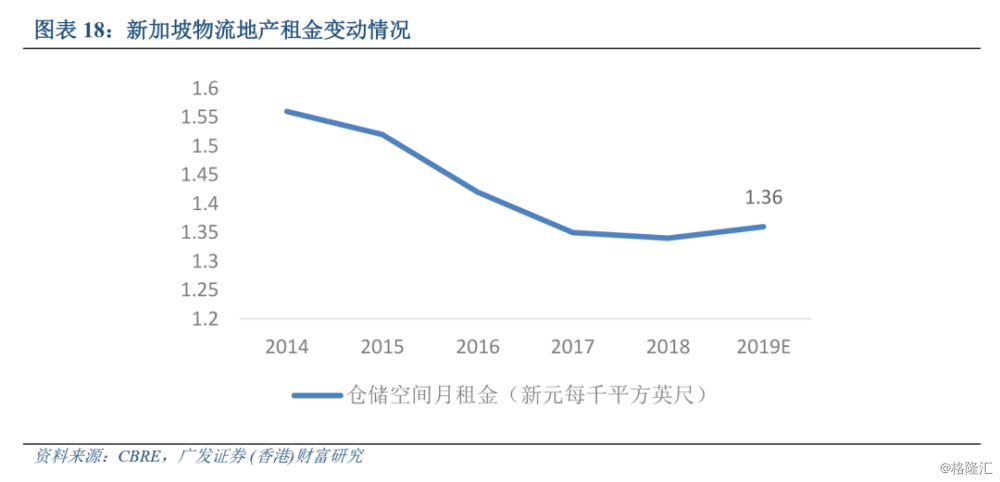

物流空间租金自 2014 年以来呈现持续下跌走势:2014-2018 年,新加坡优质物流空间月租金由 1.56 新元每平方英尺降低至 1.34 新元每平方英尺,但下跌幅度已趋于平缓。根据 CBRE 预测, 新加坡优质物流空间月租金于 2019 年将会轻微反弹至 1.38 新元每平方英尺,结束连续 5 年的下 跌。

展望未来,虽然贸易形势的不明朗将一定程度拖累仓储需求,但新加坡物流地产仍将长期受益 于全球产业链向东南亚转移的浪潮、新加坡电子商务的发展以及供应链的深刻变革。尤其值得 强调的是,2018 年以来以及未来两年的供给端的有效收缩,将会显著促进新加坡物流地产市场 的供需再平衡。因此,我们预计新加坡物流地产的租金水平和使用率在明年将会逐渐改善。

行业整体经营绩效

从经营绩效来看,新加坡主要REITS表现稳健。业绩增长在2013年-2015年经历了大幅波动后, 新加坡 REITS营收增长率从 2016年以来触底反弹,2016-2018年分别为 6.0%、8.0%和 8.0%。同 时盈利能力也在同步提升,2013-2018 年,平均毛利率连续走高,2018 年达到 75.6%,处于 2013 年以来最好水平。

新加坡主要 REITS资产负债率变动幅度不大,2013年以来维持在 35.6%至 37.0%之间。分阶段来 看,2014-2016 年为行业加杠杆时期,主要 REITS 平均资产负债率提升 1.4 PCT 至 37.0%,创四 年新高;2016-2018 年为行业去杠杆时期,主要 REITS 平均资产负债率下降 1 PCT 至 36.0%,为 2013 年以来次低点。

从ROE来看,2014-2018年新加坡主要REITS平均ROE在7.0%-9.1%之间波动,平均值为8.2%。2018 年平均 ROE 为 8.3%,虽然同比有所下降,但仍高于 2014 年以来的均值,并且由于同期行 业正在经历去杠杆,因此我们认为行业的经营质量正在提升。

估值及盈利预测

行业整体估值情况

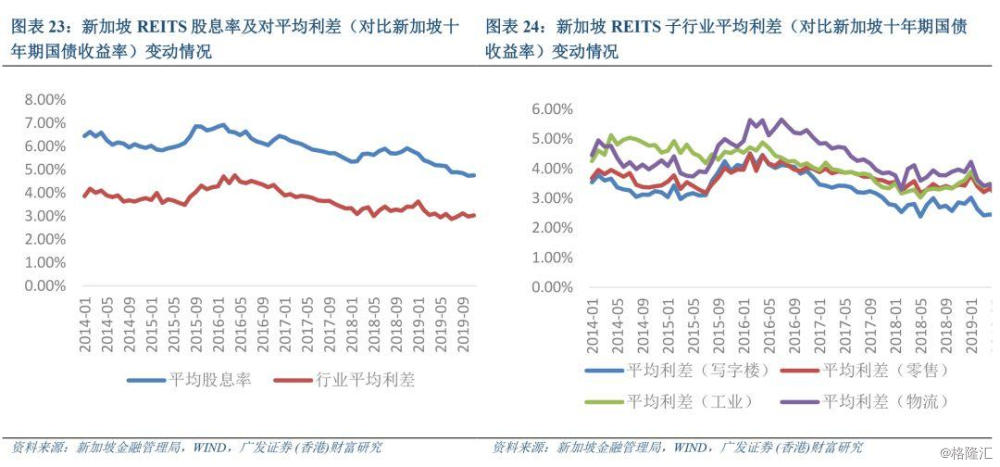

估值方面,以股息率、以及与同期新加坡十年期国债收益率相比的利差衡量,新加坡 REITS 估 值在过去 5 年总体呈现不断扩张的趋势。但在 2015 年,在中国股市去杠杆的背景下,中国 A 股 市场、香港股市和新加坡股市出现大幅调整,拖累REITS下跌,同期平均息差由3.69%大幅上升 至 4.25%,2016 年 4 月更上升至 4.76%,为 2014 年以来新高。随后两年由于全球股市的大幅上 扬,新加坡 REITS 走出牛市行情,股息率由 2016 年 2 月的 6.93%降至 2018 年 2 月的 5.34%,同 时由于无风险利率的不断上升,新加坡 REITS 平均利差在 2018 年 5 月收窄至 3.00%,创下 2014 年以来新低。而在 2018 年年中,贸易战成为黑天鹅,新加坡 REITS 出现调整。2018 年 12 月以 来,美联储重启降息周期,联储基金目标利率至今累计下降 75BP,新加坡 REITS 展现出类债券 属性,股息率由 2018 年 12 月的 5.79%降至 2019 年 11 月的 4.76%,创下过去 5 年新低,利差也 维持在 3%左右的历史低位水平。

子行业估值情况基本和全行业趋势保持一致,但有所分化。工业地产经历了最为明显的价值重 估,2014年至今利差累计收窄135BP,最新利差仅为 2.65%,为四类地产中最低水平。仓储地产 紧随其后,利差同期累计下跌 120BP 至 3.06%。写字楼利差仅下跌 60BP,但利差水平继续保持 在四类资产中的最低水平附件。零售物业估值变动最为轻微,同期利差仅下降 20BP,估值中枢 出现明显压缩,最新利差达 3.49%,为 REITS中最高水平。

个股情况方面,我们重点跟踪的 REITS 估值,无论是从股息率还是市净率来看,整体处于 2014 年以来的高位。从股息率来看,Mapletree North Asia Commercial和Ascendas最高,分别为6.65%和5.32%, 而 Keppel DC 最低,股息率仅为 3.85%。从市净率高低来看,Keppel DC 以 1.96X 居首,Mapletree North Asia Commercial 以 0.81X 垫底。我们认为,目前板块的安全边际严重不足。

个股基本面比较分析

我们以重点跟踪样本 REITS 最近 5 年营收 CAGR 的均值 6.8%为界限,将样本划分为成长型和成 熟型。在成长型 REITS 中,大多数拥有较好的偿债能力,但在分红保障能力和 ROE 方面参差不 齐。其中数据中心龙头 Keppel DC 在各项指标上一骑绝尘,最近 5 年营收 CAGR 高达 26.26%, 最新利息保障倍数和最近 3年分红保障倍数分别为 13.83和 1.19,均排名第一,但 ROE低于平均 水平。MapletreeCom以 9.46%的 5年营收 CAGR紧随其后,同时最新利息保障倍数、最近 3年分 红保障倍数和最近三年平均 ROE分别达 9.66%、0.97和12.4%,均明显高于平均水平,各项指标 均衡无短板。CapitaComm和 MAPLETREENAC也较为优质,不同之处是前者展现出更高的成长 性,而后者在财务安全性和 ROE 方面表现更优。AscottREIT 在除成长性之外的指标上乏善可陈。

成熟型 REITS 中,由于成长性不高,考察的重心主要为财务安全性、分红可持续性和 ROE。其 中 MapletreeLog表现突出,最近 5年营收 CAGR也达 6.59%,增速并不慢,同时最新利息保障倍 数、最近3年分红保障倍数和最近三年平均ROE分别8.17、0.93和9.8%,均高于行业平均水平, 属于典型的白马股。MapletreeInd 和 CapitaMall 增速较慢,但财务安全性、分红可持续性和 ROE 较好。SuntecReit、SPHREIT 和 K-REIT 各项指标综合表现垫底,其中 Keppel 成长性为负,属于 烟蒂股的范畴。

盈利预测与投资建议

我们以DDM模型对主要REITS进行估值。我们根据各REITS所处细分市场的周期、物业属性、 过往的业绩、最新的财务数据和公告对未来分红做出合理预测。同时,我们结合目前无风险利 率的水平、不同物业类型的风险特征、物业组合的质量以及管理层的经营能力确定合理的折现 值。我们发现,重点跟踪的 REITS 最新价格大多高于我们预计的对应目标价,平均高估幅度为 4.5%。唯 MapletreeNAC 潜在升幅最高,为 27.6%,为我们目前唯一推荐的标的。

综合而言,我们认为目前板块经历了大幅度的估值提升,安全边际不足,但基于目前较为宽松 的利率环境,以及行业的经营质量正在提升的事实,板块出现大幅调整的概率应为可控。根据 我们的模型,我们仅推荐 MapletreeNAC。

Mapletree North Asia Commerial Trust.(MapletreeNAC)

MapletreeNAC 是丰树集团旗下专注于投资北亚商业不动产的基金信托平台。基金信托的物业 组合位于香港、中国大陆和日本,其中位于香港的综合体又一城是最大的收入来源。截止 2019 年 3 月 31 日,基金信托拥有可出租面积约 420 万平方英尺,总物业估值 76 亿新元。FY18/19 财 年基金信托实现营收 408,687 百万新元,同比增长 15.1%,净物业租金收入 329,030 百万新元, 同比增长 14.6%,实现净利 634,412百万新元,同比增长 10.5%。关注理由如下:

● 基金信托具有可验证的良好业绩:13/14财年至 18/19财年,基金信托总收益从 386.7百万 新元增长至 633.9百万新元,单位持有人实现总回报 87.4%;

● 香港的局势动荡使得其股价出现明显回调,目前基金信托 P/B仅为 0.81,股息率达 6.7%, 较板块的平均估值水平折让明显,我们认为该估值水平相当程度反映了香港的风险因素, 并且随着基金信托进一步分散化其组合的战略的推进,未来其对于单一地区的风险敞口将 会持续降低;

● 基金信托的物业组合均位于所布局国家的核心城市,包括中国的香港、北京和上海,以及 日本的东京,区位优势明显;

● 基金信托所属的丰树集团于亚太地区具有广泛的资产分布,可以成为基金信托未来扩张的 重要助推力。

主要风险:香港局势恶化超预期;香港物业修复时间超预期;并购活动不及预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员