机构:广发证券

评级:持有

核心观点:

近期公司股价表现受全球 8英寸产能吃紧催化。近期公司股价涨幅较高,系因市场认为全球8英寸代工产能已于近期转向紧俏(如台积电8英寸产能售光,其订单已外溢至联电、世界先进等厂商),公司作为全球8英寸代表厂商有望充分受益。

成熟制程虽已回暖,然公司股价核心逻辑仍停留在无锡新厂产能爬坡带来的折旧压力。我们同意当前市场对产业景气度回暖及成熟制程需求好转的观点,系因服务器开始拉货、智能手机迎来明显边际改善以及当前TWS、多摄像头、超薄指纹识别正快速渗透。对公司的8英寸产能而言,因 CIS、NOR Flash、RF IC、Fingerprint IC 等成熟制程产品的回暖对产能利用率继续提升有较为积极的正面效应,然公司无锡12英寸晶圆厂产能爬坡带来的折旧压力对盈利能力的压制仍存较高的不确定性,参考中芯国际04年爬坡300mm产能时毛利率受到的压制状况(图1),当前我们仍保守看待公司20年盈利前景。

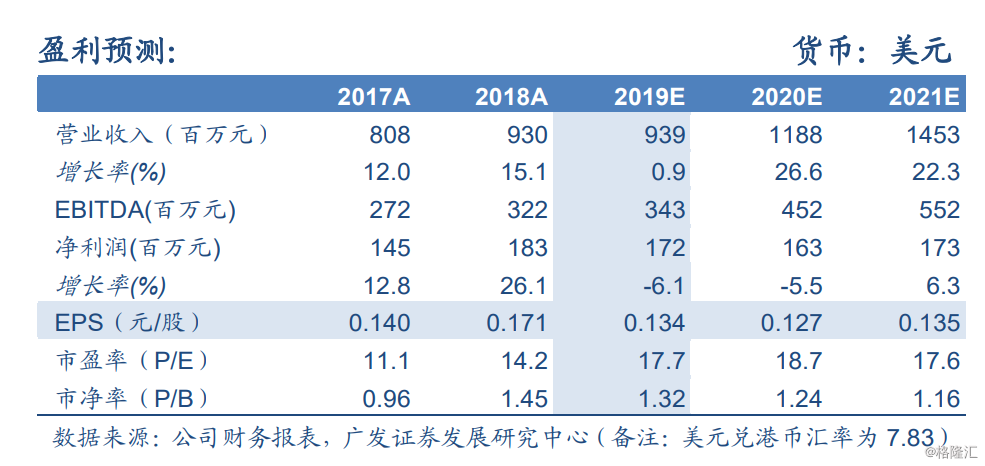

合理价值为14.4港元/股,维持“持有”评级。公司虽是全球8英寸代表厂商,然当前公司股价的核心逻辑仍停留在无锡新厂产能爬坡带来的折旧压力(初步反应阶段),基于TWS、多摄、超薄指纹识别快速渗透拉动成熟制程回暖推断公司将充分受益仍缺乏说服力。虽折旧压力较大,我们仍上调19-21年毛利率至30.4%/27.2%/26.5%以反应产业景气度的持续回暖。我们预测公司19-21年归母净利润分别为1.72/1.63/1.73亿美元。根据公司ROE与PB的拟合状况,我们得出19年公司合理PB为1.0倍,对应的合理价值为14.4港元/股,维持“持有”评级。

风险提示。全球宏观经济不及预期的风险,无锡新厂折旧政策具有不确定

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员