机构:中信证券

评级:买入

目标价:25.67港元

公司2019Q1-3业绩符合预期,恩必普增长较快,肿瘤药继续维持爆发式增长,普药业务增速有望逐步恢复,原料药占比有望逐步下降。公司在研产品储备丰富,重磅产品即将陆续上市。

▍公司2019Q1-3业绩符合预期。公司2019Q1-3实现收入、归母净利润167.61亿、28.11亿元,同比+27.5%、+24.0%,业绩符合市场预期。

▍恩必普增长较快,肿瘤药继续维持爆发式增长。2019Q1-3公司创新药实现收入95.25亿元,同比+51.9%,维持强劲增长,占收入比重达57%。其中恩必普实现收入40亿元,接近去年全年水平(41亿元),其销售团队已经从2018年底的1500人提升到2019年9月底的2200人,随着基层等空白市场的进一步开拓,叠加全国医保目录调整对恩必普竞争格局有了一定改善,预计恩必普今年将实现30%以上的高增长。2019Q1-3玄宁实现收入7.7亿元,增长较去年有所放缓,预计与氨氯地平的带量采购有关,但2020年玄宁有望在美国获批上市,一方面将贡献一定销售额,另一方面将对国内市场推广有一定推动,预计2020年有望实现20%-30%的增长。肿瘤药板块维持爆发式增长,2019Q1-3实现收入34.83亿元(2018年19.61亿元),其中克艾力、多美素、津优力均突破10亿大关(11.13亿、12.07亿、10.67亿元),随着肿瘤销售团队的进一步扩张(3季度末2700人,明年有望超过4000人),明年肿瘤药业务收入增速有望超过50%。

▍普药业务增速有望逐步恢复,原料药占比有望逐步下降。2019Q1-3公司普药业务实现收入38.62亿元,同比+6.0%,目前仿制药销售团队分成八大领域,预计随着销售结构调整完毕,明年起仿制药板块增长将逐步恢复。且公司氯吡格雷在集采扩围中成功中标,明年有望实现4亿元以上销售额。公司目前已有16个品种通过一致性评价,其中10个为首/独家通过,有望通过集采中标实现迅速放量。2019Q1-3公司Vc和抗生素板块收入同比+15.3%、-17.2%,但经营溢利合计占比已下滑至10%左右,对业绩的影响逐步减小。

▍在研产品储备丰富,重磅产品即将陆续上市。公司2019Q1-3研发费用15.02亿元,同比+64.0%,全年有望达到20亿元左右,未来研发费用率预计维持在10%-15%。公司大分子、小分子、新型制剂等领域多点开花,两性霉素b有望明年上半年上市,上市后三年的销售额有望突破10亿;抗CD20单抗有望明年上市;米托蒽醌脂质体有望2020H1报产,2021年上市,销售峰值有望达到30亿元;抗RANKL单抗正在进行关键性临床,有望2021年上市。公司2019-2022年有望实现5个大分子创新药、3个小分子创新药、4个新型制剂和66个仿制药上市,为公司业绩增长提供强劲的增长点。

▍风险因素:研发进度低于预期,药品招标降价,欧来宁销售额下滑。

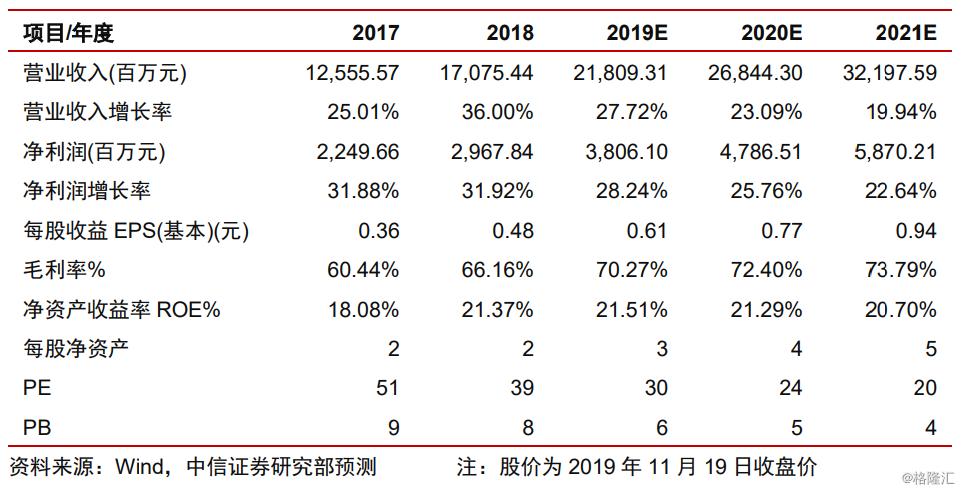

▍维持“买入”评级。公司核心品种增长稳健,肿瘤药引领业绩高增长,结合三季报业绩,上调公司2019-21年EPS预测为0.61/0.77/0.94元(原预测:0.59/0.72/0.87元),参考可比公司估值给予公司2020年30XPE,对应目标价25.67港元(汇率0.90),维持“买入”评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员