机构:兴业证券

评级:审慎增持

目标价:38.5美元

投资要点

收入符合预期,运营效率提升,Non-GAAPOPM超预期1.6pcts。3Q19携程实现净营收105亿(yoy+12%),符合我们预期。其中住宿41亿(yoy+14%),交通37亿(yoy+3%),度假16亿元(yoy+19%),商旅3.35亿(yoy+21%)。公司毛利率79.2%,与2Q持平,符合预期;另外由于运营效率提升,盈利能力显著提升,致Non-GAAP经营利润为26.35亿,Non-GAAP经营利润率25.1%,高于我们预期1.6pcts,为近6年最佳。公司预计4Q19净营收增速为8%-13%。

国际化依旧维持高增长,扩大国际业务版图。3Q19国际业务(不含大中华地区)住宿业务在3季度同比增长高达50%。此外Skyscanner实现了过亿的MAU,并且其直接预定业务继续维持了3位数增长,另外Trip.com品牌国际机票客流量连续12个季度保持了三位数的国际机票量增长,此外携程和TripAdvisor在11月宣布达成战略合作伙伴关系。

4Q19预测:我们认为由于短期的宏观不确定性和行业逆境,叠加近期地缘政治影响,今年国庆黄金周到中国香港地区整体出入境旅客约398万人次,同比下滑30%,其中入境内地旅客人数减少56%至60.6万人次,而前往中国香港和中国台湾的出境游约占中国出境游总量的30%-35%。我们预计公司4Q净营收增长为9.2%,并认为该影响将延伸至明年上半年。

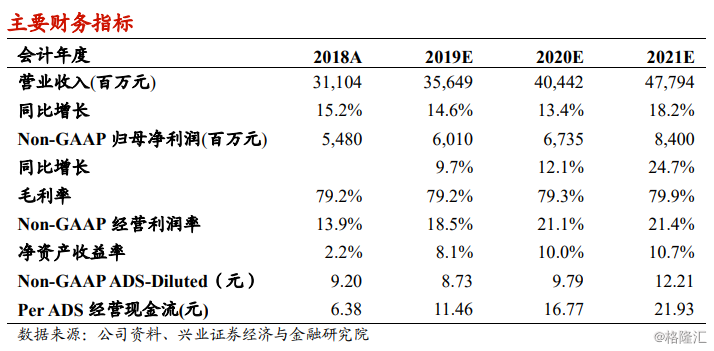

投资建议:公司三季度表现符合预期,但由于宏观不确定性和行业逆境,我们将公司19-20年收入微调至356/404亿,通过DCF模型重估目标价至38.5美元,相当于19/20年30.9/27.5倍PE,维持“审慎增持”评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员