作者:朱昂

来源:点拾投资(微信号:dianshi830)

导读:当我们看资产管理公司的时候,基本上都会看两个指标。定性方面,我们会看这个团队背景是否足够强,管理人是否足够聪明。定性方面,我们会看他们产品的夏普比例如何,风险调整后的收益怎么样。

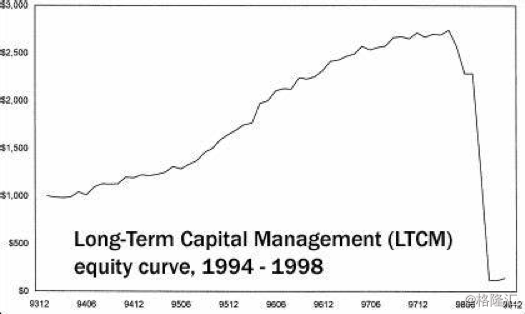

无论是陆家嘴还是华尔街,这基本上都是判断一个基金产品最底层的思维方式。但是美国历史上就是有这样一只基金,拥有着华尔街和数学界最顶尖的人才,也有着最稳定的夏普比例,在一夜之间出现崩盘。这只基金就是著名的长期资本。那么长期资本的崩盘,对我们有什么启发呢?

我的好友Andy在很多年以前就推荐给我一本书《When Genius Failed》,他说这本书在海外留学的时候就看到,后来回国后一直带在身边,常读常新。《When Genius Failed》可能是关于长期资本LTCM倒闭的过程,阐述最全面的金融历史书。

长期资本是含着钻石出生的,创始人麦利威瑟(John Meriwether)是华尔街的套利之王,掌管所罗门兄弟公司的固定收益套利部门超过二十年,这个部门是所罗门兄弟最赚钱的业务。团队核心骨干的奖金,经常比所罗门兄弟的CEO还要高几十倍!麦利威瑟知道光靠他个人肯定是不行的,需要构建一个强大的投资团队。于是他挖来了两位诺贝尔奖得主,一位是哈佛大学的教授罗伯特.默顿,另一位是著名的Black-Scholes期权模型创建者斯科尔斯。当然,还有他当年一大批在所罗门兄弟的骨干。

长期资本在创建之初,就被认为是这个世界上智商密度最高的企业。他们也是最早推行金融科技理念的资产管理公司。1994年成立的长期起步规模达到12.5亿美元,是当时有史以来规模最大的新成立对冲基金,他们的认购门槛1000万美元起步,投资者包括全球各大央行和主权基金。

我们回到上面那张图会发现,长期资本一开始的业绩很好,夏普比例极高。他们在成立后的10个月,回报率高达20%。1995年回报率为43%,1996年为41%,而且最大单月回撤只有2.9%。他们用一种科学的思维在管理风险。

到了1998年,由于美国国债和国际债券之间的利率差继续扩大,并没有出现长期资本预计的收窄,当月长期资本亏损高到6.7%,然后在6月份又亏损了10%。98年俄罗斯危机所引起的投资者恐慌使投资级债券收益率与美长期国债spread之差达到历史最高点,市场从未经历过如此局面,长期资本模型从未考虑这种百年不遇的危机,债券市场崩盘,8月31日交易几乎终止,所有投资者停止债券买卖,进一步导致投资级债券与长期国债的spread估价偏离。

我们看到,当长期资本的净值出现回撤时,并非一个很小幅度的回撤,而是几乎直线回落。长期资本的模型,怎么都没有把“黑天鹅”事件计算在内,在其投资中动用了巨大杠杆,最终被“非对称风险”消灭。

今天海外资产管理公司在展示业绩的时候,都会写一句风险提示:过去的业绩,并不代表未来的业绩。我们在看一个基金产品、一个基金经理时,也要把这句话默默记在心中。优秀的团队和个人,出众的历史业绩,并不意味着未来一定能够继续复制。

比历史业绩更重要的是,我们需要理解历史业绩的源头是什么?这个方法面临什么样的风险,未来是否能够持续。从长期资本我们看到,当“天才陨落”的时候,他们可是直线坠落。今天,许多人从后视镜角度看,明白原来长期资本遇到了黑天鹅,原来他们超高杠杆本身就是一种风险,但是要展望未来,是非常困难的。

业绩只是一个结果,包括夏普比例,各种数据。重要的是,这个结果背后的逻辑是什么,这个逻辑是否有瑕疵,是否可持续。我们要看的,不是风险的表面(数据层面),而是风险的实质。有些看似稳定的“无风险”收益率,其实蕴含了巨大的风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员