机构:西部证券

评级:买入

目标价:31港元

核心结论

中报业绩打消市场疑虑:贸易战实际负面影响有限,墨西哥二工厂毛利率企稳回升。公司公布1H19北美地区实现毛利率30%,同比增长5.7pct,环比提升8.8pct,打消了此前市场的两大疑虑:

1)关税上调拖累公司1H19毛利率0.4pct,显示中美贸易战实际负面影响有限;

2)墨西哥二工厂良率和产能利用率显著提升,我们估算1H19二工厂毛利率环比改善12pct。往前看,我们测算中美贸易战对2019年净利润的影响在2%以内,并且随着中国出口美国产能转移到泰国和北美,影响将逐步消除,而墨西哥二工厂良率也处于上升通道中,毛利率仍有上行空间。

主力新品2020年进入业绩收获期。我们预计铝门框、铝电池盒、ACC标牌合计贡献2020/2021年5.0%/8.7%的营收和5.6%/10.7%的净利润,增长确定性高。值得注意的是,铝门框是敏实为OEM制定轻量化方案时首推的新品,不仅ASP高达500-700元,公司在全球范围内没有直接竞争对手。我们认为首批产品示范效应形成后,公司有望获取更多订单。日系产业链受益标的,全球业务增长空间广阔。敏实作为最早打开日系车型配套市场的国内零部件供应商,具备明显的先发优势,将受益于日系品牌在国内市场份额扩张。此外,敏实对日系品牌在全球市场的配套业务刚刚起步,日系全球业务的开拓是公司长期的一大看点。

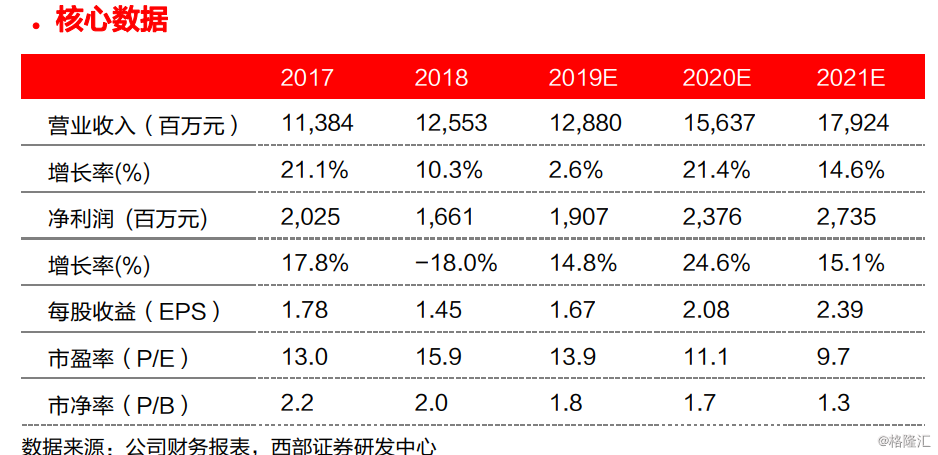

业绩拐点已至,调高目标价至31港元,维持“买入”评级。我们认为下半年公司业绩将重拾增长,预计2019-2021年净利润为19.1/23.8/27.4亿元,年复合增速达18%。我们调高目标价至31港元,基于DCF模型,隐含2019/2020年17/14倍的市盈率。

风险提示:整车厂降价压力、原材料涨价、新工厂产能爬坡不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员