文丨明明债券研究团队

报告要点

今年以来,新增社融同比明显多增与经济疲弱是基本面中的一组矛盾,今年社融高增的一大原因是专项债的发行前置,但由于借新还旧、配套资金、支出节奏和投资效率等方面原因,专项债对经济对拉动作用有限。整体来看,专项债高增与经济疲弱的矛盾反映出当前资金在对拉动总需求方面的使用效率仍不算理想,整体上对债市偏利好,仍维持10年国债到期收益率2.8%~3.2%的区间。

社融与经济的分化。2019年前半程,社融与经济出现分化,高增的社融并未抬升经济增长。首先,2018年的低基数部分导致今年社融增量较高,但这并非其与经济背离的主因。从社融结构来看,社融增量中既包含了部分政府融资,也包含了居民和企业部门的融资,本篇报告聚焦于政府融资的特征,对于社融的另一大流向——居民和企业的部分,我们将在下篇报告详细分析。

新增债务去哪儿?新增债务对经济增长的带动作用要强于再融资债和置换债。2019年1-7月专项债中的新增债发行提速明显,但经济却走弱,一个可能的原因是部分新增专项债资金流向城投公司后被用于偿还到期债务,导致该部分专项债所对应的支出暂时并未形成新增投资。而对于切实流向新增投资领域的专项债来说,由于社会资金的参与度不高,财政的独木也难支基建乃至经济增长。

融资与支出存在差异。由于新增专项债发行量明显高于政府性基金赤字,我们认为专项债的增量资金可能部分被暂时留存,并没有立即用于政府支出。同时也需要注意地方债发行前置本身也是政府性基金支出落后于专项债发行的原因,但不可否认的是支出端相对保守的节奏一定程度上也导致了社融和经济的背离。

专项债资金投向天然存在效率问题。从资金流向来看,资金主要流向地产和基建行业,然而,对于地产和基建行业来说,投资转化为增加值的效率并不理想,可能会弱化资金对经济的带动作用。

2019年过半,新增社融同比明显多增与经济疲弱是基本面中的一组矛盾,观察社融分项,我们发现今年社融高增的一大原因是专项债的发行前置(另一大流向主要是居民和企业融资,我们将在下篇报告详细分析),但由于借新还旧、配套资金、支出节奏和投资效率等方面原因,专项债对经济对拉动作用有限。整体来看,专项债高增与经济疲弱的矛盾反映出当前资金在对拉动总需求方面的使用效率仍不算理想,整体上对债市偏利好。近期多项改革政策密集颁布,我们仍提示风险偏好提升对于债市存在短期冲击,但中长期维度上我们认为利率市场化改革的推进和降融资成本的政策方向意味着货币政策仍有宽松取向,我们认为10年国债到期收益率将在2.8%~3.2%区间。

正文

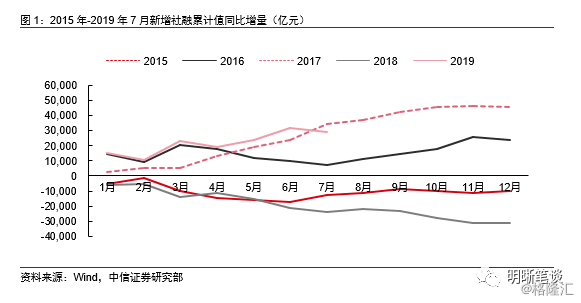

2019年以来,社融与经济的走势持续分化:2019年1-7月新增社会融资规模累计共14.2万亿,较去年同期水平大幅增加了2.9万亿。然而主要经济指标反而较去年同期水平有不同程度的回落,本文将就此展开初步分析。

社融与经济分化

2019年前半程,社融与经济出现分化,高增的社融并未抬升经济增长。2019年1-7月,新增社会融资规模累计14.2万亿,较2018年同期的11.3万亿增加了2.9万亿。结合历史来看,2.9万亿的同比增量(1-7月新增社融累计值的同比变动)也处于历史高位,事实上,2010年至今,仅有2017年1-7月的社融同比增量3.4万亿高于2019年。然而新增社融的强劲似乎仅在一季度显效,此后经济重新走弱,为何?

2018年的低基数部分导致今年社融增量较高,但这并非其与经济背离的主因。具体来看,2018年1-7月新增社融累计虽同比减少2.4万亿,然而考虑到2017年的高基数效应(前7月较2016年同期增加3.4万亿),我们认为2018年的社融走弱可能包含了对2017年高增的补偿性回落,基于此,在2018年社融补跌后反而呈现一定的低基数,这也使得当前社融同比增量较高,但这并非社融与经济背离的主因。

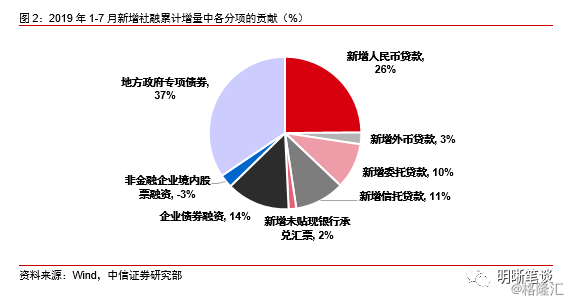

从当前的社融结构看,地方政府专项债是社融增量的重要组成,占2019年累计社融同比增量的37%,本文将结合当前政府融资的特征与经济增长的关系展开分析。社融增量中既包含了部分政府融资(即专项债部分),也包含了居民和企业部门的融资(粗略认为是专项债以外的部分),有必要加以区分。具体来看,2019年7月政府加大投融资力度,新增地方政府专项债4385亿元,创今年新高,截至7月,2019年新增专项债共计1.6万亿,超出去年同期水平0.5万亿约1.1万亿,占累计新增社融同比增量的37%;而其余分项的增量共计1.8万亿,占累计新增社融同比增量的63%。由于政府部门和居民、企业的融资方式、资金运用等方面均有较大的差异,因此我们首先将政府部门与居民和企业部门分开来看,本篇报告将着重分析政府部门融资与经济增长的当前关系。

新增债务去哪儿?

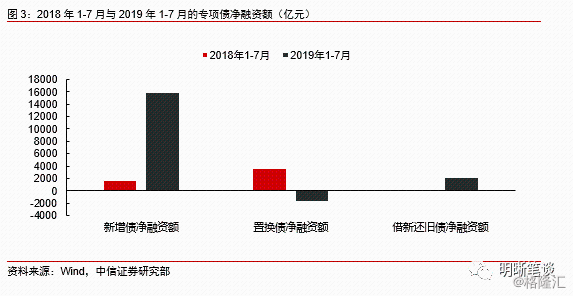

综合来看,相比置换和再融资性质的债务而言,新增债务对应的是新增的消费、投资等,因此新增债务对经济增长的带动作用要强于再融资债和置换债。

2019年1-7月专项债中的新增债发行提速明显,但经济却走弱,一个可能的原因是部分新增专项债资金流向城投公司后被用于偿还到期债务,导致该部分专项债所对应的支出暂时并未形成新增投资。值得说明的是,财政部与央行对地方债发行时间的统计存在差异,需要手动处理以平滑该因素的扰动。我们进一步按前述对专项债对三分法测算,2019年1-7月新增专项债的净融资额较去年同期增加1.4万亿,置换债净融资额较去年减少5310亿,再融资债净融资额较去年增加2020亿,置换债与再融资债的净融资额较去年一共减少了3000亿,理论上专项债对投资的促进作用也应增加,但我们发现基建投资并未明显改善。我们推测由于2019年城投债到期规模较大且融资渠道有限,因此存在部分新增专项债资金流向城投公司后被用于偿还到期债务的可能,导致该部分专项债所对应的支出暂时并未形成新增投资。

而对于切实流向新增投资领域的专项债来说,由于社会资金的参与度不高,财政的独木也难支基建乃至经济增长。我们在此前的报告《债市启明系列20190814—沉寂的基建能否重振旗鼓?》中曾指出,虽然2019年以来地方债发行与财政支出双双前置(虽然支出慢于发行,后述),但由于社会资金的参与度不够,基建投资仍难未明显好转,这也是当前专项债高增而基建和经济双双疲弱的一大原因。

融资与支出存在差异

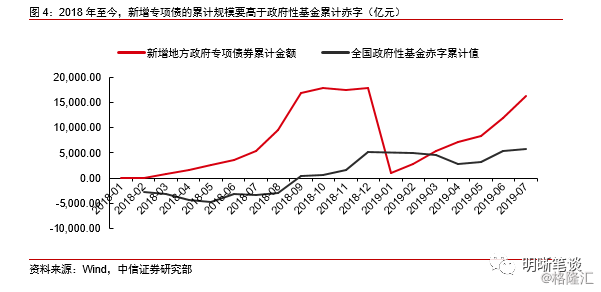

由于新增专项债发行量明显高于政府性基金赤字,我们认为专项债的增量资金可能部分被暂时留存,并没有立即用于政府支出。从政府性基金赤字与专项债发行收入看,2018年全年,全国政府性基金赤字额约为0.51万亿,但地方政府专项债务收入共1.35万亿,明显大于赤字金额,这反映出专项债并非与政府性基金支出的完全匹配,通过发行专项债取得的增量资金可能部分被暂时留存下来,并没有立即用于政府支出。同时,2019年1-7月累计财政赤字较前年增加了0.87万亿,低于同期专项债发行规模较往年同期增加了1.08万亿,这也在一定程度上说明了专项债的发行节奏要快于政府支出。

也需要注意地方债发行前置本身也是政府性基金支出落后于专项债发行的原因,但不可否认的是支出端相对保守的节奏一定程度上也导致了社融和经济的背离。我们在此前的报告《债市启明系列20190814—沉寂的基建能否重振旗鼓?》中指出,2019年至今政府性基金支出和赤字水平均处于历史高位,因此,当前专项债发行增速快于政府支出增速的主要原因可能在于地方债发行端,即原因在于地方债发得快了而不是政府性基金支出放缓。事实上,自2018年11月财政部发布《关于提前下达2019年中央对地方均衡性转移支付的通知》以来,“发行提速”成为了2019年地方债发行的主旋律:2018年12月,人大常委会提前下达了2019年地方债发行额度;2019年1月,总理在国务院常务会议指出,要求加快地方政府专项债券发行使用进度并力争9月底前基本发行完毕。综合来看,地方债发行前置是政府性基金支出速度相对落后的原因之一,但不可否认的是支出端相对保守的节奏一定程度上也导致了社融和经济的背离。

专项债资金投向天然存在效率问题

从资金流向来看,资金主要流向地产和基建行业。当前专项债的主要投向是棚户区改造、土地储备、收费公路和轨道交通。具体来看,2019年1-7月,棚户区改造的专项债净融资额为6153亿,土地储备的专项债净融资额为5567亿,收费公路、铁道交通的净融资额分别为1235亿和225亿。综合来看,资金主要流向的是地产和基建行业。

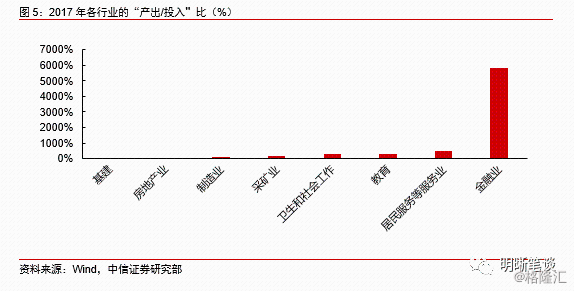

然而,对于地产和基建行业来说,投资转化为增加值的效率并不理想,可能会弱化资金对经济的带动作用。我们以固定资产完成额来衡量投入各行业的增量资金,用GDP中的分行业增加值来反映该行业对经济总量的贡献,将投资与增加值的比值作为不同行业的“产出/投入”比,这个值越高则说明该行业的单位投资效益较高。以2017年的固定资产投资和GDP行业增加值数据为基准,基建行业的“产出/投入”为0.15,房地产业为0.38,均低于制造业(1.24)、采矿业(1.67)、居民服务业(4.76)、教育业(2.86)、金融业(58.31)等行业,一定程度上反映出地产与基建投资的产出效率较低,这也会在一定程度上弱化资金对经济的带动作用。

2019年过半,新增社融同比明显多增与经济疲弱是基本面中的一组矛盾,观察社融分项,我们发现今年社融高增的一大原因是专项债的发行前置(另一大流向主要是居民和企业融资,我们将在下篇报告详细分析),但由于借新还旧、配套资金、支出节奏和投资效率等方面原因,专项债对经济对拉动作用有限。整体来看,专项债高增与经济疲弱的矛盾反映出当前资金在对拉动总需求方面的使用效率仍不算理想,整体上对债市偏利好。近期多项改革政策密集颁布,我们仍提示风险偏好提升对于债市存在短期冲击,但中长期维度上我们认为利率市场化改革的推进和降融资成本的政策方向意味着货币政策仍有宽松取向,我们认为10年国债到期收益率将在2.8%~3.2%区间。

资金面市场回顾

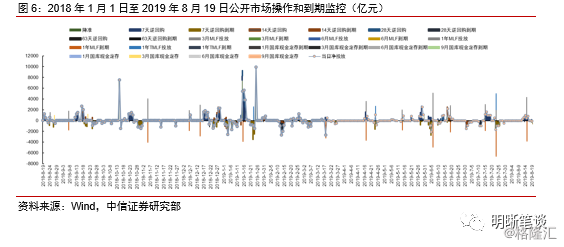

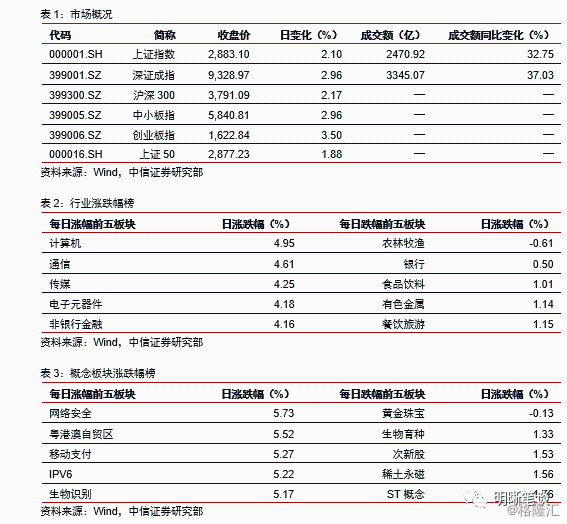

2019年8月19日,银存间质押式回购加权利率涨跌互现,隔夜、7天、14天、21天和1个月分别变动了0.5bps、0.14bps、6.55bps、-2.5bps和-4.29bps至2.67%、2.67%、2.79%、2.83%和2.86%。国债到期收益率大体下行,1年、3年、5年、10年分别变动0.20bps、-0.46bps、-1.77bps、-0.26bps至2.60%、2.78%、2.92%、3.02%。上证综指上涨2.10%至2883.10,深证成指上涨2.96%至9328.97,创业板指上涨3.50%至1622.84。

周一央行开展200亿元逆回购操作,逆回购到期-300亿元,实现-100亿元流动性净投放。

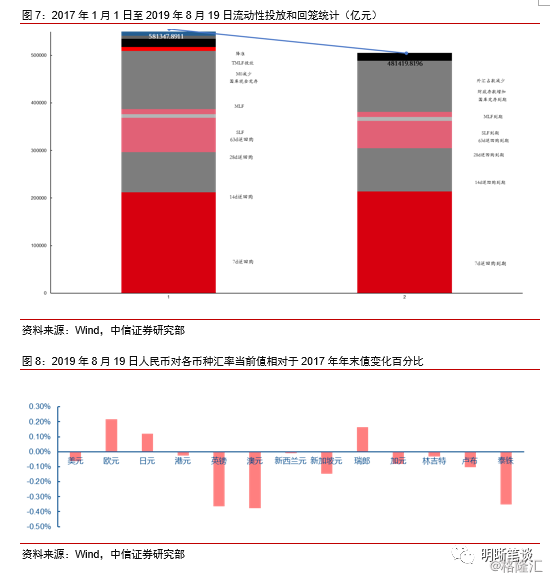

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2018年3月对比2016年12月M0累计增加4388.8亿元,外汇占款累计下降4473.2亿元、财政存款累计增加5562.4亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

市场回顾

可转债

可转债市场回顾

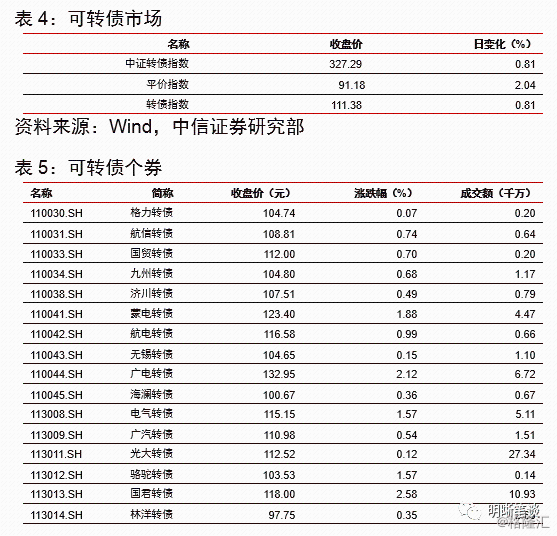

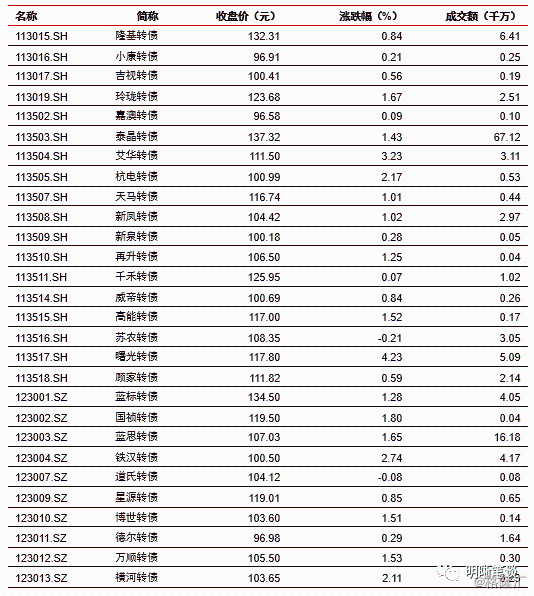

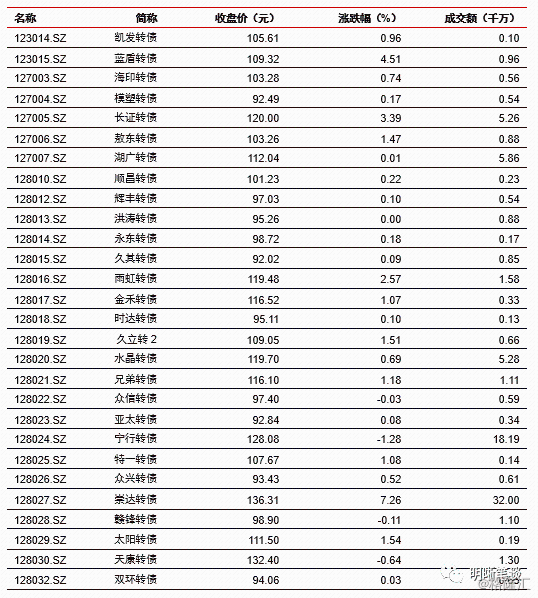

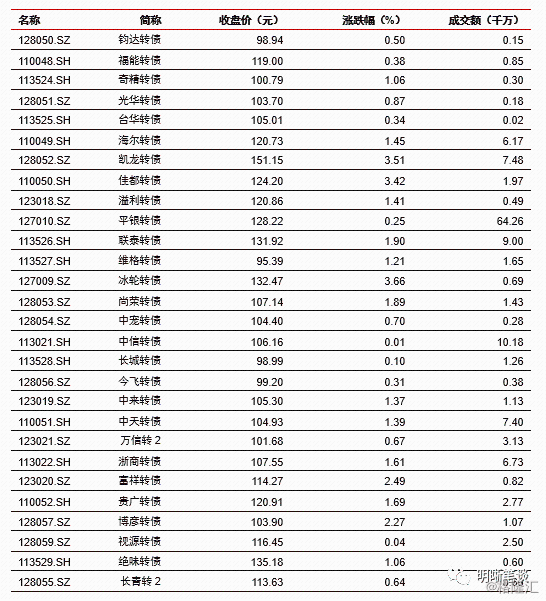

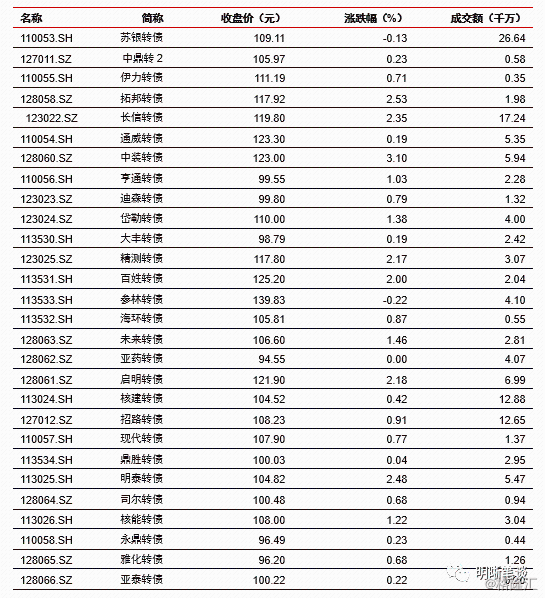

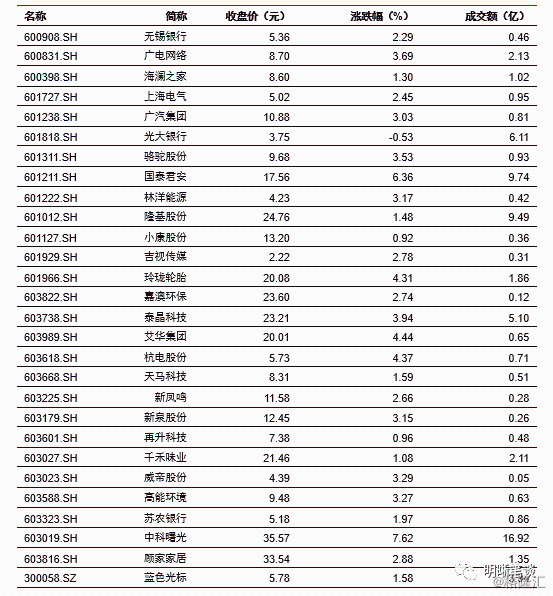

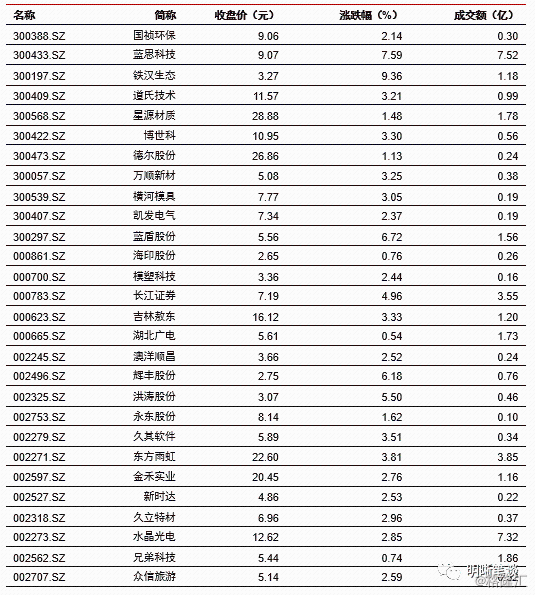

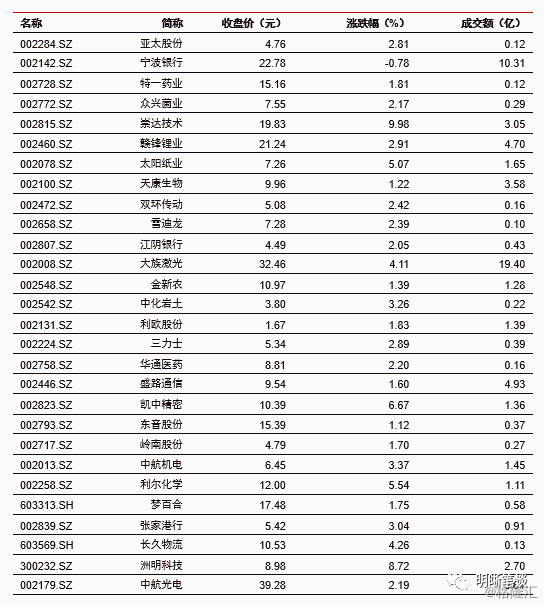

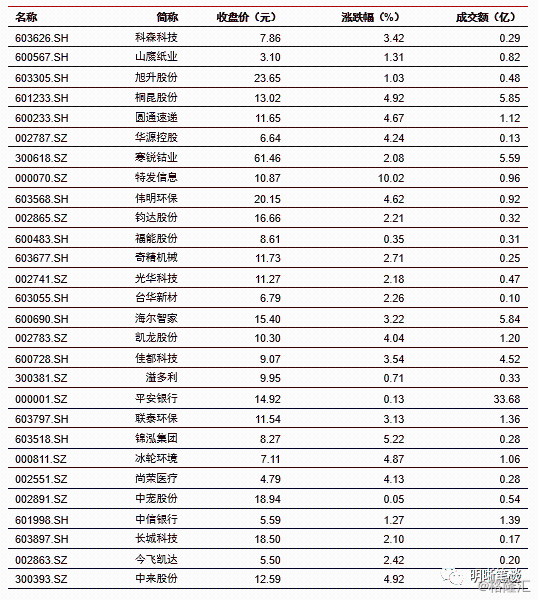

8月19日转债市场,平价指数收于91.18点,上涨2.04%,转债指数收于111.38点,上涨0.81%。173支上市可交易转债,除洪涛转债、亚药转债横盘外,161支上涨,10支下跌。其中,特发转债(23.41%)、和而转债(11.48%)、崇达转债(7.26%)领涨,宁行转债(-1.28%)、天康转债(-0.64%)、参林转债(-0.22%)领跌。173支可转债正股,166支上涨,7支下跌。其中,特发信息(10.02%)、崇达技术(9.98%)、和而泰(9.96%)领涨,圣达生物(-2.38%)、安图生物(-2.19%)、亚太药业(-1.40%)领跌。

可转债市场周观点

上周权益市场虽走出反弹行情,但受制于整体偏高的溢价率,转债市场表现分化明显,中证转债指数基本收平,而个券层面不乏亮点,多支转债走出新高。

上周周报中我们详细的探讨了当前市场的核心问题——是否应该参与以及该如何参与。从结论而言,转债市场偏高的溢价率并非是制约走势的核心因素,倘若正股能形成支撑则依旧存在空间,近期表现不俗的个券中此类标的众多。随着市场短期的强势,投资者又面临着选择,当前市场会怎样衍化。

总体而言,我们判断市场会延续强分化的方向,该如何择券成为当前最为核心的问题。重点讨论三个方向。

一是市场风格的变化早已出现,周末LPR机制的推出进一步兑现了市场流动性宽松的预期,映射至转债市场则钝化了部分低评级标的的信用风险。实际上从年初开始,我们的策略并不以评级论英雄,组合中重点关注的安井、千禾等标的评级并不高且表现强劲。核心逻辑来自于政策导向,降低实体经济融资成本是大势所需,相关机制持续落地,当前筛券标的的核心主导因素已经切换至行业格局与个券资质;二是alpha收益的兑现,在近期周报中我们反复强调市场风格已经由弱beta切换至alpha,市场表现也与此观点一致。而随着中报的陆续披露,在市场标的数量明显增多的背景下如何更深入更精细地择券将是中短期市场的核心方向,在盈利拐点来临前预计龙头标的更能受益于行业格局的重塑,同时我们再次建议在一些位于市场聚光灯之外的标的中寻找预期差;三是一级市场发行的加速,虽然网下申购的减少一定程度削弱了机构在打新市场的资金优势,但从当下市场的整体平均绝对价格出发参与打新依旧存在不小吸引力,需要注意的是目前处于待发状态的潜在供给规模明显偏小,量上未必能提供过多机会。

落实至具体策略层面,结构优化为主,正股资质是核心筛选因素且分化依旧,把握成长龙头机会;除此之外依旧建议关注低价标的的条款博弈机会以及一级市场的打新机会。板块层面消费及金融依旧是市场预期一致的方向,在流动性宽松预期的背景下现金流及分红具备高确定性的公用事业板块也值得关注;高弹性机会则建议关注热点较高且具备成长性的消费电子、华为产业链等。

高弹性组合建议重点关注参林(百姓)转债、和而(拓邦)转债、绝味转债、高能转债、精测转债、洲明转债、光电转债、安图转债、桐昆转债、天康转债以及金融转债。

稳健弹性组合建议关注蒙电转债、水晶转债、雨虹转债、玲珑转债、启明转债、蓝晓转债、华森转债和大银行转债。

风险因素:市场流动性出现大幅波动,宏观经济不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员