8月12,雷士照明(02222.HK)高开71.43%,报1.20,早盘冲至1.27趋于回落,并呈现出震荡走势,截至午盘收报1.11,涨幅58.57%,创下了近5年的新高,并引发了市场的广泛关注。

究其原因,雷士照明早盘的大涨在很大程度上归功于消息面的提振。8月11日,雷士照明发布公告称,与著名国际投资机构KKR达成战略合作协议,后者将协议收购旗下全资拥有的雷士照明中国业务70%的股权。

根据双方协议,雷士照明将与KKR设立合资公司,接收雷士中国100%的股权,其中,雷士照明与KKR分别持有30%与70%的股份。与此同时,雷士照明董事会宣布将向股东派发不低于0.9港元的特别股息。

回顾雷士照明的走势,我们不难发现,自2015年10月以来,雷士照明总体呈现出横盘震荡的趋势,成交量一直很是萎靡,因此,今日早盘的大涨究竟只是消息驱动下的昙花一现,还是沉寂多年后出现什么重大的反转,目前而言依然难以做出判断。

KKR集团,是一家老牌的杠杆收购天王,金融史上最成功的产业投资机构之一 ,全球历史最悠久也是经验最为丰富的私募股权投资机构之一。

KKR的入股,对于雷士照明短期的股价来说无疑将产生较为显著的正向反馈:一方面,作为享誉盛名的投资企业,多次的成功收购案例赋予了全球收购天王的美誉,而其对于青岛海尔的战略入股并获利颇丰的事实让投资者对其与雷士照明之间的战略合作给予了巨大的想象空间;另一方面,每股不低于0.9港元的特别股息无疑将使投资者在短时间内收回绝大部分成本,从而极大限度地降低自身的投资风险。

从某种程度上而言,雷士照明的大涨可以视为一次无风险套利的行为。

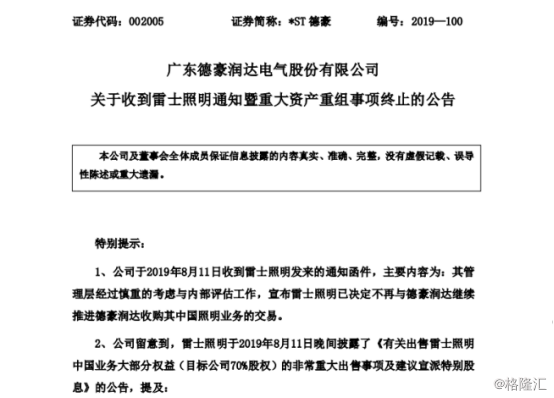

因为对于雷士照明而言,对于中国区业务早已萌生剥离之意。资料显示,早在2018年,雷士照明曾与其单一大股东德豪润达签署过资产并购的框架协议,即德豪润达将联合战略投资者收购雷士光电70%股权,以4.36元/股为基准测算,将发行总计6.4亿股。与此同时,德豪润达以市场配套募集的资金收购雷士光电剩余30%股权,作价共计46亿元。

对于德豪润达来说,作为一家从LED与小家电的企业,在2017年至2018年连续亏损的前提下2019年第一季度再次亏损近8千万元,对此,深交所于4月末对其做出了“退市风险警示”的特别处理。在此情况下,对于雷士照明资产的收购无疑将使其有望通过新业务的整合逐步扭亏从而降低自身的退市风险。毕竟一旦退市,德豪润达将失去重要的融资平台,而在过去的几年当中,其先后进行了4次再融资,上市资格对其的重要性不言而喻。

需要指出的是,对于此次资产并购交易的终止,雷士照明并没有给出详实的解释,只是在公告中描述成“经过慎重的考虑与内部评估工作”的结果。

从客观的角度来说,对于雷士照明而言,选择KKR作为战略合作伙伴无疑是更为明智的选择,无论是从资金的实力与拥有的资源角度来看,KKR的介入无疑更加能够推动其自身的未来发展。

对此,雷士照明董事长王东雷先生则表示:“我们相信KKR是雷士照明理想的合作伙伴,双方对雷士中国未来发展机遇看法高度一致,KKR具有的资源及运营专长也将助力雷士中国业务的长期发展”。与此同时,相对于德豪润达40亿的支付对价,KKR 7.94亿美元的出价无疑更加具有吸引力。

值得一提的是,雷士照明对于中国区业务的出售可以视为其转战国际市场以及转型渠道型企业的重要举措,早在2018年雷士照明便先后收购了怡达和蔚蓝芯光,并将其视为进一步开拓国际市场的跳板,但不可否认的是,相对于2017年而言,2018年雷士照明海外收入骤降34.1%,这意味着其对于国际市场的开拓依旧前景堪忧。

资料显示,雷士照明预计将用这笔资金收购美国或者欧洲的照明业务品牌,目前该集团正在东亚建立LED照明产品生产线。因此,雷士照明对于中国区业务的资产剥离能否带动其业绩的进一步提升尚且存在较大的不确定性。此外,雷士照明董事会派发不低于0.9港元的特别派息需交股东大会审议,从而雷士照明最终派息与否同样存在一定的不确定性。

因此,对于今日雷士照明的大涨,投资者无疑应当保持必要的审慎与冷静,盲目追高的结果往往都以高位套牢收场,从长期来看,雷士照明的股价能否在萎靡数年后实现反转主要还是取决于其自身的转型。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员