作者:君临团队

来源:君临

厦门是个很有意思的地方。

冬无严寒,夏无酷暑的厦门,气候宜人,风光旎丽,在大众眼中,他是一座拥有阳光、沙滩、海岛、异国建筑、民宿、涂鸦与明信片等元素,富含“文艺”气息的城市。

前段时间在厦门岛呆了一周,流连广厦之间,出入市井之地,和能说会道的X总谈过方案、精明过人的厦大教授聊过天,也与滴滴师傅侃过大山,海鲜加工店老板吹过牛。

不知道为什么,总觉得在这座看似平和的城市之下,似乎有一些暗流涌动。

一边是层层叠叠的小渔村,坑坑洼洼的泥泞巷道;

一边是金碧辉煌的海景房,壮观绵延的市政工程。

作为一个普通百姓收入普遍偏低,人口仅400来万的城市,厦门却有着跻身一线城市的房价,是中国房地产里的一支金光闪闪的奇葩。

众所周知,福建商人是现代中国商人群体中一种特殊的存在,有着漫长的经商历史,爱拼才会赢的性格,也有着悠久的造假传统,过把瘾就死的地下经济。

震惊全国的远华大案、行销全国的假烟、以假乱真的假名牌、层出不穷的集资诈骗、千夫所指的莆田系、愈演愈烈的电信诈骗。

结合闽商的生猛,以及厦门房价远远脱离的基本面,在对这一超越了均值回归的异象的胡思乱想中,我们闻到了妖气。

职业病使然,很快就联系到厦门几家有着同类异象的上市公司。

为什么三安光电的毛利率就是比同行高?

为什么亿联网络那毫无技术含量的IP电话机有着超常理的净利润率?

为什么吉比特靠一款日薄西山的2D游戏,股息率能勇夺A股第一?

虽然我们不是会计老师傅,但总归有一些商业常识,大多时候识破骗局,需要的不是造诣深厚的会计技术,而往往是最基本的常识。

首先声明,他们有没有造假,我们没有实锤,我们只是对有些反常现象充满了警惕的好奇。

1、三安光电

树倒猢狲散。

今年年初,甘肃读者集团原董事长王永生被双开。

7月底,国开行原党委书记、董事长胡怀邦接受审查调查。

这两位是继去年中国华信董事长,福建商人叶简明被查后,涉及甘肃省原省委书记王三运腐败案的商界人士。

这让吃瓜各方不得不将下一位被查的对象,怀疑到深入介入这次官场大震荡的福建三安集团身上。

2007年,王三运官升一级,从福建调入安徽,而带旧部去新地方,是王三运一贯做法。

尾随而来的三安集团,便在安徽开始了跨越式发展。

2010年1月,安徽三安光电在芜湖成立,当年净资产便从去年的14.61亿飙升到49.1亿,到2018年净资产规模已经翻到212.49亿。

很明显,三安业绩的起飞,来自“吃得开”,一吃政府补贴,二吃政府订单,三吃贷款资源。

2009年-2012年三安光电获得各项政府补贴总计29.02亿元,占三安光电三年利润总额53%。

尤其2010年落地安徽后的三年中,三安光电从芜湖、淮南等地获得总计逾25亿元的政府LED路灯订单。

根据当时的交易合同计算,一根灯柱两盏灯价格高达万元以上 | 来源:《证券市场周刊》

同时,银行也对三安大开绿灯,长期借款从2010年3.97亿飙到2012年的24.29亿。

当然,这种“吃得开”不是没人盯着,2011年和2013年,《第一财经日报》与《证券市场周刊》就曾质疑三安光电政府补贴和订单过多问题。

但这并没有伤及三安光电的皮毛。

直到2018年底,其控股股东三安集团发债,才把这家企业帝国的猫腻暴露出来。

三安集团,总资产554.31亿,净资产仅71.2亿,资产负债率达87.16%。

表面上看起来,资产负债率只是算高一点,但蹊跷之处,在于计入资产项目高达86亿的预付账款。

这86亿,从披露出来的前五名来看,都是来自福建的规模较小的企业,而且在税务系统中只能查询到两家,都为小规模企业,这意味着只能开具增值税普票,无法让三安集团抵扣。

而“福建安溪聚鸿兴有限公司”更有意思,通过工商系统查询,只能查到“福建安溪聚鸿兴工艺品有限公司”,而这家公司也没有名称变更历史。

显然,三安集团故意隐去“工艺品”三个字。

混淆视听的目的,就因为该公司的主营是木椅、藤椅。

预付7.49亿买椅子,这很奇妙。

要说,如果三安集团把这预付款拿掉,可以说资不抵债,岌岌可危。

那么我们可以阴谋论一下,大股东这日子过不下去了,按理说该把手伸向上市公司,占点款啥的。

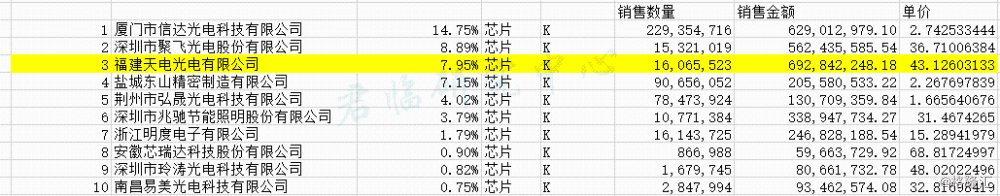

很可惜,我们暂没发现大股东如此操作,相反,在三安光电对交易所的问询回函中,我们找到一家颇有故事的公司——福建天电光电有限公司,位居三安光电2018年第一大客户。

三安光电声称其并非关联方,但早在2013年证券市场周刊的报道中,我们看到这样一则故事:

天电光电于2007年由万喜红、罗龙和雷玉厚三人在深圳设立,随后吴中主与刘耀德两名自然人加入。

据刘耀德本人透露,他与三安集团的少东家林志强为小学、初中同学,曾为同桌。

而吴中主的哥哥向记者透露,吴中主及妻子周锦芳都就职于三安光电,系三安光电员工。

也许是因为乱说话,他们很快就下了课,大股东王宏黑突然冒出来,15年又换成了王雄。

值得一提的是,证券市场周刊笔下的天电光电是“深圳市天电光电科技有限公司”,而问询回函所提的天电光电是“福建天电光电科技有限公司”。

但实际上这两家公司都是一码事,而且三安光电称福建天电光电是2013年8月成立,显然有意切割之前的不利报道。

根据三安的澄清公告,这个王雄,曾经是三安持股的弘晟光电的一名出纳,现在摇身一变,拍出巨额资金拿下股权,然后莫名其妙的上了位。

这个出纳,工资一定挺高的。

到底是不是关联暂且不论,但如果细读问询回函,会发现天电光电是打开三安光电操纵利润之谜的钥匙。

天电光电不仅是第一大客户,同时又是第四大供应商,他为三安光电提供封装产品。

根据半导体行业的上下游关系可知,三安光电生产芯片,那么天电光电是三安光电的下游,这样看来,天电光电是一个委托加工商。

委托加工的话,会计分录这样做:

借:委托加工物资

贷:原材料

支付加工费,会计分录这样做:

借:委托加工物资

借:应交税金-应交增值税-进项税

贷:银行存款/应付账款

收回成品,会计分录这样做:

借:产成品

贷:委托加工物资

可以看出,委托加工并不会发生商品实质上转移,无法构成交易,但为什么三安要做成销售和采购呢?

实际上,天电光电的封装还不是产业链的终点,真正的终点是封装下游的LED应用产品的设计和销售服务。

这一部分,就是由明确的关联公司——Luminus Inc.和安徽三安来完成。

这就怪了,明明封装是最没技术含量的环节,为什么三安偏要找一个“外人”来多此一举呢?

更何况这个“外人”,还有着让人可疑的关联关系。

如果有人做了本不该做的事,那么就一定有不可告人的隐情。

这个隐情以及两个疑问,要从问询回函中的产品价格中寻找。

从产品单价上看,定价可谓十分诡异。

如果仅从上市公司聚飞光电和兆驰节能的单价来比较,天电光电的单价就显的偏高。

大家知道,2B的生意,是一个专业市场,买卖双方都是专业人士,在专业市场中,价格与成本是挂钩的,定价明显高出一截,显然存在可疑支出,有做高销售的嫌疑。

我们着墨于天电光电,只是想说明造假是个系统工程。

一个谎言,需要另一个谎言去掩盖,而与此同时,只对一个地方造假,数据上容易漏马脚,那就要多找几个地方下手。

这就意味着容易呈现出大面积的异常。

在翻阅三安光电的诸多资料时,可以说疑点重重,一团浆糊,除了这些倒来倒去的货流,勾勾搭搭的企业关系,三安还有其他问题:

诸如:

1、大存大贷

对于注重经营效率的民企来说,让资金趴在银行账上本身就难以想象。

这种一般是有两种可能,一是货币资金造假;二是通过银行提供“方便”被违规挪用给大股东占用。

且不说最大一笔存款存在领导刚被审查的国开行,其他大部分存款都存在厦门银行、泉州银行之类的小银行。

联系到被接管的包商银行、锦州银行,我们认为三安在这个问题上并没有过关。

2、黄金废料

这更是一团浆糊,首先是金额上的问题,2018年三安的生产成本是42.98亿,回函显示原材料为26.9亿,而废料销售14亿元。

我的天,这简直是神一样制造大神,耗用了26.9亿原材料,卖了67.33亿的芯片、Led,还把废料也卖了14亿。

社会我三安哥,惹不起。

其次是商业逻辑上的问题。

LED芯片制造这行,其实全行业都差不多,都是靠进口MOCVD等设备来生产,生产流程不会有特别明显的差异。

那么按理说同行乾照光电、聚灿光电也会有类似的大量高毛利的黄金废料业务。

很可惜,别人并没有像你这样处理。

如此提高毛利率的财技操作,就应该推广到全行业。

同时,采购了5.4吨黄金,花了12.53亿,消耗了5.31吨黄金,然后回收并销售了19吨的黄金废料,确认收入10.7亿。

光是从购进和售出的量上看,差距太大,并不符合商业逻辑。

而且回函上三安也是避重就轻,绕了一圈,笼统的说了一通不痛不痒的工艺流程,但关键问题诸如量上的差异,买家情况避而不谈。

3、财务技术

作为芯片制造行业公司,三安算是个重资产行业,固定资产89.12亿。

在主要的固定资产里,最核心的机器设备占比69.59%,账面价值61.13亿。

众所周知,固定资产折旧是个调节利润的科目,三安的设备折旧年限为8-25年,而同行华灿光电的折旧年限只有5-10年,乾照光电只有2-10年。

如此大规模的机器设备,折旧年限拉长,可以轻轻松松每年虚增几亿利润,毛利率就上去了。

另外,三安的研发费用资本化率也显的特别高。

2018年三安8.07亿研发支出,过高的资本化率,又挤出几个亿利润,这不,净利润率又上去了。

目前,虽然三安股价已经过一轮暴跌,一定程度反映了暴雷后的预期。

但三安的问题很明显不止一个,投资者一定要疑罪从有。

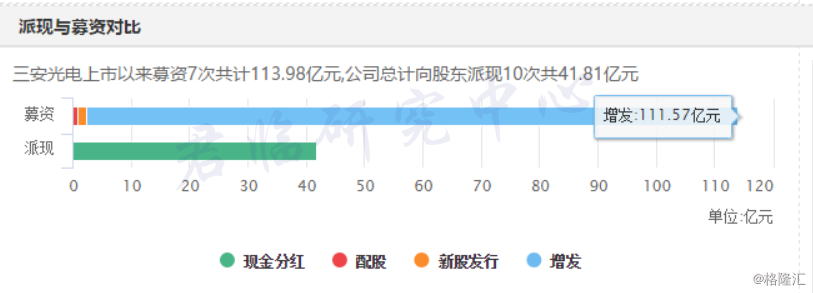

三安的话题从大股东的财务窘迫而起,但表面上似乎大股东并没有把手伸向上市公司,反而尽可能的将这个上市平台装点的富丽堂皇。

我们猜测其目的,应该是将上市公司仅仅作为债务融资和股权融资的双料平台,滚大资产规模,拉上各路利益相关方,大而不能倒,肥自己,坑股东。

这种公司,到底是创造价值还是毁灭价值?

2、亿联网络

庙小妖风大,池浅王八多。

亿联是一家好到让人起疑的公司。

高毛利率、高净利率、连续多年的利润高增长。

2019Q1,亿联总资产39.3亿中,货币资金和理财占32.3亿,固定资产仅1亿,应收账和存货合计5.2亿。总负债仅2亿,没有任何债务。

资产负债率仅6.68%,资产轻的让人怀疑到底是不是一家制造企业。

正是由于“太好了",才显的那么妖气弥漫。

亿联的主要产品是SIP统一通信桌面终端,收入占比为74.02%。

别看这东西名字特别长,其实就是IP电话机,比咱老百姓家里用的座机本质上没多大差别。

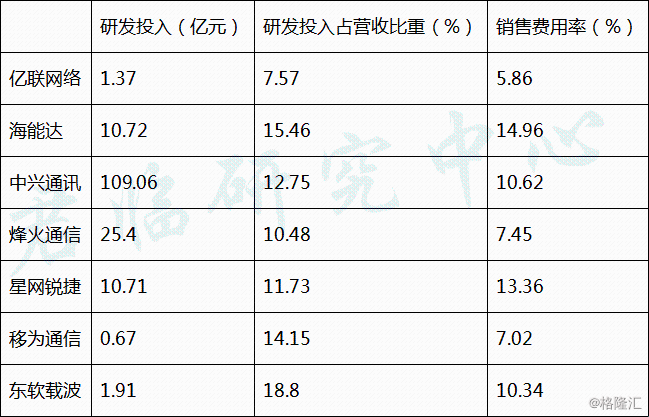

就靠卖电话机,在通信行业中,亿联各项指标均极大的碾压了同行。

大家知道,这几年中国手机品牌崛起,背后是一条完整的产业链支持,让行业门槛大幅降低,阿猫阿狗都能造手机。

罗永浩说了句大实话,除了华为,大家都是方案集成商,谁也别装大尾巴狼。

而手机是一个创新点很多的产品,表面上看起来门槛低,实际上竞争非常激烈。

华为近年来的异军突起,靠的是实打实的研发投入,自研的基带芯片和主芯片,让华为手机功能性能的各方面体验都领先对手。

同为通信产品,亿联的IP电话也差不多,也就是集成商,根本谈不上自研任何芯片。

在知网上搜索关键词,可以搜出一堆硕士毕业设计,硬件模块设计大同小异,整体设计更谈不上有多高难度。

无论是CPU、内存、音频处理单元、液晶屏,都有成熟产业链支持。

IP电话不像手机有那么多创新点,所以光凭常识,就根本看不出这产品有什么魔力,让亿联有着60%的毛利率,以及近乎50%梦幻般的净利率。

当然,通信产品拥有60%的毛利率不算稀奇,关键是这50%的净利率到底是咋来的。

大家知道,高利润的商品依赖于专利、品牌、规模效应、垄断等护城河。

而通信产品只能依赖于研发投入形成的专利壁垒,但亿联的研发投入在强者如麻的通信行业,只能算撒撒胡椒面。

虽然不少人质疑过亿联产品销售子虚乌有,但在亿联的官方宣传口径和券商研报中,多次引用Frost & Sullivan的数据有力反击了质疑。

洋机构的数据不知从何而来,让人既无法证伪,也无法证实。

让质疑方觉得是狗吃天——无处下嘴。

比如2017年,Frost & Sullivan显示亿联网络在SIP话机领域的市场份额上升至26%,位居世界第一,成为统一通信个人桌面终端业务的行业领导者。

Frost & Sullivan,中文名称弗若斯特沙利文,洋名字很能唬人。

但事实证明,洋和尚也会念歪经。

博士蛙(01698.HK)、诺奇(01353.HK)这两港股涉嫌财务造假而长期停牌的公司,也许大家不熟悉,但曾被浑水狙击过的辉山乳业(06863.HK)可是鼎鼎有名。

这几家涉嫌财务问题的公司,在上市提交资料当中都提到,雇佣了弗若斯特沙利文(Frost & Sullivan)提供市场地位咨询报告。

你说巧不巧,亿联也是Frost & Sullivan的客户。

▲

来源:Frost & Sullivan官网

根据历年财报统计,五年来亿联网络合计销售1400万台IP电话,欧洲有600多万台。

有一位分析师,曾经是华为的GTS(全球技术支持),属业内人士,在欧洲驻了3年,但无论是他本人还是过去的同事、同学,只知道有思科、Polycom,没有一个人听说过“yealink”。

亿联的销售怪就怪在这里,IP电话算是个2B行业,但产品是2C的,而亿联的销售收入几乎全部来自国外,这就让国内的投资者无法接触到亿联的产品,难以核实。

这就给造假开了方便之门。

刚写过的信威集团,就是一例,同样是看起来高大上的通信产品,同样高到夸张的净利率,同样销售全部来自海外。

亿联的财技确实很高,说实话,从财报上几乎看不出什么异常。

但如果说有破绽的话,应该集中在货币资金,正因为其他科目都比较“干净”,所以要造假的话,只会在销售上造假,假如销售是不真实,那么货币资金也必然不真实。

遗憾的是,交易所也未进行问询,令其披露更多信息,让我们很难找到实锤。

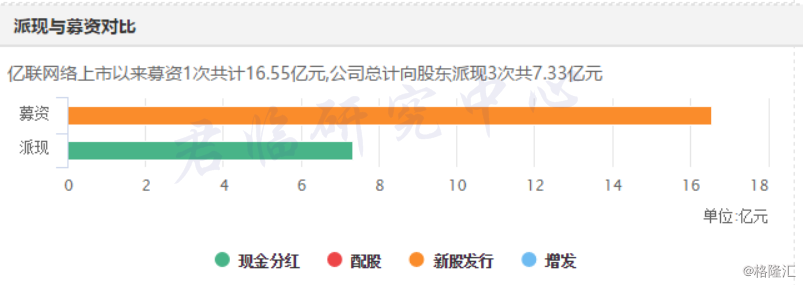

既然亿联本身不差钱,而且创造现金的能力那么强,亿联上市究竟是图什么呢?

看他的分红,似乎明白了点什么。

上市两年半,亿联已经分掉了近一半的募集资金,要知道,亿联是一个创始人大股东持股高度集中的公司,累计持股占比高达74.77%。

我们假设一下:

如果销售有假,那么这些分红,大多流入自家腰包,再把利润增速继续保持,待明年解禁后,上演胜利大逃亡。

听老股民一句劝,一家公司看起来非常完美,但又无法验证这种完美时,还是小心为妙。

3、吉比特

无事献殷勤,非奸即盗。

2018年,整个游戏行业堕入了版号冰冻的深渊。

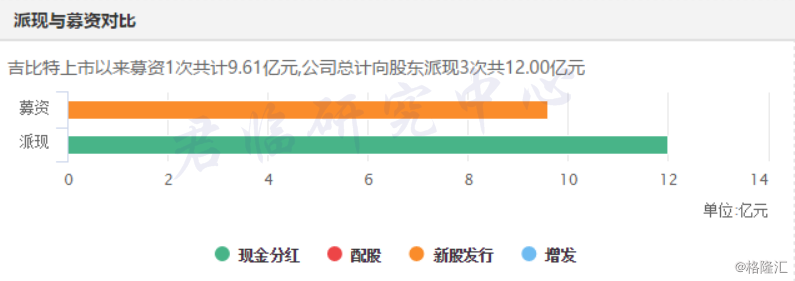

贵为游戏老大的腾讯,从高点到低点,股价近乎腰斩,但偏偏就在这万马齐喑的关头,吉比特推出土豪式分红,全体股东每10股派发现金红利100元。

似乎有点“不过了”的意思。

事出反常必有妖,要知道,吉比特两位大股东,一致行动人,合计持股比例41.55%,此次分红,分得的现金2.99亿元。

不过话说回来,吉比特这种“吃干喝尽”式的操作路数,历史上有渊源。

在上市前,2011年吉比特斥资1.13亿元用于股权激励,当年分红了3000万;2012年分红1.6亿;2013年在支付2.7亿回购款的同时,仍分红2000万;2014年分红6000万;2015年分红3000万;占5年累计净利润的94.99%。

另一方面,IPO募集的资金6.87亿,其中买办公楼就达3.2亿,占募资金额近一半。

很显然,吉比特前些年的盈利累积足以支持其买楼,但非要伸手向市场要钱,大股东不愿意将前期经营成果与公众投资者共享。

小里小气可以理解,但如此“吃干喝尽”,确实有点不厚道。

今年的分红实施,已将IPO募资分配殆尽,随着大额分红带来的利好,两大创投也开始胜利大逃亡。

平心而论,吉比特算是国内比较注重原创、打磨玩法的游戏公司。

但那段辉煌的日子,已经随风而逝。

吉比特的拳头产品,端游《问道》是2006年上线,曾与梦幻西游分庭抗礼,最高同时在线百万人,是毫无疑问的爆款游戏,经典IP。

就是这一爆款,给吉比特带来了长久的生命。

十年后,《问道》赶上端转手游的风口,手游《问道》上线后,再次迎来爆发式增长。

迄今为止,《问道》仍然是吉比特的核心产品,收入占比8成以上,虽然吉比特在全力以赴摆脱对《问道》的依赖,但成果寥寥。

所谓的重磅作品,精心打磨代号为“M26”新游戏也一再跳票,只听楼梯响,不见人下来,也让人怀疑是否只是划了个大饼而已。

回顾端游《问道》的成功,可谓时也运也,那时的中国游戏市场,哪有现在这般五彩斑斓。

《问道》根植于中国传统文化《封神榜》的游戏背景设定,回合制的玩法,大量的创新设定、工具、系统,迅速抓住了用户,在欧美魔幻风充斥下的多人在线游戏市场刮起一阵中国风,一下填补了市场空白。

我们曾在2017年介绍过吉比特,我们曾写道:“吉比特的诞生,是几位游戏少年一场梦幻的远征。”

创业时的吉比特,聚集起来的是一群真心热爱游戏的网瘾少年,但随着《问道》的成功,他们却在吉比特引入外部投资者,发起上市冲锋后,莫名其妙的各奔东西。

比如沈万里,曾是《问道》的游戏主策划人,诸多游戏创新设定的设计者;

比如苏华舟,曾力邀吉比特现任董事长卢竑岩归国创业,可谓是吉比特的真正创始人。

在新三板极致互动 (837011)的高管名单中,可以发现除卢竑岩外,那批不再年轻的网瘾少年又重新聚在一起,似乎想再次复制当年耀眼的辉煌。

但吉比特上市后的财富故事,与他们再无关联,至于背后的明争暗斗,也许只有他们自己知道。

吉比特的妖气,主要是高分红的问题,至于财务上的瑕疵,主要集中在在建工程长期挂账不转固,而有没有造假,可能性不大,业绩还没有特别不符常理之处。

但高分红,往好的一面说,是成长性不足,公司在主动收缩。

往坏的一面说,就是准备在资本市场割韭菜,将募集资金消耗干净,然后套现走人。

联系到公司过往小里小气的作风,前一种风险让估值下移,后一种风险更是不得不防。

不管怎样,对投资者都算不上好消息。

4、尾声

随着中国经济的减速,过去的舞照跳、马照跑的好日子告一段落,经济增长要从速度转向质量。

近期暴雷潮的出现,就是对宏观经济的具体反应。

而要提前识别有问题的公司,一定要记住股市老司机的经验之谈,重点盯着资产负债表。

尤其是在宏观不景气的环境下,表现的特立独行、一枝独秀的公司,要么就是真正的好公司,要么就是有妖气。

要识别之,固然离不开基本的财务知识,更依赖于基本的商业逻辑。

大多时候,造假和财技的界限很模糊,但倾向认为但凡有明显展示财技的公司,又或是好几处存在明显不符合商业逻辑的行为。

那么一定在掩饰某些隐藏在深处的问题,要坚决执行疑罪从有的投资原则。

押中了一个“预期差”可能大赚,要是押不中呢?

无论是投资者巴菲特,还是投机者利弗莫尔,都一再告诫后人们:

“不要冒丢失本金的风险”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员