一

7月22日,这一天注定会载入中国金融史册。

去年11月5日提出到现在,仅仅259天,科创板就正式开门迎客了。速度之快,前所未有。

中国股市有一个传统,有新必炒,自然也不会错过这场盛宴。不过,科创板首批集体挂牌的企业估值真的不便宜,但仍然止不住匆匆进场的韭菜们。我们来看看今日的盛况:

截止收盘,25只个股全线大幅收涨,平均涨幅约140%,其中16家公司涨幅超过100%。其中,N安集收涨400%雄踞榜首,盘中更是一度大涨超过520%。

(来源:Wind)

再看看换手率,25家上市公司均超过60%。超过80%的有6家,包括安集、心脉、超导等。这种逆天的换手让人完全看不懂。

成交额方面,中国通号高居榜首,高达97.62亿元,25家企业成交额总计485亿元,看来大伙们都很热情。

由于波动很是剧烈,盘中临停的不少,包括杭可科技、瀚川智能、虹软科技、睿创微纳、交控科技、嘉元科技、天准科技、中微公司等。其中,中国通号和嘉元科技更是多次临停。

此次参与科创板的用户在300万左右,有人进场,有人离场,碰面时更是互道一声“SB”。他们共同构成了一派祥和的喜庆氛围,毕竟科创板首次出道,还是要给足面子的。

但是,作为资金量不大的散户韭菜们,还是得掂量掂量,毕竟估值不便宜的情况,再度上涨2-4倍,其实已经大幅透支未来的业绩。大伙都想着赚快钱开跑,但明天会不会齐齐挂—30%的临停线呢,注意风险是首要任务。

二

科创板以前所未有的速度落地,不少问题就会暴露出来。自然,市场对于首批挂牌的企业嗤之以鼻,因为上市企业质量参差不齐,有好的,有差的,但总体还算过得去吧,遭到市场吐槽在所难免。

但是,这并不改变科创板挂牌的伟大创举。科创板的开锣交易,让笔者想到了48年前,在东太平洋彼岸上市的纳斯达克。

1971年,美国很多的中小科创型企业融资很困难,但又达不到纽交所的上市要求,并且场外交易异常混乱,纳斯达克就在这样的背景下诞生了。

当年10月13日,英特尔挂牌纳斯达克,成功拿到820万美元的融资。

20世纪90年代,随着第三次信息技术的爆发,源源不断的资本涌入纳斯达克。该指数从1990年的322.98点一路飞涨,2000年年初已高达5132.52点。

后来互联网泡沫破裂,1年多时间就跌破1000点,跌幅超过80%,可谓是异常惨烈。

2006年2月,纳斯达克再度改革,将股票市场分为三个层次:“纳斯达克全球精选市场”、“纳斯达克全球市场”以及“纳斯达克资本市场”,进一步优化了市场结构,吸引不同层次的企业上市。

纳斯达克跌跌撞撞,一路探索,一路改革,到如今已是全球第二大股票交易市场,并走出了一大批科技型企业,包括苹果、谷歌、Facebook、奈飞、亚马逊等等。

不敢想象,如果没有纳斯达克,这个世界将会抹杀多少科技的种子。

科创板的开锣,在一定程度上跟纳斯达克有异曲同工之妙。

有人一定会来较劲,原来的新三板,不是说是中国的纳斯达克吗?

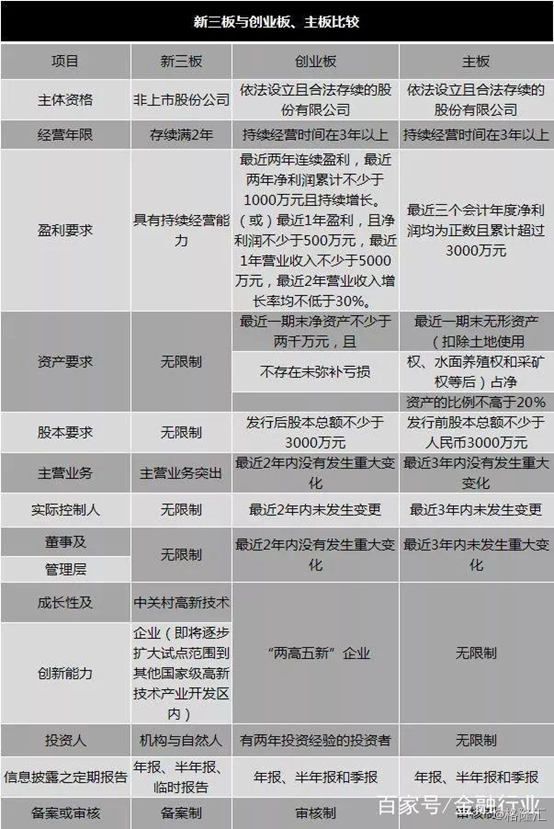

首先,我们看看新三板与主板、创业板有何区别:

通过上表,我们可以很清楚的看到,新三板公司只要你成立满2年,想上市就能够上市,可谓是零门槛。即便在自由的纳斯达克,对于营收和股东权益等方面也有要求的吧!

没有门槛,意味着金子和沙子一起来,自然就会有大问题。短短几年之间,新三板挂牌的企业超过1万家,什么类型的企业都有。再加之500万资产的“灭绝师太”级别的高门槛,把绝大多数投资者拦在门外。

第一,企业质量鱼龙混杂,大多都非常次;第二,玩家太少,丧失流动性,根本就不能解决企业的融资问题。新三板就这样“名存实亡”了。

新三板从一诞生开始,就注定不能成为科技企业扎堆的中国版“纳斯达克”。

三

过去,最高层反复在不同场合表示,中国经济将由“高速增长阶段”转向“高质量发展阶段”。可见,中国未来经济的四梁八柱,将由原来的房地产为主的模式逐步切换到战略新兴科技产业。

要发展战略新兴产业,一定要动用资本的力量,那破局就在资本市场。在这样的背景下,最高层在进博会上提出,“将在上海证券交易所设立科创板并试点注册制,支持上海国际金融中心和科技创新中心建设,不断完善资本市场基础制度。”

所以,看得出,科创板不是简单的新三板翻版,而是带着使命任务的——助力科技企业的创新与发展,并推动A股制度改革。

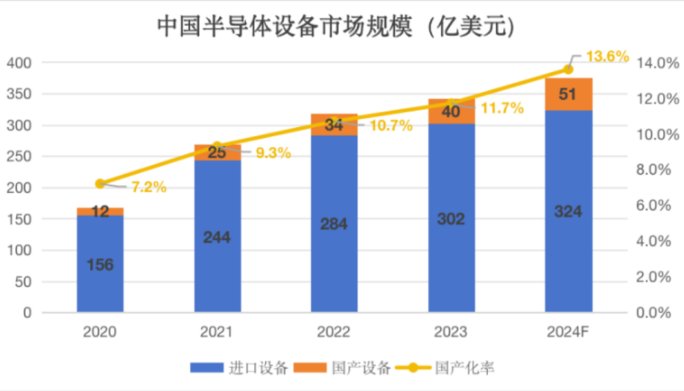

我们知道,特别在芯片半导体、发动机、生物医药、高端智能制造等高科技产业与国外的差距较大。主要的因素之一就是缺乏长期低成本资金的支持,背后更是资本市场的不给力。

我们来看一组数据,2015——2018年1月,人民币贷款占社融的比例均在20%以下,直接融资占社融比也都在15%左右,而西方发达国家的直接融资和间接融资的比例基本维持在1:1。

中国企业的融资渠道以商业银行为主导,也就是间接融资,直接融资为辅。这种间接融资为主导的模式会有一些问题。其一,资金成本并不低,对于实体经济不“友好”;其二,导致企业不能做长期项目的投资,怕银行抽贷导致经营上的问题。

另一方面,高科技产业往往需要长年持续的投入,几年下来仍然要面临亏损。并且,这些产业的公司相对传统产业往往是轻资产,可抵押的资产较少,在银行可拿到的额度非常有限,即使拿到了资金成本也比较高。想上市直接融资呢,又需要连续多年盈利,还有同股同权等多重限制,所以目前的资本市场制度对于新兴的高科技企业是格格不入的。这也是中国的高科技产业与西方有差距的一个重要因素。

未来,中国的经济要依靠5G、新能源汽车、高端智能制造、半导体等为首的战略新兴产业,而不再是传统的房地产地来拉动了。但是直接在A股主板动大手术,毕竟50多万亿的盘子,还牵涉到各种利益格局,也显然是不能直接在上面动的。

所以,直接新立一个交易所,所有的上市制度推动重来,并且上市的主体是战略新兴产业的高科技公司,让金融系统更好地支持未来的高科技产业,就成为了政治正确的事了。

科创板就是中国资本市场改革的先行区,类似于改革开放以深圳为试验田的做法。既然是排头兵,国家会大力把各种资源向科创板倾斜。并且,一旦成功之后,A股主板的相关制度改革也就能参照科创板了。

总之,科创板不仅仅是资本市场的问题,还是关系到经济转型产业升级的问题,背后更是深层次的体制改革的问题。所以,科创板不是新三板的简单再翻版,而是助力中国经济的龙头抓手,并打造上海国际金融中心的重要一步。科创板对标的是美国的纳斯达克,未来不仅是中国的高科技企业在这上市,还要争取海外最优秀的高科技公司,让中国的老百姓也能分享到科技红利。

四、尾声

今天,有个段子是这么说的:

嘉元科技:三板退市前市值26亿, 科创板143亿

天准科技:三板退市前市值18亿,科创板106亿

西部超导:三板退市前市值47亿,科创板231亿

同一个姑娘,换了一个高逼格的场子,身价暴涨数倍,点石成金的魔术,就是这么神奇!

段子归段子,诚然,现在大涨过后的科创板企业真的太贵了,后面将面临巨大的回调压力,并最终回归价值本体。接下来,科创板将收割一部分人,股民们会经历短期阵痛。

但是,科创板背后带来的长远影响却是巨大的。罗马不是一天就建成的,好的交易所也不是一蹴而就的。对科创板要有耐心,里面可能诞生下一批的华为或谷歌。

一个国家的崛起,需要一个强大的资本市场,而这其中的关键杠杆点又在于改革试验田的科创板。最后,用一句梁启超的话来表达对科创板的期许:前途似海,来日方长。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员