机构:招商证券

评级:买入

目标价:25.8港元

中国制药市场将保持稳定增长

根据弗若斯特沙利文数据,中国制药2023年市场规模将达到2.132万亿元人 民币,2018-2023年复合年增长率为6.8%。这一增长主要得益于持续发展的 经济、收入增长、健康意识提高、人口老龄化以及利好新药研发的政策。同 时,我们认为,在研发门槛提升、一致性评价深化、以及国家带量采购的推 动下,我国相对较分散的医药市场的整合时机已经成熟。

战略定位于中枢神经系统、抗肿瘤和抗感染药物领域

翰森制药在中国的六大治疗领域中拥有龙头地位,包括中枢神经系统、抗肿 瘤、抗感染、糖尿病、胃肠道和心血管疾病领域。根据公司2018年的销售 收入分布,翰森是中国最大的精神类药企(9.2%的市场份额),第五大抗 肿瘤药企(2.5%的市场份额),以及第三大多重耐药性革兰氏阳性细菌抗 生素药企(14.1%的市场份额)。

已被证实的销售能力和研发平台

翰森的销售主要通过自建团队,目前拥有约4,500名专业销售人员,覆盖全 国1,900多家三级医院、5,000多家二级医院和其他众多医疗机构。翰森在过 去20年中证明了其深厚的研发实力,在中国创新药和首仿药获批数量中排 名第二位。翰森的研发管线包括众多的临床后期的创新药和重磅仿制药。我 们注意到公司最近已经兑现了一些研发催化剂,包括获批聚乙二醇洛塞那肽 和递交HS-10296的新药上市申请。

2019-2020年稳健的销售前景

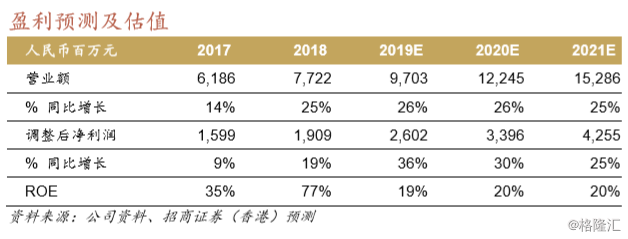

我们预计公司2019/20/21年收入将达97.03亿/122.45亿/152.86亿元人民 币,复合年增长率为26%。2019/20/21年调整后净利润为26.02亿/33.78亿 /42.37亿元人民币,复合年增长率为30%。增长将主要来自昕泰和迈灵达在 上市初期的快速放量、普来乐和昕维的市场份额的稳定增加,以及新产品 (聚乙二醇洛塞那肽和HS-10296)的获批推出。

首次覆盖给予买入评级,给出风险调整后的目标价为25.8港元 考虑到目前仿制药板块政策风险减低、翰森在市场中的领导地位、以及市场 整合的加快,我们基于乐观假设的分部加总估值并赋予30%的资本分配溢价 给予目标价25.8港元。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员