6月18日,特朗普一个电话,全球资本市场热血沸腾。自然,A股不会缺席这场盛宴,记得当天深证成指和创业板指数高开超过3%,后有所回落,但也强势收红。

第二日,A股继续蹭蹭大涨,一把突破2850-2950震荡了一个月的指数区间,沪指强势大涨2.38%。那一周,上证指数累涨4.16%,深证成指累涨4.59%,创业板指数更是大涨4.8%。

(行情来源:富途证券)

如此强势回暖的行情,作为排头兵的券商自然也不会错过。追踪整个板块的券商ETF(512000.SH)一周累涨超过10%,打开了向上的想象空间。

据Wind申银万国行业分类,券商一共有41只股票。其中,上周涨幅排名前三的为华林证券、华泰证券、中信建投,分别为35.14%、20.85%、20.83%。华林证券喜提3个涨停板,中信建投2个,华泰证券1个。

从这个Wind统计的表格里发现,券商ETF的涨幅位列第13位,在中位数较为靠前的位置。

所以,这波小行情没抓住中信建投、华泰证券等龙头券商,也没关系,整一个ETF,同样跑赢大部分券商。

一

券商,这个名在国外叫投资银行,很显然在国外的名字更为高大上。

在国内,30多家券商的主营业务无非四块:经纪业务、投行业务、自营业务、资产管理业务。令人不解的是,券商机构50%以上的营收均来源于经纪业务,而国外的投行这一比例为10%,而它们的投行以及自营业务占比超过70%。

这就是区别!国内券商业务同质化非常严重,大体就是拉人头开户赚佣金罢了,所以这一模式下,券商就得靠天吃饭,随着大盘波动而波动。

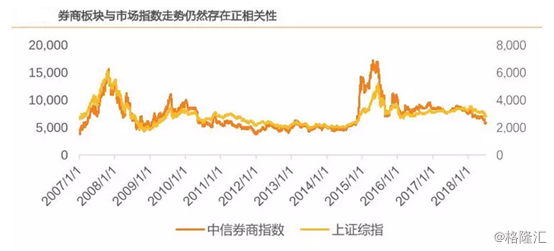

接下来,我们看一张图就明白了。过去10年,券商与大盘走势高度吻合,所以券商就不要长期拿,吃大波段是最理想的路线。

并且,牛市来的时候,大小券商机构都有可能走出大行情。我们拿2015年的牛市为例,互联网券商龙头东方财富涨了近10倍,国投资本、西部证券涨幅分别为527.2%、466.86%,大券商行——中信证券和华泰证券也分别涨了210.22%、389.81%。整体看起来,大券商行和小券商行表现不分伯仲,均有表现勇猛和表现一般的。

不过,2倍和10倍还是有巨大差距。其实,拿好券商ETF就能轻松跑赢大部分券商表现,何乐而不为呢?不过,原来并没有券商ETF这类“好东西”,现在都有了。

除此之外,投资ETF(包括券商,但并不局限于券商)还有那些好处呢?笔者在这里进行梳理总结一下,以飧读者。

第一,长期收益率真不低。2005年,沪深300指数只有982点,而到2018年涨到了3855点,上涨3.92倍,年复合平均收益率为11%。

2005年,中证500指数只有986点,而到2018年涨到了6035点,上涨6.12倍,年复合平均收益率为15%。

也就是说,如果你在2005年买入中证500指数基金,持有13年,平均每年就能轻松获得15%的收益率,即便你买错了,那也能获得11%的年华收益。如果更聪明些,这13年间的2次牛市高点卖出,之后走熊又买回来,那么收益可不止。

股市上要赚钱,除了砸钱买入后,还有一个重要的因素,就是慢慢等待时间的复利。

未来,这样的财富“神话”依旧会重演,比如你现在就买入并不贵的沪深300或中证500指数,拿上5年或10年,可预期的是跑赢绝大多数投资者。有些时候,最笨的方法往往或许是最高明的投资真谛,特别是对于股市弱势的一方——散户。

第二,不会收取印花税。这个税种其实被股民吐槽不少。在股市赚钱不多,甚至亏钱,但都得收取千分之一的印花税。比如,我交易10万元的个股,就得缴纳100元。但对于ETF来说,这就是优势了,不用收取印花税以及其它杂费,只需要券商万分之一的手续费即可。

下图是笔者最近的一笔ETF交割单,卖出2.82万券商ETF,费用总计2.82元。这样想想,如果单买个股,交易同样的金额,费用会超过30元。

第三,不怕踩雷。因为指数基金追踪的是一揽子股票,所以就不存在踩雷的问题,但是买个股就不同了。比如之前光鲜亮丽的大白马——三安光电、康得新,在没出事之前,一切安好,但是各种雷防不胜防,容易产生巨大亏损风险,尤其在目前A股市场关于股民集体诉讼制度还不完善的情况下。

其实,不仅是散户,还有投资机构同样如此,说不准那天好好的,遇上个长生生物也没辙,之前还是超级牛股呢。

第四,价格低,亲散户。贵州茅台是一支超级牛股,现金流好、盈利能力强的好公司,这一点无需质疑。但是对于刚刚要破1000元大关的茅台,不是谁都能买得起的,特别是对于中小散户。但是,你完全可以借道ETF来享受茅台的红利。

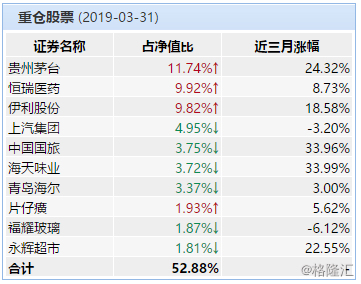

拿招商中证消费ETF(510150)为例,今年初至今,股价累计上涨27.38%,期间最高涨幅超过36%,这个收益水平超过大盘以及众多板块或个股。

再看该指数基金的权重,最大的就是贵州茅台,占比近12%,还有医药最大龙头恒瑞医药、伊利股份、上汽集团、中国国旅、海天味业、青岛海尔、片子癀、福耀玻璃、永辉超市9家大蓝筹。前10家持股的比例就超过50%。这样的超级组合,不赚钱有些时候还真的有点难。

所以,ETF价格低的优势凸显出来了,你买不了茅台,你可以买追踪茅台权重大的消费ETF。

除此之外,还有一个好处就是便于定投。ETF价格多数为几块钱,甚至不足1元,散户有个几千几万,就可以选择多次入局,还可以平滑风险。

第五,省心省力。从去年4月开始的中兴芯片禁运事件,到今年的华为被极限打压,还有近日的中国5家超算公司被列入“实体名单”。一切的一切,让国人明白,科技的脖子不能被别人设卡,而是应该掌握在自己手里。所以,自从一系列事件爆发以后,多领域国产安全替代化真的大大提速了,特别是半导体。

2015年5月,中国正式对外发布《中国制造2025》白皮书,宣称将在2020年国内芯片自给率达到40%,2025年将达到70%。

2017年,国内芯片产值大致在5000亿元,进口2700亿美元,如果取代40%,也就是7600亿元。这就相当于2018-2020年期间,国内芯片产值从5000亿跃升至12600亿元,年复合增长率高达36.08%。

如此之高的行业增速,下面的企业玩家都有肉吃,利润也会慢慢做出来。但是,这个领域很专业,不是行内人,大多看不清楚,弄不明白。

但是,你现在可以一揽子打包买入半导体行业——国泰CES半导体50(512760),享受行业蒸蒸日上的红利,还省心省力。

二

在成熟的港股或美股市场,绝大部分交易来源于投资机构。在A股不一样,绝大多数是散户,超过2亿人次。散户的特别很明显,追涨杀跌,被机构们反复割韭菜。一波韭菜之后,又会长出新的韭菜,机构继续割。这真的是“野火烧不尽,春风吹又生”。

但是,这种浮夸的操作风格,也正在慢慢转变。比如,现在A股的垃圾股越来越不受到待见,市场“仙股”也频繁出没。还有一点就是,不少人已经意识到指数基金的好处,开始转变风格,来加码ETF了。

前文多次提到的券商ETF(512000.SH),是于2016年8月30日成立的。到当年底,盘子规模也就1.5亿元,到今年一季度已经高达24.4亿元,2年多的时间,盘子规模增长了15倍。

此外,据上交所数据显示,截止昨日收盘,近5日500ETF资金净流入超过47亿元,资产规模也攀升到约504亿元,创下历史新高。

笔者没有把所有的ETF的规模数据列出来。但是,笔者从市场上多只ETF进行观察,基本可以判断ETF的投资其实是越来越火爆的。

从另外一个角度看,基金公司这些日子在不断开发新的ETF,也是看准了指数基金投资未来将会大规模爆发。

目前,据问财显示,国内指数基金一共有220只,包括追踪大盘的,追踪板块的,追踪黄金的等等。

还有一大波指数基金在路上……

上一周,据证监会官网显示,华宝基金申报的“中证科技龙头交易型开放式指数基金”已于本月初正式获得批复。据悉,基金成立后将以“科技ETF”的简称上市交易,这也将是国内首只科技ETF。

这只ETF把国内的50家科技龙头一网打尽,是由沪深两市中电子、计算机、通信、生物科技等科技领域中规模大、市占率高、成长能力强、研发投入高的50只龙头公司股票组成。

该指数最新的十大权重股中,既有中国创新药龙头“恒瑞医药”,也有全球安防龙头“海康威视”,同时也囊括A股纯正的人工智能第一股“科大讯飞”、消费电子龙头“立讯精密”等一系列极具核心竞争力的A股科技龙头企业。这只ETF,笔者还是有点心动~

总之,为了满足股民的需求,基金公司们在开发各式各类的ETF产品,ETF的规模也在不断攀升。这对于股民来说,真的是好事。

三

巴菲特说过,投资指数基金对于普通人来说,是最好的一种投资方式。在A股一赚一平八亏的格局下,想战胜别人,把别人的蛋糕抢走,得自己掂量掂量自己的实力。

对于入市多年,一直亏钱的股民,真的就建议放下短期暴富的幻想,定投指数基金吧,经过时间的沉淀和酝酿,收益绝对不会让你失望。

笔者在残虐的股市中,也被反复割了韭菜。亏钱之后,总算有点开悟,现在基本采取大部分资金配置指数基金,小部分资金买个股博取更高收益的策略。我的方法,不一定适合你,以上的分析思考仅仅供你参考。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员