顺应中俄能源合作的大趋势,受益于世界级天然气项目的投资和建造

6月5日,新华社发布了一条新闻,信息极为简短凝练,内容如下:中俄元首5日决定将两国关系提升为“新时代中俄全面战略协作伙伴关系”。据报导,中俄元首分别向媒体表示,中俄关系处于历史最好时期。

中国驻俄罗斯大使李辉曾在2018年11月6日接受俄罗斯媒体采访时表示,“能源合作是中俄全面战略协作伙伴关系的重要组成部分,也是双方务实合作中分量最重、成果最多、范围最广的领域。目前,中国是俄能源领域最重要的合作伙伴之一,俄已是中国原油进口第一大供应国。若双方西线供气协议达成,俄将成为中国天然气进口最大供应国。”李辉大使的发言所言非虚,近年来,中国和俄罗斯在能源领域的合作正如火如荼。

作为中俄之间能源合作最重要的合作成果之一、同时被誉为全球规模最大的天然气项目——亚马尔(YAMAL)LNG项目总投资约300亿美元,由俄罗斯最大独立天然气生产商诺瓦泰克公司、中国石油天然气集团有限公司、法国道达尔公司和中国丝路基金共同合作开发,其中中方占股约30%,是目前中国在俄罗斯投资额最大的项目。

据悉,亚马尔LNG项目所生产的液化天然气从北极的东北航道运抵中国,比常规苏伊士运河航线节省了20天以上的时间。亚马尔项目向中国供应液化天然气揭开了新的篇章,根据协议,中石油将从2019年起每年进口来自亚马尔项目的300万吨液化天然气。

而近期中俄在天然气项目的合作上又有了重大的新进展。继全球规模最大的天然气项目—亚马尔LNG项目后,诺瓦泰克公司再次主导在偏远的极地开发第二个大型液化天然气项目,该项目被称为北极LNG2项目,该项目总投资255亿美元,利用林德集团的天然气液化技术,由法国德西尼布集团(TechnipFMC)和德国林德集团(Linde)两家工程公司总承包,计划2019年4月开工建造,2023年投入商运。在2018年底,法国德西尼布集团邀请了10家中国海工企业为总重将近15万吨的北极LNG2项目模块进行投标,包括:海洋石油工程股份有限公司(海油工程)、蓬莱巨涛海洋工程重工有限公司、博迈科海洋工程股份有限公司、中石油海洋工程公司、青岛武船、麦克德莫特海洋工程有限公司、中远海运重工、惠生海工、中集来福士等。

我们从这份名单里看到,曾经也参与到全球规模最大的天然气项目——亚马尔LNG项目这一世界级高标准项目的建造商,除了大家耳熟能详的海工行业龙头海油工程外,还有一个在资本市场上颇为低调,但又在业内声名鹊起的海工企业——巨涛海洋石油服务(3303.HK)。

股东结构的变化,巨涛的新起点和新时代

巨涛海洋石油服务有限公司(3303.HK)是一家深受全球知名能源公司和EPC总包商信赖的“大型模块”和“海洋工程”建造商,业务包括模块化工厂、FPSO上部模块、导管架和海洋工程和油气工艺处理设备四大板块,主要服务客户均为国际知名能源公司和EPC总包商,在多个世界级项目上受到客户的高度赞赏,深受客户信赖及建立起稳固的合作关系。模块化工厂是公司起步较早、竞争力强的业务领域,在行业内脱颖而出,通过参与国际上重要和规模大的能源项目,巨涛已跻身国际一流的模块建造商行列。

这方面以巨涛在亚马尔LNG项目中的表现中可见一斑。巨涛于2014年7月中标亚马尔LNG项目管廊模块项目,负责该项目的P3包三条生产线共计33个管廊模块的建造,总重约14万吨,合同额约6.5亿美元,仅次于海油工程,排名第二。巨涛提前完成并交付了这一高难度的国际性项目并通过验收,获得了客户的高度赞赏,而这也是巨涛能够再次入围北极LNG2项目模块的投标企业名单目录的核心原因。一旦巨涛能在北极LNG2项目再次斩获合同,其在工程项目上模块化建造领域的市场地位将进一步提高和巩固,对其后续在全球范围内的能源项目招标也打下非常好的基础。

实际上,从亚马尔LNG项目的中标开始,巨涛海洋石油服务已经迈入了新的阶段,而其业已完成的股东结构变动和资产注入带来的改变,为其业务增长进入爆发期,以及充分捕捉来自能源行业发展的大趋势奠定了基本条件。

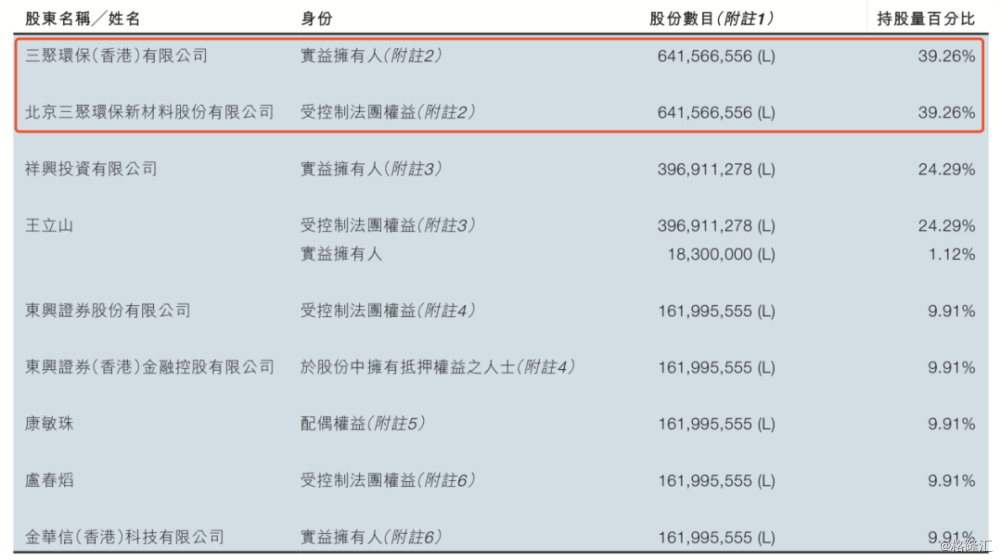

2017年6月,A股上市公司三聚环保成为巨涛最大的控股股东,其旨在通过巨涛进行业务合作和海外业务拓展。完成了大股东的更替后,巨涛的企业性质便由私营企业变为北京海淀国资委间接控股的子公司和海外资本平台。

(图片来源:公司2018年度业绩报告书)

股东结构的变化至少给巨涛海洋石油服务带来三大优势提升:

(1)完成核心资产剩余股权的注入,内在价值快速提升

在北京海淀国资委的大力支持下,大股东入主后的半年内(即2017年底),巨涛便快速完成了对蓬莱巨涛剩余70%股权的收购。收购事项完成后,蓬莱巨涛成为公司的全资附属公司,显著增强了公司的建造实力,也有利于公司发挥南北两大建造场地(南是指珠海场地、北是指蓬莱场地)的优势,优化资源配置,实行更加有效的管理。

而借助大股东强大的国资背景,巨涛更获得了股东的财政和管理上支持,令巨涛在银行授信、融资成本和管理效率方面的提升速度远胜于短期业务增长,公司内在价值和增长潜力因而得到突破。

(2)业务延伸,与大股东形成协同效应

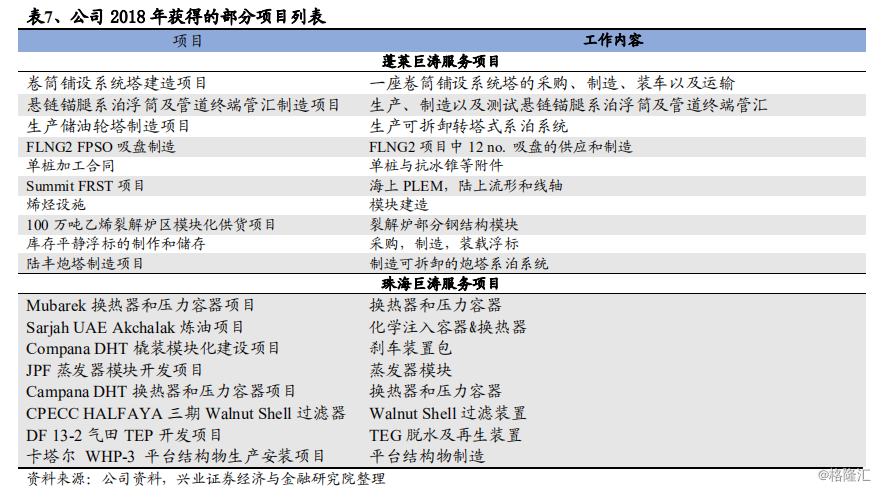

完成股东结构的重组后,对巨涛营收方面的直接利好是,公司也将跟随大股东三聚环保的总体战略部署,协同发展。在自身国企性质的变更下,公司在其他业务上也顺利打开新局面。以下列表为公司南北两大场地在2018年所获得的部分项目的合同订单,可见,从巨涛的模块化工厂、FPSO上部模块、导管架和海洋工程、油气工艺处理设备等四大板块均取得发展。

另外,巨涛具有工程建设优势设备制造优势,承担项目建设主力,并提供专用设备,支持大股东及海淀国资委旗下的相关项目设计和建造。

蓬莱巨涛的剩余股权的注入加上公司业务与大股东的协同发展,使得2018年巨涛的营收同比增长105%,毛利也同比增长102%,业绩得到飞跃性的进步。

(3)产能扩张得到支持,模块建造潜力持续提升

模块化工厂作为一种优化的全新建造方案,改变了传统现场建造工期长、效率低、成本高的弊端,已逐步成为在发达国家、偏远地区以及环境恶劣地区大型能源领域开发项目的主流工程建设方案,该类项目在工程、技术、质量,HSE等方面具有极高的综合标准要求。

巨涛在该业务领域起步早、竞争力强,在行业内名列前茅,未来发展潜力巨大,而模块化建造能力的核心在于场地面积,这关乎到公司的总体模块建造能力。

为了更好地满足业务发展需要,在大股东的支持下巨涛已经启动了蓬莱场地和珠海场地两大建造场地的扩建工程,扩建完成后,珠海场地总面积48万平米,总体模块建造能力预期扩充到4万吨/年,蓬莱场地总面积近100万平米,总体模块建造能力预期扩充一倍,达到8万吨/年,模块建造产能将更为充裕。

财务状况稳健,估值较同行存较大折让

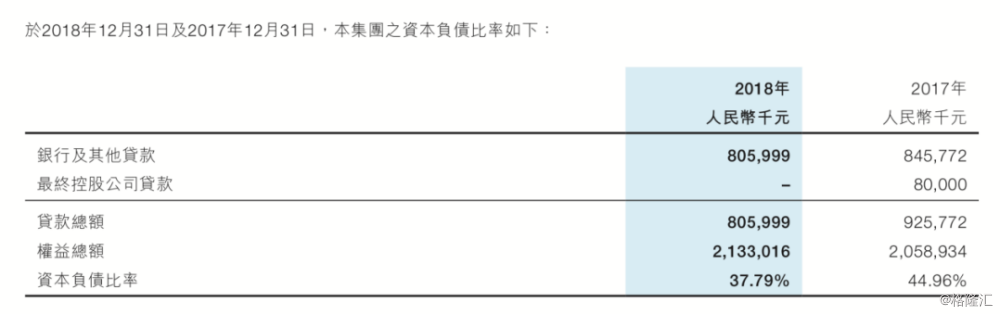

根据公司2018年报内容所示,截至2018年末,巨涛账上的现金及现金等价物为9.03亿,而其银行贷款总额为8.06亿,公司所持现金能完全覆盖其贷款总额,若考虑其净资产为21.33亿,则资本负债比率为37.79%,较2017年末进一步下降了7.17pct。由此可见公司的财务杠杆是处于较低水平,而账上充足的现金除了可让公司维持正常发展之外,更有机会让其拥有对外持续并购及扩张的潜力。

(资料来源:公司2018年年报)

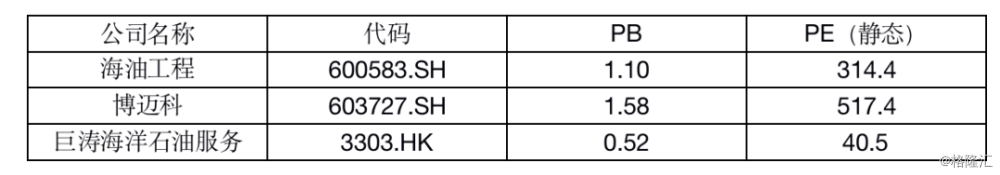

截至2019年6月21日收市,巨涛海洋石油服务(3303.HK)的总市值仅为12.58亿港元,其市净率PB的估值倍数为0.517。

我们选取了行业龙头海油工程,以及具备相同的模块化建造业务的博迈科,作为巨涛的估值的对标参照物。由此发现,无论是PB还是PE的角度,巨涛较可比的上市公司存在较大的估值折让,而从近年来的项目中标合同金额、行业声誉、技术能力来看,巨涛当下所拥有的市场估值,与之并不匹配,存在低估的概率较大。

根据wind提供的能源设备及服务行业的相关统计数据可知,从行业的整体平均估值来看,当前,整个行业的PB均值为2.17倍,PE(TTM)均值水平为37.46倍,PS均值为8.43倍。

经过对这个行业的长达10年估值数据的进行跟踪、统计和比较,显然,整个能源设备和服务板块的估值水平目前正处于大周期的底部,有机会向行业的历史(市净率)均值的4.12倍回归。

就个股而言,若考虑巨涛截止至2019年第一季度的在手未完成订单为30亿元,以及巨涛在收购蓬莱公司后在大型模块建造领域形成的行业领先地位,后续订单可期,所以当下及未来几年的营收及盈利水平有较大支撑和保障,加上目前其南北两大场地正处于扩张期,总体模块建造能力预期扩充空间较目前存在较大增长空间。

综合上述,可判断具备更快发展速度和前景及核心竞争力的巨涛,其估值水平至少应回归至行业整体估值的均值水平,并跟随行业整体的景气周期的重新开启后进一步打开估值向上的空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员