作者:国信策略燕翔、战迪、许茹纯、朱成成

来源:追寻价值之路

核心结论

美股也是会跌的,标普500指数从4月底的高点至今回落已经有不小的幅度。未来还会不会继续下跌,很有可能,一个危险的信号就是美债收益率曲线近期再次连续出现倒挂,叠加贸易摩擦升级,美国经济甚至全球经济都存在一定的衰退的可能。期限利差倒挂一直被认为是美国经济衰退的先导指标,它反映的是市场与美联储的对经济判断的分期,是预期与现实的差异。而从历史经验看,绝大多数情况下都是市场对的,美股近期的回调以用脚投票的方式表明了市场的态度,尽管可能在美联储看来,经济扩张的预期还未被完全证伪。然而对市场而言,当前的时点下是纠结在预期与现实之间、证实与证伪之间,这个过程非常痛苦,何时是个头,就要看美联储何时能低头了。

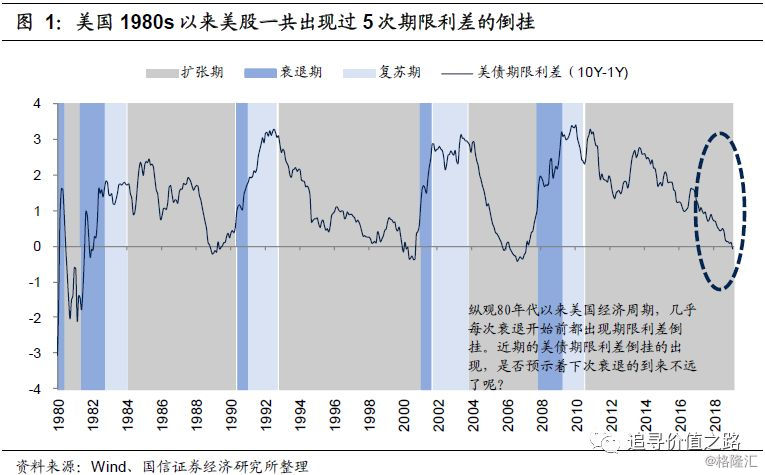

2017年以来美债期限利差逐渐缩窄,直至目前已经出现了10年期国债利率和1年期国债利率的倒挂。

事实上,全球PMI指数的下行已经持续了一段时间,经济衰退的预期愈演愈烈。而近期美国再度挑起中美贸易摩擦使得市场避险情绪迅速升温,5月下旬以来美国10年期国债收益率的快速走低使得美国国债收益率曲线出现倒挂,而上一次出现10年期国债利率和1年期国债利率的倒挂还是在2007年次贷危机前。

那么为什么期限利差的倒挂如此重要?

与单纯关注利率相比,利率期限结构(或长短期国债利差)对经济周期有更好的预测效果,并且该结论已经得到了学术上的认可和事实的验证。根据流动性溢价率理论,长期债券的利率等于长期债券到期之前预期短期利率的平均值与随债券供求状况变动而变动的流动性溢价之和,在大多数经济运行正常的环境下,利率期限结构应该呈现正向,即长期利率相较于短期利率有流动性溢价补偿,但在预期远期利率大幅下行的情况下,也很可能出现期限结构的倒挂(期限利差小于0)。

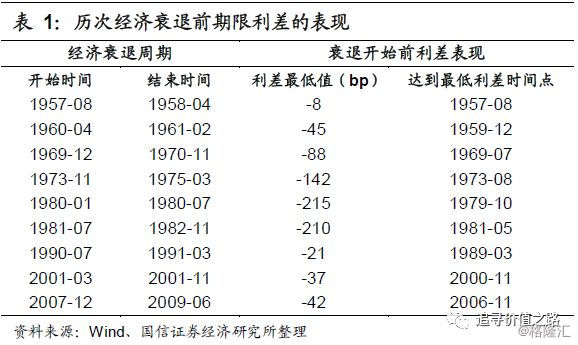

历史事实证明,期限结构的倒挂是经济衰退的先导指标。期限利差(利差的绝对水平而非变动方向)是对未来经济活动的最好预测,从历史数据来看,自1957年以来,每一次经济衰退之前均出现过国债收益率曲线倒挂的现象。事实上,1990年代长短期国债利差曾经两次降至非常低的水平,分别是1995年12月的40BP和1998年9月的10BP,但却没有出现曲线倒挂。这两次情况下,经济热度依然不减,未出现经济衰退。因此可以说,在从1957年至今的时间段内,判断是否出现经济衰退的信号时,将收益率曲线倒挂作为必要条件是完全正确的。

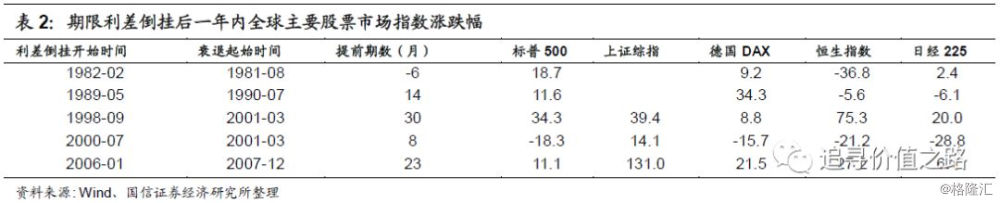

当然,期限利差倒挂对于经济衰退虽然有着准确的预测作用,但事实上, 对于股票市场来说利差倒挂却也未必在短期就带来市场暴跌。80年代以来,美国出现过5次期限利差的倒挂,分别是82年、89年、98年、00年和06年,而利差倒挂后市场的表现很大程度上就取决于美联储的态度。事实上,期现倒挂后美联储的及时的刺激政策可以很大程度上避免股市的大幅暴跌,而且伴随着经济的持续恶化,美联储态度的转变仍然是必然的,对美股来说,晚救不如早救。目前美股的估值处于历史高位,在这种情况下美股的回调以用脚投票的方式表明了市场的态度,即使在美联储看来,经济扩张的预期还未被完全证伪。这轮长达9年的牛市以美联储的刺激政策为开端,将美股推到了历史高位,而现在其是否走到尽头仍然取决于美联储的实际行动。纠结在预期与现实,证实与证伪之间的过程虽然痛苦的,但市场总会最终给出答案,何时是个头,就要看美联储何时低头了。

1982年:经济衰退期间发生的利差倒挂

1982年2月至4月美国再次出现了持续性的期限利差倒挂。与后续几次不同的是,事后来看,本次期限利差的倒挂出现在美国经济衰退期间。这一年的美国正经历着从通货膨胀到价格稳定的艰难过渡,在1982年伊始,经济便出现了衰退。在上半年,美联储还坚持以缓和通胀压力为主要目标,但随着经济衰退的压力不断加剧以及通胀压力的减缓,7月中旬以后,美联储明显转向宽松并多次降息,贴现率由年初的12%降至8.5%,联邦基金目标利率在年末也降至8.5%的水平。虽然经济衰退贯穿了1982年全年,但美股的表现却可圈可点,标普500指数全年上涨了14.8%。

1989年:期限利差倒挂后美股牛市行情依旧

1989年2月至9月美国出现期限利差倒挂,但1990年7月经济衰退周期才开始。在1989年初期限利差出现倒挂之后,4月左右美国失业率数据上升,同时四季度美国经济增速回落,1989年下半年重回宽松,联邦基金目标利率持续下调,截至1989年底为8.25%,已基本回到1988年底水平。1989年的美股牛市行情依旧,指数全年累计上涨27%。

1998年:短暂的利差倒挂后经济依旧繁荣,股市持续上涨

1998年9月至10月出现了期限利差日度数据的5次倒挂,虽然并没有持续性的倒挂出现,主要原因是海外亚洲金融风暴和科索沃危机的爆发,而美联储处于对经济衰退的担忧在1998年9月开始突然降息,并在三个月内连续降息三次。虽然事后来看,当时美联储的降息是对金融危机的过度反应,因为基本面仍然不错,但美联储的措施起码稳定的保证了这一轮短暂的利差倒挂之后经济的持续繁荣:美国GDP增速持续维持在4%以上的高位,失业率稳步下降,1998年12月降到了4.3%,实现了30年来的最低水平,通胀率也维持在接近零的水准上,直至2000年出现第二次倒挂之后才出现了真正的衰退。

2000年:互联网泡沫下的全球股市暴跌

2000年4月至12月美国出现期限利差倒挂,2001年4月经济衰退周期开始。2000年上半年美国GDP同比增长率仍在上行,而期限利差出现倒挂之后伴随着“互联网泡沫”的破灭,下半年开始经济增速直线下滑直至2001年12月见底,而为抑制股市泡沫风险爆发,美联储于1999年6月开始至2000年5月连续加息。随后伴随着期限利差的倒挂和经济增速的下滑,在2001年1月美联储开启了新一轮降息宽松周期。美联储的迟缓行动叠加互联网泡沫危机导致全球股市联动下跌,2000年4月期限利差开始倒挂起算,之后一年内标普500收益率为-14%。

2006年:利差倒挂后经济衰退也迟迟没来

2006年1月至2007年5月美国出现期限利差倒挂,但期限利差倒挂之后两年直至2008年1月经济衰退周期才开始,时间跨度是较大的。2005年至 2007年,美联储的货币政策和基本面出现了背离,在经济增速总体呈现下行的背景下,为了抑制房地产泡沫,美联储的货币政策持续偏紧,直到2007年9月才下调联邦基金目标利率,结束了紧缩周期。而次贷危机持续发酵引发的全球经济危机,带来了全球股市的暴跌。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员