作者:李妍

1,业绩稳健高增长,能比较强的抵御并适应外部行业政策性调整

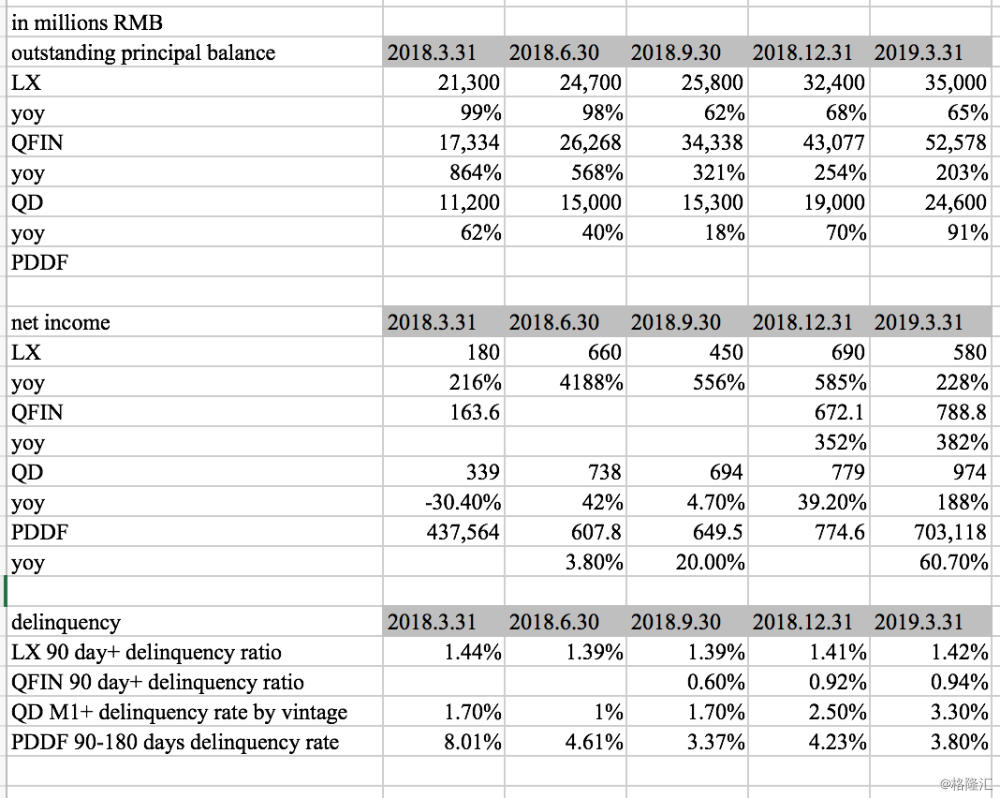

一季度互金公司的财报基本都出来了,从贷款余额、净利润、逾期率几项指标来看,乐信的增速高,且最为稳健。自2017年12月上市以来,乐信实现了连续六个季度净利的三位数高速增长。

为什么要特别关注“稳健性”?一方面因为行业互金行业正在经历整顿和监管,能在行业大规模整顿下保持业绩稳健输出,一定程度上反映了公司的运营的合规性,也体现了乐信对企业长期生存发展价值的坚持,抵御了赚快钱的诱惑。

2017年12月下发的141号文,规定利率上限为36%,乐信长期满足监管需求。2018年在上半年经济去杠杆,资金流动性紧缺,下半年P2P暴雷的动荡环境下,乐信的贷款余额和净利润等指标都保持了高速增长,很好的应对了外部复杂的环境。此外,超过90天逾期率长期稳定在1.5%以内,也映证了上次去乐信调研时管理层的态度,即乐信坚持做优质人群的生意,不为外界高利息覆盖坏账这种短视的生意模式所动。

2,客群优质且粘性高 注重获客与资产质量的平衡

乐信服务的是一个细分客群:优质高成长人群。他们受过高等教育,前期收入不高但增长潜力大,消费需求旺盛。从信贷阶段来说,消费金融是一个人最早的信贷需求,随后才是车贷、房贷等大额需求,乐信在这群人消费需求和收入错配程度最大时切入,比蚂蚁金服、京东数科早2-3年、比银行早5-6年找到这些优质人群。

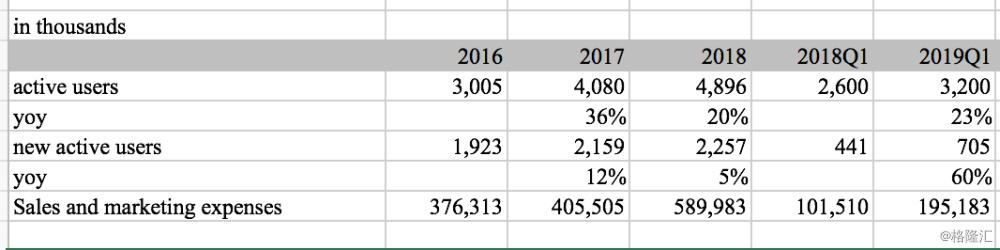

新客方面,2019年Q1乐信新增70.5万活跃用户,同比增长60%;使当季总活跃用户数达到320万,活跃用户数同比增长23%。相对过去两年,乐信2019年Q1在新客获取上较2017和2018年加速增长。

金融产品的生命周期很长,精准获客所花的钱,相当于投资,一旦转化成金融用户,留存性是非常好的,因为随着用户使用次数越多、守约越好,可用额度上升空间越大,用户的转移成本也随之越来越高。因此,找到目标客户,并让他们有金融需求的时候,能第一时间想到乐信,是相对更为重要的。

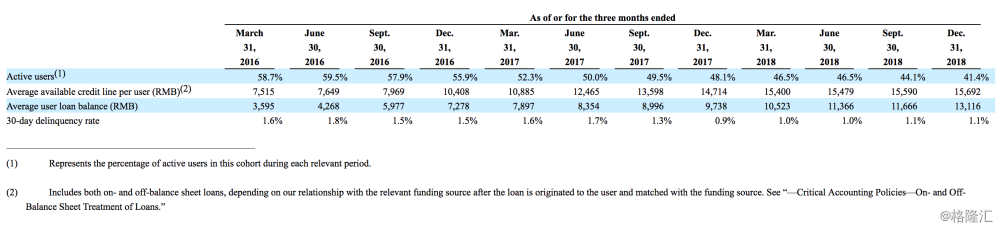

关于金融产品生命周期这点,年报有披露一组很有参考价值的数据,上图是乐信2015年Q1获得的用户,在之后两年的留存情况和资产质量情况:

到2018年第四季度,这部分用户仍有41.4%依然持续使用乐信的金融产品;

这部分人的授信额,也由2016年第一季度的7000多元人民币,增加到了2018年第四季度的1.5万元;

平均借款余额从2016年Q1时的3595元,上升到2018年的13116元人民币;

超过30天逾期率,由2016年Q1的1.6%,下降到2018年Q4的1.1%。

上述数据当中,用户粘性高,授信额度增加,贷款余额上升,体现了乐信的用户忠诚度高,且随着用户的收入能力上升,偿还能力也逐步提升,平台记录了用户的成长;逾期率下降,说明了乐信的资产质量是比较优质的,用户的偿还意愿很明确,并且偿还能力在不断优化。

借钱和信用消费是一个强需求的市场,如果开闸放水拉用户,有很多方法,尤其是前几年行业草莽生长阶段,市场需求起的非常快,要获客,方法多得很,关键是如何来平衡获客与资产质量之间的关系,这决定了企业能否持续生存。乐信截止2019年3月31日,超过90天逾期率1.42%,坏账率2%出头,资产质量非常稳定,说明了过往历史,乐信没有因为获客而降低用户质量的标准。

3,Q1财务亮点:运营效率提升 资金渠道多元化 利润高增长

a)业务高增长的同时,资产质量稳定

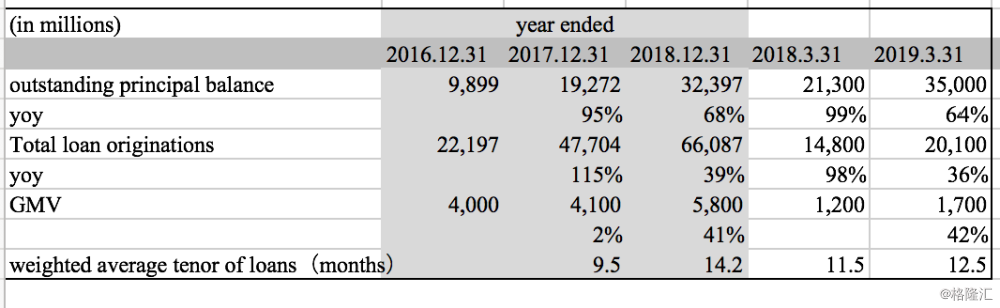

截止2019年3月31日,乐信贷款余额350亿元人民币,同比增64%;

Q1累计放贷201亿元人民币,同比增36%;

消费分期相关电商GMV 17亿元人民币,同比增42%;

Q1平均信用额度8200元人民币,借款周期12.5个月,90天以上逾期率1.42%,与上年基本持平;

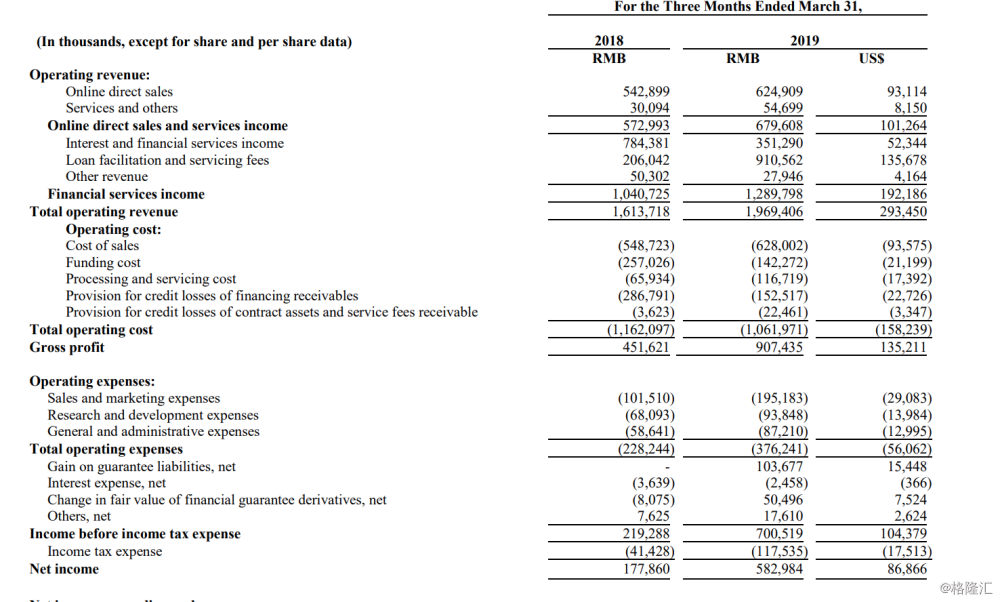

b)营收:助贷业务加速增长

乐信第一季度营收20亿元人民币;当中电商自营及平台业务相关收入6.8亿元人民币;金融服务相关收入13亿元人民币,同比增23.9%。

金融服务收入,根据表内表外区分,又可细分为利息及金融服务收入(Interest and financial services income)和金融科技收入( Loan facilitation and servicing fees),其中后者,即助贷业务同比增长342%至9.11亿元人民币,除了助贷业务本身增长外,桔子理财模式也从去年二季度开始,由表内划为表外。

c)运营效率提升,利润高增长

从运营费用占贷款余额的比重上来看,乐信的运营效率不断优化,2016、2017、2018、2019年Q1,乐信运营费用占贷款余额的比重分别为8.9%,5.8%,4.6%和4.5%,由此带来利润高速增长。互金公司的成本主要是资金成本、信用成本和运营成本三项,前两者相对稳定,运营成本则有巨大的优化空间,每下降一点都意味着利润的增长,也是互金平台可以通过技术持续优化的环节,考验技术实力;

乐信2019年第一季度调整后净利润6.22亿元人民币,同比增203%

公司预计全年发放贷款总额900-1000亿元人民币。

d)资金来源多元化,对P2P依赖越来越低

资金构成是判断互金平台发展的重要考察指标,以机构资金为主的平台,相对以个人投资者资金为主的P2P平台更具优势。第一季度乐信新增贷款,29%的资金来自桔子理财平台,71%来自银行等机构合作伙伴,一方面说明P2P行业整顿对乐信的影响有限,另一方面,取得越来越多机构合作伙伴的认可,侧面反映了乐信资产质量是有保障的。

4,增长逻辑:加大场景建设 挖掘既有用户需求

分期乐产品,是以“乐卡”的信用额度为基础,为用户提供小额借款和消费分期的服务。乐卡的业务逻辑跟“花呗”、“借呗”一样,需求等同于银行信用卡,但使用体验上比银行信用卡灵活快捷。区别在于人群上,乐信离花呗、借呗、微粒贷较为成熟的用户有一定距离,用户比较年轻。

截止2018年12月31日,乐卡授信用户1050万人;截止2016、2017及2018年,平均授信额度分别为 RMB6,165,RMB8,201,RMB8,648,2018年平均额度使用情况仅为35.6%,乐信通过更多消费服务场景的搭建,有希望更好的释放既有用户的消费潜力。

截止2019年3月31日,乐信注册用户数4220万,同比增59.6%;获得授信的用户规模1160万,同比增41.6%;第一季度的活跃借款人数仅为320万,同比增22.4%。这组数据,说明乐信90%的潜在用户可以进一步唤醒和运营,乐信2019年的一个重大战略布局,就是通过新推出的“乐卡”APP以及“乐黑卡”会员的形式,为用户提供更多优惠权益。

乐黑卡年费199元,会员可以享受借钱利率85折,购物免息优惠,信用卡分期折扣,以及电影票、视频网站会员等等消费折扣特权,目前该项服务在乐信活跃用户中的渗透率已超过20%;今年4月,乐信也发布了权益类消费APP“乐卡”,针对年轻用户提供其线上线下各类消费权益。

总体上,乐信今年会重点在场景建设上进行创新,尤其是以消费作为突破口,从场景创新上网罗有信用消费需求,并且具备一定标准还款能力的优质人群,在挖掘新用户的同时,更好的释放老用户的消费潜力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员