作者:中信债券明明团队

来源:明晰笔谈

报告要点

进出口贸易是指国家或地区之间的商品、劳务和技术交换。在全球化背景下,国与国之间的进出口贸易活动愈发频发,基于自身比较优势的商品与服务流通促进了世界经济的整体发展,提高了经济整体效率。今年4月份我国进出口数据喜忧参半,出口数据不及预期,进口数据表现较好但受暂时性因素影响。对于我国来说,进出口贸易作为GDP的重要组成部分,之于我国经济稳定发展具有至关重要的意义。

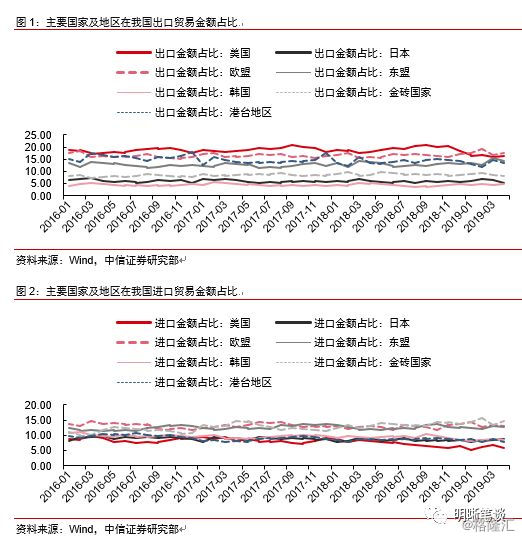

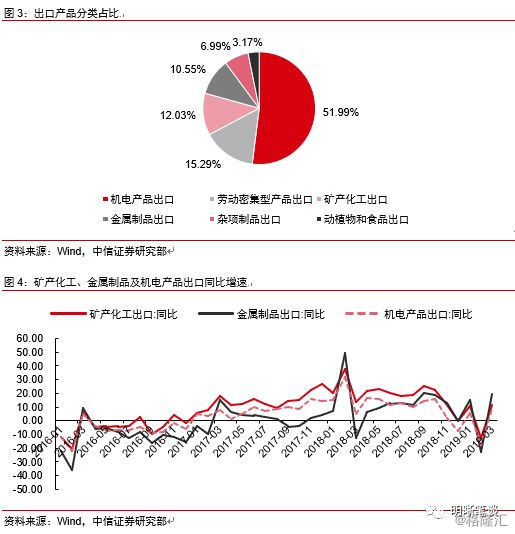

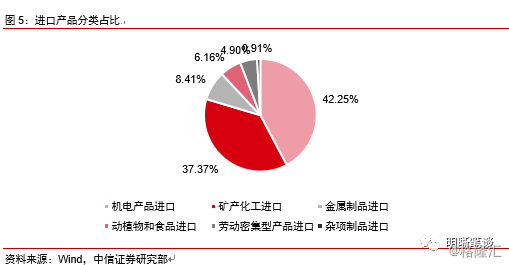

我国进出口对象及产品情况:进出口对象方面,我国进出口贸易金额占比较大的主要国家及地区为美日欧,东盟,韩国,金砖国家及港台地区。出口产品方面,矿产化工、金属制品和机电产品整体出口占比超七成,传统劳密产品出口占比约一成半。机电产品占我国出口贸易总额的一半以上,而机电产品的主要出口国家及地区为G3,占比机电产品出口总额超四成。我国机电产品出口同比及劳动密集型产品出口同比均与实际有效汇率呈现较高相关性,原因或在于我国在机电产品的生产过程中更多参与劳动密集型环节。劳动密集型出口产品占比较高,出口波动或对就业产生影响。进口产品方面,我国进口产品同样主要集中在机电产品、矿产化工产品及金属制品,三者整体占比近九成。

4月我国进出口数据情况:4月我国进出口数据喜忧参半,出口数据不及预期,进口数据表现较好,但是受到暂时性因素影响。进口数据表现较好主要受大宗商品与农产品支撑,原油和农产品进口的增加与美国贸易谈判的关联可能较大,铁矿石进口金额的增长主要受铁矿石价格上涨的驱动。出口方面,前期抢出口效应拖累出口数据,非美出口对出口增速起到缓冲作用。

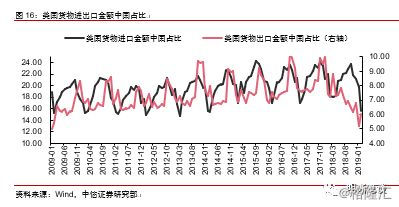

主要贸易对象美国进出口情况:从美国货物进出口金额中国占比历史变化来看,中美之间的货物进出口呈现比较明显的周期性特征。当前美国货物进出口金额当中,中国占比均处于下行阶段,且为周期性历史低位,或为贸易谈判产生影响。

结论:贸易差额的收窄可能会对经济增速产生拖累,而未来进出口形势仍然都有一定的压力。从进口来看,贸易谈判和大宗商品价格对进口起到了加大的支撑作用,而非来自需求的强劲,因此进口增速预计难以持续。前期抢出口效应透支了出口潜力,而未来贸易问题仍然悬而未决。另外,全球主要经济体经济仍然面临一定的压力,例如欧元区PMI在4月份录得47.9。同时,民营经济在对外贸易中占比高,需要关注外贸变化对民营经济、进而对就业的影响。通过分析,我们认为出口承压预计有两方面的影响。首先是对就业产生压力,可以看到机电行业有一定的劳动密集型特点。其次,机电行业作为出口主力,出口增速减弱、高关税带来的利润压缩也将对制造业投资产生负面影响。因此,我们认为10年期国债利率将在3.2%~3.6%区间内波动,在外部因素的影响下或将回落至下限附近。

正文

进出口贸易是指国家或地区之间的商品、劳务和技术交换。在全球化背景下,国与国之间的进出口贸易活动愈发频发,基于自身比较优势的商品与服务流通促进了世界经济的整体发展,提高了经济整体效率。今年4月份我国进出口数据喜忧参半,出口数据不及预期,进口数据表现较好但受暂时性因素影响。对于我国来说,进出口贸易作为GDP的重要组成部分,之于我国经济稳定发展具有至关重要的意义。

我国进出口对象及产品情况

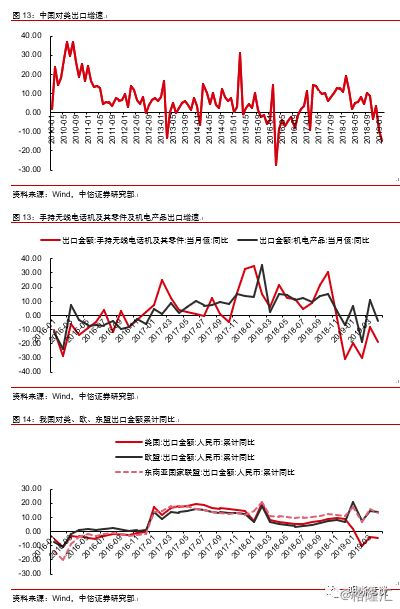

进出口对象方面,我国进出口贸易金额占比较大的主要国家及地区为美日欧,东盟,韩国,金砖国家及港台地区。在出口贸易伙伴当中,美国、欧盟、东盟及港台地区出口金额占比较高,其中对香港地区出口主要为转口贸易,最终出口目的地多为发达经济体。对美出口金额占比近期持续下降,或为贸易谈判造成影响。在对美出口占比呈下降趋势的同时,对欧盟及东盟出口金额占比逐渐增高。而进口方面,金砖国家、欧盟及东盟进口金额占比较高,而美国占比相对一般,且同样呈现下降趋势。

出口产品方面,矿产化工、金属制品和机电产品整体出口占比超七成,传统劳密产品出口占比约一成半。从我国出口贸易的产品结构来看,按照HS贸易分类方法,当前我国对外出口商品包含22个大类。在22个大类的基础上,若我们再将其整体归类,具体可分为动植物和食品、矿产化工、劳动密集型产品、金属制品、机电产品和杂项制品六类。。由2018年11月至2019年3月我国商品出口情况来看,矿产化工、金属制品和机电产品三类商品整体占比极高,占出口贸易总额的七成以上,其中机电产品出口占我国出口总额的51.99%,贡献了超过一半的出口总额,矿产化工和金属制品占比分别为12.03%和10.55%,超七成的出口占比也使得它们贡献了绝大部分的出口增速变化。同时由于这三类产品与工业生产息息相关,因此三者也具有极强的周期性特征,从历史同比增速来看,三类产品同比增速具有较高的一致性。传统劳动密集型产品包含如皮毛制品,木制品、纺织品等类别,约占我国出口总额的一成半,但由于我国在其他商品的全球化生产链条当中往往负责的环节为劳动密集型,因此若将其他商品生产环节进行细化,我国劳动密集型产品的实际占比会更高。

进口产品方面,我国进口产品同样主要集中在机电产品、矿产化工产品及金属制品,三者整体占比近九成。进口产品占比当中,机电产品占比最高,占出口总额的42.25%。排在第二位的为矿产化工产品,占比37.37%,相较出口占比差异明显。金属制品在进口金额总体当中占比8.41%,机电产品、矿产化工产品及金属制品三者整体占我国进口金额近九成。

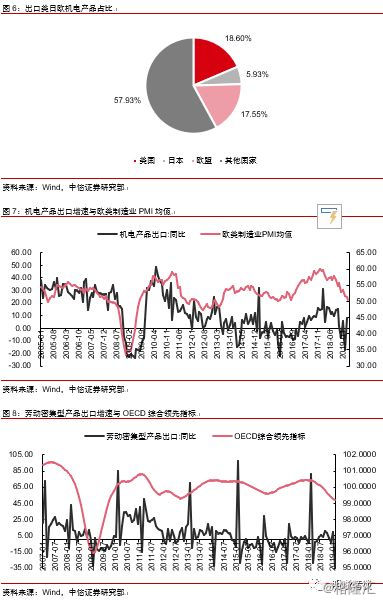

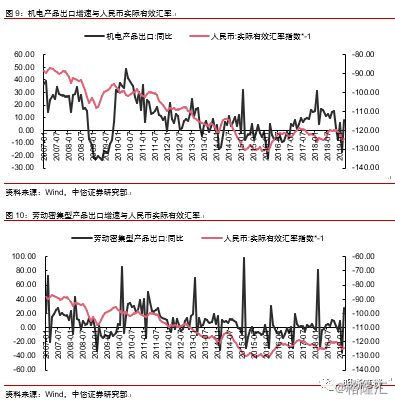

机电产品占我国出口贸易总额的一半以上,而机电产品的主要出口国家及地区为G3,占比机电产品出口总额超四成。由2018年11月至2019年3月出口各国及地区机电产品占比来看,G3整体占比超过四成,其中美国占比18.60%,欧盟占比17.55%,日本占比5.93%。机电产品出口同比增速与欧美制造业PMI均值具有较高相关性。劳动密集型产品出口目的地相对较为分散,但G3占比依旧很高,劳动密集型产品增速与OECD综合领先指标呈现较好相关性。

我国机电产品出口同比及劳动密集型产品出口同比均与实际有效汇率呈现较高相关性,原因或在于我国在机电产品的生产过程中更多参与劳动密集型环节。通常来讲机电产品主要为资源密集型及技术密集型产品,这种类型的产品因其生产过程中的资源需求和技术需要,一般受汇率变动影响应相对较小。然而当观察我国机电产品出口增速时,我们可以发现机电产品的出口增速与人民币实际有效汇率之间呈现出比较明显的相关关系,且实际有效汇率具有一定的领先性,这与劳密产品出口增速的变化特征类似,其背后原因或在于机电产品虽主要为资源密集型及技术密集型产品,但我国在机电产品的生产过程中所负责环节多为劳动密集型,因此在出口增速上呈现与劳动密集型产品相近的特征。其中2017年机电产品出口增速与人民币实际有效汇率出现短暂背离,主要由于2017年世界整体经济较好,虽然人民币汇率上行,但机电产品出口增速仍较高。

劳动密集型出口产品占比较高,出口波动或对就业产生影响。劳动密集型产品在生产过程中主要依靠使用大量劳动力,而对于技术和资本的依赖程度相对较轻。当前我国出口结构当中传统劳动密集型产品占比为15.29%,而在其他出口产品的生产环节中也在一定程度上依靠劳动密集环节增加产品附加值,因此若出口贸易发生较大波动,或对我国就业产生影响。

4月我国进出口数据情况

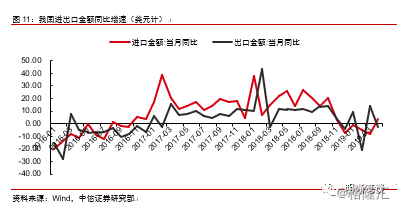

4月我国进出口数据喜忧参半,出口数据不及预期,进口数据表现较好,但是受到暂时性因素影响。以美元计,中国4月出口同比增速为-2.7%,低于预期的3.0%,较前值14.2%回落;进口同比增速为4.0%,高于预期的-2.1%,较前值-7.6%回升,创6个月新高。按人民币计,中国4月进口同比增速为10.3%,高于预期的3.0%,较前值-1.8%回升,创6个月新高;出口同比增速为3.1%,低于预期的8.0%,较前值21.3%回落。

进口数据表现较好主要受大宗商品与农产品支撑。4月份进口增速好于预期和前值,从进口产品品种来看,原油进口对进口增速贡献较大。4月份原油进口金额比重达到11.95%,年初以来至4月进口金额及进口数量相较去年均有提升。农产品进口占比7.43%,年初至4月份进口金额同比上升15.6%。原油和农产品进口的增加与美国贸易谈判的关联可能较大。4月份铁矿石的进口金额占比达到4.03%,而且年初以来至4月份进口金额增速达到14.4%,在进口数量同比下降的情况下,铁矿石进口金额的增长主要受铁矿石价格上涨的驱动。

前期抢出口效应拖累出口数据,非美出口对出口增速起到缓冲作用。按美元计,4月份出口增速为负。4月份人民币对美元从6.7202略微贬值至6.7366,幅度有限,汇率对进出口的影响较小。中国对美出口在2018年保持较高增速,至2019年出口增速回落,反映出中国在对美贸易过程中存在较为明显的“抢出口”现象。从出口产品结构来看,4月份手机及其零件对出口的拖累较大。手持在出口占比较高,但年初至4月份该部分按人民币计同比下降14.9%。另外,出口占比最高的机电出口也同样表现不佳,4月份该部分按美元计同比增速为-3.68%,该部分在去年12月份之前都是正增长,反映出抢出口对该部分的影响。另外,对非美国家和地区的出口对出口增速起到了比较大的支撑作用,特别是在中国对美国出口增速在抢出口之后大幅下降。4月份对欧盟和和对东盟的累计出口同比增速分别为14.2%和13.4%。

主要贸易对象美国进出口情况

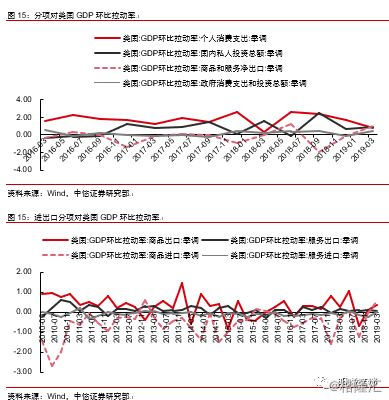

美国一季度实际GDP年化季环比初值报3.2%,超过预期值2.3%及前值2.2%。从结构上来看,美国一季度GDP增速出现大幅回升主要受商品和服务净出口拉动。从GDP环比拉动率分项来看,商品出口环比拉动率为0.37%,服务出口环比拉动率0.08%,商品进口环比拉动率为0.56%,服务进口环比拉动率为0.02%。

当前美国向中国货物进出口金额占比均处在周期性历史低位,或受贸易谈判影响。从美国货物进出口金额中国占比历史变化来看,中美之间的货物进出口呈现比较明显的周期性特征。其中进口金额占比自2018年4月开启上行至2018年10月份达到高点23.76%,截至2019年2月已下行至15.69%,出口金额占比自2017年7月开启上行至2017年12月达到高点9.98%,截至2019年2月已下行至6.04%。当前美国货物进出口金额当中,中国占比均处于下行阶段,且为周期性历史低位,这或许是受到贸易谈判影响。

债市策略

贸易差额的收窄可能会对经济增速产生拖累,而未来进出口形势仍然都有一定的压力。从进口来看,贸易谈判和大宗商品价格对进口起到了加大的支撑作用,而非来自需求的强劲,因此进口增速预计难以持续。前期抢出口效应透支了出口潜力,而未来贸易问题仍然悬而未决。另外,全球主要经济体经济仍然面临一定的压力,例如欧元区PMI在4月份录得47.9。同时,民营经济在对外贸易中占比高,需要关注外贸变化对民营经济、进而对就业的影响。通过分析,我们认为出口承压预计有两方面的影响。首先是对就业产生压力,可以看到机电行业有一定的劳动密集型特点。其次,机电行业作为出口主力,出口增速减弱、高关税带来的利润压缩也将对制造业投资产生负面影响。因此,我们认为10年期国债利率将在3.2%~3.6%区间内波动,在外部因素的影响下或将回落至下限附近。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员