作者:阿捏

公元476年,罗马帝国奔溃,教会成为葡萄酒复兴、生产和促销的中坚力量。圣经中提及葡萄酒达521次。耶酥在最后的晚餐上说:“面包是我的肉,葡萄酒是我的血。”

17世纪,传教士将葡萄酒传入中国。

19世纪末,张裕公司成立,逐渐成为中国工业化生产葡萄酒的先驱,至今已有125年历史。

上个世纪中,张裕在国外引进了一些葡萄品种,并成功新研究出的一款口感醇厚酒质非常上乘的葡萄酒,最后结合创始人张弼士“携海纳百川”的理念,将该款葡萄酒以“解百纳”命名。

今天,我们主要聊聊张裕葡萄酒。

1

生意质地

首先,既然是投资,那么葡萄酒酒这门生意质地到底怎么样?

归纳起来,葡萄酒这门生意的优点在于:

1)商业模式简单易懂;

2)产品看得见摸得着(超市里随处可见,京东天猫上的销量也不俗);

3)和酿酒行业的其他细分领域一样,这是一个长寿的、现金流出色的生意,很多葡萄酒公司都是几十年、上百年的老店了,这也包括张裕;

4)对外来的竞争者来说,有一定的准入门槛。

这个门槛怎么理解呢?

其实,葡萄酒的整条产业链很长,囊括了“农业(种植)——工业(酿造)——商业(销售)”三部分,长链条的产业链不易复制,这是其一。另外,葡萄树的平均寿命大约60年,但是,通常一株新的葡萄树栽种后第三年才开始收成用来酿酒,前十年为幼年期,树根还不是很深,这个时候酿造的葡萄酒大多在装瓶后一、二年便必须开瓶饮用,没有太大瓶内陈酿bottle aging的价值,只有等到葡萄树年满“十岁”之后,才会进入高产期。

很少有资本愿意等这么久,所以这个“十年”形成了葡萄酒行业最大的准入壁垒,很少有新的玩家出现,比如在中国过去的十年里,只有一家叫做金沙股份的新三板上市公司入局了葡萄酒行业(2010年的时候),14家葡萄酒上市公司中(含新三板),一半以上的玩家都是“上个世纪出道”的老玩家。

观察国产葡萄酒行业,最好的方式就是阅读张裕的年报。2018年是葡萄酒消费疲软的一年,进口和国产出现双降局面,但张裕的收入和利润还是保持住了增长,同时,海外业务也实现了扭亏。2018年,张裕的固定资产占比依旧高企,不少投资者会担心张裕“资产太重”这个问题,接下来,我们就来拆分一下张裕的资产负债表。

2

资产负债表拆分

其实,张裕的资产负债表非常干净,反映在公司上就是经营层面的稳健性。

先说说资产端,流动资产50.17亿,主要是14.76亿的货币资金、27.25亿的存货、5亿左右的应收款为主,货币资金就不说了,白酒、葡萄酒这两个行业的存货也不需要过分担心跌价,需要留心的是,企业有没有利用存货虚增企业盈利能力(存货高增长,拉高毛利率),张裕显然没有。至于应收款中,一半是银行承兑票据,可以说风险不大。

再说说负债端,2012年之后,张裕的负债率一直在25%左右,但这其中大部分是无息的经营性负债,比如上游的应付款、下游的预收款。有息负债只有大约7亿,仅占总资产比重的5.8%。

为什么说庞大的固定资产不是问题?

2012年以来,张裕的投资者最为关心的应该是固定资产的问题,担心固定资产太重,折旧会伤害利润。

我们来拆分看看:非流动资产80亿,其中固定资产达到了54亿,还有10亿的在建工程。那么,人们的这个担忧是否有道理呢?

答案是:有道理,但无需过分担忧。

如果把这54亿的固定资产拆开看,主要还是房屋及建筑物,其折旧年限为20-40年,平均算下来,每年的折旧费大约1-2.5亿,再看一下2017年财报中,现金流量表的补充说明中有“固定资产折旧、油气资产折耗、生产性生物资产折旧”一项,这个数字已经达到了2.6亿(油气资产和生物资产太小,因此这个折旧主要是固定资产折旧)。所以,折旧对利润的伤害,在利润表里面已经是一张明牌了——即张裕2017年10亿的利润,这已经是被2.6亿折旧“伤害”之后的表现了。

作为投资者,更应该关注的是,固定资产和折旧还会过度增加吗?

笔者觉得,短期可能不会了。因为:

1)2016年之后,固定资产增速已经明显放缓;

2)2016年之后,在建工程也大幅下降。

总的来说,葡萄酒的生意质地不错,这几年的张裕作为龙头经营步伐也相对沉稳,但能否作为投资选择,似乎还需要谨慎对待,原因就在于其糟糕的竞争格局。

3

竞争格局还会不会更糟糕?

本来,竞争格局的优劣应该是生意质地好坏的一部分,但在分析张裕这家公司的时候,竞争格局显得尤为重要,因此,笔者特意单独拎出来分析。

通常,偏执一点的(或者说有洁癖的)价值投资者会更喜欢明朗的竞争格局,最好是寡头垄断(如苹果之于手机行业),次好一点是双头垄断(如美的格力之于家电行业),在这样的行业里,龙头竞争优势稳固,盈利能力大幅领先,长此以往,企业的内在价值自然能持续提升。

但偶尔,我觉得,如果一个行业的竞争环境如果已经恶劣到极致了(比如国产葡萄酒行业在2012-2013年,连续遭遇取消三公消费和部分国家零关税事件),也同样可以尝试寻找一些可能率先走出困境的企业,因为物极必反嘛!这也是,很多人觉得张裕可能是一只“困境反转”标的的原因。

但是,国产葡萄酒的竞争环境真的不会更糟糕了吗?这是一切的前提条件。

先看看有多糟糕。

2011年以来,作为国产龙头的张裕至今没有恢复元气,ROE只有当年的1/3都不到。其余几家国产葡萄酒上市公司的ROE更是低的令人发指,业绩出现亏损也常常出现。更小一些的国产葡萄酒企业就更不用说了,很难创造出利润,甚至还有常年亏损的。

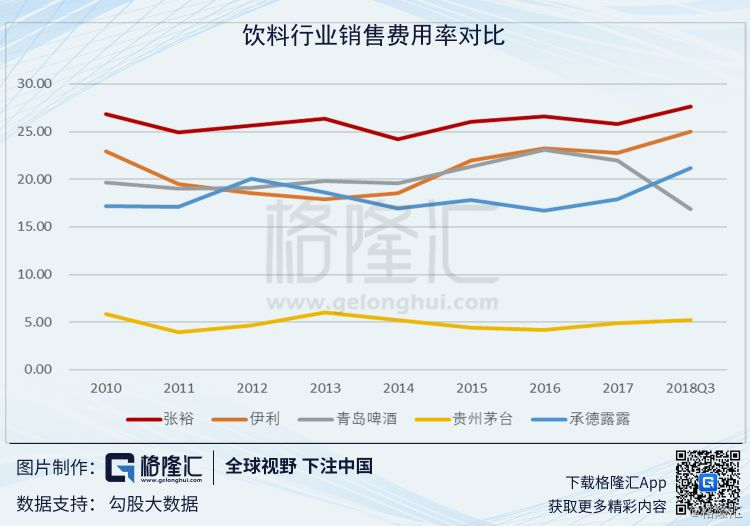

从销售费用率,再看国产葡萄酒的竞争格局有多糟糕。

我们看,跟饮料行业的其他龙头相比,张裕7-8年以来,常年销售费用率高企,相对来说,葡萄酒应该是一个个性化的产品,比如产地、年份、酒庄等各有不同,但是销售费用率却比同质化的啤酒喝乳制品龙头还要高,这一定程度上反映了竞争格局的恶劣。

那么,这算不算张裕、国产葡萄酒最糟糕的时刻?

答案是:不确定。

因为,自从部分国家零关税以来,进口葡萄酒对国产葡萄酒可以说是降维打击,不仅在酿造技术上,更体现在价格上。有的人说,啤酒同样是零关税、同样是舶来品,但像青岛和华润这样的国产龙头依旧吃掉了大部分的份额。可惜,葡萄酒和啤酒有本质区别,前者单位重量的价格远远高于后者,啤酒的运输过程中会产生高昂的额外成本,甚至可能高过本身,因此啤酒行业是一个区域性很强的行业,是一个易守难攻的行业(国产啤酒对进口啤酒有天然的壁垒),但葡萄酒洽洽相反,再加上进口酒在国外甚至还有农业补贴,所以在价格上就更吃亏了。

唐朝曾在分析张裕的时候提到张裕的销量在企稳回升。的确,2017年张裕葡萄酒销量10.4万吨,过去四年(从底部算起)复合增速11.25%,但需要注意的是,这是在大幅降低吨价的基础上获得,即便这样,依旧跑输进口葡萄酒的整体增速,这意味着,相对进口酒,张裕的相对市场份额还是在持续丢失。

4

估值和总结

根据最新的年报,2018年张裕的营收同比增长4%,净利润同比增长1%,拉长看,毛利率继续下滑,不过以目前225亿左右的市值看,静态PE大约21.5倍,这个价格处在合理的位置。尤其是,2018年的最后一个季度,张裕的营收和净利润分别实现了13%和25%的同比增长,人们好像看到了些许“困境反转”的迹象。

但我觉得,对张裕来说,真正的“反转”,应该是他的产品找回了相对进口酒的竞争优势,这个竞争优势可能是产品竞争力,可能是价格竞争力,也可能是品牌竞争力,这一点不是一个季度的业绩增长就可以佐证的,需要更长时间的观察。

所以,买张裕,需要再等等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员