作者:狸哥很懒

过去两年伯克希尔哈撒韦的持仓里有一只“双花红棍”,叫做单店资本(STOR)。 这个仓位自2017年建立以来收获了60%收益,也是老爷子2018年表现最好的仓位之一。

由于巴菲特近年深信美国将持续加息,所以STOR是伯克希尔仓中仅有的一支地产信托,它的赚钱模式非常别致,在REITs里也是个异类,叫做Triple Net Lease(NNN)。

1

什么是Triple Net Lease (NNN)?

NNN又叫做三重净租赁,意思是房客在租金之外需要承担和物业相关的全部三种费用:地税、不动产保险、房屋所有相关的维修费用。这是房产信托中的一个特殊的品类。

三重净租赁一般都是和售后回租绑定在一起的。

它的生意模式是这样的: 隔壁老王开了一家小卖铺,铺面是他自己的,狸哥正好有一笔钱,就跑去找老王商量说:“我把你的铺子全款买下来,我们再签个长期的租赁合同,不会耽误你经营。到期之后你可以选择续约或者退租都行,也可以按市价再把房子买回来。我只负责收租金,除此之外的物业,维修那些杂七杂八的费用都由你出,不过你想怎么折腾装修这房子我也不管不问。”

在这个商业模式下,地主只要赤条条的躺在炕上收租子,啥事不用管。天下还有这等好事?房客傻吗?明知道自己的房子会增值,凭啥要把它卖给你?

存在即合理,这个就必须详细说一说售后回租这个东东的始末了。

话说售后返租的出身并不好,最早被大家熟知是因为臭名昭著的安然和世通公司。当年为了让业绩好看,世通事务所帮安然设计了一套财务把戏,其中之一的把戏就是让安然设立一窝子大大小小的鼠子鼠孙公司,每家都不控股,所以不用合并报表,然后把公司所有的固定资产都放到子公司里去,再售后回租,由母公司付给子公司租金来租赁这些资产。

如此一来安然报表上的固定资产就全部变没啦,也不用折旧啦,一眼望去就是家干干净净、成长喜人的轻资产公司。到了后来安然不只把房产挪到表外,进一步把高管的飞机、汽车、设备,甚至是产生亏损的问题资产全部乾坤大挪移,最终也引发了资本市场的史诗级惨案。

当然,后来有了萨班斯法,表外资产必须穿透,所有公司都不能这么乱搞啦。不过刀子能用来杀人,也能用来做菜。售后回租这个生意模式存活了下来,并且在洗心革面之后迎来了光辉岁月。

售后回租为什么有市场呢?因为它给租户带来了扎扎实实的利益。金融危机之后,银行的贷款要求大幅收紧,无法发债融资的中小型企业很难拿到贷款,这使得银行贷款和高利息夹层贷款中间出现了很大的一片荒地。这块市场就是售后回租的生存空间了。

假如我是一个连锁快餐店老板,想要开一间新店,那么我就会买块地,向银行申请建设贷款,盖出店面,之后按照评估价把店面抵押给三重净租赁投资人,把房产套现,付清高利息的建设贷款后,拿着剩余的钱去重复前面的步骤开下一家店面。

这样做有四个好处:

1.相比资金压在物业上,用来投资扩张的效率更高,售后回租可以套现回笼物业市价的80%以上,而快餐店15%净现金流入远高于8%-10%的房产租金回报。

2.相比传统租赁,租约更长更灵活,通常是10-15年,到期可以选择续约,解约或把房产购回。而且可以随意装修改造。

3.财报更好看,少了很多折旧和负债,这一点在融资扩股和卖身并购时尤为吃香,因为收购方往往看重的是生意而不是房产,这部分的估值在收购时往往会被打折。

4.不必承担房价波动的风险。

另外还有一种情况,按照美国税法,当手上的房屋折旧期限到期,就无法再抵扣所得税了。考虑到20%以上的所得税率,这时把房产拿去做出售回租,租金开支可以计到经营成本里面继续享受抵税,租约到期后买回来再接着享受折旧,循环往复,直到从物业中榨取出最后一滴价值。

三重净租赁的租约里一般会约定每年的租金涨幅,但是会有个封顶帽子。综合来看融资成本要高于银行贷款两三个点,但是远远低于高利率夹层贷款。

这就是STOR的商业模式。用一句话来概括,它就是一间专门做商业地产抵押的银行,以较低的固定利率融资,然后用较高的锁定通胀的长期租约放贷出去,吃中间的利差。

我一向不喜欢银行股,但是STOR和传统银行相比,可以实时地穿透追踪租户的经营状况,而且背后的资产都非常透明,你可以清楚的计算出物业资产甚至是土地的价值,而不是像普通银行一样把各种资产炖成一锅佛跳墙,让你不知道自己吃到肚里的是什么东东。

2

行业掠影

在地产信托这个大家庭里有十五个类别,单店三重净租赁这个类别人丁稀疏,除了STOR外只有寥寥几只,其中比较有代表性的:National Retail (NNN)、Realty Income (O)、Vereit (VER)、Spirit Realty (SRC)、W.P. Carey (WPC)、EPR。几家加在一起的总市值约是600亿美元。

但是人少不代表不能打,扣除自身经营出现问题的SRC和VER, 剩下的4支全部跑赢同期的标普500指数,成立时间最久的O更是以16.3%的年化收益率完虐标普,无比接近股神18%的长期收益率。

STOR是其中上市时间最晚的一个,自2014年挂牌以来尽管在联储重启加息之后出现过一波回调,但仍然取得了16.1%的加权年化收益率,碾压同期标普7.3%的年化收益,江湖人称小O。

STORE上市之前叫做Oaktree Holding (橡树控股),由两个地产信托界的老兵Christopher H. Volk和Morton H. Fleischer组建于2011年。哥俩在此之前已经创建过两家上市地产信托了,分别是FFCA(1994-2001)、Spirit Finance (2003-2007),最后都是并购退出,退出时点把握很精妙,存续期间分别带给股东12.2%和19.7%的年化收益。

而这哥们儿C.H. Volk, 仅用一封商业介绍电子邮件忽悠伯克希尔买入10%的普通股。我看过两期他的专访,思路清晰,对行业的看法也很独到。

来看一下这个商业介绍是如何打动巴爷手下基金经理的吧。

首先STOR的市场定位很明确,专做针对中型公司的售后回租这片蓝海市场。

这块市场可以计算出来,大约超过两万亿美金,里面仍然有很多个人玩家,机构进去还可以蚕食很多年。

然后他设计了三重增长引擎:

1.通过超长期租约(18年)和通胀挂购的年租金涨幅(1.8%/年)来锁定回报;

2.通过30%的留存资金进行再投资,获得2.5%的增长;

3.通过股权融资池增发股票,外加AAA评级的Master Funding发债进行融资扩张,实现额外2.8%的收益。

三项相加再扣掉0.5%的容错率,每年大约可以获得6.5%的稳健增长。

明摆着赚钱的生意,为什么Volk要找到巴爷,并且甘愿在低价位送上10%的股份呢?这就是他的精明之处。Triple Net Lease信托具有典型的金融行业的正向激励的特征。

目前STOR的债权平均融资成本是4.4%,与2015年持平,基本没受到过去几年美联储持续加息的影响,而股权融资成本甚至更低。

高富帅估值好,可以持续用高于NAV的估值做股权融资扩张,利润率提高,评级提升,发债融资成本继续降低,形成一个正循环,太极生两仪,生生不息。所以Volk就是要用股神的名声把这个太极图转起来,好风凭借力,送我上青云。

股神的名声只能借一次,也不是长生不老药,经营不好也要凉凉,那我们来看下STOR的经营状况吧。

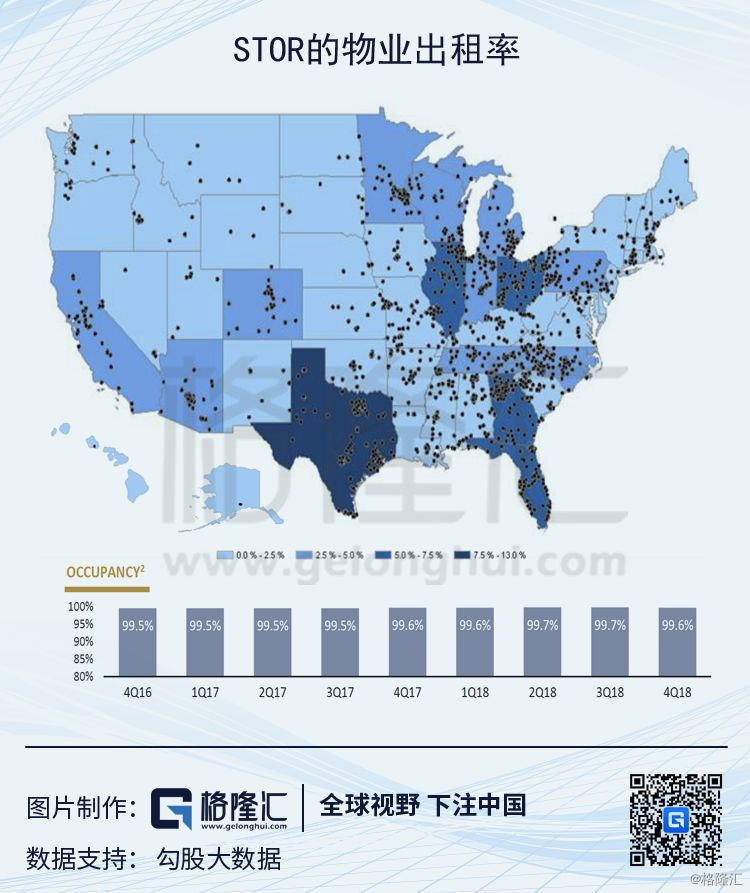

截止去年年底,STOR拥有物业2255栋,分布在49个州,资产的颗粒度很细腻。这些物业分别租给434家房客,目前有8栋空租,出租率99.6%,上市以来出租率没有一个季度低于99.5%。

上图可见,租客的行业分布均匀,占比最多的制造业是19%,其次是15%的餐厅和14%的服务业。与几年前相比,零售业占比降低到13%。三年前还排在前列的大租户Walgreen药店已经退出前十。Walgreen和CVS在近两季度开始遇到一些经营的逆风,由此也可以侧面感受到公司颇具前瞻性的管理风格。

做到这一点并非偶然,因为STOR有91%的Master租约可以穿透租户的财务状况,如果发现某个物业的租户有经营遇困的蛛丝马迹,可以提早进行处理。

即便是只有13%的零售业风险敞口,租客仍然是经过精心筛选,集中在上面列表中的家具、农场用品、渔猎用品、新旧车行,都是对亚马逊有相当免疫能力的商家。

在2018年STOR的营收增长了18%,稀释后的每股AFFO从$1.71增长到$1.84, 上涨7.6%。2019年展望的中位数是每股AFFO增长5.4%至$1.93。这个预期非常保守,如无意外应该可以增长至少6.5%。

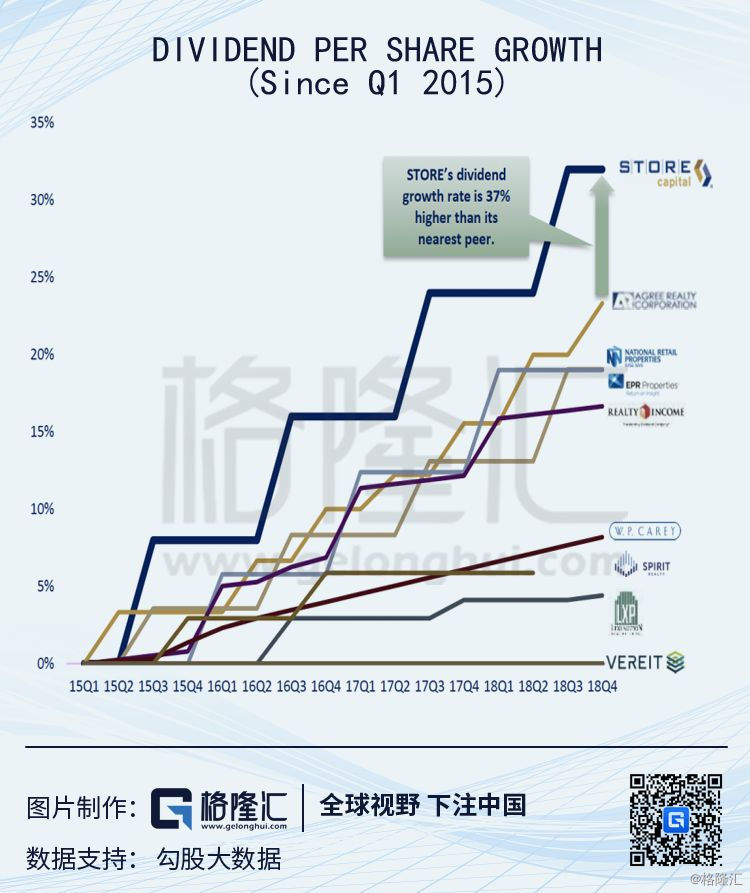

2018年分红增长6.5%,自15年上市以来,STOR的分红增长是同行里最高的,而分红比例却是最低的,只有70%,增长引擎的动力最为充沛持久。

它的债务目前是5.5倍Ebitda,在地产信托中算是正常,但基本不会有继续加杠杆的空间了,这是我觉得唯一美中不足的地方。

3

结语

三重净租赁地产信托对于股市大盘并不敏感,历史上这个板块和美股大盘的相关性不超过40% Beta,但是它和10年-20年期美债收益率的相关性却高达150%,几乎是其它地产信托公司的两倍。这也是由其超长期的租约决定的,假如通胀飙涨,联储快速收紧银根,会导致两个负面状况发生,首先是租约中的通胀挂钩部分的涨幅低于实际通胀;再就是长期收益率升高导致股息吸引力下降。

参考Realty Income(O)在金融海啸前后的表现, 2007年金融危机暂露头角,当年美联储开始降息应对失业率的快速上涨和房价崩塌,Realty Income的股价基本稳定在区间震荡,在2008年6-7月甚至跟随避险资产创出了新高。随后贝尔斯登和雷曼倒闭,全球洪水滔天,这时它的股价才跟随快速补跌,但是整体跌幅仍然显著低于美国三大股指。

STOR目前的股价对应着今年18倍的AFFO,并不算便宜。当然相比O和NNN接近22倍的AFFO还是有一些性价比优势的。如果在估值不变的前提下,在未来可见的很长一段时间里,STOR仍然可以提供每年4%的分红外加6%-7%的稳定增长,用略高于10%的预期年化收益率进行折现并不过分。

个人认为它具备一定的逆周期和现金管理能力,可以用来替代一部分债券仓位。回报率跑赢道琼斯指数和大股东伯克希尔.哈撒韦的机会很大,是一架长期印钞机。

好生意拥有独特的魅力,在电影《Founder》中,麦当劳公司第一任CEO Harry J. Sonneborn对公司的创始人Ray. Kroc循循善诱:“你不明白自己在做的是什么生意,你做的不是汉堡连锁,而是店铺租赁。土地,只有土地才是钱之所在。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员