机构:光大证券

评级:买入

目标价:4.5港元

◆公司收入、归母净利同比分别降19.5%、20.1%至76.7、18.6亿港币,符合我们预期:光伏玻璃营收同比降3.2%至55.6亿港币;光伏发电同比增30.3%至19.2亿港币,EPC收入同比降91.8%至1.9亿港币。光伏玻璃销量下滑(-4.9%yoy)及价格同比下跌,部分跌幅被产品组合变动(双面占比提升至10%)及人民币兑港币汇率(+3%)的影响所抵消。

◆光伏玻璃毛利率好于预期,销售、财务费用有所上升:受高毛利率(75%)的发电业务占比提升影响,公司综合毛利率同比上升2.9个百分点至38.6%。光伏玻璃毛利率同比降4个百分点至26.2%,但好于我们预期0.7个百分点,拖累毛利率的因素:1)市场需求骤降导致平均售价大幅下跌;2)能源成本及纯碱等原材料成本上涨;3)因维修升级而暂停的生产线的固定成本。销售费用同比增13.3%至2.7亿港币,海外销售增长产生较高的额外运输及保险成本。财务费用同比增长43%至2.6亿港币,主要因为光伏电站投运导致银行借贷增加及香港加息影响。

◆光伏玻璃存提价预期,双玻占比有望大幅提升:管理层指引3月需求旺盛,玻璃价格有望对标2017年均价(26-27元/平米)。为更好掌控上游优质资源(超白砂),公司计划2020年1、2季度在广西北海分别投产2条1000吨新产线。中期而言,同业除福莱特(6865.HK)之外均无大幅扩产计划,行业未来供需格局良好。公司产能扩张有望快于需求的增长,龙头地位稳固提升。18年公司双面玻璃销售占比10%,预计19年双玻的销量增长70-100%。

◆上调目标价至HK$4.50,维持“买入”评级

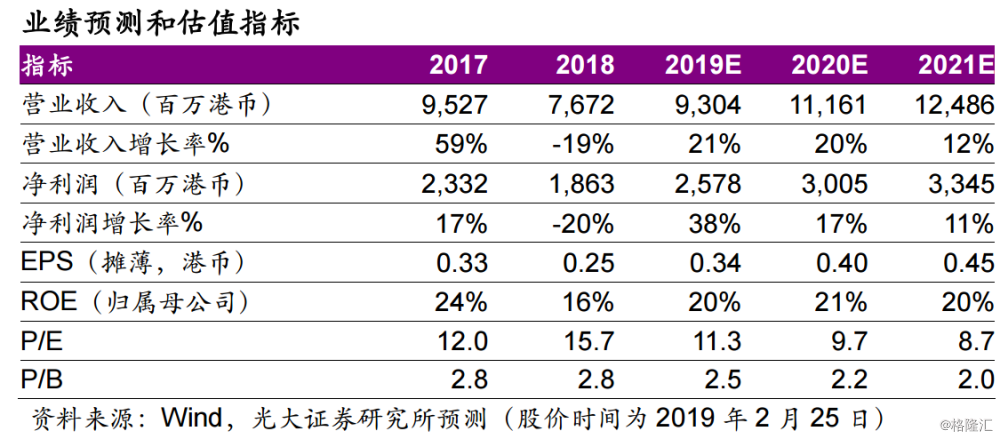

下游需求旺盛、双玻占比提升,行业供给有序扩张,预计玻璃价格稳中有升;同时,公司拥有2.3GW光伏电站,预计受益于组件技术进步、成本下降、补贴回收加快。分别上调2019-2020年收入预测1.4%、2.7%至93.0、111.6亿港币,上调归母净利预测4.9%、6.3%至25.8、30.1亿港币;预计2021年收入、归母净利分别为124.9、33.5亿港币;基于绝对估值,上调目标价至4.50港币(此前3.43港币),维持“买入”评级。当前估值11.3x2019年P/E。

◆风险提示:可再生能源补贴回收不达预期,终端需求不达预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员