作者:中信债券明明团队

报告要点

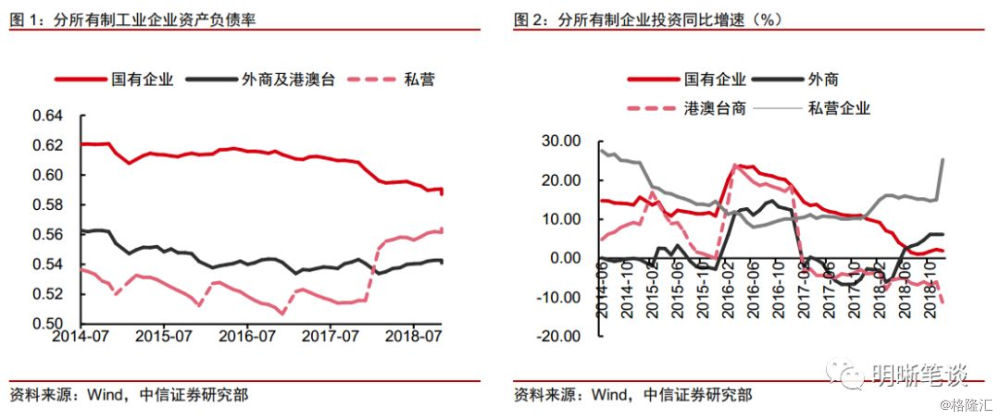

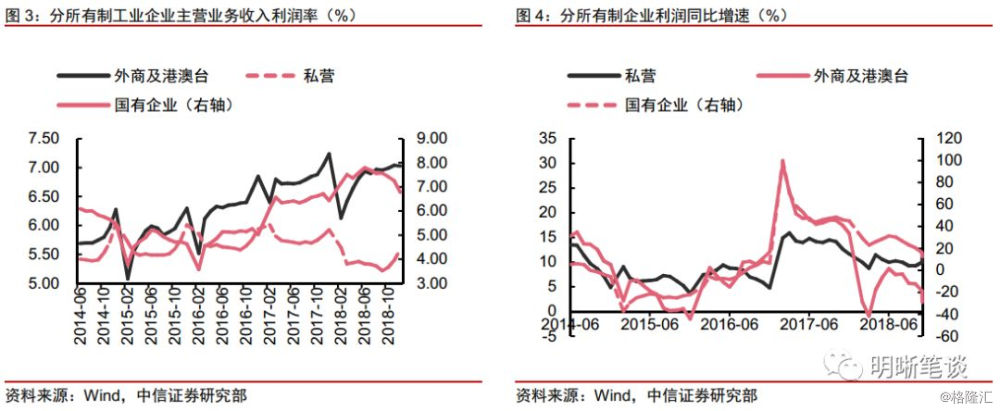

当前杠杆变化的动力是什么?为看清变量间的关系,我们先将工业企业先按所有制进行划分,以资产负债率衡量各所有制企业杠杆水平,过去一年国有企业杠杆下降,私营企业上升明显,外资及三资企业基本平稳。进一步从两个角度来观察发现,投资变动方向和盈利水平变动方向均与杠杆水平变动大致相同,说明企业主动调整投资对杠杆水平的影响大于利润水平的上升,背后的逻辑是企业在盈利能力提升(或下滑)时,企业顺势进行负债扩张(或收缩),即盈利驱动模式。

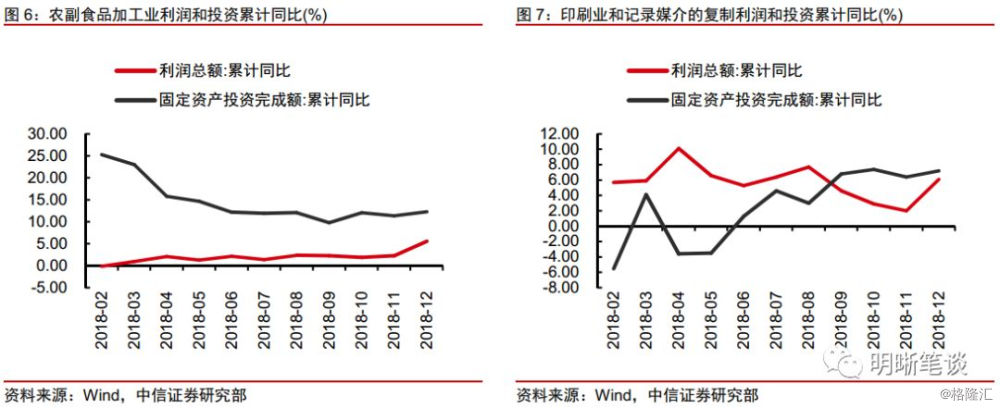

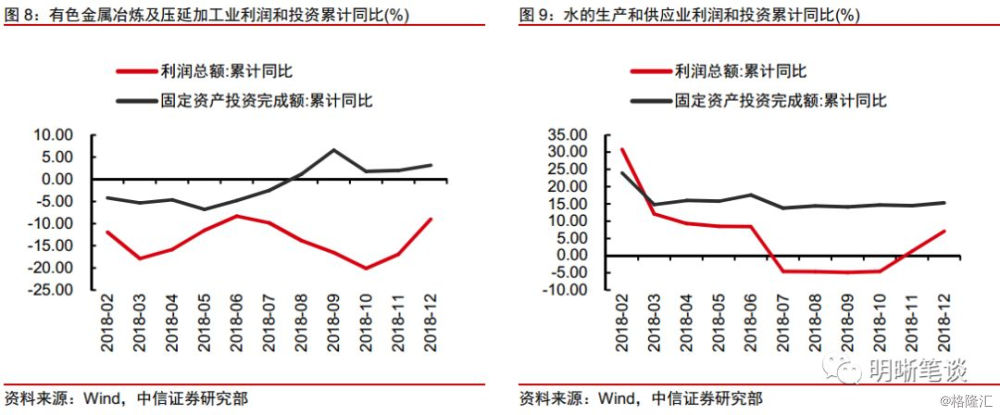

中观视角进一步提供验证。进一步观察具体行业,从利润的角度来看,2018年下半年农副食品加工业、印刷业和记录媒介的复制、有色金属冶炼及压延加工业、水的生产和供应业利润总额企底反弹;从投资的角度来看,2018年第四季度农副食品加工业、印刷业和记录媒介的复制、有色金属冶炼及压延加工业、水的生产和供应业固定资产投资完成额企底反弹。

总利润仍是主要矛盾,调整赋予债市空间。从驱动逻辑上来说,杠杆水平的抬升无外乎内生和外生,内生对应着利润驱动杠杆投资,外生则更多依赖于针对新兴产业的主动投资,利润和杠杆的关系存在不确定性。当前情形工业企业整体面临的是利润率环比走平而利润总额增速下滑的组合,我们认为利润总额增速的变化方向对未来投资走向更具启示意义。若进一步考虑利润率走势和外生驱动的逻辑,首先,我们认为当前国内稳经济目标的明确,去产能、去杠杆和环保限产政策放松带动供给端逐步恢复,上游企业利润增速将继续走低,但终端需求回落可能促使下游企业主动让利抢占销售,需求疲弱下利润率缺乏进一步上行动力;另一方面,新产业、新基建当前占比有限,旧产业出清速度将对新产业形成制约,因此外生驱动逻辑面临空间和占比上的双重限制。综合考虑,我们判断当前利润总额的回落是主要矛盾,后续投资有出现滞后利润增速回落的可能,预计近期利率调整后将重新打开下行空间。

正文

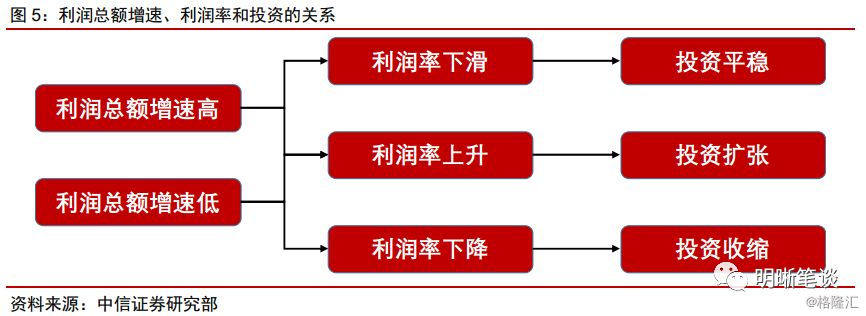

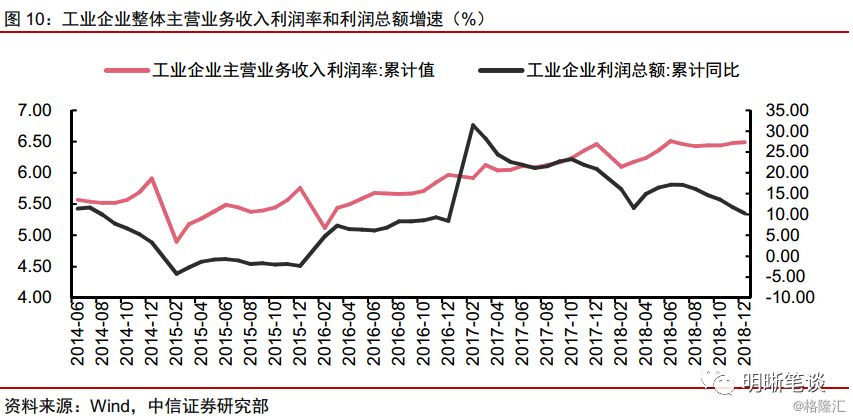

2019年1月28日,国家统计局公布2018年全年全国规模以上工业企业利润数据,2018年工业企业利润同比增长10.3%,增速比2017年下降10.7个百分点,在此期间,工业企业资产负债率比上年降低0.5个百分点,此前公布的2018年固定资产投资数据显示投资增速也较2017年下滑1.3个百分点,但另一方面,工业企业主营业务收入利润率却比上年提高0.11个百分点,利润总额、利润率、投资以及资产负债率之间有何关联?

当前杠杆变化的动力是什么?

从宏观视角看,以资产负债率衡量各所有制企业杠杆水平,国有企业杠杆下降,私营企业上升明显,外资及三资企业基本平稳。为看清变量间的关系,我们先将工业企业先按所有制进行划分,过去一年资产负债率下降最明显的是国有及国有控股企业,资产负债率由2017年末60.3%下降至58.7%,私营企业资产负债率上升最多,由2017年末51.6%上升至56.4%,外资及三资企业则较平稳,大致保持在54.1%上下。但是杠杆水平的变化是基于分子(负债投资)还是分母端(盈利),我们从两个角度来观察。

从投资的角度来看,分子端变动方向与杠杆水平变动大致相同。首先看分子端的表现,国有企业固定资产投资增速年内下行,从2017年末10.1%下行至1.9%,私营企业明显上行,由11.2%上升至25.3%,其中2018年12月末升幅高达10.3个百分点,外商和三资企业一上一下,综合来看基本持平,从投资的角度来看,分子端变动方向与杠杆水平变动大致相同。

从盈利的角度看,分子端变动方向也和杠杆水平变动方向一致,说明企业根据盈利水平主动调整资本开支的意愿较高。再看分子端的表现,一方面,可以看到国有企业利润率自2018年上半年末开始即见顶回落,2018年12月创下年内最大跌幅,单月下降0.47个百分点,私营企业则从下半年开始回升,较年内低点反弹0.37个百分点,外商及三资利润率也在上行;另一方面,国有企业利润总额增速由2017年45.1一路下滑至12.6%,私营企业基本稳定,较2017年末上升0.2个百分点,外商及三资利润总额增速则出现下行。综合两方面,国企的利润率和利润总额处于下行趋势,私企利润率和利润总额处于上行趋势,外商及三资尽管利润总额下行,但利润率在提升,盈利能力(即分母端)的变动方向和杠杆水平的变动方向也一致,说明企业主动调整投资(分子端)对杠杆水平的影响大于利润水平的上升,背后的逻辑是企业在盈利能力提升(或下滑)时,企业顺势进行负债扩张(或收缩)。

中观视角进一步提供验证

进一步观察具体行业,从利润的角度来看,2018年下半年农副食品加工业、印刷业和记录媒介的复制、有色金属冶炼及压延加工业、水的生产和供应业利润总额企底反弹。分行业来看,农副产品加工业利润总额于10月结束9月累计同比变动值下降走势,第四季度各月分别累计同比变动1.90%、2.30%、5.60%;印刷业和记录媒介的复制利润总额于11月结束9月以来累计同比变动值下降走势,第四季度各月分别累计同比变动2.90%、2.00%、6.10%;有色金属冶炼及压延加工业利润总额于10月结束7月以来累计同比变动值下降走势,第四季度各月分别累计同比变动-20.10%、-16.90%、-9.00% ; 水的生产和供应业利润总额于9月结束3月以来累计同比变动值下降走势,第四季度各月分别累计同比变动-4.60%、1.30%、7.10%。

从投资的角度来看,2018年第四季度农副食品加工业、印刷业和记录媒介的复制、有色金属冶炼及压延加工业、水的生产和供应业固定资产投资完成额企底反弹。分行业来看,农副产品加工业固定资产投资完成额于11月结束累计同比变动值下降走势,第四季度各月分别累计同比变动12.10%、11.40%、12.30%;印刷业和记录媒介的复制固定资产投资完成额于11月结束累计同比变动值下降走势,第四季度各月分别累计同比变动7.40%、6.40%、7.20%;有色金属冶炼及压延加工业固定资产投资完成额于10月结束累计同比变动值下降走势势,第四季度各月分别累计同比变动1.80%、2.00%、3.20%;水的生产和供应业固定资产投资完成额于11月结束累计同比变动值下降走势,第四季度各月分别累计同比变动14.70%、14.50%、15.30%。

总利润仍是主要矛盾

从驱动逻辑上来说,杠杆水平的抬升无外乎内生和外生,内生对应着利润驱动杠杆投资,投资拐点往往滞后于利润拐点,且投资扩张幅度较大,外生则更多依赖于针对新兴产业的主动投资,利润和杠杆的关系存在不确定性(盈利不确定,滞后时间也长得多)。本文首先从所有制视角分析了当前工业企业内部利润、投资和杠杆水平的关系,后进一步从行业角度给出一定验证,可以看到当前工业企业利润表现对投资乃至杠杆水平的影响力仍较明显,利润总额和利润率共同影响投资和杠杆率的走向,且利润率的环比变动趋势重要性更高。

当前情形工业企业整体面临的是利润率环比走平而利润总额增速下滑的组合,因此我们认为利润总额增速的变化方向对未来投资走向更具启示意义,投资将随利润回落。这也契合我们昨日报告《债市启明系列20190128——库存周期真的来了吗?》的分析:当前工业企业产能利用率回升和利润增速下滑更可能是受供给侧改革边际消退的影响,考虑到新兴制造业和信息技术行业等在固定资产投资中的占比不高,与盈利能力背离的投资反弹可能难以持续,投资增速将向利润增速的走势靠拢。

若进一步考虑利润率走势和外生驱动的逻辑,首先,我们认为当前国内稳经济目标的明确,去产能、去杠杆和环保限产政策放松带动供给端逐步恢复,黑色系产品价格有所下行,上游企业利润增速将继续走低,尽管上游利润增速放缓有利于下游利润改善,但终端需求回落可能促使下游企业主动让利抢占销售,需求疲弱下利润率缺乏进一步上行动力;另一方面,新产业、新基建当前占比有限,且新旧产业的结构性变革也意味着旧产业出清速度将对新产业形成制约,因此外生驱动逻辑面临空间和占比上的双重限制。综合考虑,我们判断当前利润总额的回落是主要矛盾,后续投资有出现滞后利润增速回落的可能,预计近期利率调整后将重新打开下行空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员